期权策略理论

期权策略概述

要写一篇连贯的文章,我们必须学习语法和段落结构,将单词和短语串起来。

同样,在期权交易方面,我们需要期权策略来构建合约。

但是今天,我们没有深入研究特定的策略。相反,我们想回答一般如何制定期权策略的问题。

让我们从该方法开始,稍后再考虑一些示例。

投资者在期权交易中有自己的目的,包括投机、对冲、增加收入和降低成本。

制定策略的总体思路是弄清楚您的目的,该目标应与您的风险承受水平相一致,然后根据这些目标做出判断和选择。

判断能是什么?

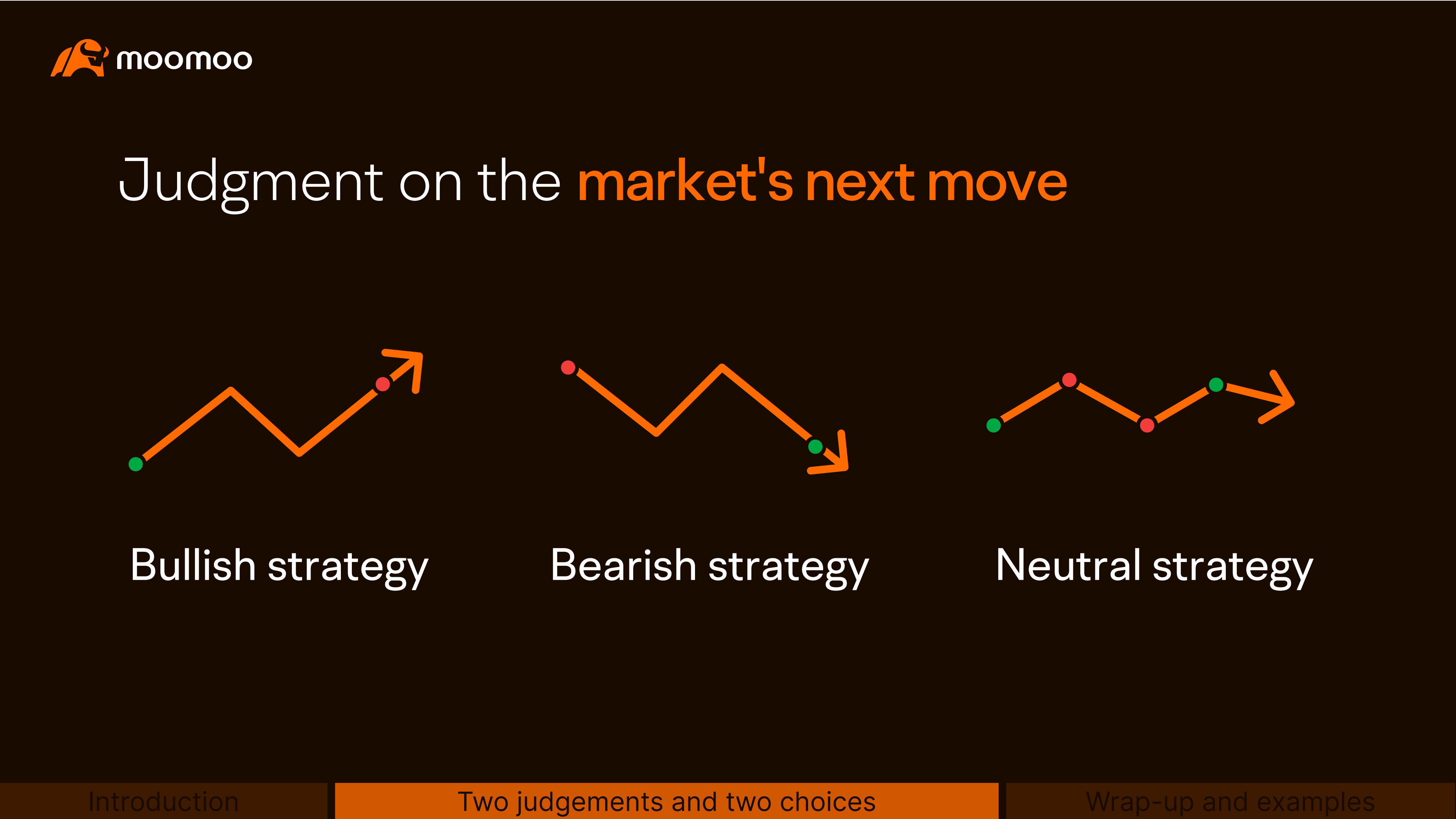

在做出交易决策时,您对市场下一步走势或证券波动性的判断很重要。

就像你预期股票会上涨、下跌或横盘整理一样,你可以在期权交易中持看涨、看跌或中立态度。

看涨期权策略可能从标的证券上涨中获利,而看跌的期权策略则受益于标的证券的价格下跌。另一方面,中立的策略不依赖于任何特定的运动方向。

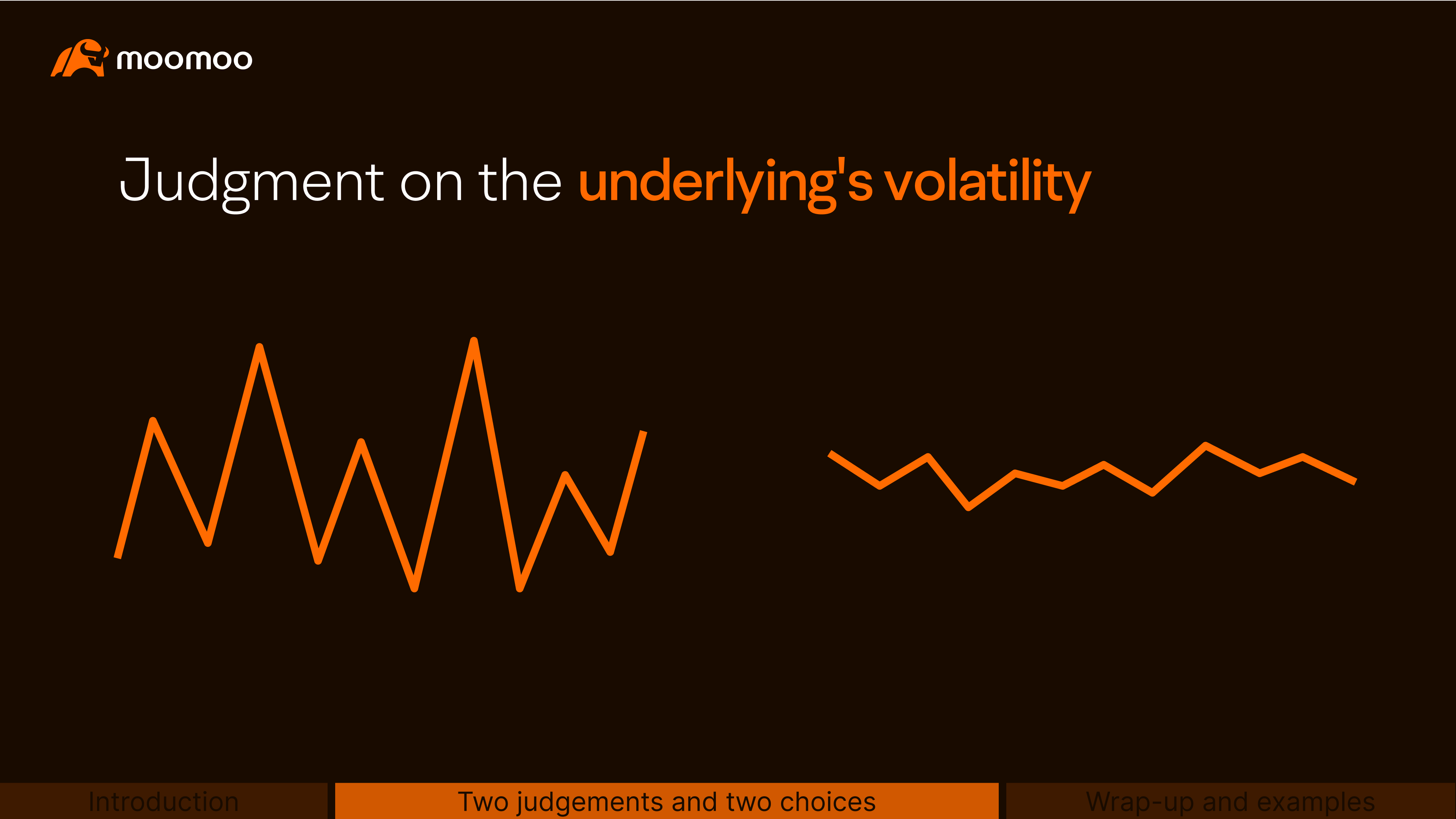

除了预测趋势外,对标的证券波动性的预期在期权交易中也很重要,也就是说,证券会大幅波动还是保持相对稳定?

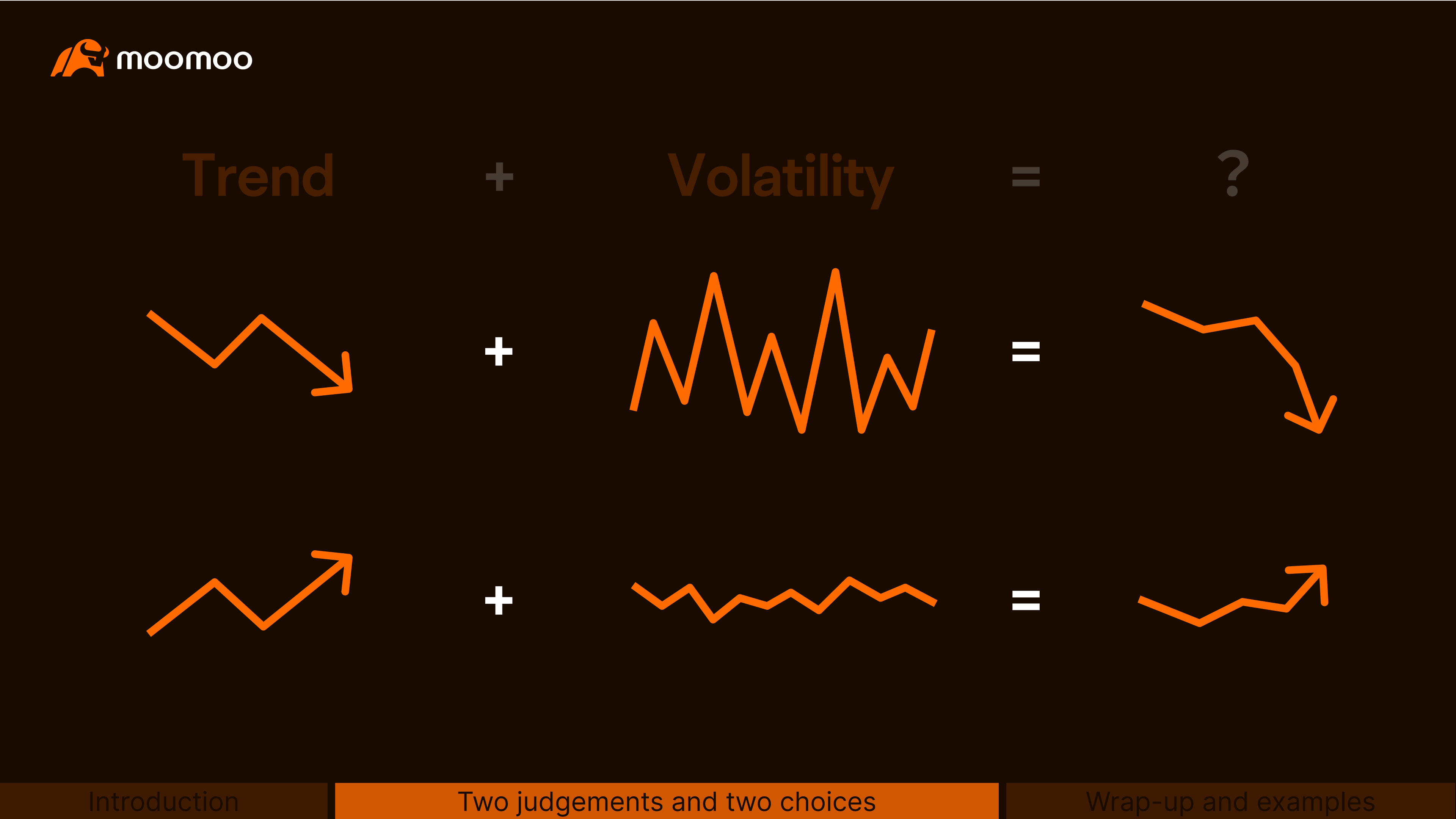

您甚至可以根据对趋势和波动率的预期来起草策略。

例如,有些策略旨在从大幅下跌或小幅上涨中获益。

接下来,你应该至少再做出两个选择。

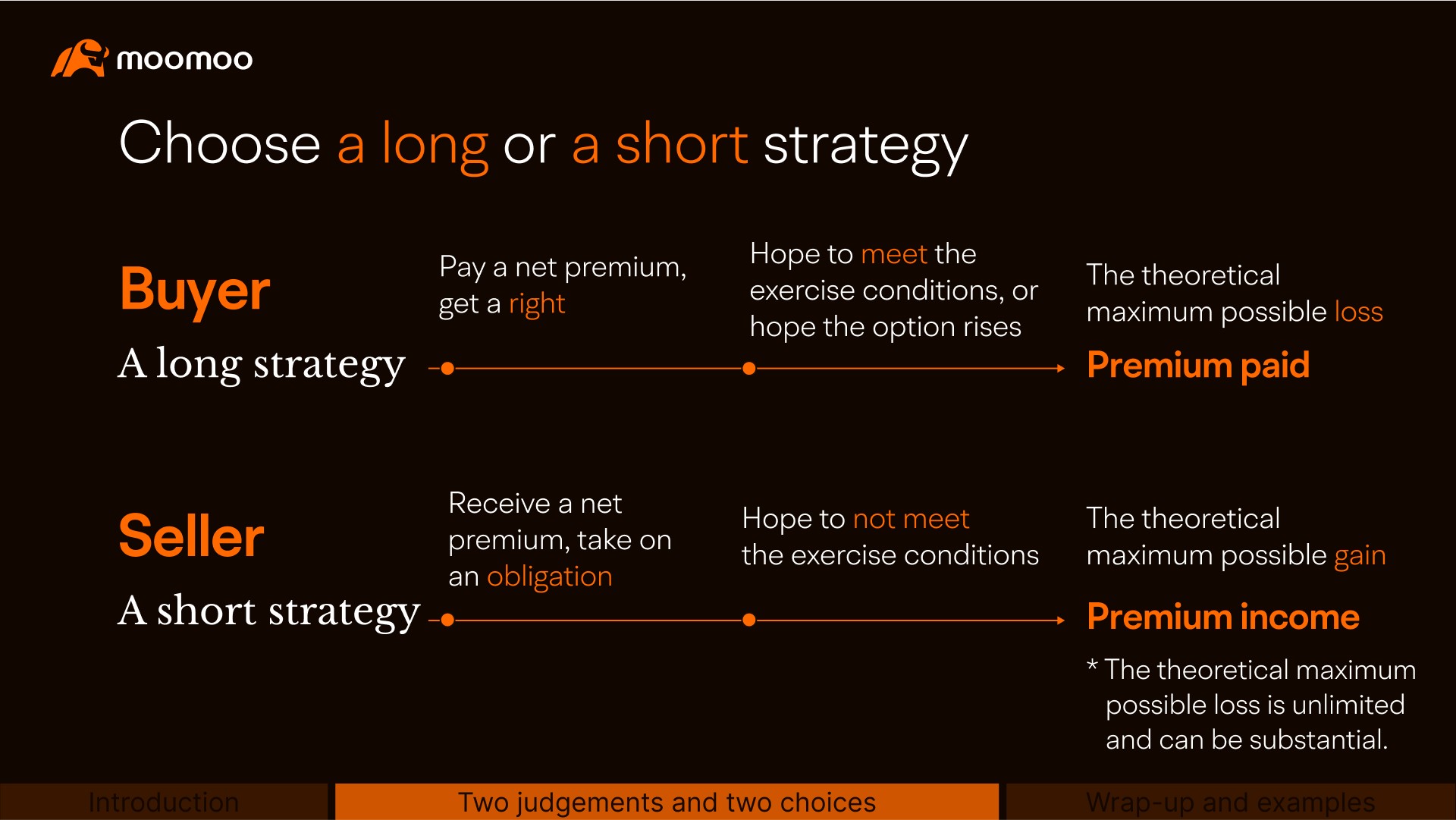

一是考虑多头或空头期权策略。投资者可以是期权市场的买家或作家。

如果您选择第一种类型,则必须预先支付净保费,并且您将获得特定的权利。根据您的具体目标,您可能希望在期权到期时满足行使条件,或者希望期权在到期之前上涨。

另一方面,如果您选择空头期权策略,则可以在设置策略时获得净溢价,但您要承担义务,通常希望在到期时避免满足行使条件。

通常,与购买保险类似,多头策略的理论上可能的最大损失是支付的初始净保费。相比之下,初始净保费收入是空头策略的理论上最大潜在收益,类似于出售保险。

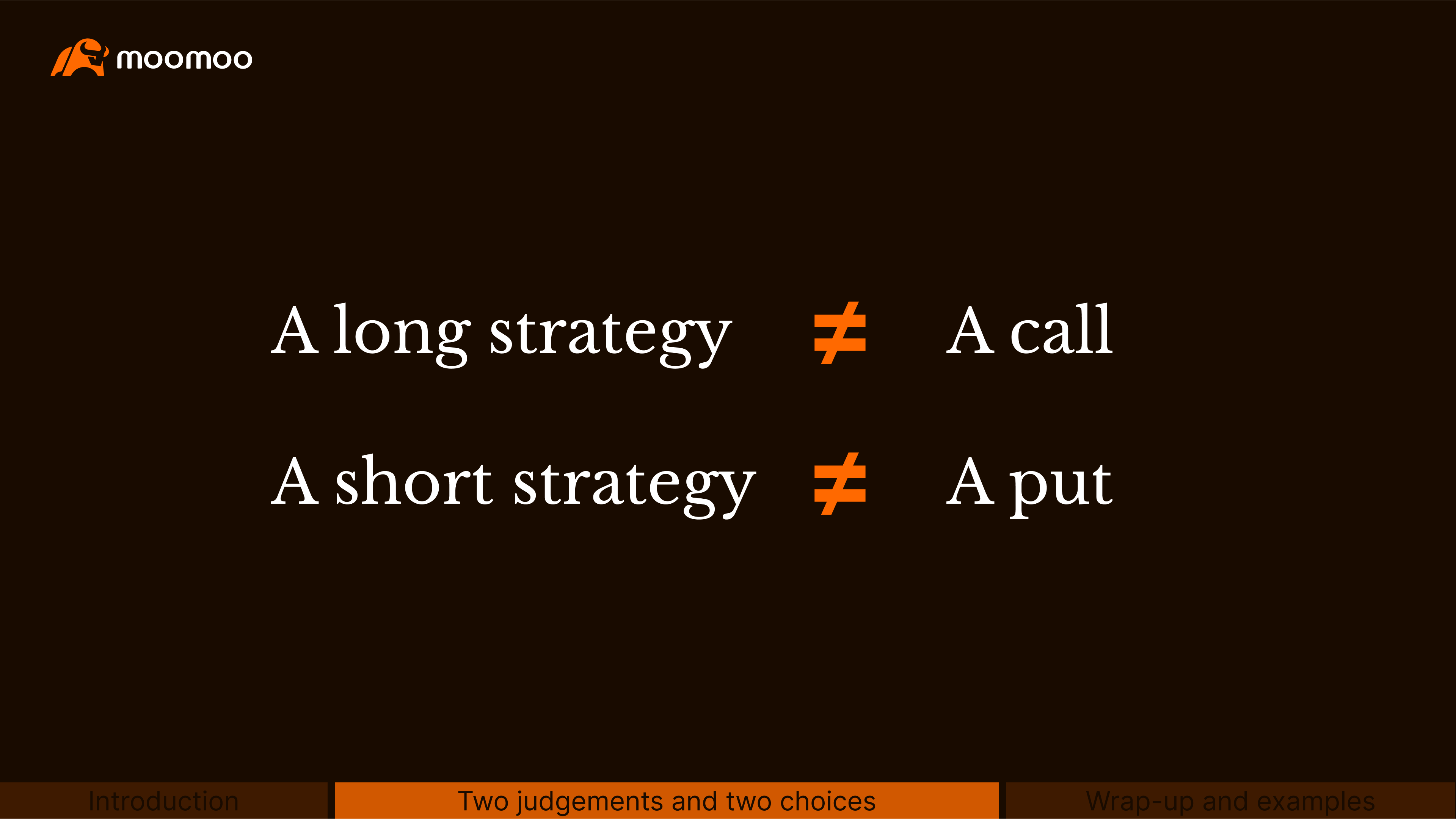

要记住的一点是,多头策略并不总是涉及看期权,空头期权和看跌期权也是如此。

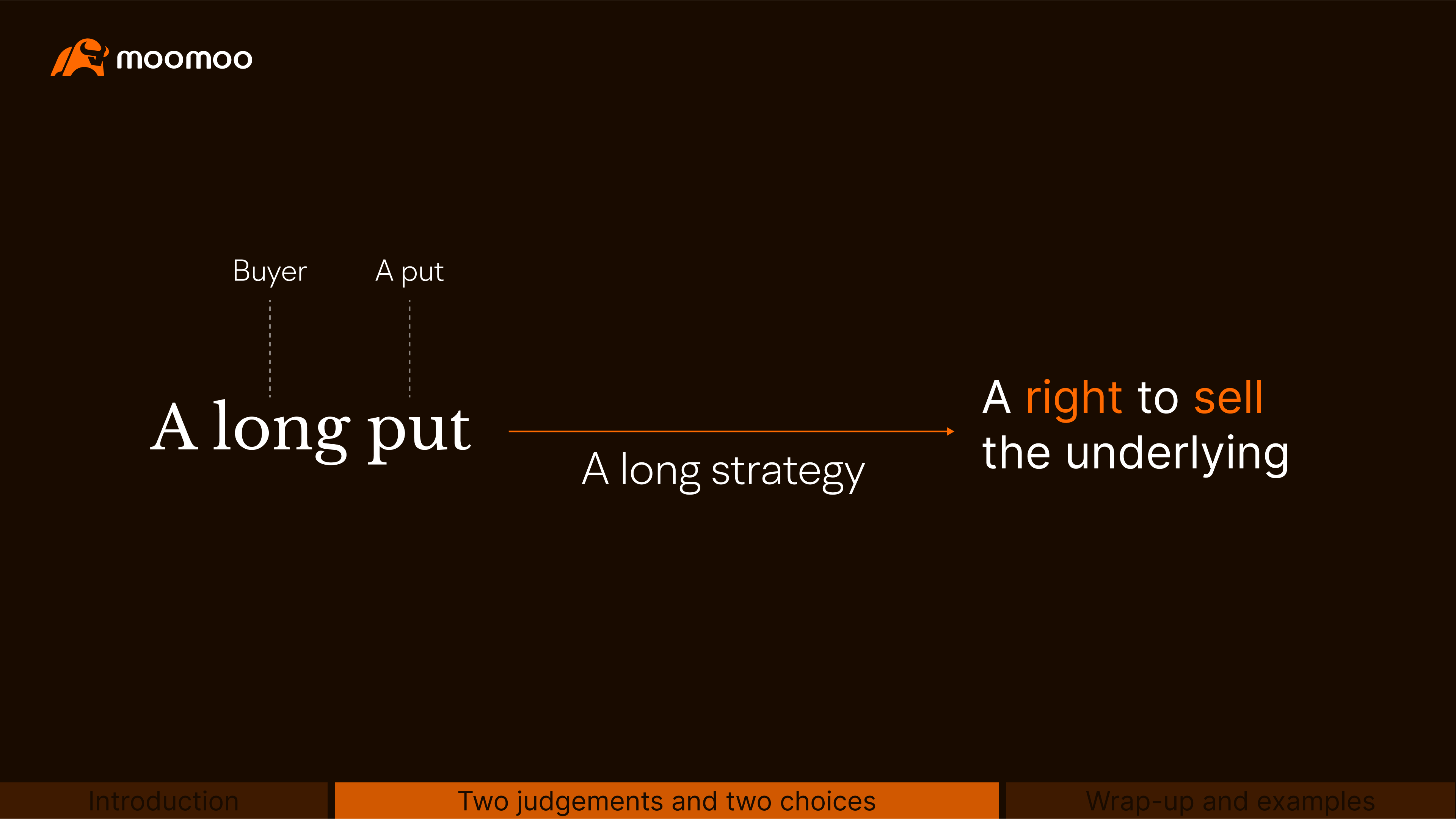

例如,买入看跌期权,即买入看跌期权,是一种多头策略,它赋予买方在到期时以行使价卖出标的股票的权利。

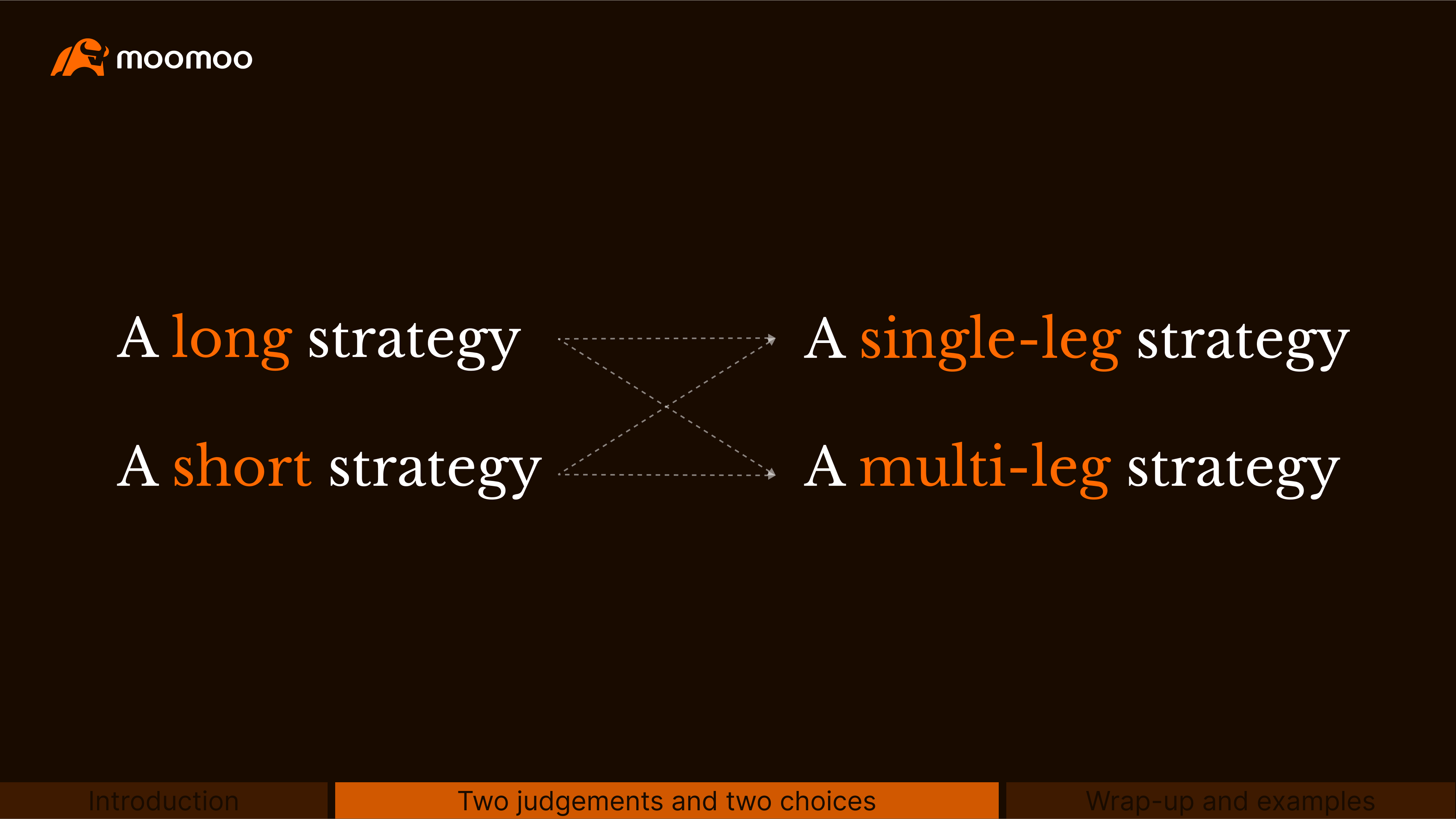

另一种选择是单腿或多腿策略。

单边策略涉及买入或卖出单一期权,包括买入看涨权、空头看涨权、多头看跌期权和卖出看跌期权。

另一方面,多股期权涉及买入或卖出两个或更多期权合约以创建更复杂的头寸,这可能是买入不同的期权,卖出不同的期权,买入和卖出单一期权,以及买入和卖出不同的期权。

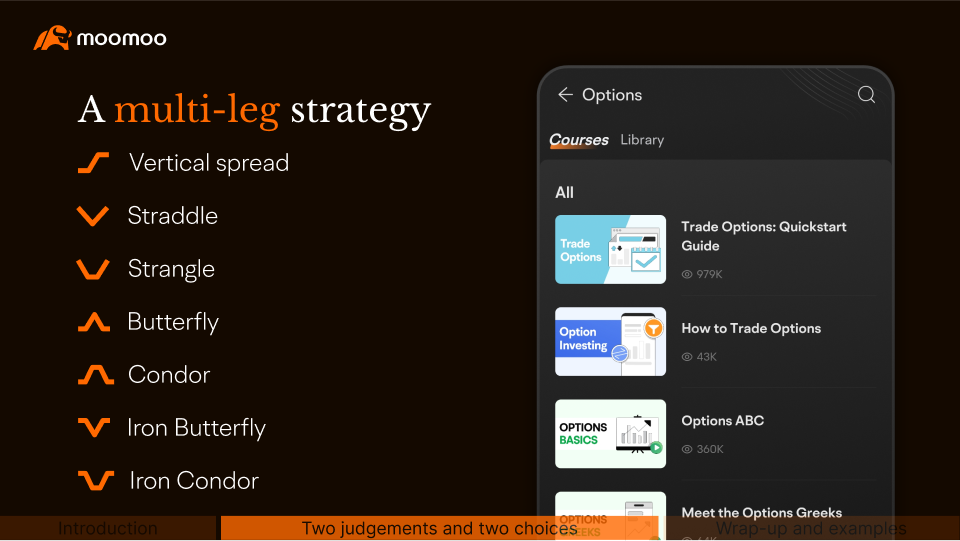

常见的多腿期权策略包括垂直点差、跨盘、扼杀、蝴蝶、神鹰、铁蝴蝶、铁神鹰等。如果你想进一步了解这些策略,请前往 moomoo Learn 并查找相关内容。

多腿期权可能不止于此。您甚至可以创建量身定制的期权策略来帮助实现特定目标。

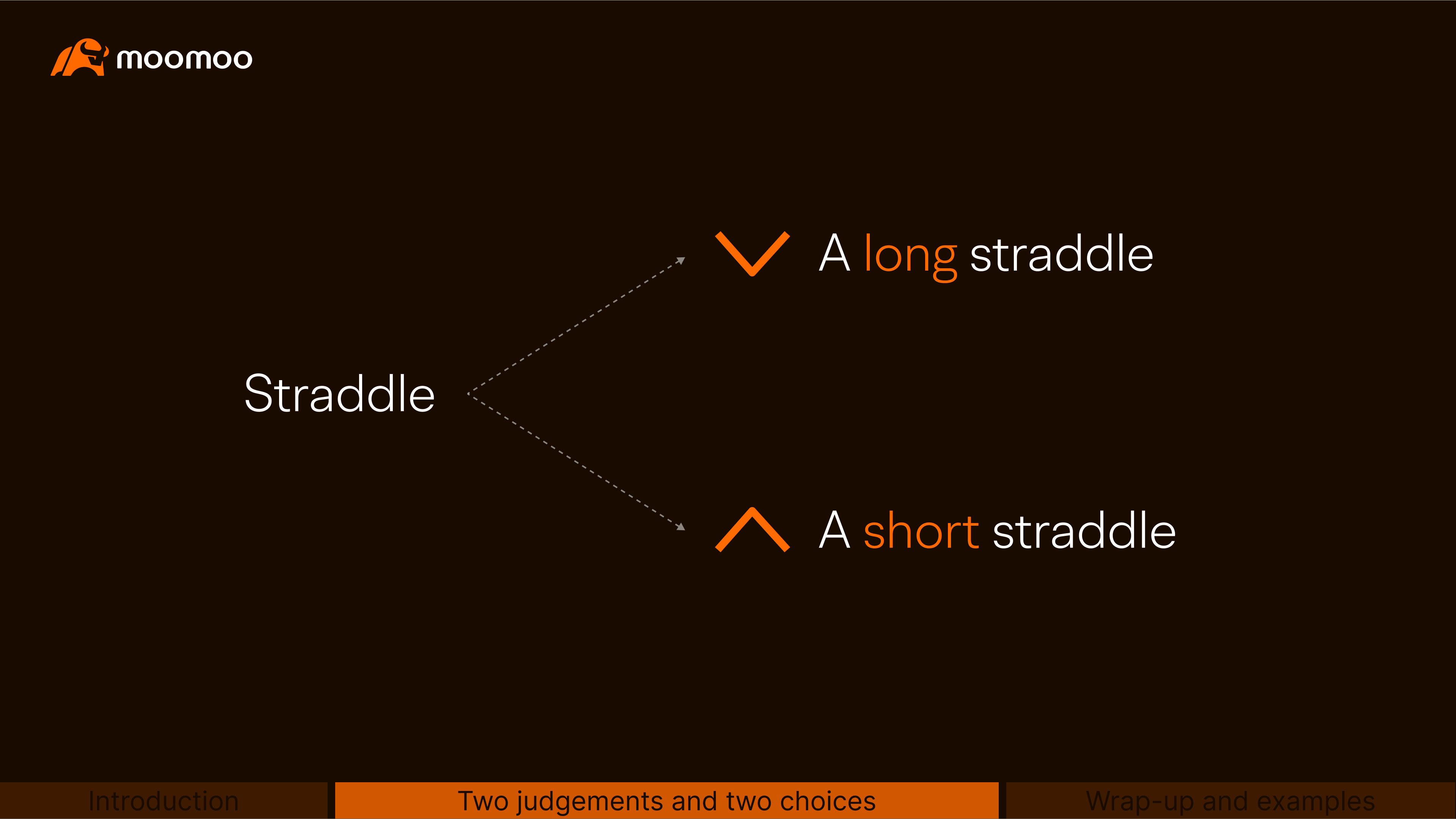

此外,你可以做多或做空这些单腿和多腿策略。

例如,跨式策略可以是长跨策略,也可以是短跨策略。

让我们总结一下到目前为止所学到的内容:我们可以根据对标的物价格走势或波动性的预期,针对与我们的风险承受水平一致的特定目标,制定多头或空头的单腿或多腿期权策略。

请记住,做出任何交易决定都涉及风险。在你进入之前,你必须意识到风险并做好准备。

为了帮助你理解,让我们来看一些例子。

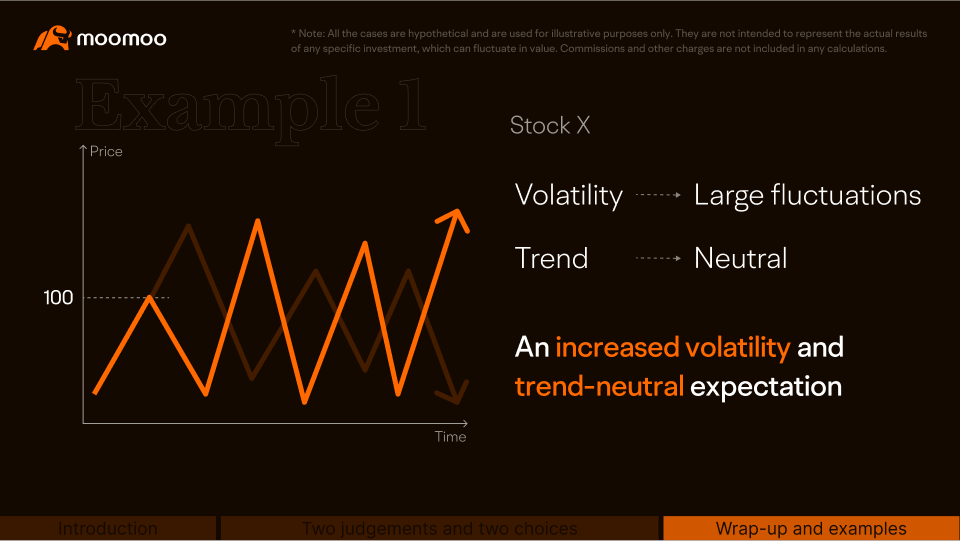

假设股票 X 的交易价格为 100 美元。

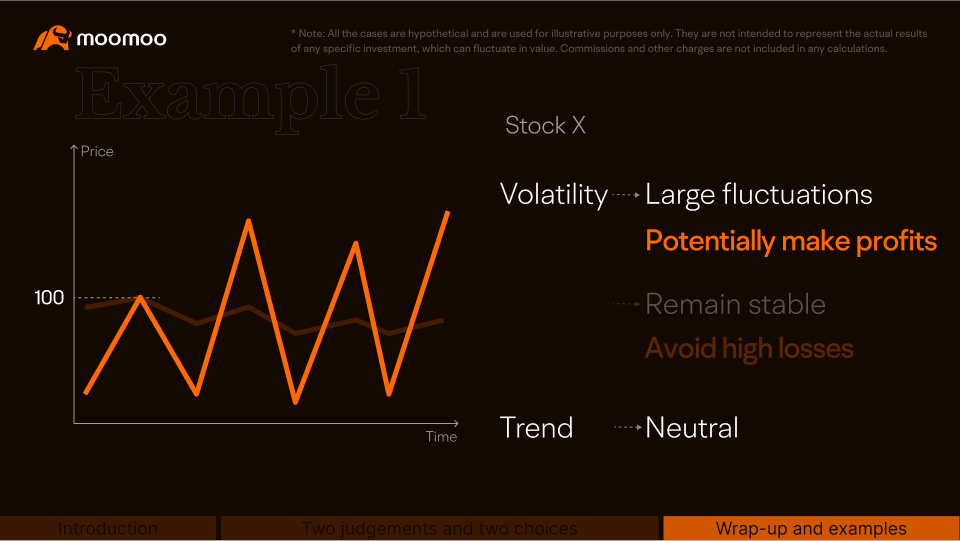

朱莉娅预计股票X将大幅上涨,但不确定其走向。换句话说,她的波动性增加,预期趋势中立。

她的目标是通过交易期权从股票X的大幅波动中获利。尽管如此,如果股票保持相对稳定,她仍希望避免巨额亏损。

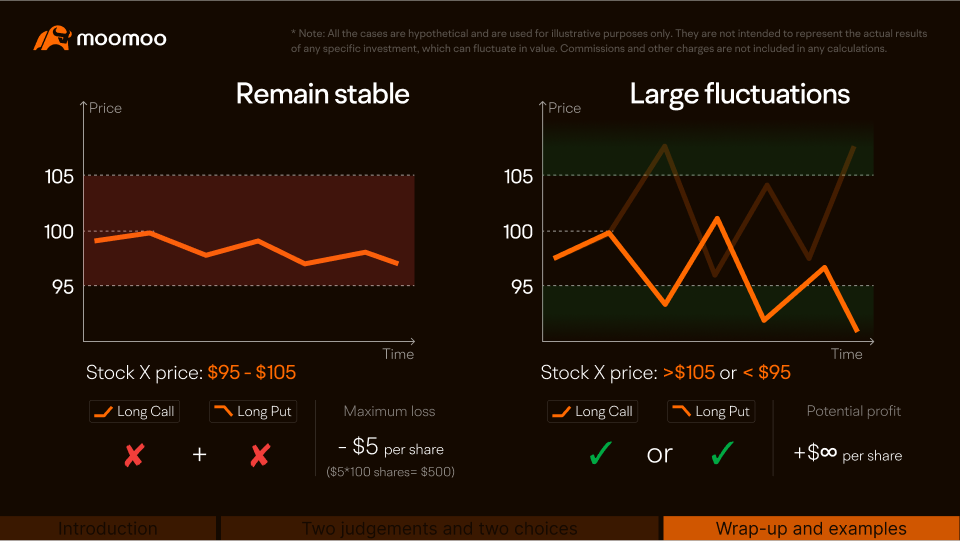

因此,在权衡了所有这些之后,她认为这种长跨多腿策略适合她:以3美元的价格买入行使价为100美元的看涨期权,以2美元的价格买入行使价为100美元的看跌期权。这两个选项的到期日期相同。

如果股票在到期时几乎没有变动,那么她的理论最大亏损将为每股3美元+2美元=5美元,或一张标准合约的500美元。

如果股价涨至100美元以上+5美元=105美元或跌破100-5美元=95美元,她很可能会在到期时获利。从理论上讲,如果股价持续上涨,潜在利润的上行空间是无限的。

让我们再来看一个例子。

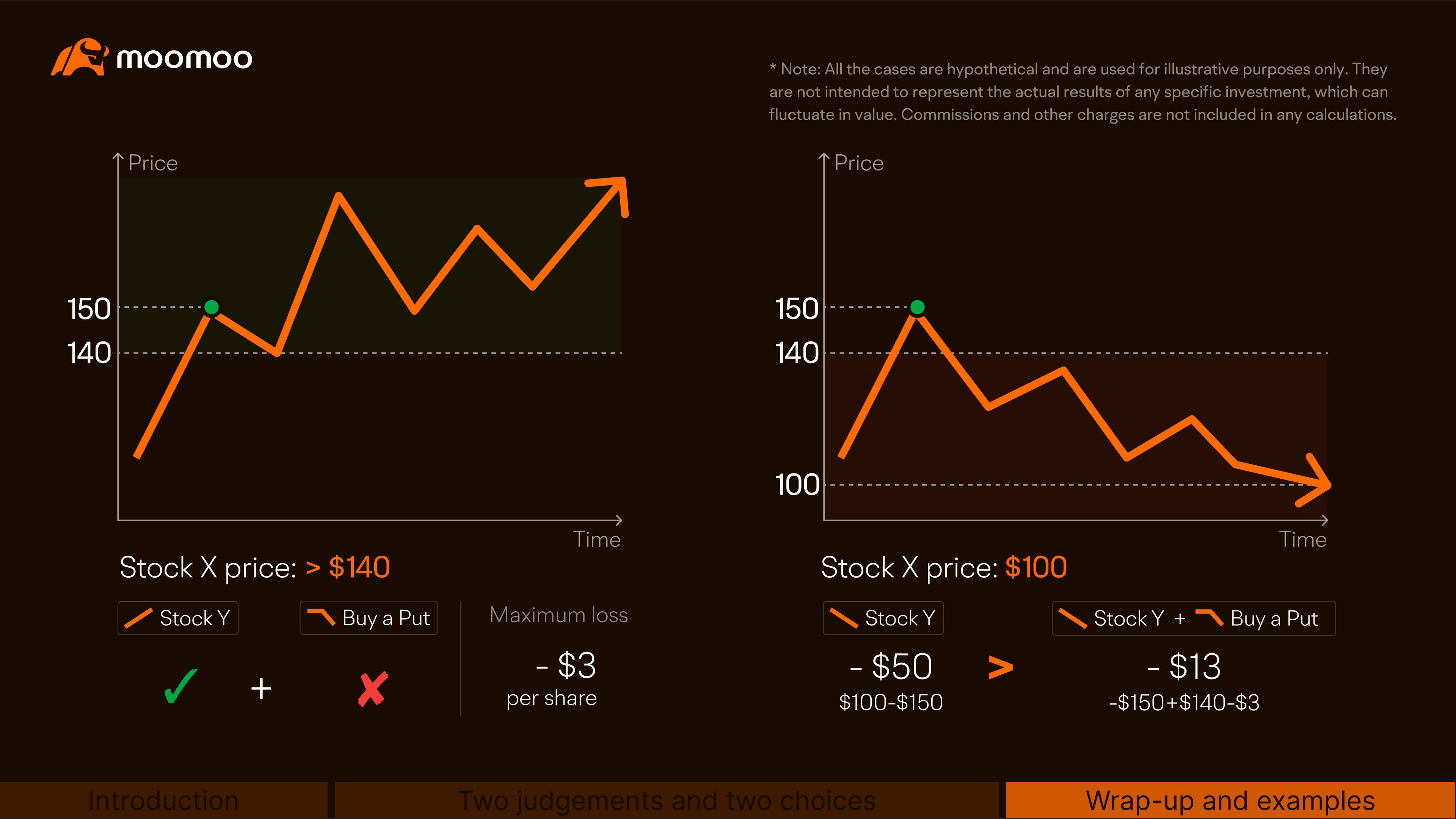

洛根以150美元的价格买入Y股,但担心价格可能下跌。

他希望使用期权来对冲该股的下行风险。换句话说,如果出现下跌,他想减少潜在的损失。

最后,他选择了多头单腿策略:以3美元的价格买入行使价为140美元的看期权。股票和看跌期权是按股换股的。这被称为保护性看期权策略。

如果到期时股价超过140美元,他将损失已支付的溢价,即每股3美元或一张标准合约的300美元。这就像支付保险单的保费。

如果股价跌至100美元,他的看跌期权将提供保护,允许他以140美元的价格出售股票。如果他不买入期权,他本来会损失更多。

此处描述的策略的一个大缺点是收购这些期权的成本,这可能相当可观。因此,支付的保费将降低投资组合的整体回报。

我们已经在这里介绍了很多。你对开发期权策略有什么想法吗?请在评论中与我们分享您的想法。