期權策略理論

期權策略概述

要編寫一篇一致的論文,我們必須學習語法和段落結構來字符串單詞和短語。

同樣地,在期權交易方面,我們需要期權策略來構建合約。

但今天,我們並沒有深入研究特定的策略。相反,我們想回答一般如何制定期權策略的問題。

讓我們從這種方法開始,稍後考慮一些例子。

投資者在期權交易方面有自己的目的,包括投機,對沖,提高收入和降低成本。

制定策略的一般想法是找出您的目的,該目的應該與您的風險承受水平一致,然後根據它們做出判斷和選擇。

判斷可以是什麼?

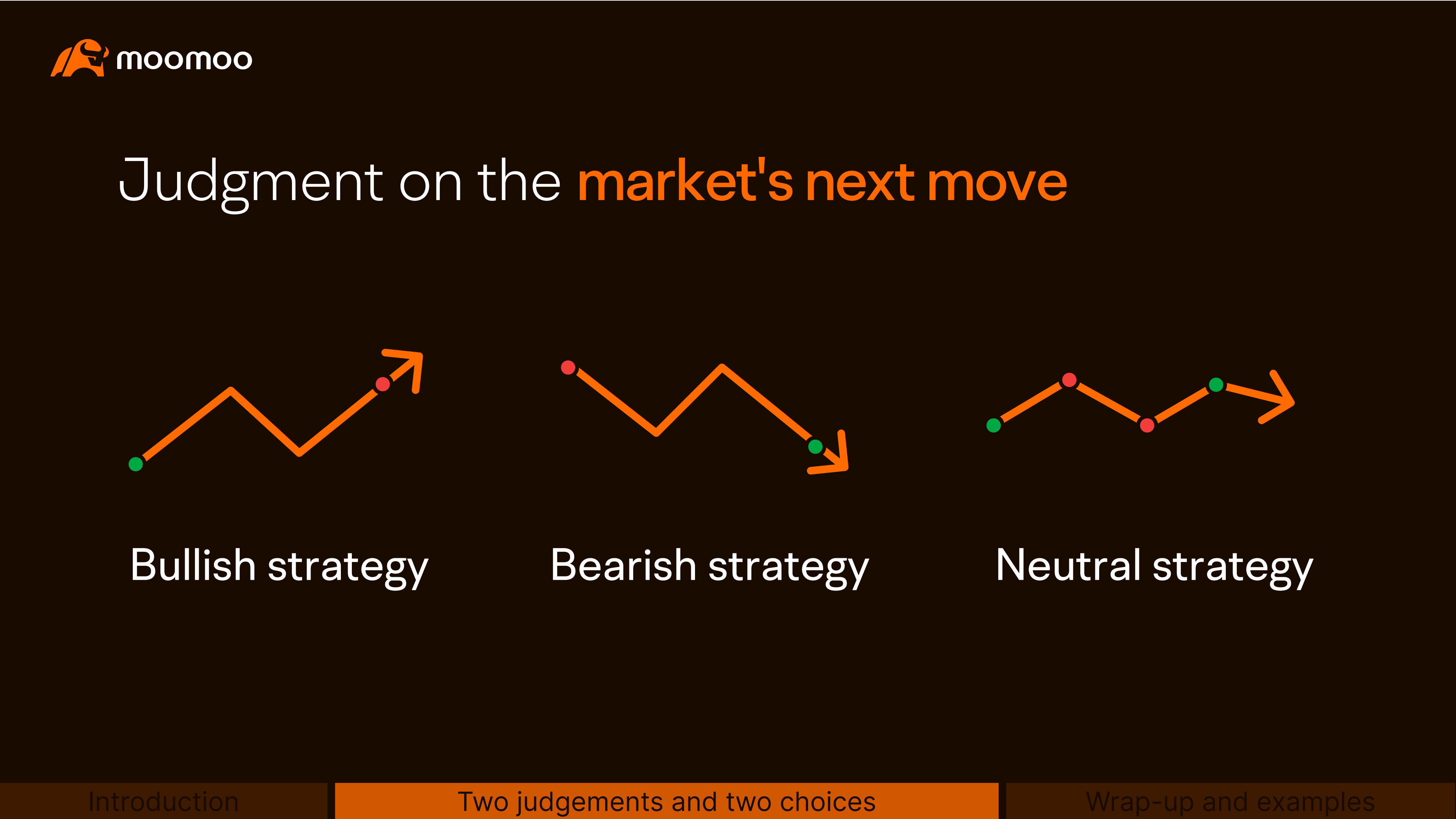

在做出交易決定時,您對市場的下一步走勢或證券的波動性的判斷很重要。

就像您預期股票上漲,下跌或橫向一樣,您可以在期權交易中保持看漲,看跌或中立。

看漲期權策略可能會從上升的基礎證券產生利潤,而看跌期權策略受益於基礎證券的價格下跌。另一方面,中立策略不依賴於任何特定的移動方向。

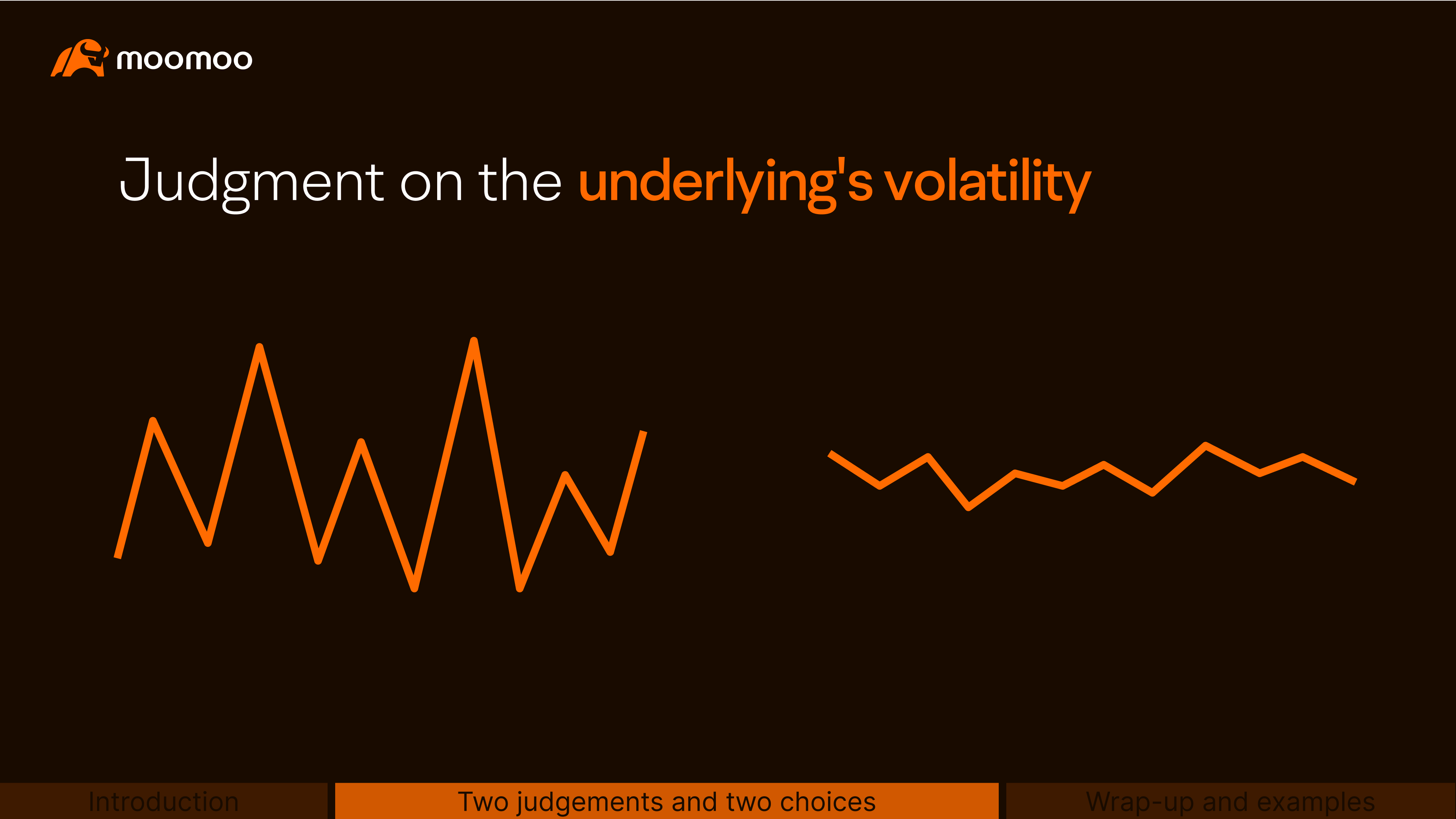

除了預測趨勢之外,期權交易中預測基金的波動也很重要,即證券會大幅變動,還是保持相對穩定?

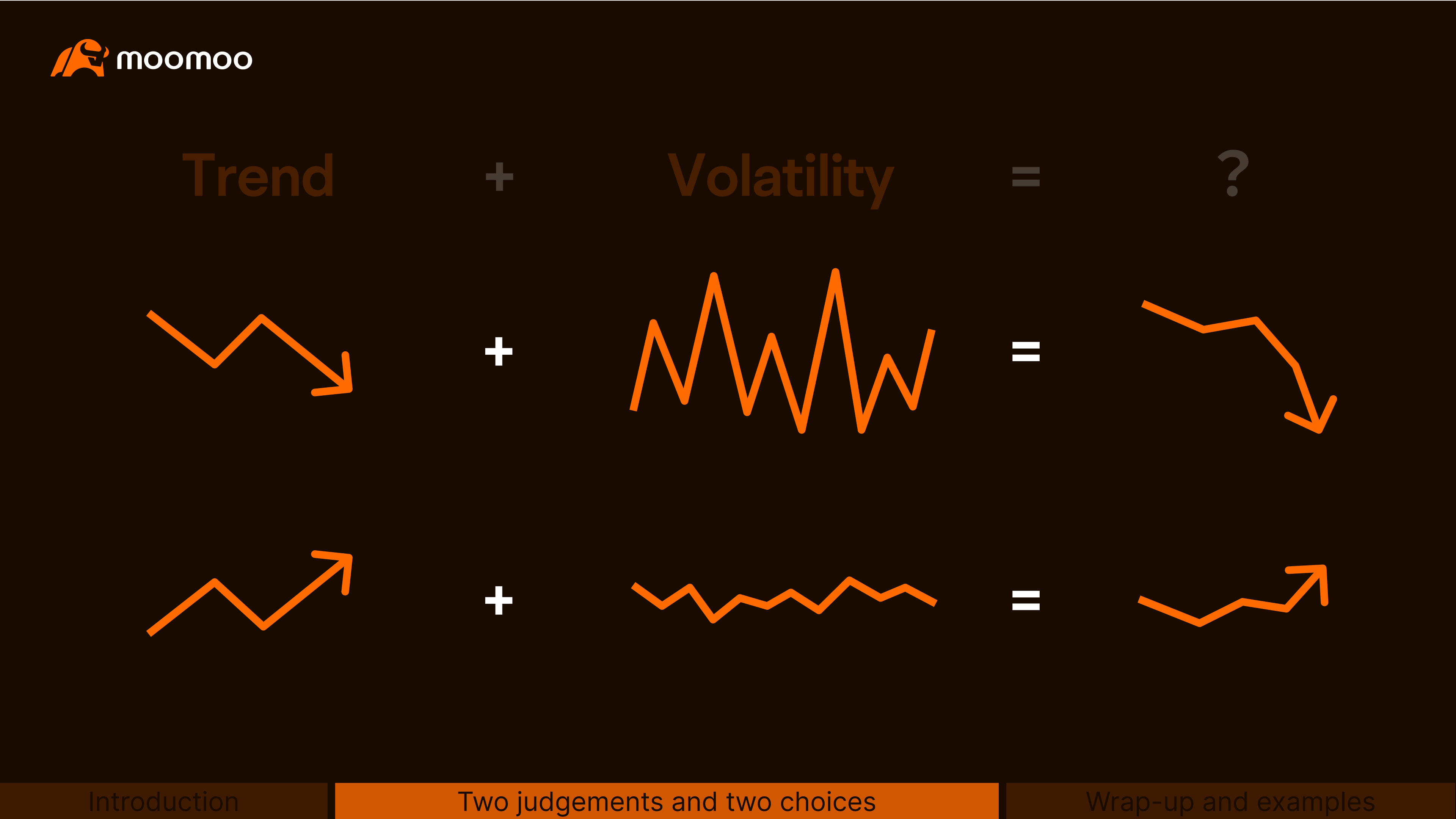

您甚至可以根據對趨勢和波動性的期望來草擬策略。

例如,有些策略旨在從大幅下跌或輕微的上漲中受益。

接下來,您應該至少再做兩個選擇。

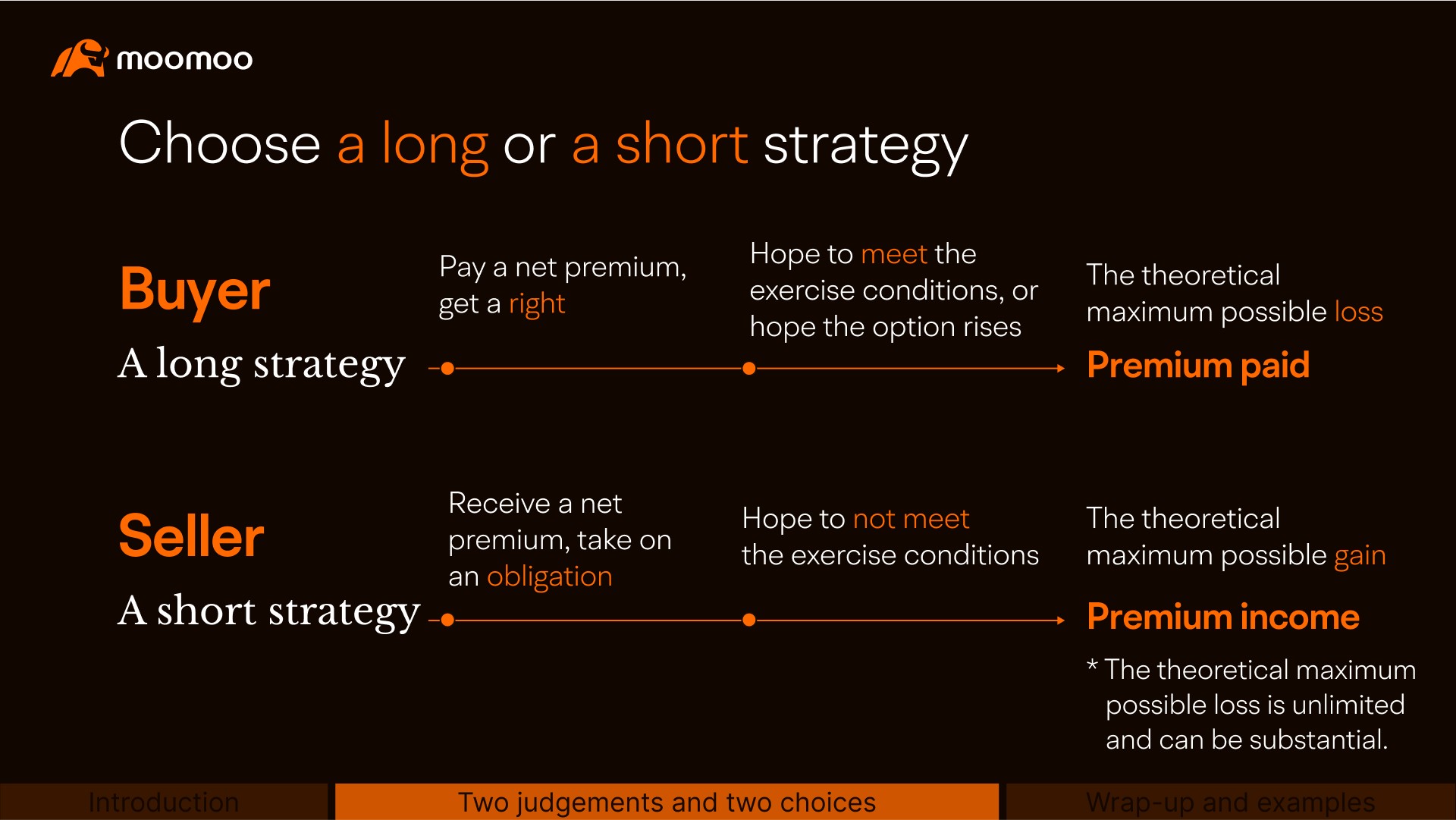

一個是考慮長期或短期選擇策略。投資者可以是期權市場的買家或作家。

如果您選擇第一種類型,則必須預付淨保費,並獲得特定權利。根據您的特定目標,您可能希望在到期時滿足行使條件,或希望期權在到期之前上漲。

另一方面,如果您選擇短期權策略,您可以在設置策略時獲得淨保費,但是您承擔一項義務,並通常希望在過期時避免滿足行使條件。

通常,長期策略的理論上最大可能損失(類似於購買保險)是初始支付的淨保費。相反,初始保費淨利潤是理論上述短期策略的最大潛在收益,類似於出售保險。

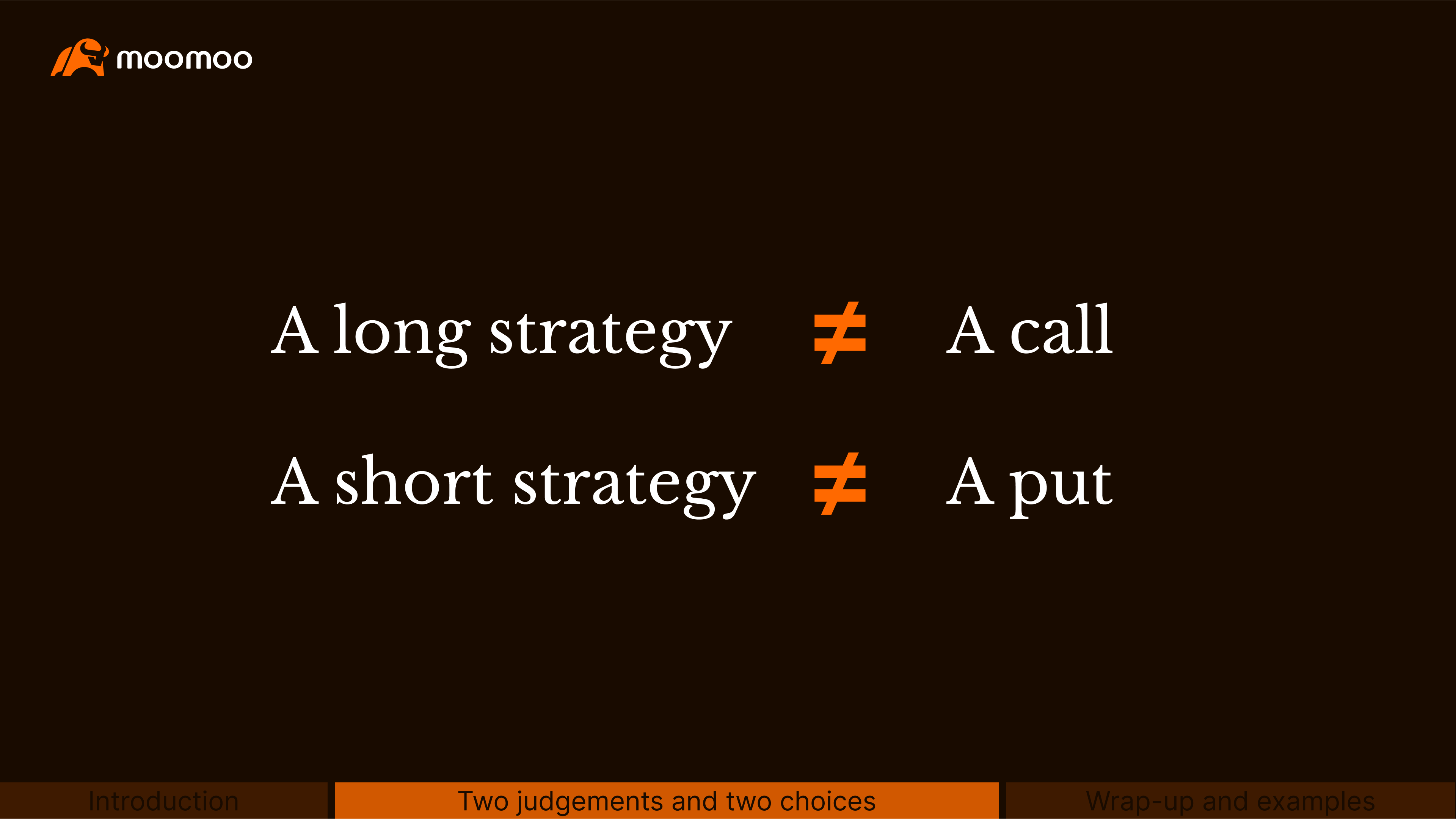

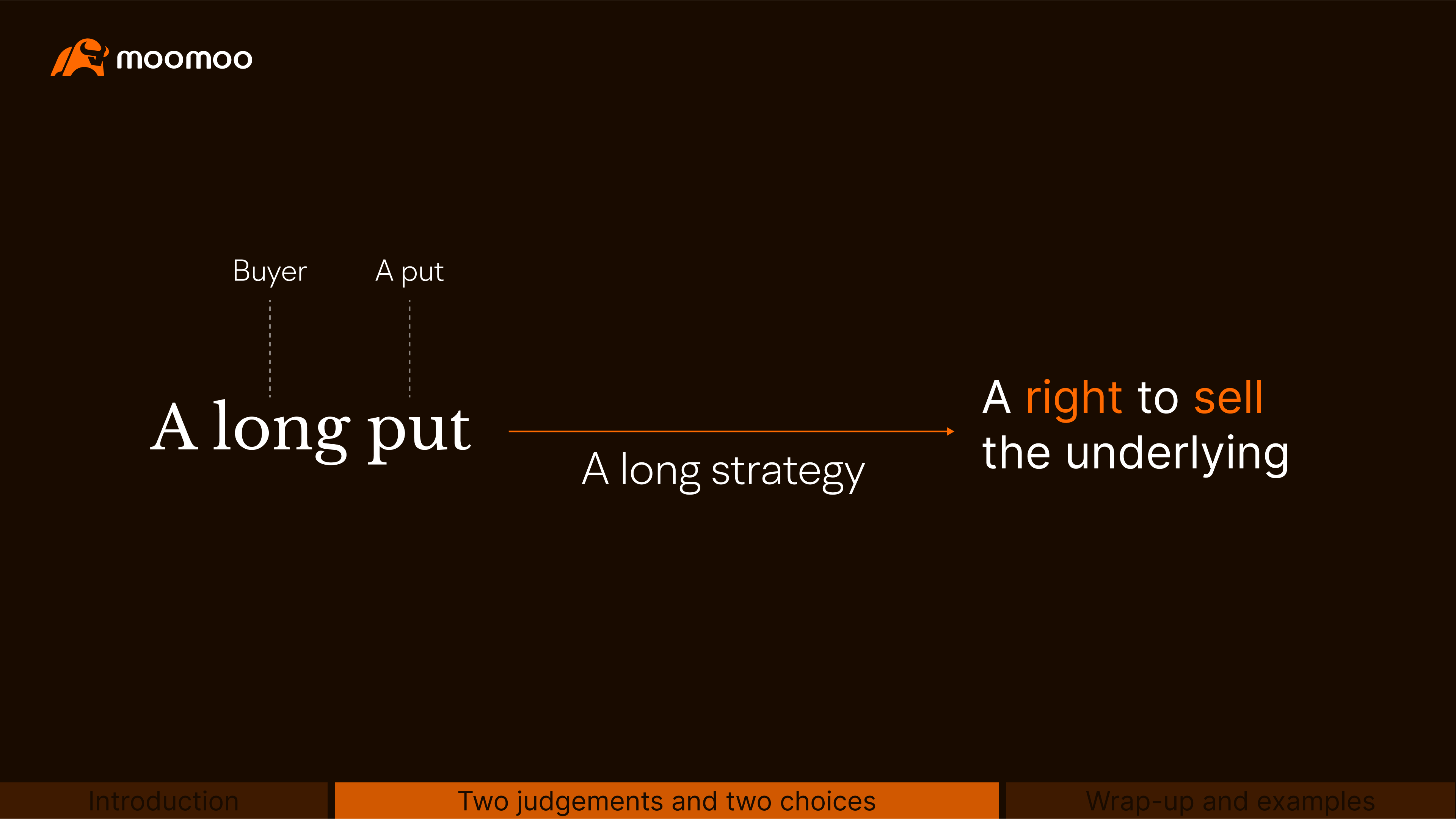

需要記住的一件事是,長期策略並不總是涉及買賣期權,對於短期期權和買賣方面也是如此。

例如,「長倉」(即購買賣股權)是一種長期策略,它使買方有權在到期前以行為價出售的權利。

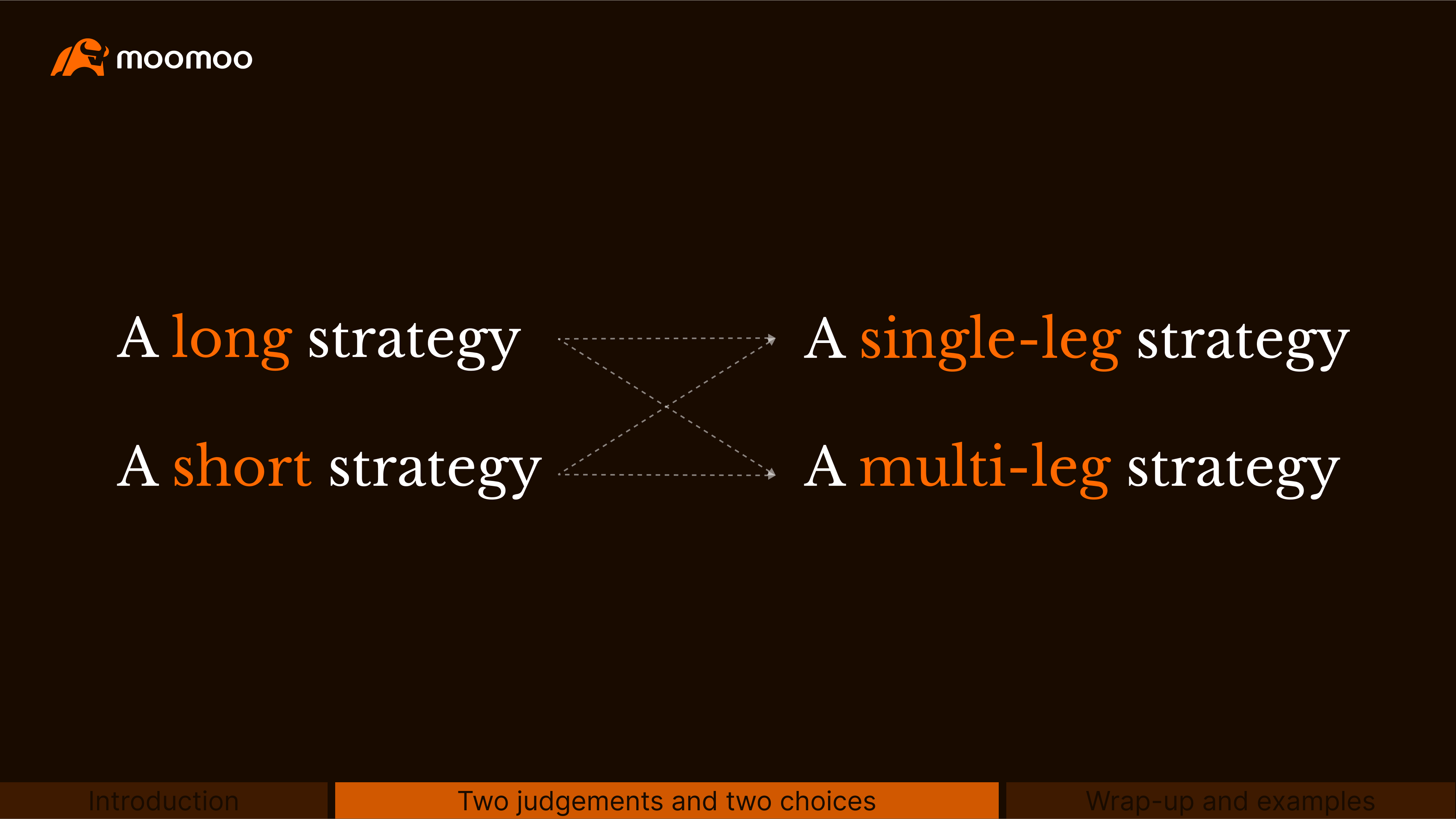

另一種選擇是單腳或多腿策略。

單一支策略涉及購買或出售單一期權,包括長票、短票、長投票和賣空投票權。

另一方面,多股期權涉及買賣兩個或多個期權合約,以創造更複雜的頭寸,這可能是購買不同的期權,出售不同的期權,買賣單一期權,以及買賣不同的期權。

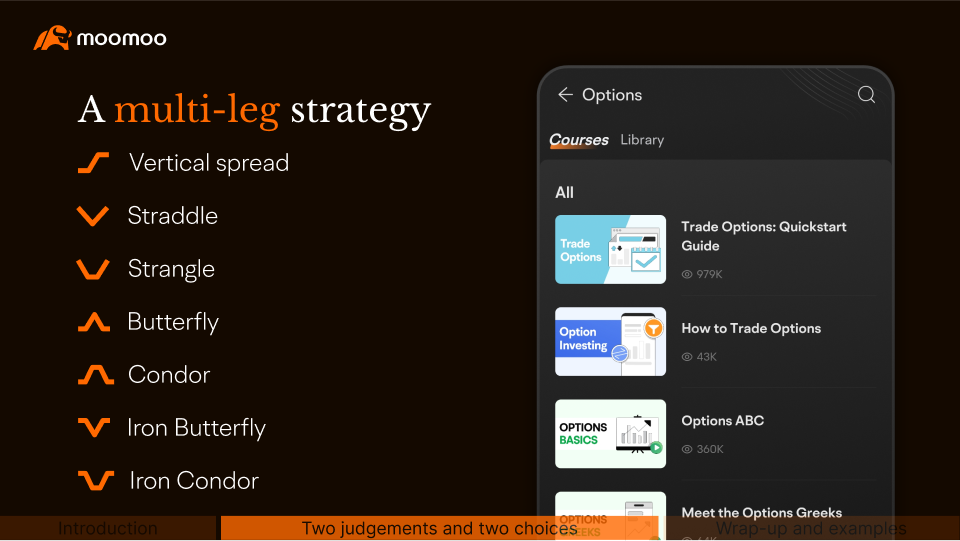

常見的多腿選擇策略包括垂直擴張、橫跨、、蝴蝶、海豹、鐵蝴蝶、鐵蛇等。如果您想了解更多關於這些策略,請前往 moomoo Learn 尋找相關內容。

多腿選項可能不僅僅如此。您甚至可以創建一個量身定制的選項策略來幫助實現特定目標。

此外,您可以長或縮短這些單腿和多腿策略。

例如,跨距策略可以是一個長的跨距或一個短的跨距。

讓我們總結一下我們到目前所學到的內容:我們可以根據我們對基金價格走勢或波動的期望,以針對與我們風險承受水平一致的特定目標來構建一個長或短期單支或多支期權策略。

請記住,做出任何交易決定都涉及風險。在您跳入它之前,您必須意識到風險並做好準備。

為了幫助您理解,讓我們來看一些例子。

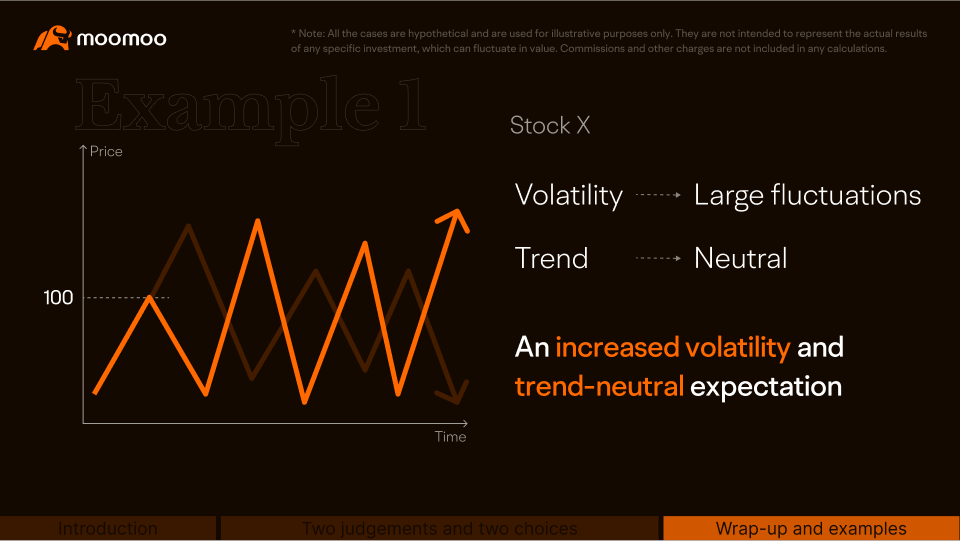

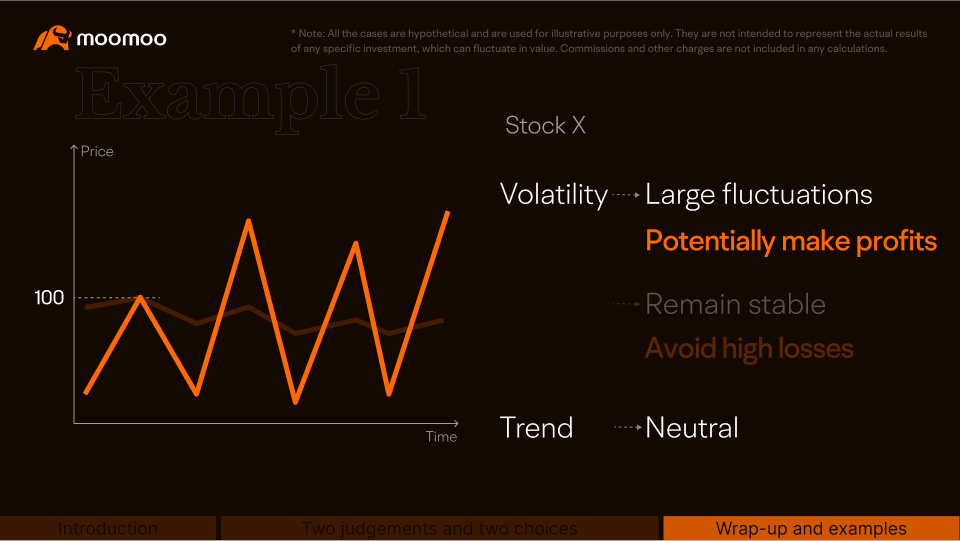

假設股 X 的交易價格為 100 美元。

Julia 預計 X 股將大幅走勢,但不確定其方向。換句話說,她的波動性增加和趨勢中立的期望。

她旨在通過交易期權從 X 股市的大幅波動中獲利。儘管如此,如果股票保持相對穩定,她希望避免高虧損。

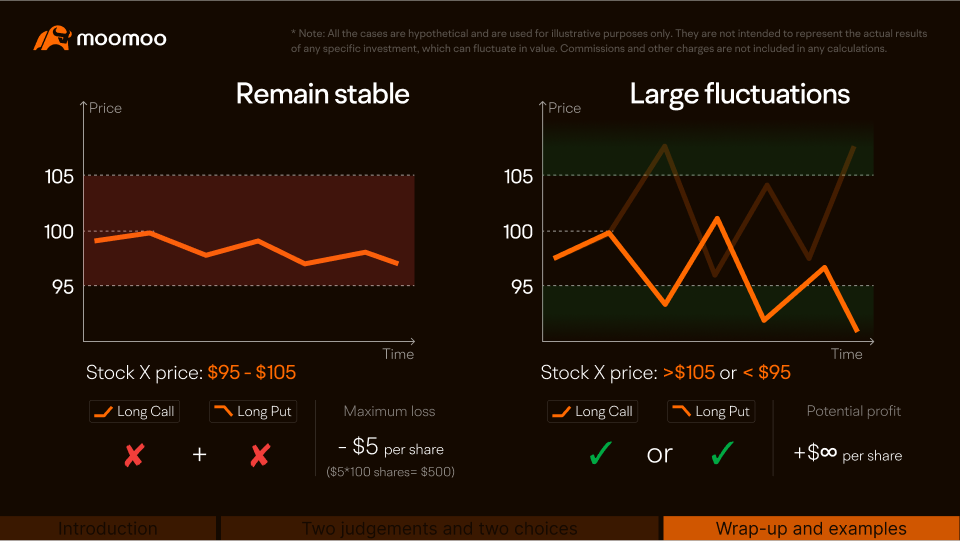

因此,考慮了所有這些內容之後,她認為這個長期間的跨足策略對她來說是合適的:以實行價為 100 美元以 3 美元購買一筆通話,以實行價為 100 美元的買賣盤價格為 2 美元。兩種選項都有相同的到期日期。

如果股票在到期時幾乎沒有移動,她的理論上限虧損為 3 美元 +2 美元 = 每股 5 美元,或一個標準合同 500 美元。

如果股價上漲至 100 美元 + 5 美元 = 105 美元或跌至 100 美元 5 美元 = 95 美元以下,她可能會在到期時獲利。從理論上講,如果股價持續上漲,潛在的利潤是無限的上行。

讓我們看一下另一個例子。

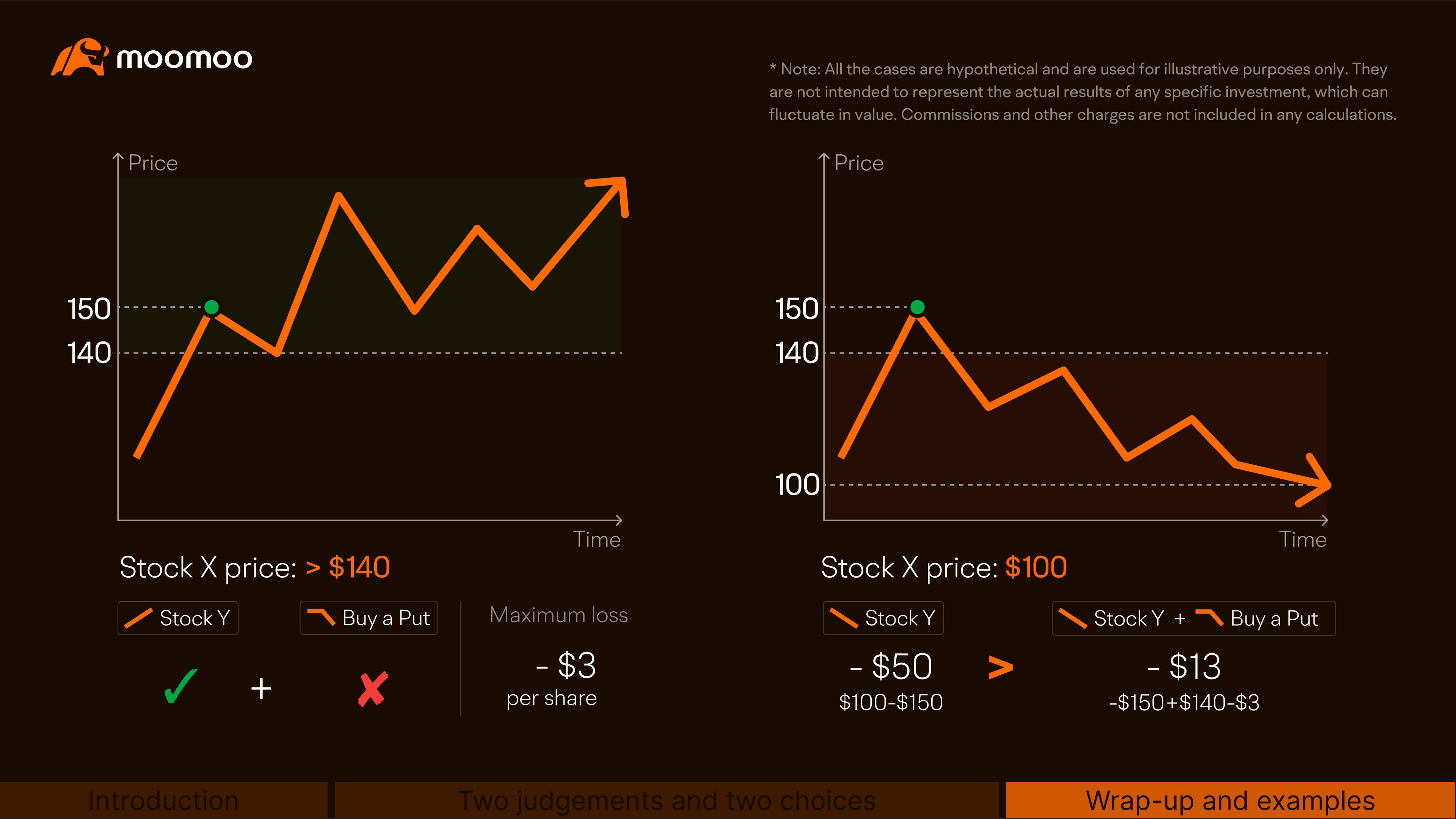

洛根以 150 美元購買 Y 股票,但擔心價格可能下跌。

他希望利用期權來對沖股票的下跌風險。換句話說,如果下跌,他想減少潛在的損失。

最後,他選擇了一個長期的單支策略:以實行價為 140 美元以 3 美元的價格購買投票權。股票和售股以股份為股份計算。這稱為保護放置策略。

如果股票價格到期時超過 140 美元,他將失去支付的保費,這是每股 3 美元或一個標準合同的 300 美元。就像支付保單的保費一樣。

如果股價跌至 100 美元,他的買賣權將提供保護,允許他以 140 美元出售股票。如果他不購買期權,他將損失更多。

這裡描述的策略的一個大缺點是獲取這些選項的成本,這可能是相當重大的。因此,支付的保費將降低整體投資組合回報。

我們在這裡涵蓋了很多內容。您對開發選項策略有任何想法嗎?請在評論中與我們分享您的想法。