结合案例深入掌握期权策略

Long Straddle 如何潜在的对冲风险?特斯拉的案例研究

当您预计证券价格将出现大幅波动但不确定价格走势的方向时,可以使用长跨距。

今天我们将以特斯拉为例,看看如何在实际交易中使用这种策略。

策略简介

1。战略的构建

买入看涨期权 + 买入看跌期权

2。实际场景

当您预计证券价格将出现大幅波动但不确定价格走势的方向时,可以使用长跨距。这些预期可以基于重大事件,例如美联储利率决定的发布、企业收益和消费者价格指数数据。

案例研究

让我们来看一个假设的案例研究,以帮助说明这种策略是如何运作的。

假设今天是 2023 年 3 月 10 日。预计美联储将于2023年3月22日宣布其利率决定。鲍勃预计,当天市场将大幅波动,他正在关注的股票特斯拉将跟随市场。但是,他不知道其价格是上涨还是下跌。

(内容中提供的任何应用程序图像都不是最新的,显示的任何证券仅用于说明目的,不作为推荐。)

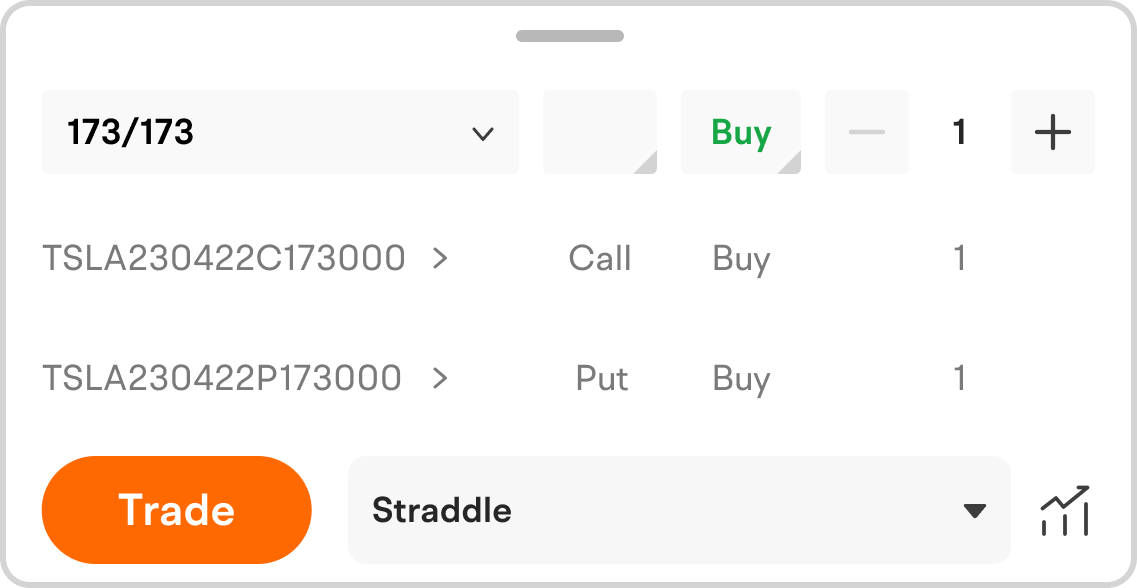

如上所示,特斯拉的当前价格为173美元。考虑到3月10日至3月22日之间可能出现的剧烈波动,鲍勃可能会使用长跨策略。

1。未平仓头寸

该策略包含两部分。让我们分开讨论。

(注意:使用的所有数据仅用于教育目的,不构成任何投资建议。过去的表现并不代表未来的业绩。)

① 购买看期权

对于看涨期权,行使价为173.00美元,到期日为2023年4月22日,乘数为100,溢价为2.50美元。

每份合约支付的总保费 = 2.5 美元 x 100 = 250.00 美元

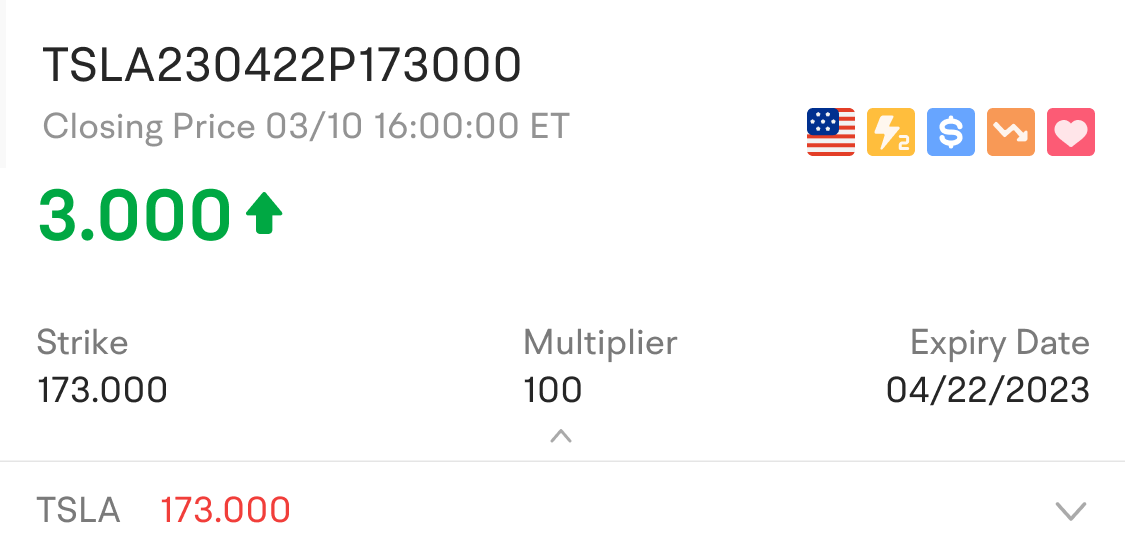

② 买入看跌权

看跌权的行使价为173.00美元,到期日为2023年4月22日,乘数为100,溢价为3.00美元。

每份合约支付的总保费 = 3.00 美元 x 100 = 300.00 美元

因此,

多头跨期权总成本 = 为 1 个看涨期权支付的溢价 * 看涨期权数量 + 为 1 个看跌期权支付的溢价 * 看跌期权数量 = 250.00 美元 * 1 + 300.00 美元 * 1 = 550.00 美元。

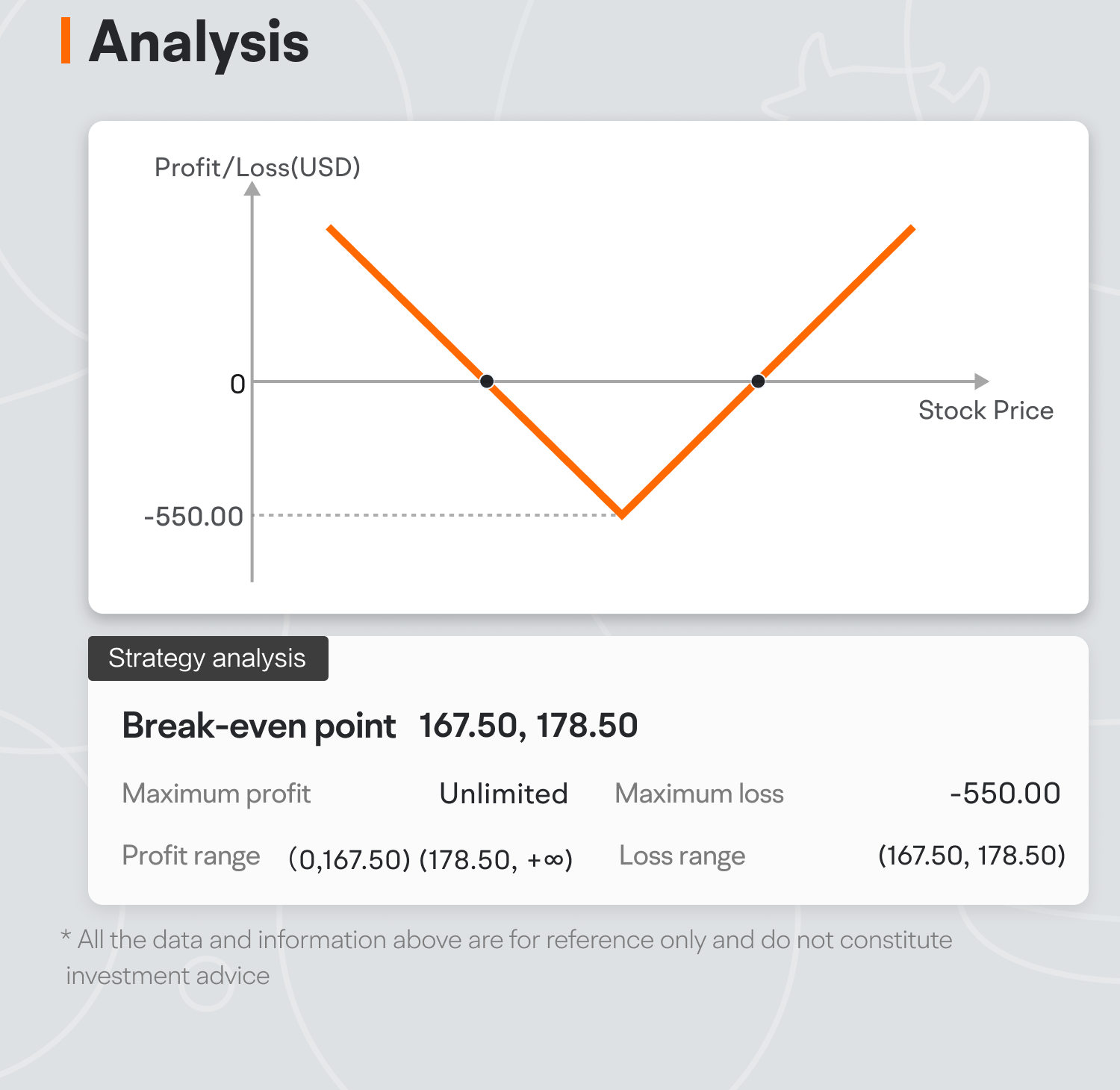

2。策略分析

这是该策略的盈亏图。

我们可以从图表中看出,理论上最大利润是无限的,而最大损失是-550.00美元。

(注意:以下所有盈亏都是基于您选择在到期时行使期权的假设计算得出的,不包括佣金和其他费用。在真实交易中,您可以行使期权或在到期前平仓,实际盈亏会有所不同。)

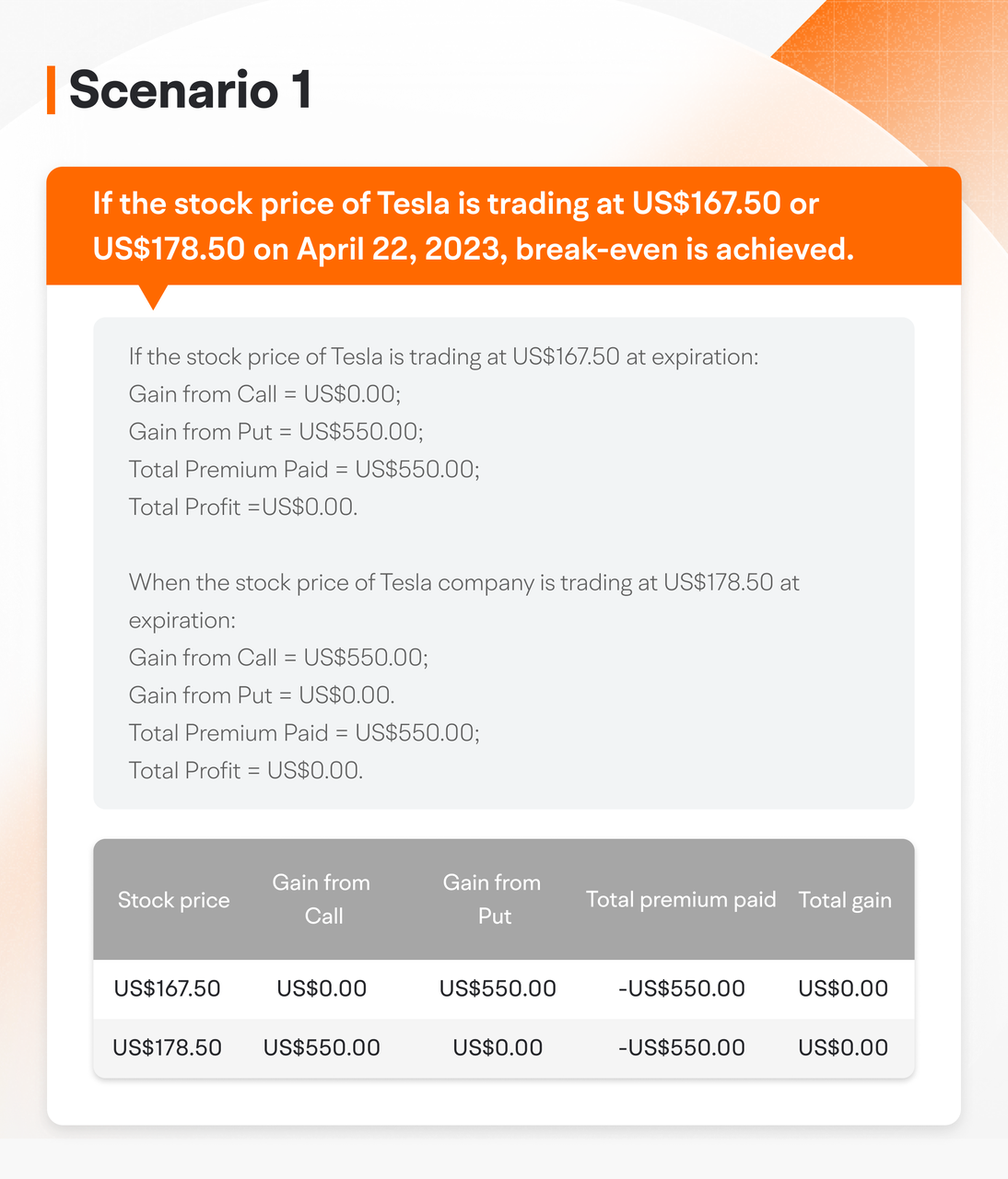

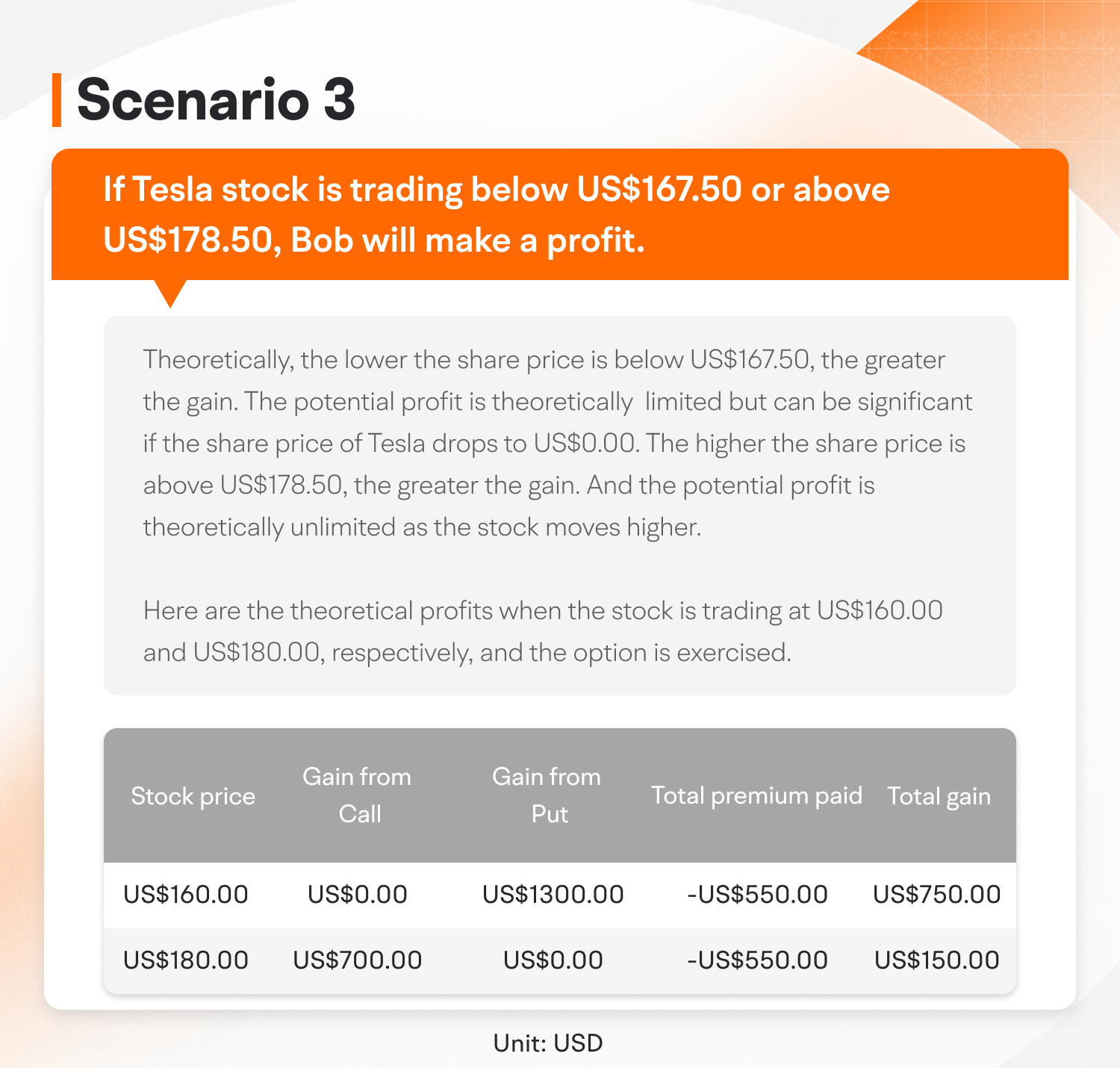

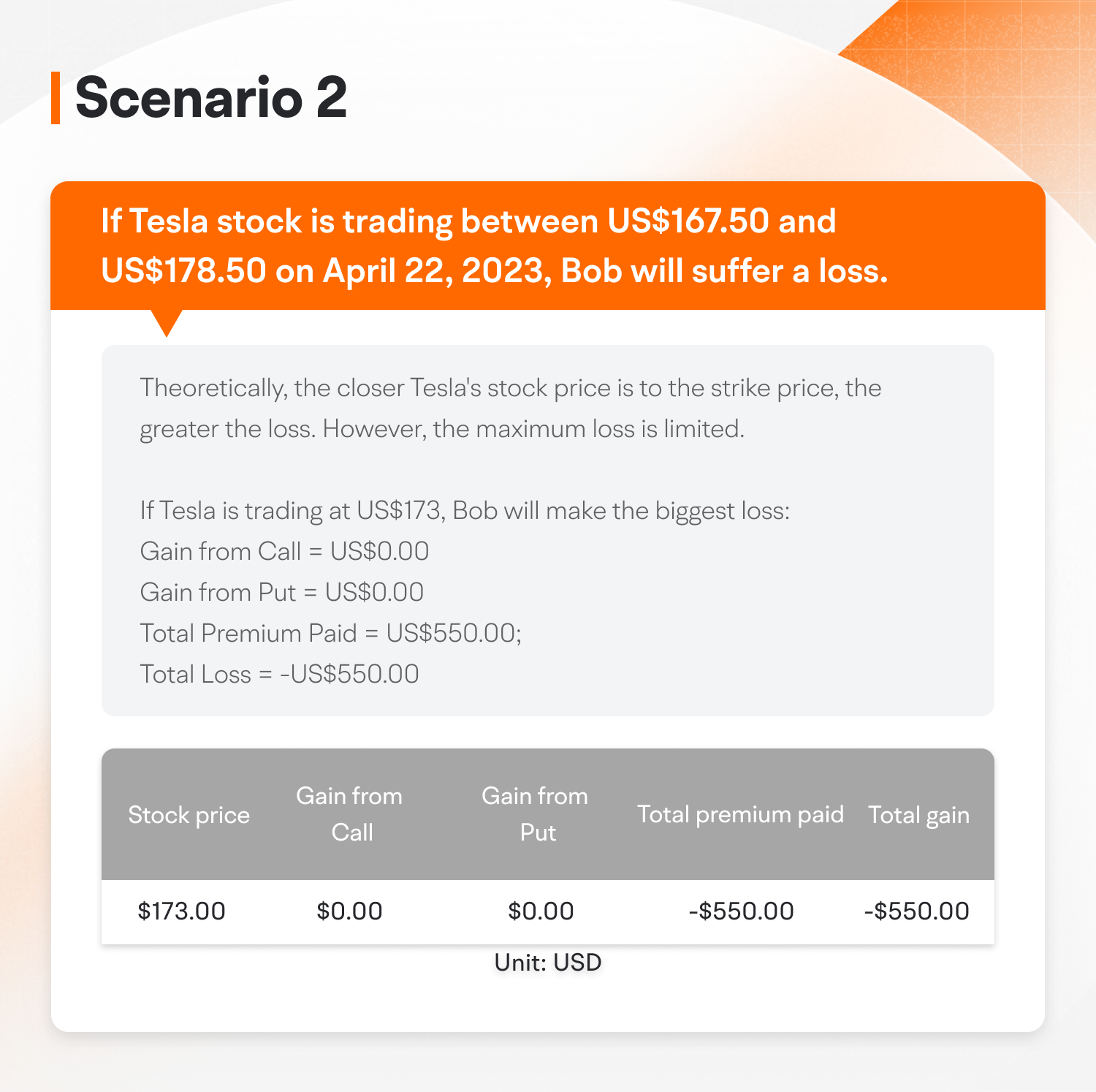

让我们讨论这种期权策略可能出现的三种情况:盈亏平衡、亏损和收益。

3.收益与损失

最大亏损 = 为看跌期权支付的溢价 * 看跌期权数量 + 看涨期权支付的溢价 * 看涨期权数量

最大潜在收益 = 无限制

更高的盈亏平衡点 = 行使价 + 每个期权支付的总保费

或者

较低的盈亏平衡点 = 行使价-每个期权支付的总保费

(注:每个期权支付的总保费 = 每个期权支付的看涨期权费 + 每个期权支付的看跌期权费;总保费 = 每个期权支付的总保费 * 合约乘数 * 合约规模)

4。该策略的特点

5。需要考虑的因素

使用此策略时,您应记住,它可能不适用于所有标的资产,任何投资都涉及风险。

![]() 点击下方,即可快速体验模拟交易工具!

点击下方,即可快速体验模拟交易工具!