跨式与宽跨式期权策略

期权提供的潜在优势和灵活性可以帮助某些交易者在管理风险的同时获得更高的投资回报,即使市场处于下跌趋势。

但是不要认为这是一定的。虽然卖出认购期权和购买看跌期权的基础知识是一个很好的起点,但是您可能需要拓展更高级的策略并扩大您的相关知识才能实现您的目标。

如果你想尝试更高级的期权交易策略,你可以从跨式和锁定区间开始。

跨式和锁定区间是一些交易者在预期隐含波动率(IV)上涨或价格波动剧烈时可以使用的价差组合。

让我们来看看这些策略以及如何使用它们帮助你构建自己的投资组合!

跨式和锁定区间期权的场景

考虑一家等待FDA批准新药的制药公司。 其股票价格可能在公告后剧烈波动。

跨式涉及以相同的行权价和到期日购买看涨期权和看跌期权。例如,您以$50的行权价和4月9日的到期日购买看涨期权和看跌期权,价格为$3。无论方向如何,这种策略都预示着显着的波动。跨式的成本是看涨期权和看跌期权的综合价格,为$6。鉴于所支付的最高溢价($6),该股票需要上涨或下跌约12%才能从中获得利润。要确定盈利所需的运动,通常会考虑所支付的最高溢价与当前股票价格的相对差异,而不是行权价。

相反,锁定区间将涉及在两个不同的行权价上购买看涨期权和看跌期权。使用上述方案,一个例子是投资者购买$55的看涨期权和$45的看跌期权,每份价格为$2。要在到期时获利,股票价格将需要上涨或下跌超过$4。与跨式一样,它们被认为是方向中立的,但是锁定区间允许那些认为某个股票将朝特定方向移动的投资者向其锁定区间添加方向偏向。

什么是跨式期权策略?

跨式期权策略的工作方式与其名称类似。交易者使用具有相同行权价和到期日的看涨期权和看跌期权,以跨越行权价预期价格会出现重大变化。

例如,如果X公司的当前价格为$50,则交易者将在$50的行权价和到期日购买看涨和看跌期权。

当出售锁定区间期权时,称为短锁定区间期权,有一个明显的理论最大损失/收益。

短锁定区间涉及同时出售具有不同行权价的看涨期权和看跌期权,通常是虚值期权。当出售锁定区间期权时,确实称为短锁定区间期权。在这种情况下,潜在的收益受到从卖出期权获得的权利金的限制。然而,由于卖出看涨期权,潜在损失在理论上是无限的,如果股票价格大幅上涨,则可能导致巨大的损失。

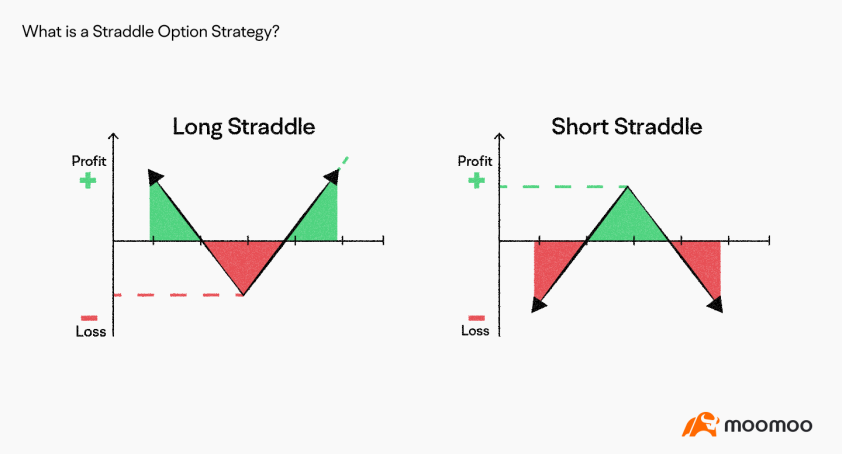

长跨式期权 vs 短跨式期权:

长跨式期权是指交易者购买具有相同行权价和到期日的看涨期权和看跌期权。

短跨式期权是指交易者在相同的行权价和到期日卖出看涨期权和看跌期权。

长跨式期权

理论损失潜力:仅限于支付认购和认沽期权权利金的总和。

潜在利润:对于看涨期权,股票可能继续上涨,使潜在利润无限,直至到期日。对于看跌期权,利润仅限于保本点与0美元之间的差额,因为价格不能低于该金额。

成本:通常比长跨式更昂贵,如果股价上涨(因为看涨期权)或下跌(因为看跌期权),则价值可能会上升。

空头跨式

当交易者不预计标的股票价格会上下波动时,可能会使用空头跨式。

空头跨式非常高级,使用它的交易者面临着更高的风险。

风险:由于交易者销售合约,如果合约所有者行使了该期权,将被要求购买/卖出标的资产,因此亏损可能无限。

潜在利润:最大利润是交易者从销售合约中获得的金额。该利润将减少交易成本和价格的任何变化。

什么是跨式期权策略?

跨式期权策略是指交易者购买不同执行价格但到期日相同的虚值认购期权和虚值认沽期权。

跨式和跨式期权策略都是中立策略,不关心标的股票的运动方向。一些交易者在预期价格有大幅波动但不确定其方向时使用这些策略。他们也可以在预期价格变化的同时利用对抗不利波动的对冲。

例如,如果公司X的当前价格为50美元,交易者可能会在到期日一个月后购买一张行权价为45美元的看涨期权和一张行权价为55美元的看跌期权,预计价格将有实质性的波动而不需要承担特定的方向。

长跨式与空头跨式:

当交易者购买到期日相同但执行价格不同的虚值认购期权和虚值认沽期权时,称为长跨式。

当交易者同时出售到期日相同但执行价格不同的虚值认购期权和虚值认沽期权时,称为空头跨式。

长跨式

理论损失潜力:仅限于交易者支付的两个权利金的总和。

潜在收益:对于看涨期权,如果股票价格大幅上涨,可能会导致无限潜在利润。对于看跌期权,随着价格下跌,潜在利润可能会增加;它仅受到标的资产下跌至0的限制。

成本:跨式策略通常比跨跃策略成本低,因为期权是虚值的,但通常需要标的股票有更大的运动才能潜在获利。

开空跨式期权策略

当交易者预计标的股票的价格不会大幅波动时,可以使用开空跨式期权策略。

此策略非常高级,使用该策略的交易者面临更高的风险。

风险:因为交易者写入了合约,如果合约持有者行使期权,交易者将被要求买入或卖出标的资产,从而产生无限的损失。

潜在收益:最大的利润是交易者从所出售合约的保费中获得的金额。如果价格超出保本点价格或任何交易成本,这种利润将会减少。

了解跨式和跨垮差异

跨式和跨垮期权策略都旨在帮助交易者在避免意外市场波动风险的同时进行波动率投机。

使用这两种策略,交易者不需要知道市场将如何波动。 相反,跨式和跨垮策略旨在从任何方向的波动中获得潜在利润。

长期跨式和跨垮策略更适用于价格变动更大的情况,而空头跨式和跨垮策略则更有可能在标的资产价格保持稳定或变化很少时获利。

但这就是相似之处的尽头。

跨式期权 | 跨垮期权 |

看跌期权和看涨期权的执行价格和到期日均相同。 | 看跌期权和看涨期权到期日相同,但执行价格不同:

|

合约的潜在利润和价值通常会随着标的资产价格的任何变动而变化。 | 需要标的资产价格有较大变化才能使期权合约增值并潜在地获得利润。 |

买入此类策略的成本较高,卖家会获得更高的保费。 | 买家花费更少。卖家收到更少的保费。 |

在价格变动方向未知时可使用。 | 可以用于价格变化方向未知和已知的情况。 |

Strangles提示:

交易员通常购买到期日相同但行使价格不同的虚值看涨和看跌期权。

这种设置需要基础资产价格有大幅度变化才能使期权合约升值并潜在产生利润。像这样的虚值看涨和看跌期权通常用于交易员预计价格将有重大变动但不确定方向时。

Straddle vs. Strangle:哪个对您更好?

在决定使用这两种策略之间,应考虑几个因素,包括您愿意投入多少资金、您的风险承受能力以及您对基础资产价格变动的预期。

如果您:

愿意投入更多资源来支付更高的保费。

预计基础资产将有重大价格波动,并希望从任一方向获利。

可以承受更高的风险,因为straddles通常更加波动。

具有相同行使价格的期权合同成本相对平衡,与其他可用策略相比更加优惠。

如果您:

更喜欢较少的初始成本。

预计基础资产将有重大价格波动,但方向不确定。

有更低的风险承受能力,因为Strangles tend to be less volatile。

有不同行使价格的期权合同成本更有利,具有潜在的成本优势。

最终,确定适当的策略涉及基于您特定的财务状况、风险承受能力和对基础资产价格变动的预期进行个体成本/利益分析。

让我们看一下下面两种策略之间潜在成本的例子。

行使价格 | 到期日 | 看跌期权费 | 看涨期权费 | 总成本 | 盈亏平衡点 | |

多方合成交易 | $50 | 30 天 | $2 x 100 股 | $2 x 100 股 | $400 | +/- $4 |

长捉(跨式交易) | $45 / $55 | 30 天 | $1 x 100 股 | $1 x 100 股 | $200 | +/- $7 |

重要提示:开空跨式与开空跨式套利应仅由有经验的期权交易者使用。 两种策略具有更高的风险,因为存在潜在的无限损失。

评估跨式和延展式期权的风险

跨式和延展式期权策略的风险因素取决于您选择的策略类型,以及您选择的是开多头还是开空头。

许多交易员可能会选择采取跨式策略,因为它可以在价格变化较小的情况下获利。然而,跨式的风险往往被认为更高,因为它们成本更高且更加波动。

相比之下,延展式策略往往具有较低的投资成本和更广泛的价格范围,直到波动性产生影响。因此,延展式期权策略更适合初学者交易员,他们缺乏经验和资本,风险也较小。

开多头以降低风险

对于跨式和延展式等高级期权策略,开空头会对风险产生最大影响。

当您卖出任何期权合约时,您的收益受限于合约所支付的保费。然而,您可能面临无限的亏损,因为您需要买入/卖出基础资产,无论价格变化有多大。

不要忘记:开空头的跨式和延展式期权的最大收益有限,而亏损潜力则无限制!

如何使用Moomoo创建延展式和跨式策略

moomoo提供了一个用户友好的期权交易平台。以下是一个逐步指南:

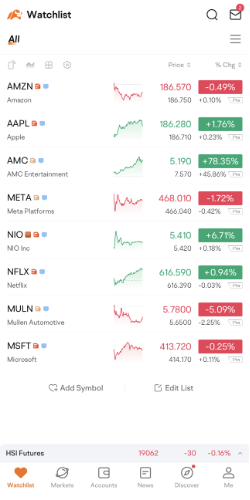

步骤1:转到自选,然后选择股票的“详细报价”页面。

声明:图片所示为历史数据,任何证券仅作为示例展示,并非推荐。

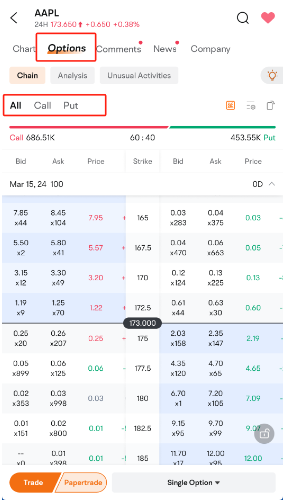

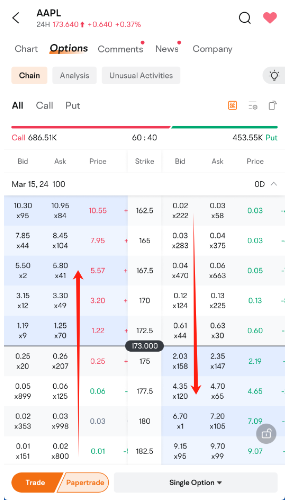

第2步:导航到页面顶部的期权>链。

第3步:默认情况下,显示具有特定到期日的所有期权。如需选择性查看认购或看跌期权,只需点击“认购/认沽”即可。

声明:图片所示为历史数据,任何证券仅作为示例展示,并非推荐。

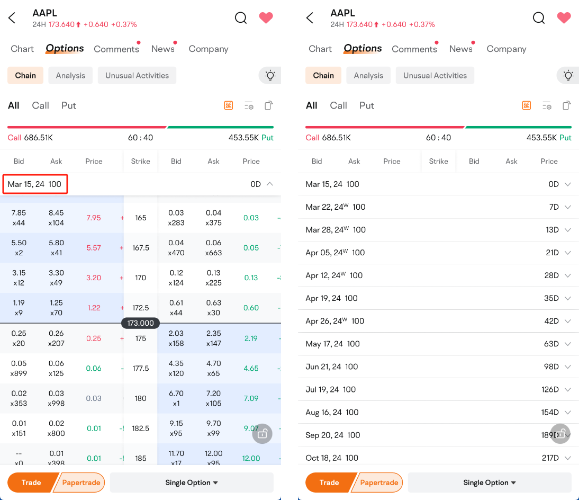

步骤4: 通过菜单选择您喜欢的截止日期来调整截止日期。

声明:图片所示为历史数据,任何证券仅作为示例展示,并非推荐。

步骤5: 易于区分期权: 白色表示虚值期权,蓝色表示实值期权。水平滑动即可查看其他期权详细信息。

声明:图片所示为历史数据,任何证券仅作为示例展示,并非推荐。

步骤6: 在屏幕底部探索各种交易策略,为您的投资方式提供灵活性。

声明:图片所示为历史数据,任何证券仅作为示例展示,并非推荐。

关于跨式和延展式期权策略的常见问题解答

为什么延展式比跨式便宜?

由于构造不同,在延展式中,看涨期权和看跌期权的执行价格通常与当前市场价格相比设置得更远。这种执行价格之间的更大范围减少了购买期权的成本,从而降低了延展式期权的保费。此外,由于执行价格在延展式期权中的距离更远,与跨式相比,基础资产到达任一执行价格的概率更小。这种未行权或被指定的期权的概率降低了延展式期权的整体成本。

总体而言,延展式期权的较低成本反映了期权处于平值态的风险较小,以及潜在利润区间更广的事实。

延展式为什么比跨式便宜的一个原因是执行价格之间的距离更远,从而减少了购买期权的成本,概率更小,以及潜在利润区间更广。

为什么有人采取跨式而非延展式策略?

买方可能更喜欢跨式策略,因为它提供了在价格远离执行价格的情况下实现盈利的潜力,而不需要进行显著的价格转移。买方可以从上涨和下跌的价格波动中潜在地获利。

相反,卖方可能更喜欢跨式策略,因为它允许他们通过同时出售具有相同执行价格和到期日期的看涨期权和看跌期权来收取保费。这可以为卖方提供与出售延展式期权相比更高的初始保费。然而,需要注意的是,出售跨式期权不能提供对无限亏损的保护。虽然卖方通过出售看跌期权收到保费,但如果股票价格在任一方向上发生显著变化,卖方仍然面临潜在亏损。

何时关闭延展式策略?

一些交易员倾向于在预期价格波动发生后关闭其延展式策略。此外,交易员通常希望在到期日期之前关闭以避免时间价值的衰减。在到期日期之前关闭的情况下,交易的利润/损失将取决于所支付的保费金额与当前价值变化之间的差额。

开空头的延展式期权颇具风险。

是。卖出开空跨式策略可以提供潜在有限利润但无限损失。当你卖出开空跨式策略时,你卖出期权合约并将被要求买入/卖出,如果合约的持有者行使了它。如果价格上涨超过盈亏平衡点,则你可能面临无限的亏损。如果价格下跌到盈亏平衡点以下,则你的亏损将限制在股票价值下跌至0美元。