期权是什么:初学者的完整指南

想了解期权交易吗?我们为您提供全方位支持!

这是您完整的期权指南,了解有些交易者如何将其用作构建投资组合和交易策略的工具。继续阅读,揭示期权的机制、风险和潜在益处。

什么是期权?

简单来说,期权是一种合约,允许交易者在特定日期以约定价格购买或销售特定股票,但前提是他们愿意这样做或符合特定条件。换句话说,当您买入期权时,实质上是购买了买入或卖出股票的权利,但不是必须这样做。相反,从卖方的角度看,他们有义务在买方行使期权时出售或购买股票。

以下是一些您应该了解的术语:

期权合约中指定的股票称为基础资产。(您可能会看到期权被称为衍生品,因为它们从基础资产中获取价值。)

期权合约中指定的日期是到期日。在该日期之后,期权到期,不再有效。

一个 期权费 是交易者支付的购买期权合约的金额。这被视为期权的价格,每日波动。买方将支付此金额以持有该期权,卖方在写入(出售)期权时将收到此金额。

重要提醒:期权的标的资产可以是 债券, 货币,商品等也可以,但现在我们主要关注的是股票期权。

期权是如何运作的?

每个期权合约中涉及两方:

1. 创建或“写入”期权合约的交易者或机构

2. 购买合约的交易者

购买期权合约时,交易者有两个主要选择:

允许合约到期而不采取任何行动,可能导致其变得毫无价值。

执行合约并买入/卖出基础资产。这可以在到期日当天或之前发生。

在撰写期权合约时,卖方应意识到如果买方行使合约,他们有义务买入/卖出基础股票。值得注意的是,许多经纪人会自动行使到期实值期权(ITM)。

值得一提的是:期权合约通常以基础股票100股为一组出售。

期权类型

期权合约只分为两种类型 — 看涨期权和看跌期权。

在决定购买看涨或看跌期权时,交易员必须考虑数据以及他们对市场表现的预期。两种类型期权的主要策略包括:

当预期基础资产价值上涨时购买看涨期权

当预期基础资产价值下跌时购买看跌期权

看涨期权

当您购买看涨期权时,您有权在到期日之前以指定行使价购买基础股票,而看涨期权的卖方有义务在期权被买家行使时以指定行使价出售股票。

如果交易者预计价格将上涨,他们可以选择买入看涨期权策略。买入看涨期权将使他们有能力以低于市价的价格买入股票(假设期权被行使)且最大损失将是他们购买期权合约时支付的权利金。

看涨期权合约通常在标的股票价格上涨时价值上升。

看涨期权示例

A公司目前每股售价为5美元,一位交易者购买了一个行权价为7美元、到期日为未来一个月的看涨期权。他们的权利金为每股1美元,因此他们支付了100美元,因为期权通常以100股为一组购买。

如果A公司的股价在下周上涨至每股10美元,交易者决定提前行使合约。然后,他们以7美元购买了100股,总共为700美元。交易者总共投资了800美元,包括权利金,可以以当前每股10美元的价格出售他们的新股票,净赚200美元。请注意,其他选择是将升值的合约卖回市场,如果持有者不想拥有标的股票。

如果股票价格下跌,交易者会让期权合约自然到期且只会损失支付的100美元权利金。

看跌期权

当您购买看跌期权时,您有权在到期日前或当日以行权价出售标的股票,而看跌期权的卖方在期权被买方行使时有义务以行权价购买标的股票。

看跌期权策略将使交易员有机会以高于当前价值的价格出售股票(假设期权实现内在价值),最大损失将是他们支付期权合约的保险费。看跌期权在潜在股票价格下跌时通常会增值。

看跌期权示例

假设X公司股价为每股10美元,交易员预期其价值下降。他们购买了行权价为9美元、一个月到期、每股1美元保费、合计100美元的看跌期权。

如果X公司股价下跌至5美元,该交易员可以选择行使看跌期权。然而,行使期权将需要出售100股,这对初学者投资者可能会带来挑战。或者,如果期权价值升值,他们可以通过将期权卖回市场来平仓,可能会获利,并避免开空卖出的复杂性。

如果出现意外的价格上涨,交易员可以让期权合约到期,将损失限制在支付的100美元保费内。

期权合约:了解的术语

在开始交易期权之前,有几个合约要素是您应该了解的。随着您了解每个部分以及它们之间的互动关系,您可能能够构建更强大的策略。

权利金

保险费,也被称为期权价格,是交易者为期权合约支付的费用,按每股计算。由于期权合约通常涵盖100股,将保险费乘以100即可得出总合约成本。例如,如果合约每股保费为1美元,则合约的总投资将为100美元。这个价格可以根据市场情况波动。

从卖方的角度来看,收取保险费是从撰写期权合约中获取的初始收入。尽管购买期权将最大的理论损失限制在支付的保费上,但卖方如果出现期权行使或指定的情况,可能面临额外风险,可能导致比初始保费更大的损失。

行权价格

当期权合约被撰写时,规定了如果合约行使,标的资产的购买/出售价格。这个金额称为 行权价.

到期日

An options expiration date is the date the option ceases to exist (expires) and marks the deadline for the contract holder to exercise and buy/sell the underlying stock, set at the contract's inception. For American options, traders can exercise before or on the expiration date. The decision often hinges on the option's moneyness — whether it's in-the-money (ITM), at-the-money (ATM), or out-of-the-money (OTM). If a trader lets the option expire without action, they forfeit its value, typically losing the premium paid. Therefore, understanding the option's moneyness is crucial in determining whether to exercise, close the position, or allow it to expire worthless, based on market conditions.

American vs. European Options

The difference between American and European options has nothing to do with location, only the timing of the option.

With American options, the contract holder can exercise the option at any time before the expiration date. However, European options can only be exercised on the expiration date.

American options may command higher premiums due to their flexibility, allowing for early exercise. However, exercising an in-the-money (ITM) option prematurely isn't often advantageous for most traders. It could result in forfeiting remaining extrinsic value and assuming the risk of holding the underlying stock (in the case of a call option). Thus, while some traders may value the option to exercise early strategically, many opt to capitalize on the option's time value and market conditions instead of exercising prematurely.

Options Risk Metrics: Understanding the Greeks

在使用期权时涉及风险指标,您可能会认为“这都是希腊文字!” 让我们看看这些风险指标是什么,以及您如何在策略中使用它们。

在期权市场中,“希腊字母”一词用来描述用于衡量可能影响期权合约价格的不同因素的变量。它们被称为这样是因为它们通常与希腊符号相关联。最常用的有Delta、Theta、Gamma、Vega和Rho。

有趣的事实:Vega实际上并不是一个真正的希腊字母,但现在已经成为期权交易中的一个公认术语。

Delta

Delta衡量期权价格对标的资产价格的敏感性。通过测量期权价格随标的资产价格变动$1而变化的数量来计算这种敏感性。

对于看涨期权,Delta值的区间在零到一之间。看跌期权的区间在零到负一之间。

Delta也可以用于超出初学者水平的更高级策略,所以我们在这里不会探讨它们。

Theta

希腊字母Theta度量了在其他因素保持不变的情况下,期权价格在接近到期日时会降多少。期权价格与时间之间的变化速率被称为时间敏感度。

长期买入看涨期权和看跌期权的希腊字母Theta值为负。卖出看涨期权和看跌期权的Theta值为正。

知识小贴士:在交易传统股票而不是期权时,Theta值为零,因为没有到期日,也没有时间衰减。

Gamma

Gamma有助于确定期权的数据有多稳定。该变量通过计算在标的资产价格变动1美元时Delta会发生多大变化来衡量稳定性。

Gamma越高,不稳定性越大。增加的不稳定性意味着Delta更可能因标的资产价格的微小波动而发生剧烈变化。

对Gamma来说,时间是一个重要因素,因为期权合约在接近到期时更敏感于价格变动。因此,离到期日越近,Gamma越高。

具有较长到期日的期权通常具有较低的Gamma值,因为它们对Delta变化的敏感性较低。

波动率

波动率衡量期权对波动性的敏感度,并显示当标的资产隐含波动率发生1%增长或减少时,期权价值可能会发生多大变化。

波动率对期权价值有重大影响。较高的隐含波动率通常意味着标的工具更可能经历极端的价值波动,这可能导致不确定性增加。

波动率越高,期权价值越高。波动率越低,期权价值越低,其他条件相同。由于这种相关性,具有较长到期期限的期权的波动率较高,因为期权价格不会受到标的资产价值波动的影响。

长期看涨期权始终具有正的波动率值。空头期权具有负的波动率值。

Rho

Rho衡量期权合约价格对无风险利率变化的敏感度。该数值显示当利率变化1%时,期权价值将会如何变化。

通常,看涨期权的Rho值为正,看跌期权的Rho值为负。看跌期权的Rho为正,看涨期权的Rho为负。

如果利率较低,看涨期权和看跌期权之间的价格差异通常相对较小。随着利率上升,两者之间的差距往往会增加,一般情况下,使得看涨期权更加昂贵而看跌期权更便宜。

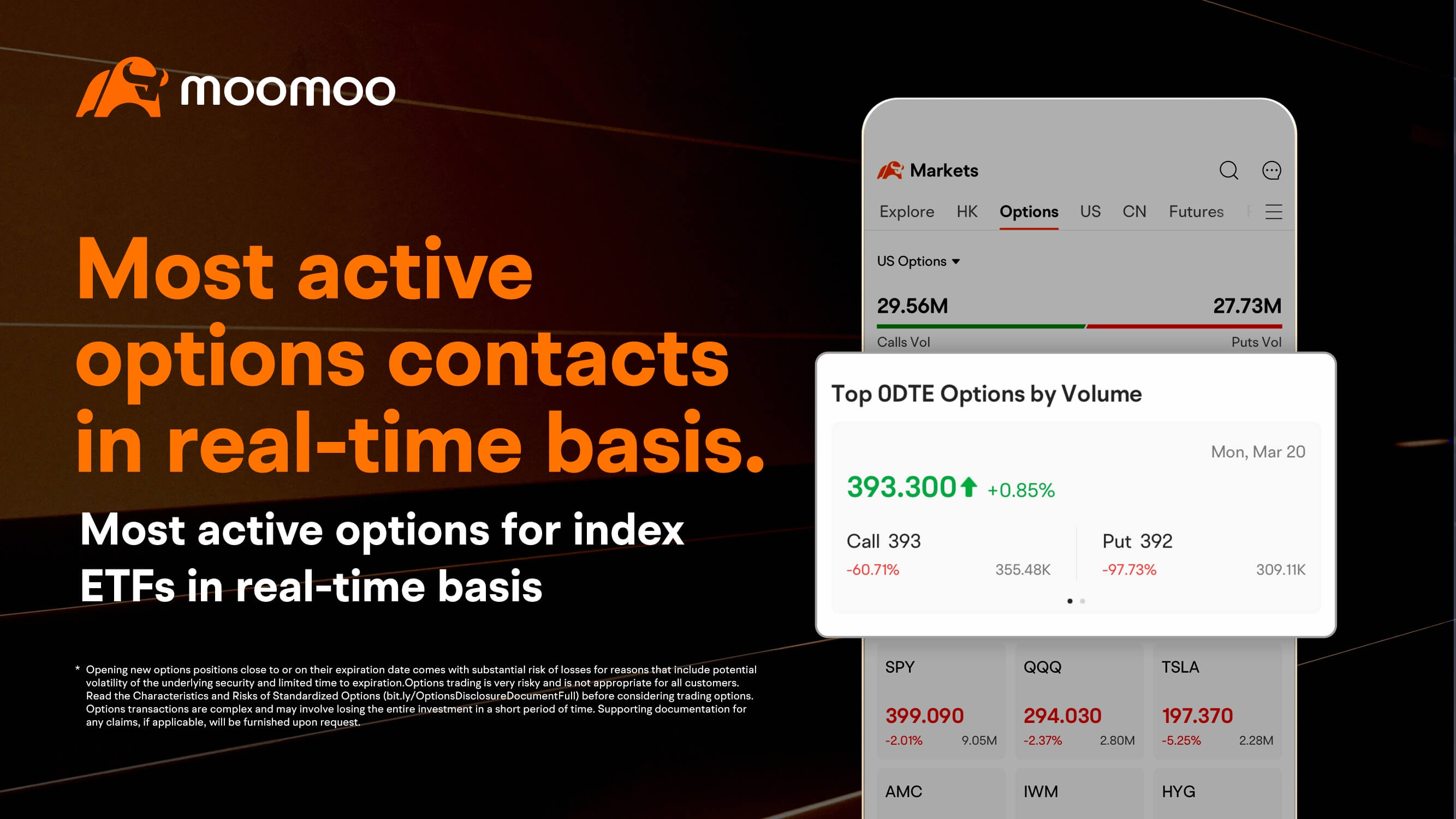

如何使用moomoo进行期权交易

有关在moomoo上交易期权的详细步骤,请参见此处:

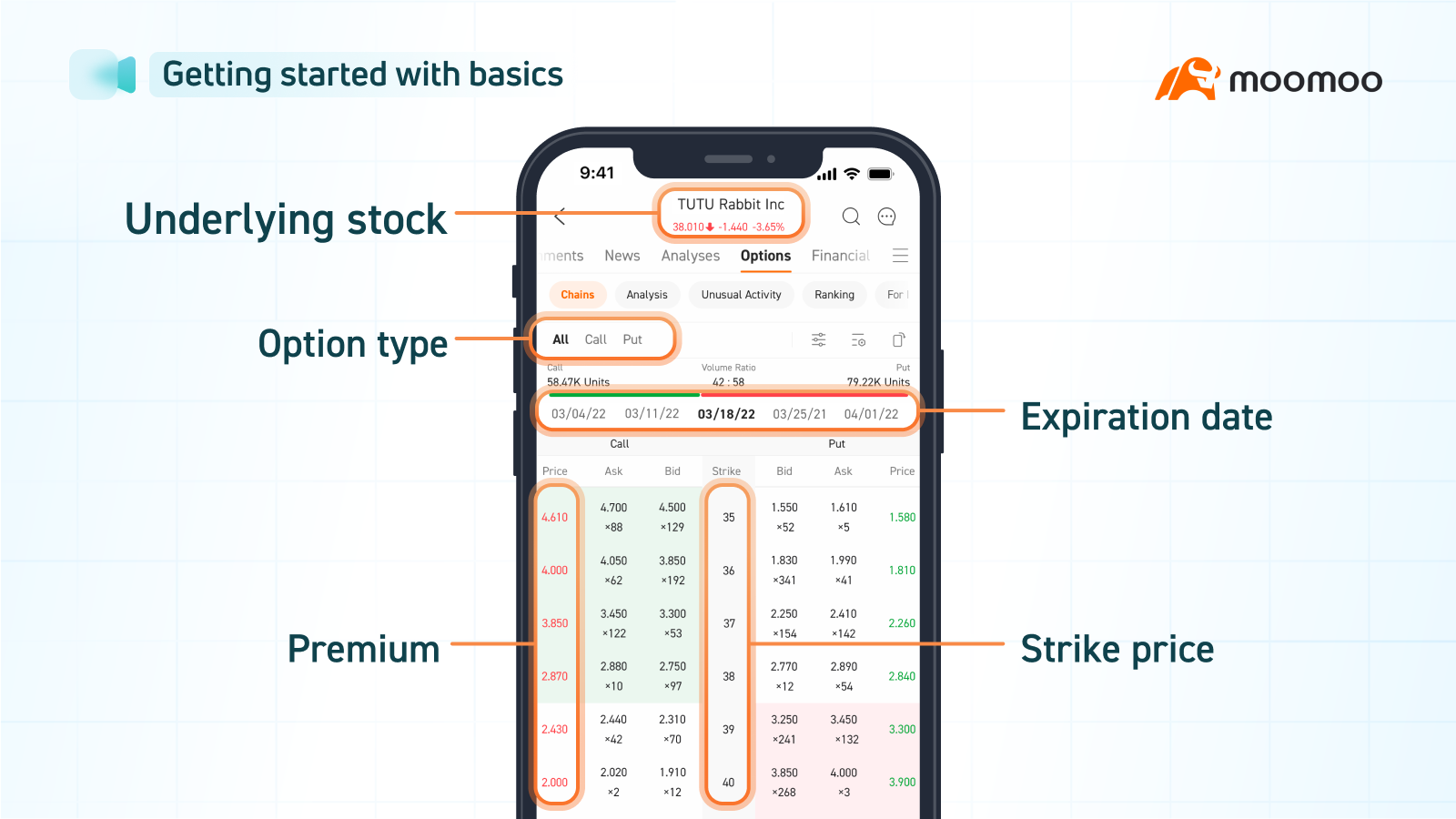

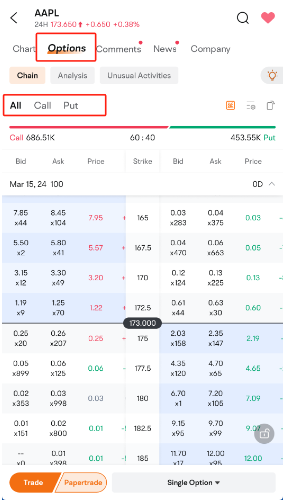

第1步:导航到您的自选列表,然后选择一只股票的“详细行情”页面。

声明:图片所示为历史数据,任何证券仅作为示例展示,并非推荐。

第2步:导航到页面顶部的期权>链。

第三步:默认情况下,显示特定到期日期的所有期权。要选择性地查看看涨或看跌,请简单点击“看涨/看跌”。

声明:图片所示为历史数据,任何证券仅作为示例展示,并非推荐。

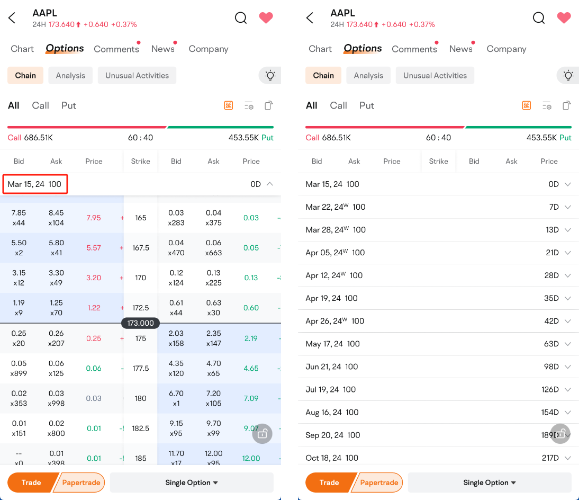

步骤4: 通过菜单选择您喜欢的截止日期来调整截止日期。

声明:图片所示为历史数据,任何证券仅作为示例展示,并非推荐。

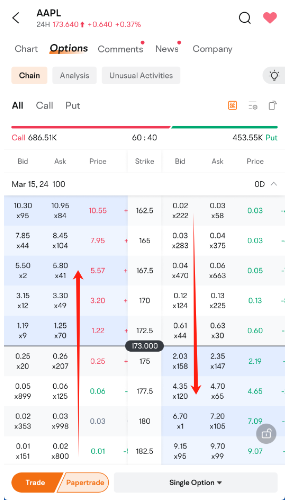

步骤5:轻松区分期权:白色表示虚值期权,蓝色表示实值期权。水平滑动以查看其他期权细节。

声明:图片所示为历史数据,任何证券仅作为示例展示,并非推荐。

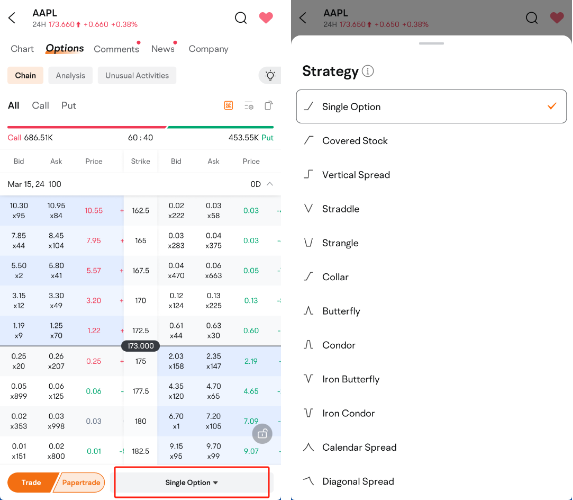

步骤6: 在屏幕底部探索各种交易策略,为您的投资方式提供灵活性。

声明:图片所示为历史数据,任何证券仅作为示例展示,并非推荐。

期权的优缺点

在有效运用时,期权可以成为有价值的工具,有助于对冲投资组合并帮助防范风险。但您仍需进行研究,以确定这种金融工具是否适合您的策略。

优点

期权提供风险管理:它们使投资者能够对冲潜在损失或潜在地利用市场机会。

多样市场中的灵活性:期权为适应不同市场情况提供了灵活性,为在不断上涨和下跌的市场中获取利润提供潜在机会。

杠杆作用:通过期权,投资者可以比等值股票交易有更高的回报,通常需要更少的资本投入。请记住,这也可能放大潜在的损失。

明确风险:买入期权通常限制了潜在的理论损失为支付的期权费,提供清晰的风险参数。

创收:卖出或创设期权可以让交易者赚取期权费,从而获得额外的收入来源。

缺点

期权具有失去本金的风险,有时甚至更多。例如,交易者在卖出看跌期权时可能被迫以比市场价更高的价格购买股票。

卖出未平仓看涨期权会使交易者在股价上涨时暴露于指数损失的风险,如果卖方被指定,将导致以重大损失购买基础资产。

期权到期会导致资本迅速流失,特别是对于未能及时采取行动或在到期前平仓的交易者。

期权交易通常涉及在基础股票成本之上支付期权费,可能会增加交易者的整体费用和风险,尽管这取决于所采用的具体策略。

关于期权的常见问题

投资者如何通过期权潜在赚钱?

交易者需要明智投资并做好研究。他们可以通过购买合约,希望根据基础资产价格的预期波动以更高价格卖出来潜在赚取期权收益。此外,交易者也可以通过出售期权合约在市场波动和波动性中谋求利润。

期权合约是否算作资产?

是的。期权合约本身被认为是一种金融资产。它代表了在特定时间内以确定价格购买或出售基础资产(如股票)的权利。虽然基础股票是可以通过期权合约交易的资产,但合约本身具有价值,可以独立购买、出售或交易。

期权与期货有什么不同?

期权为买方提供在到期日之前以预定价格(行使价格)购买或出售资产的权利,而不是义务。这种灵活性意味着买方可以根据市场状况选择是否行使期权。

期货合约要求买方和卖方都在预定的未来日期以指定价格购买或出售基础资产。与期权不同,期货合约不允许买方选择放弃;他们在法律上有责任履行合约条款,而不管市场状况如何。