期權策略理論

如何平衡期權策略的風險和回報?

為了成功交易期權,在風險和回報之間取得平衡至關重要。

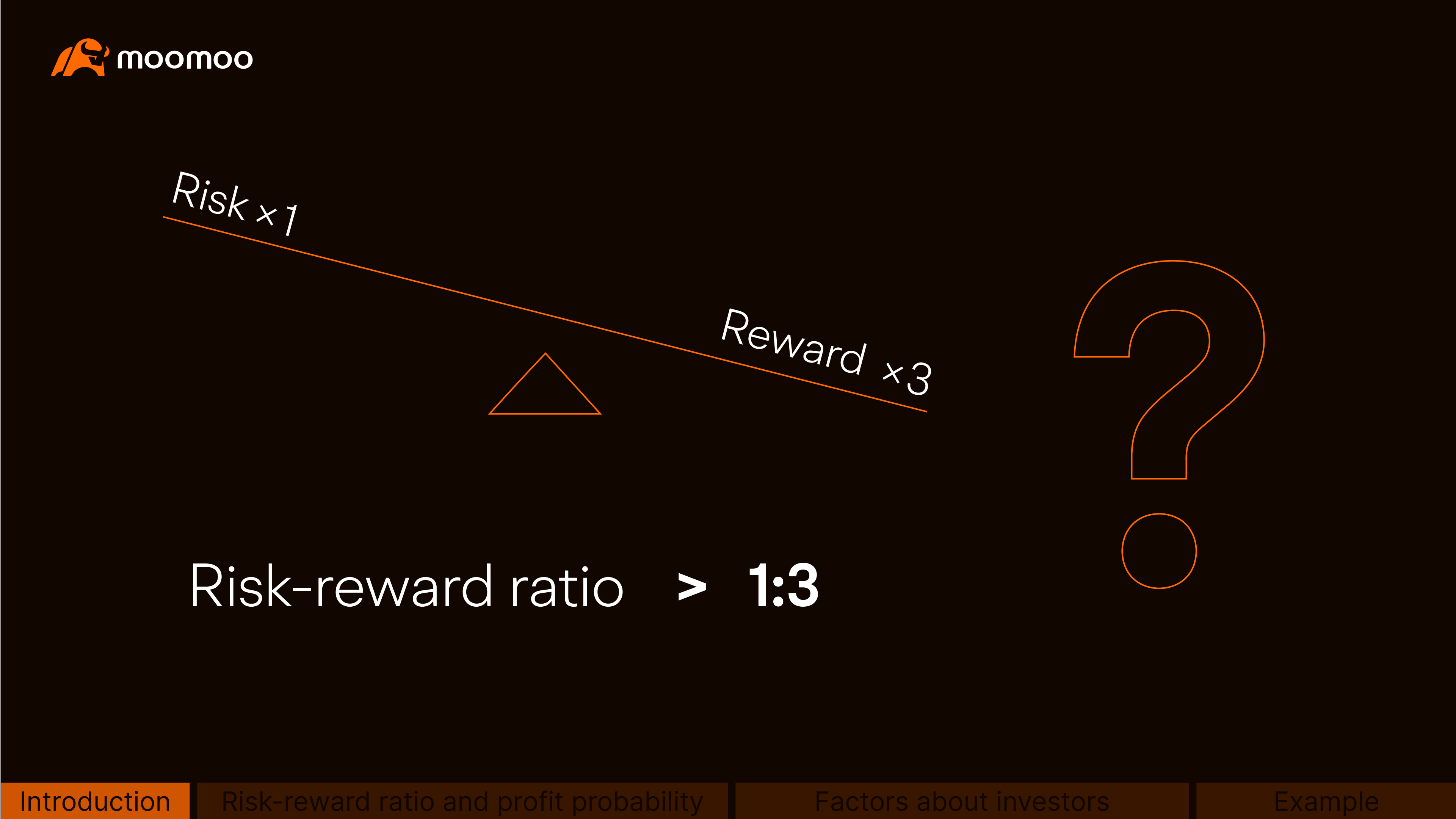

一個常用的指標是「風險回報比率」,有些人認為應該至少為 1:3。

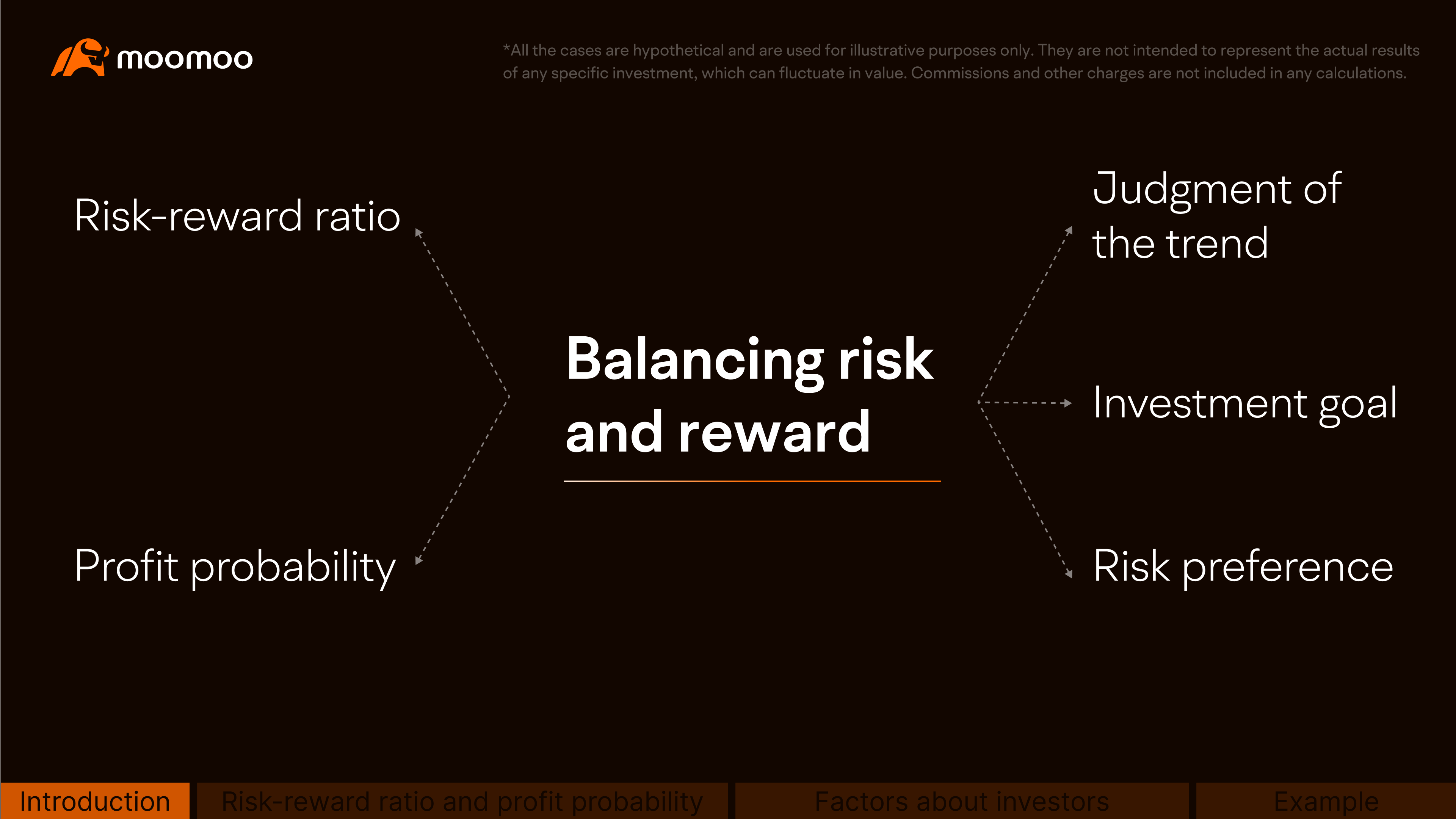

儘管風險回報率可能有幫助,但也必須考慮其他因素,例如機率,例如對趨勢的判斷,投資目標,風險偏好和其他個人因素。

讓我們仔細看一下。

(注意:所有情況都是假設的,僅用於說明目的。它們不旨在表示任何特定投資的實際結果,這些投資價值可能會波動。任何計算中不包括佣金和其他費用。)

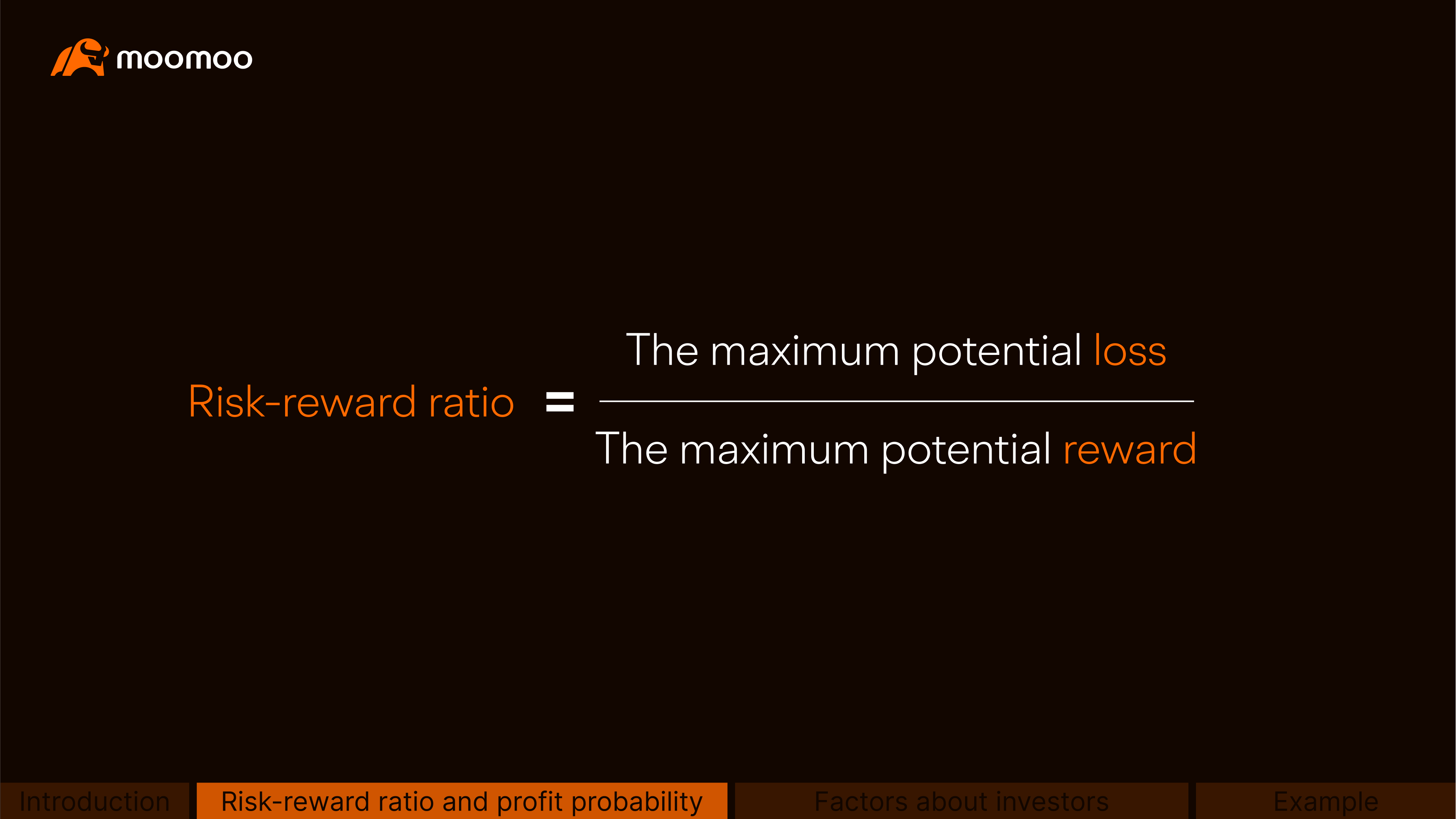

一、風險回報比率是多少?

在期權交易中,它通常是指最大潛在損失與最大潛在利潤的比率。

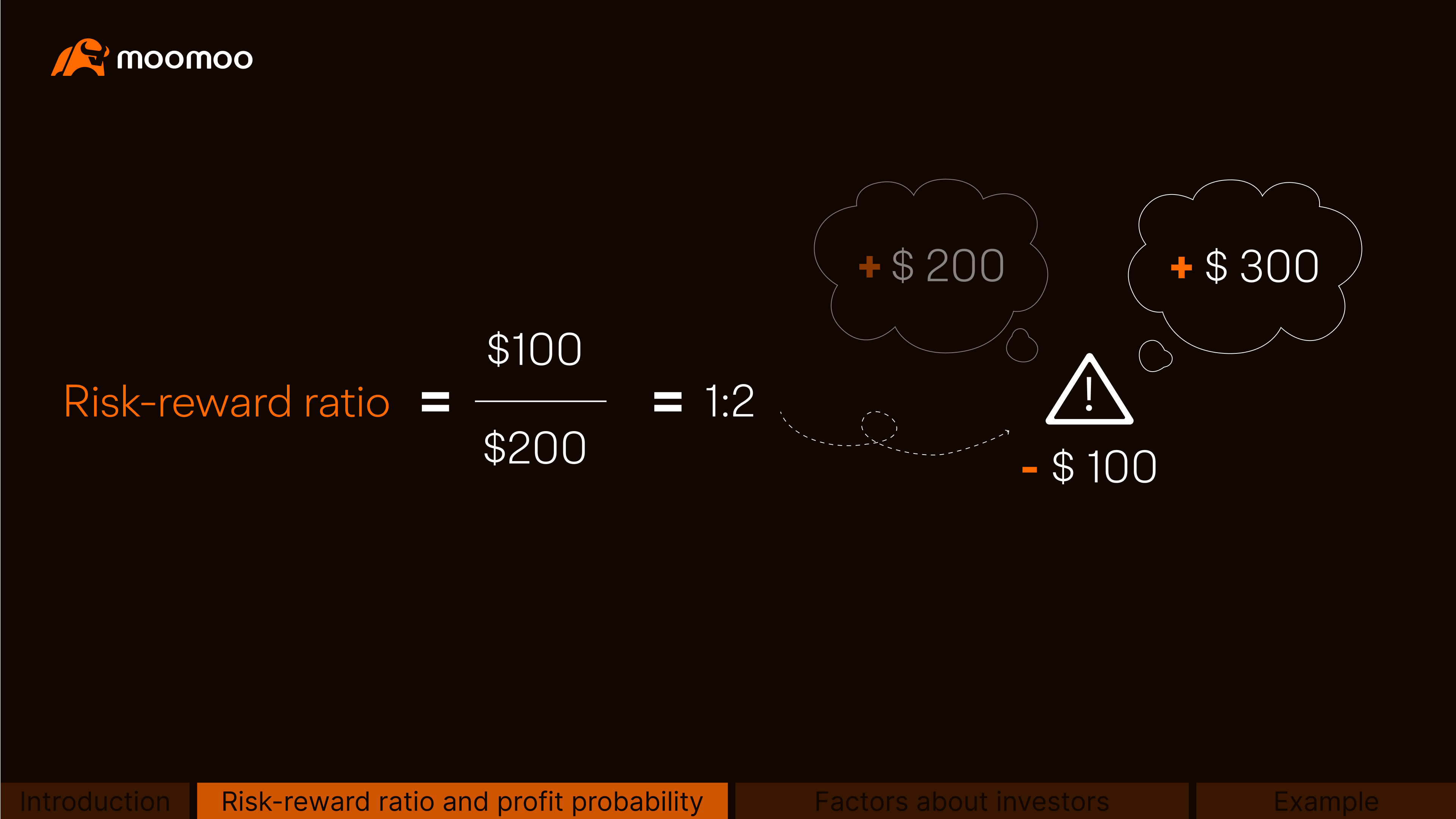

例如,如果期權策略的潛在損失最大為 100 美元,而在到期時的最大潛在利潤為 200 美元,則其風險回報比率將為 1:2。

換句話說,使用此策略的投資者願意承擔損失 100 美元以潛在賺取 200 美元的風險,而風險回報比率為 1:3 意味著冒 100 美元以潛在賺取 300 美元的風險。

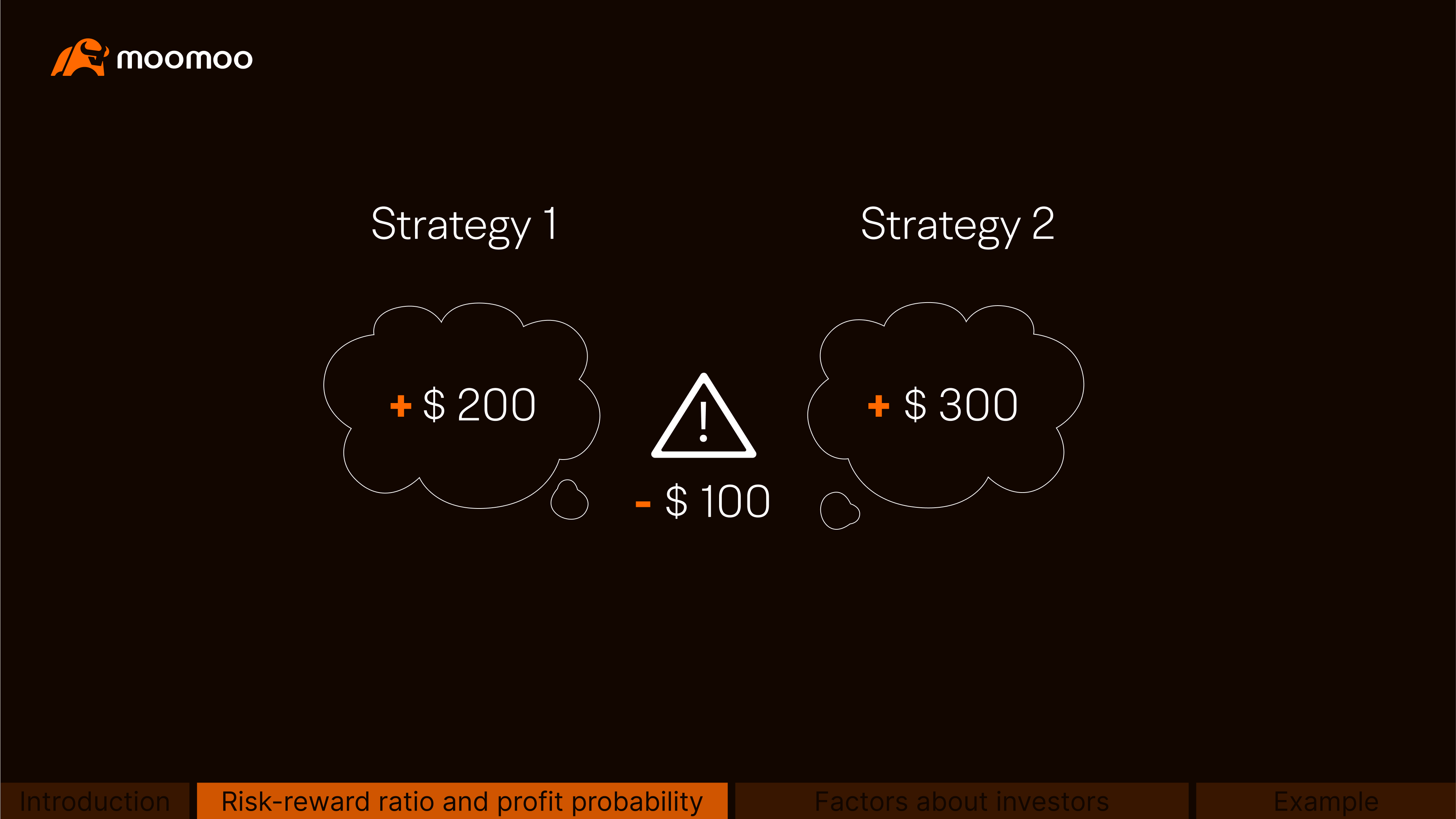

風險回報比率是選擇策略的唯一必要因素嗎?讓我們考慮兩種情況:

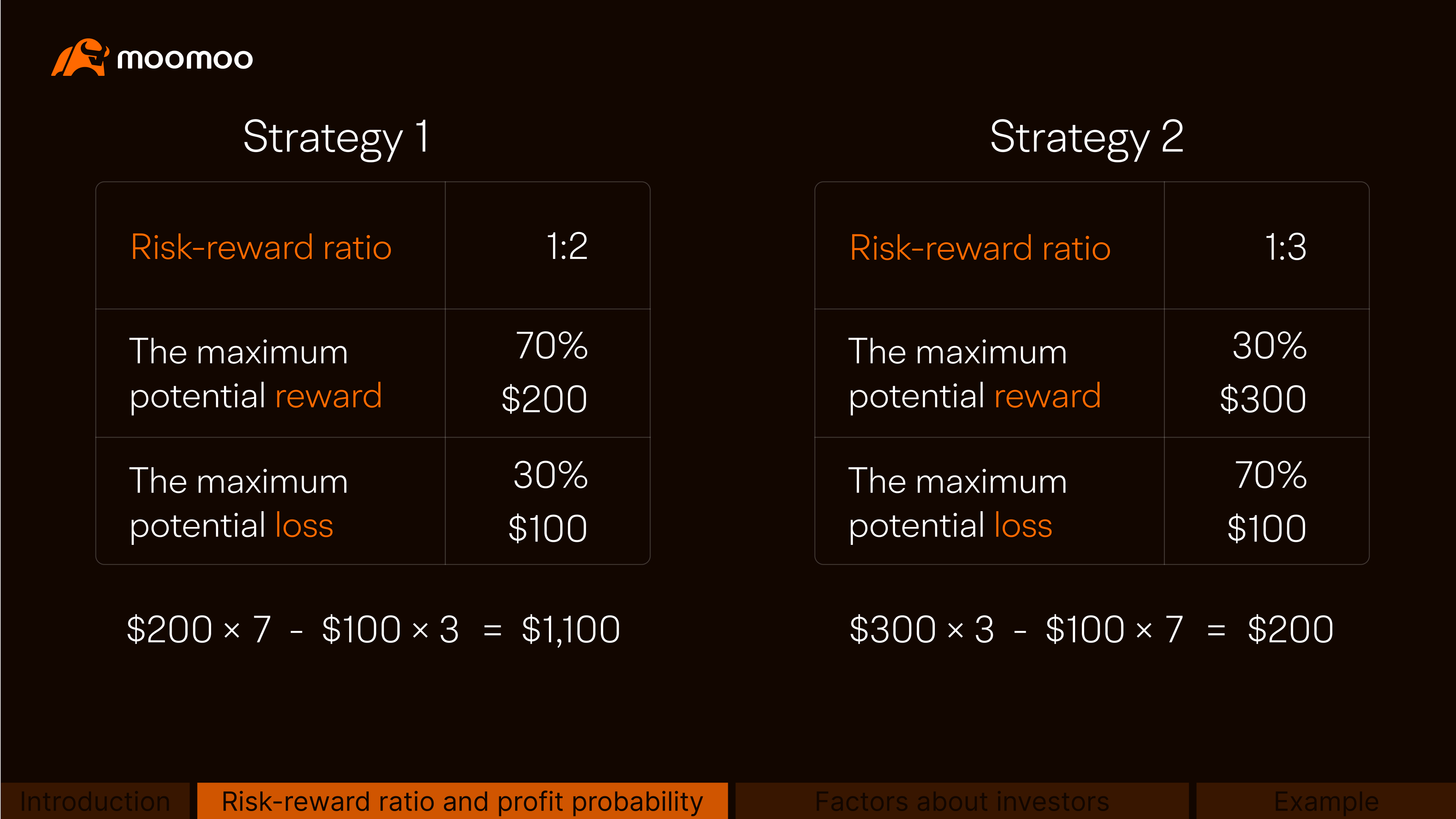

假設策略 1 的風險回報比率預計為 1:2,並且實現最大利潤為 200 美元的概率有 70%,而 100 美元的最大損失的可能性是 30%。

另一方面,策略 2 的風險回報比率為 1:3,實現 300 美元的最大利率有 30%,而 100 美元的最大損失的可能性是 70%。

假設投資者使用每個策略進行十筆交易,結果完全符合概率定律。我們將獲得:

使用策略 1 時,投資者贏得了七次 200 美元,而損失了三次 100 美元。淨收益將為 200 美元 * 7 美元-100 美元 * 3 美元 = 1,100 美元。

同樣地,使用策略 2,投資者贏得了三次 300 美元,但損失了七次 100 美元。淨收益將為 300 美元 * 3 美元-100 美元 * 7 = 200 美元。

這個例子告訴我們最大損失和最大收益的概率對於最終投資回報也很重要。

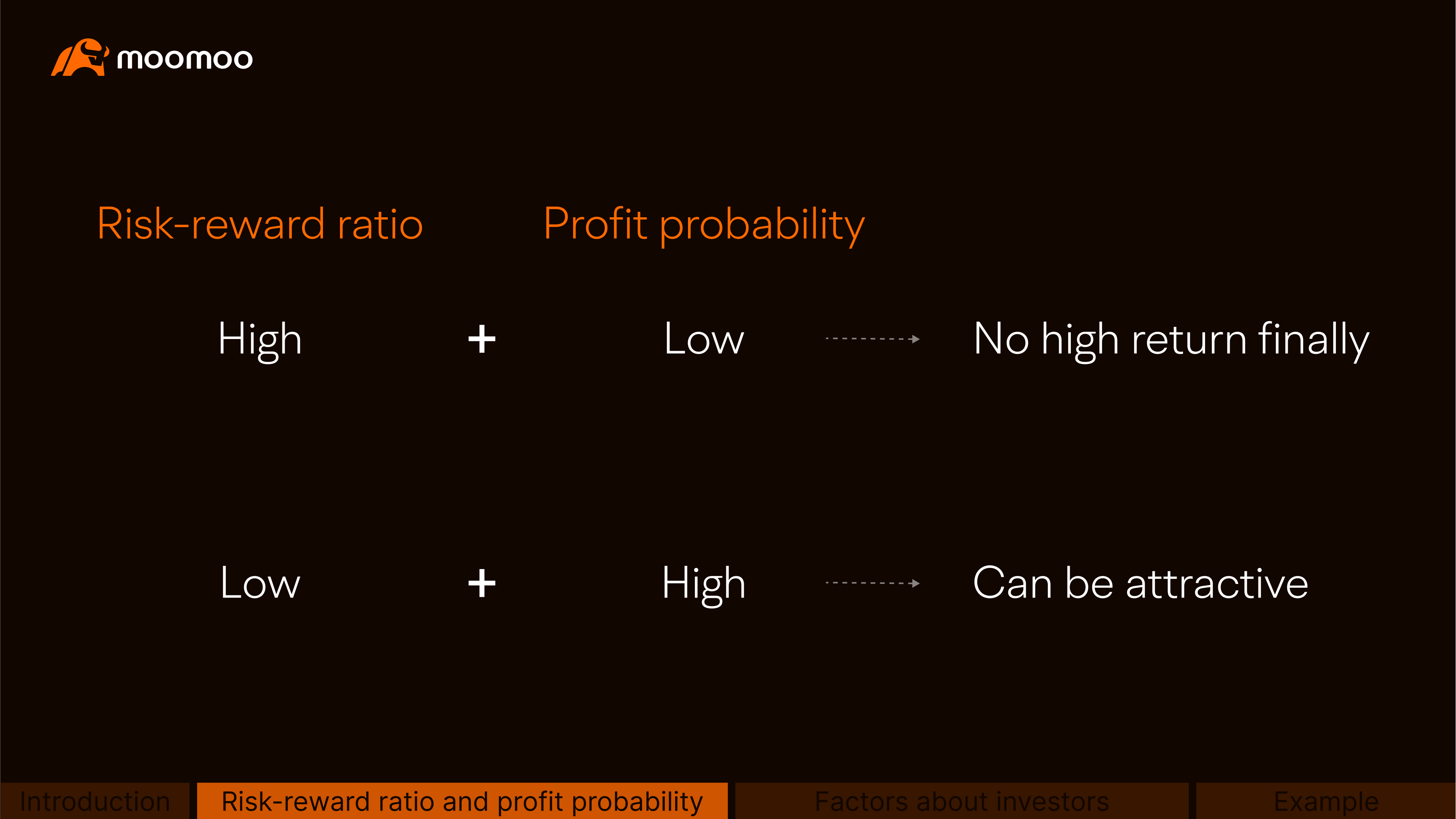

如果策略具有利的風險回報率,但成功的機率低,則預期的高回報可能無法實現。

相反,風險回報比率較差但獲利概率高的策略仍然有潛在吸引力。

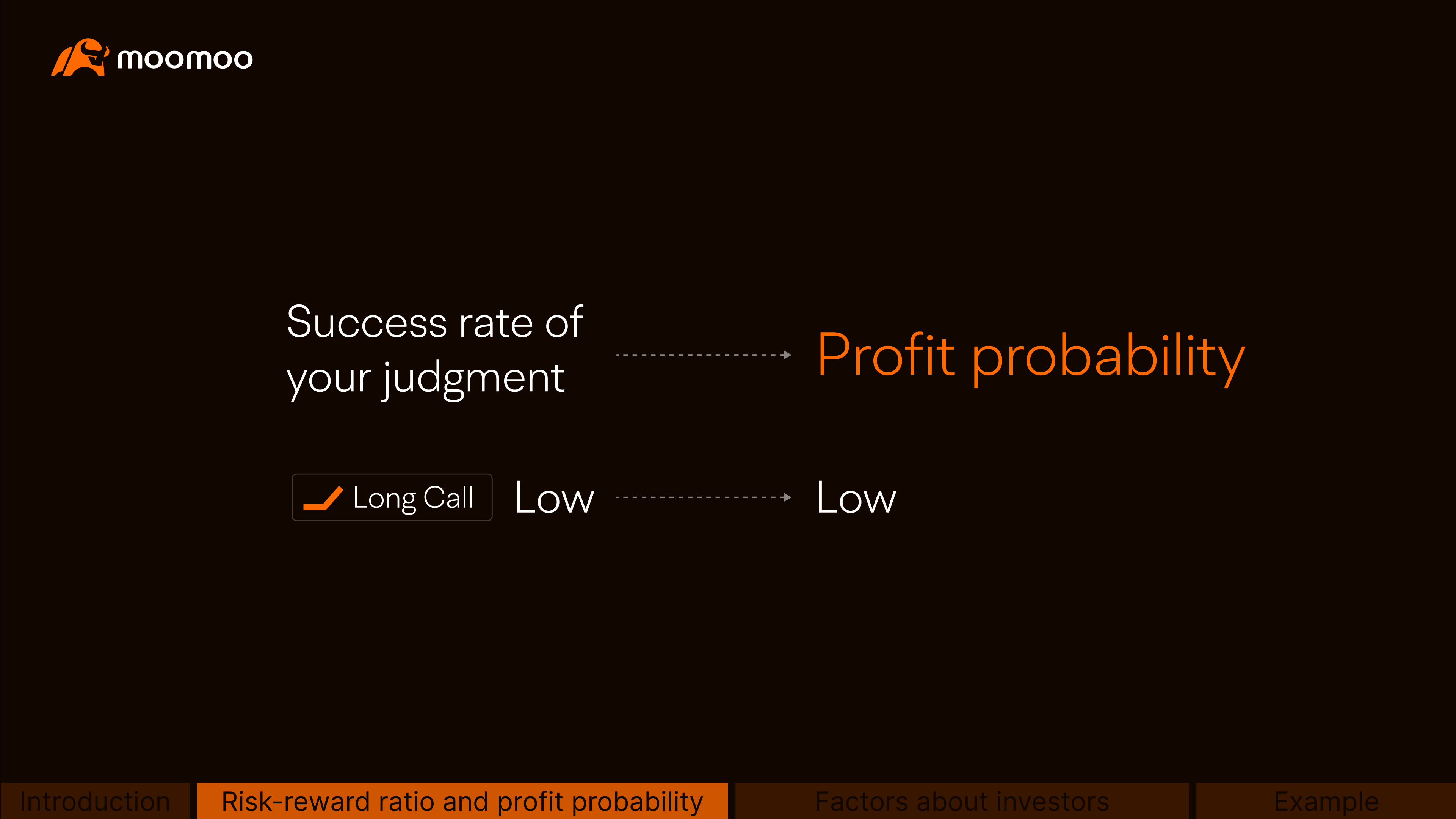

在期權交易中,利潤概率歸結於交易者的判斷。

例如,長票策略的盈利概率是根據預期基礎股票價格在到期時升高於行使價的成功率為基礎。

如果您不擅長判斷基礎股票價格趨勢,實現收益的可能性將非常低。

現在讓我們繼續看看其他影響回報因素,這些因素與投資者本身有很大關係。

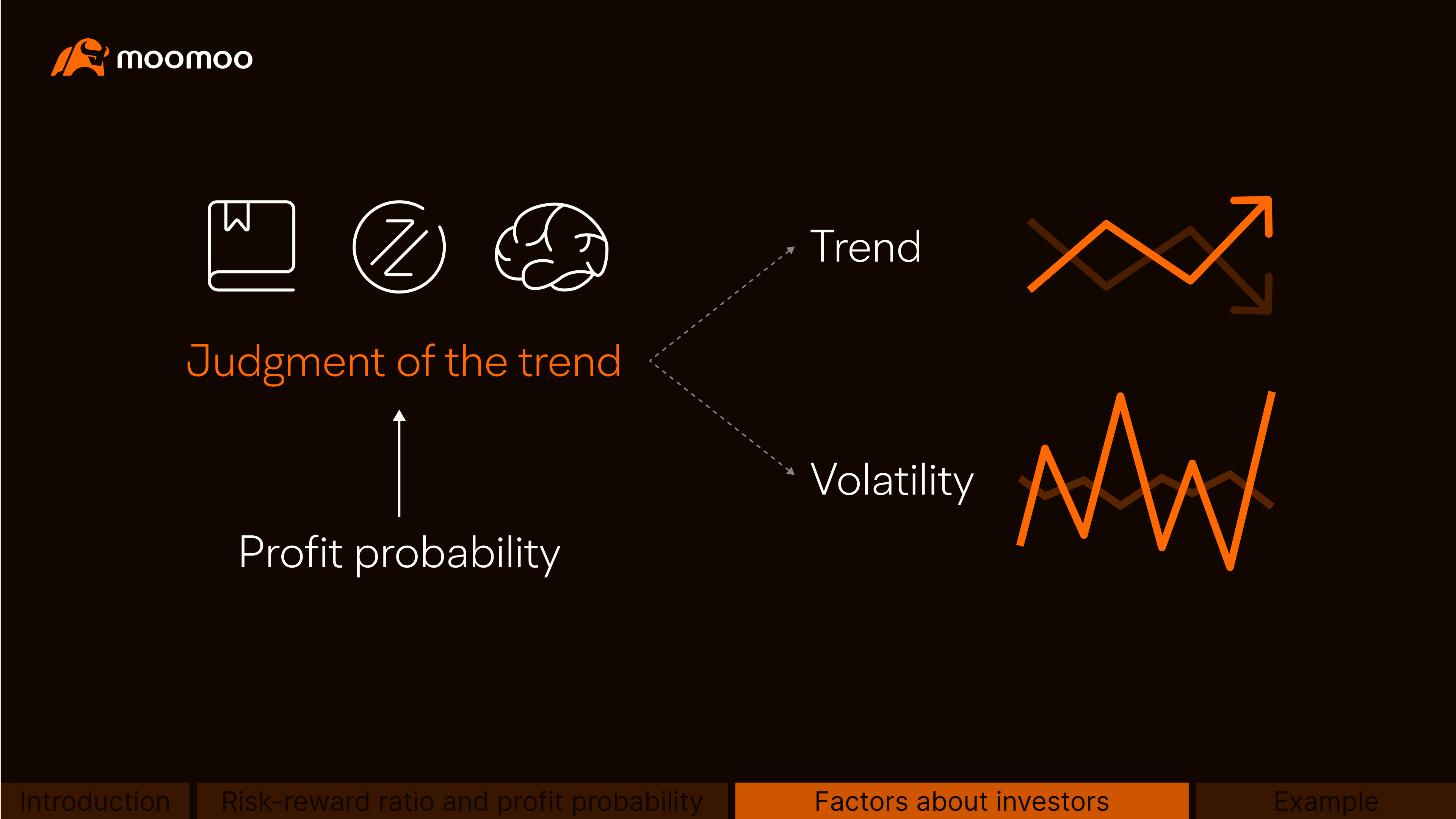

一、投資者對市場趨勢的判斷。

這可能涉及預測相關資產將在何時和多少上漲或下跌,以及相關資產在特定期間內的波動性。

正如我們之前提到的那樣,投資者判斷的成功率實際上會影響他們策略的利潤概率。因此,投資者需要更清楚地關注市場,這需要他們加強自己的財務知識,磨練投資技能,並深入思考。

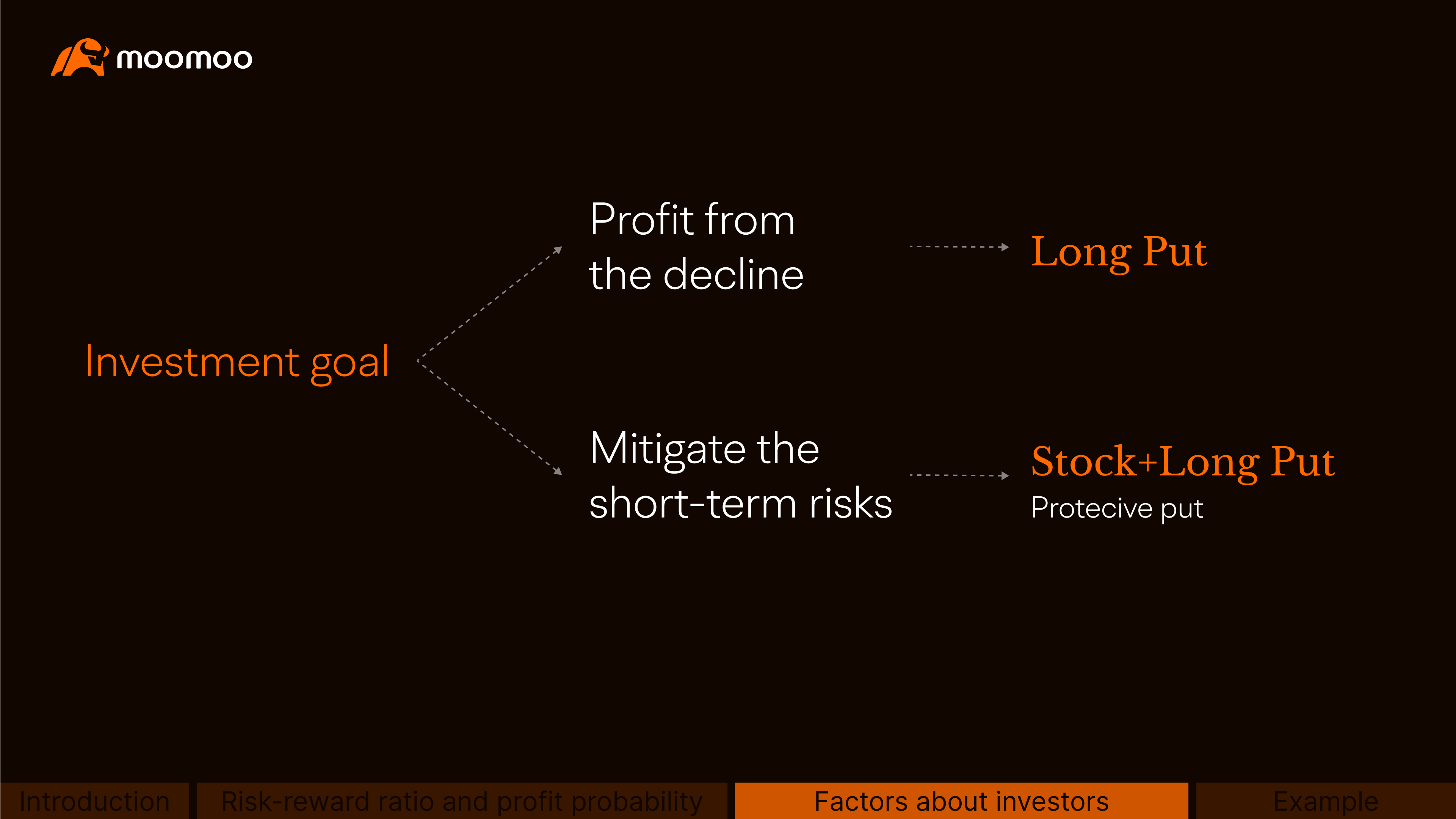

二、投資目標也發揮作用。

假設有兩個投資者都認為,Y 股價在短期內將下跌。

一位投資者可能會通過使用長投票(單一支策略)尋求從下跌中獲利。另一位投資者可以選擇通過保護性投資權來減輕與下跌相關的短期風險,同時仍持有股票。

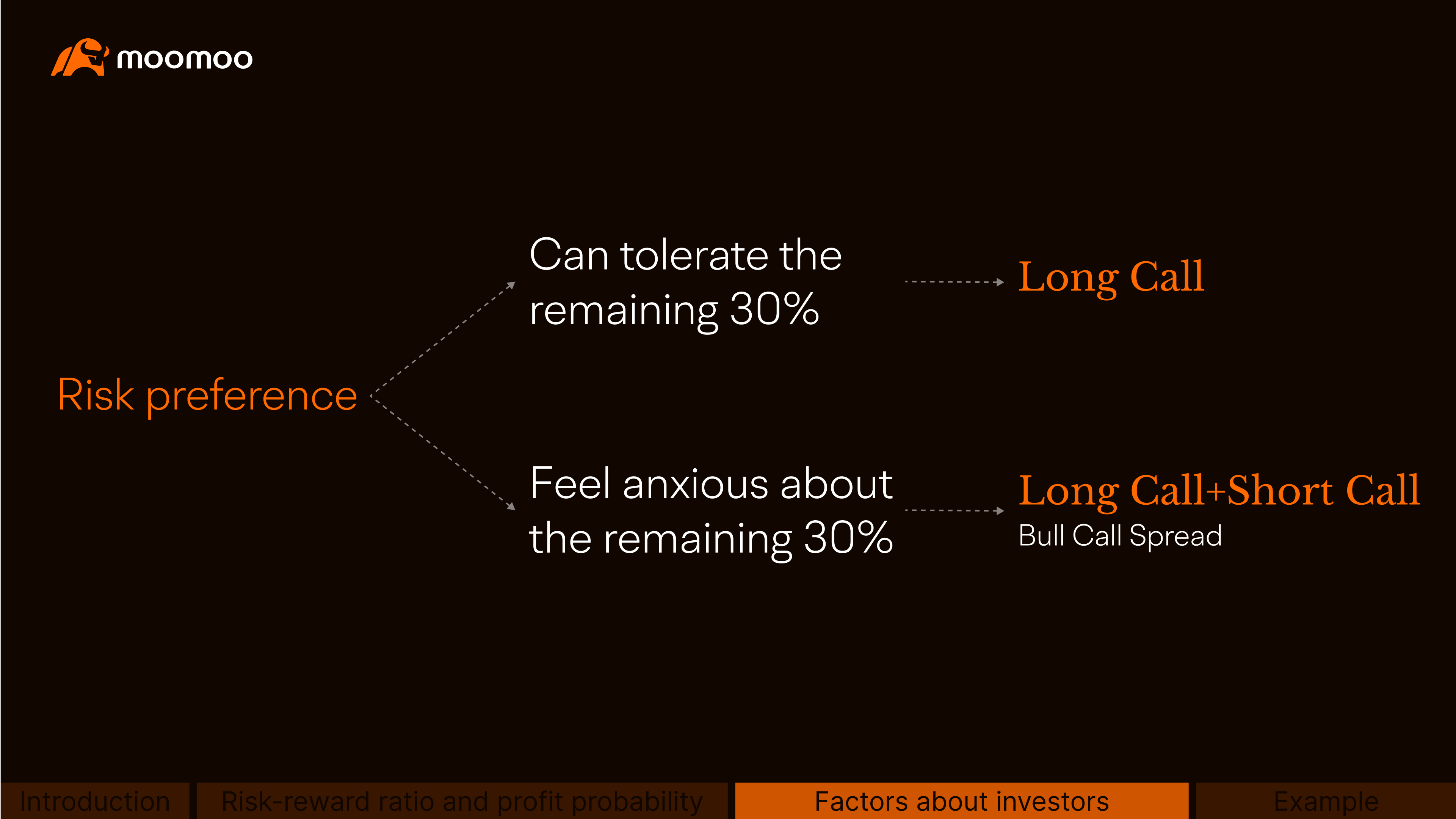

第三,投資者的風險偏好也可能會影響他們的決策。

同樣地,假設投資者 A 和投資者 B 都認為,Y 股價在短期內有 70% 的機率上漲至某個價格水平,並希望從中獲利。

假設投資者 A 能夠容忍 Y 股票交易低於價格水平的剩餘 30% 概率,而投資者 B 對此感到非常擔心。

因此,投資者 A 可以僅購買通話,而投資者 B 可以選擇賣出另一個具有較高的行使價選項,除了購買與投資者 A 相同的通話,以降低整體成本,這稱為牛頭呼叫點差。

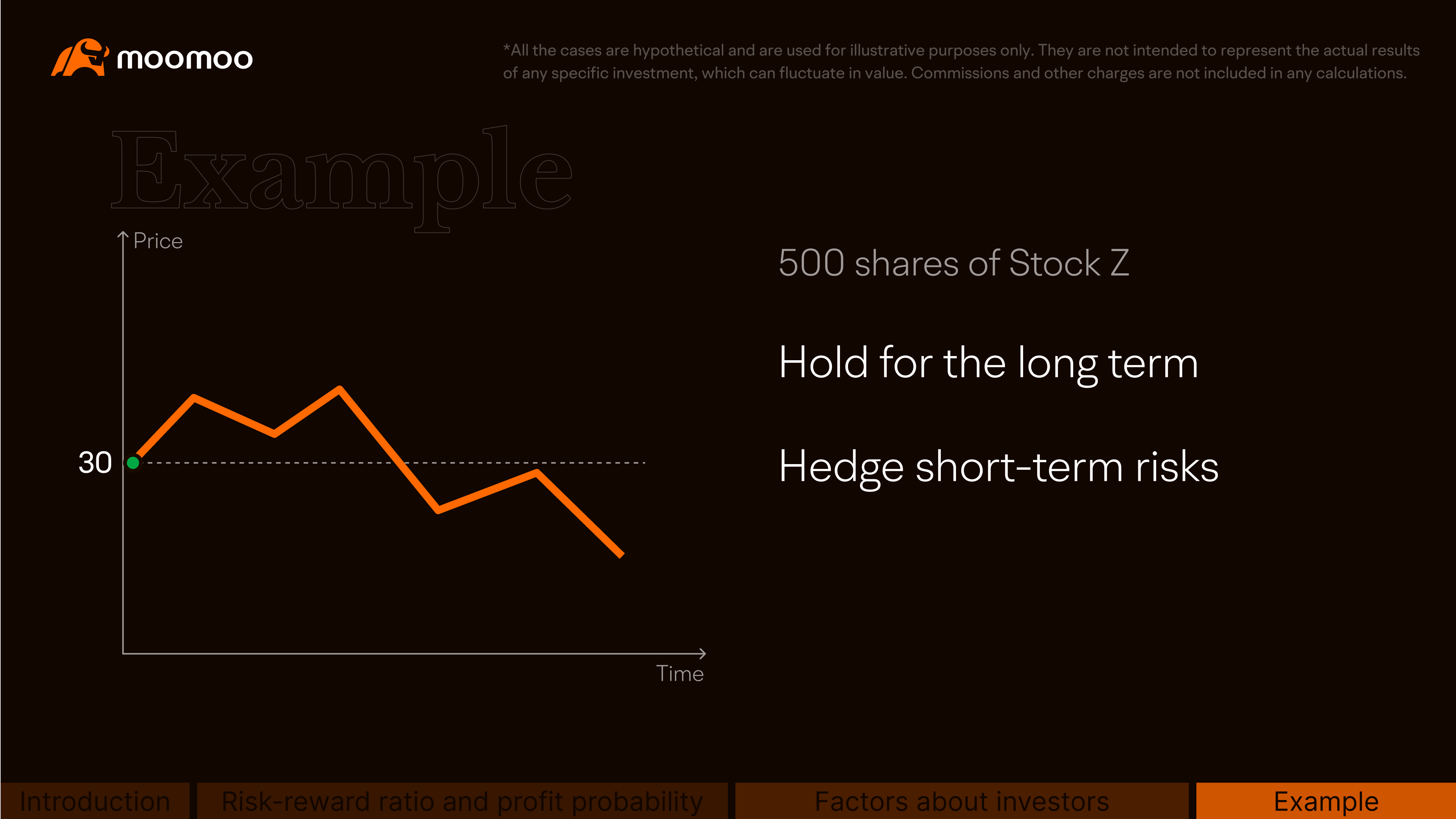

讓我們來看一下以上因素如何在平衡風險和獎勵時發揮作用的例子。

假設 Z 股票交易價格為 30 美元,而傑克持有 500 股。

他希望長期持有股票,但預計短期內股價可能會下跌。

他願意支付保費來對沖短期下跌風險。

他可以通過不同的方式構建自己的選擇策略,每個策略都有其不同的風險和回報概況。

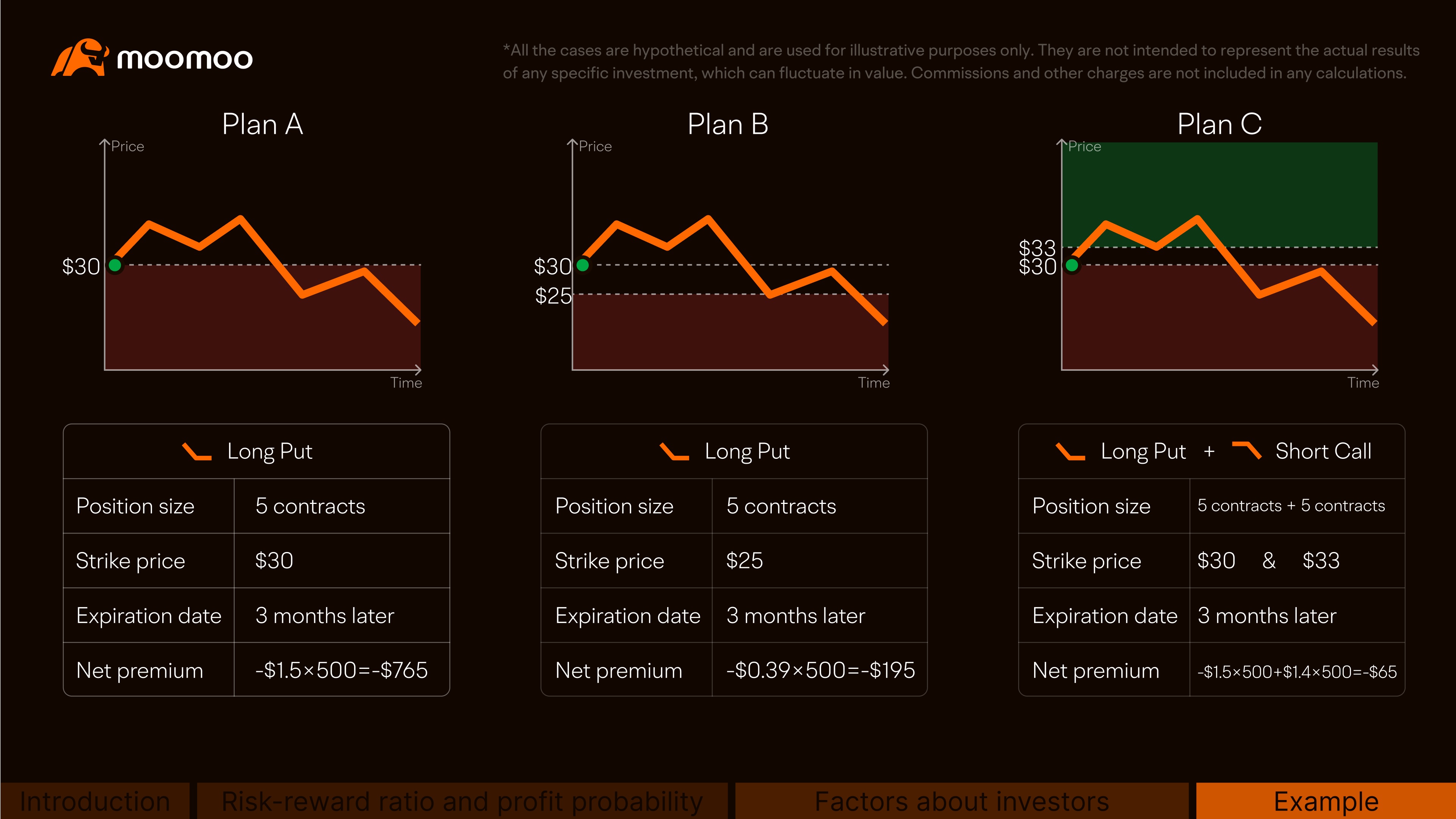

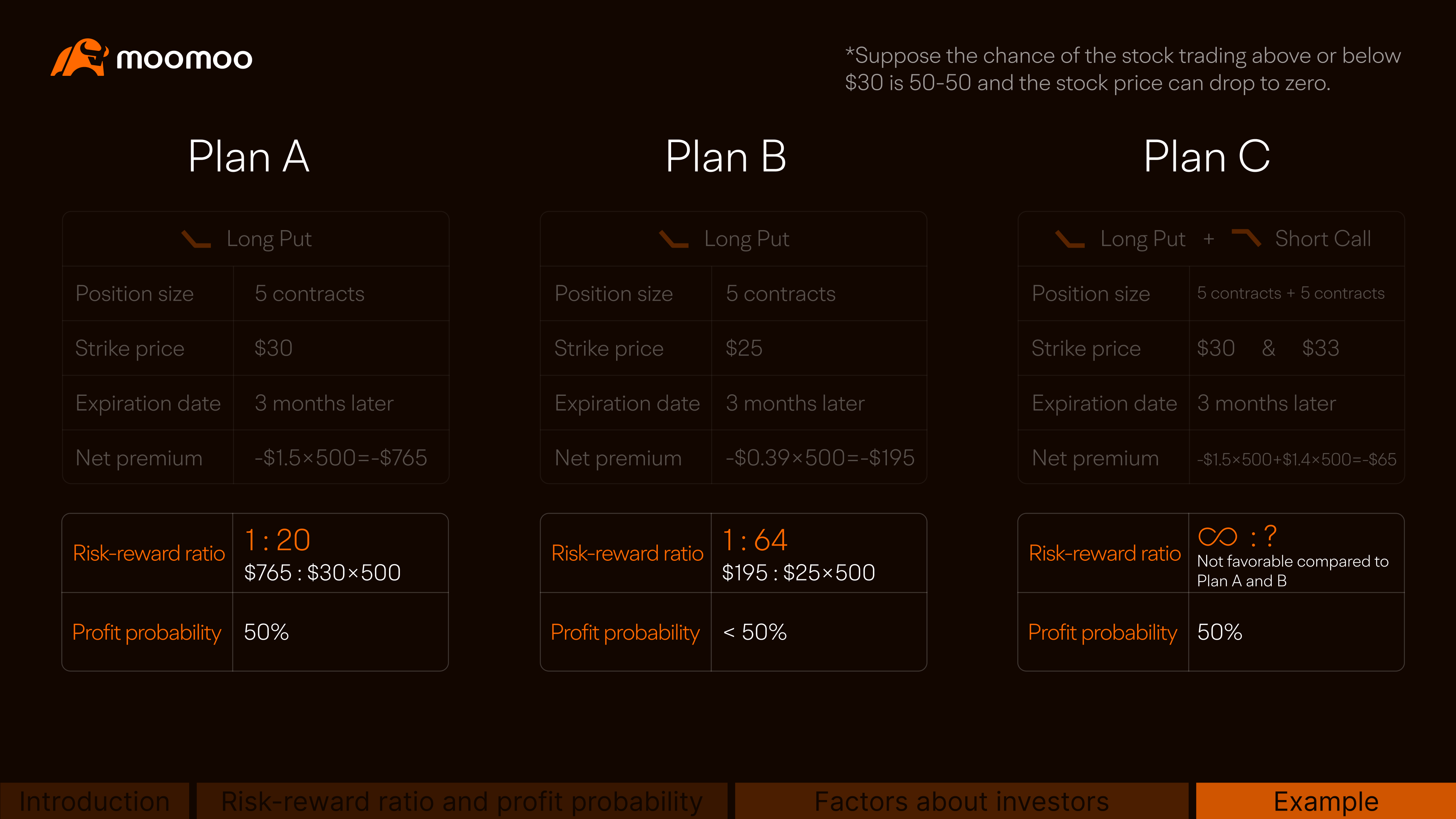

計劃 A 是在到期前涵蓋所有下跌風險。傑克考慮以每股 1.5 美元的價格購買五個美式買賣,實行價為 30 美元,該價格在三個月內到期,總成本為 1.5*500 美元 = 750 美元。

計劃 B 是在到期前部分支付下跌風險(當股票跌破 25 美元時)。他以每股 0.39 美元購買了五個美式買賣,實行價為 25 美元,該價格在三個月內到期,總成本為 0.39* 500 美元 = 195 美元。

計劃 C 是在到期時涵蓋所有下跌風險,並降低初始成本。

他以每股 1.5 美元購買五個美式買賣,實行價為 30 美元,該價格在三個月內到期,支付 1.5* 500 美元 = 750 美元。

其次,由於他認為股價在這段期間不會上漲超過 10%,因此他以每股 1.4 美元的價格出售了五個美式買賣,實行價為 33 美元,同一日到期。他總收入 1.4*500 美元 = 700 美元的保費。

他的初始淨成本只是 50 美元,但如果股價上漲超過 10%,則可能更高的利潤將被犧牲。

讓我們比較這三個計劃的風險回報比率及其獲利概率。

如果在到期時股票交易高於或低於 30 美元的機率為 50-50,則計劃 A 和 C 計劃的盈利概率為 50%,而計劃 B 的機率則低於 50%。

至於風險回報比率,讓我們考慮股價可能降到零的極端情況,而比率是在到期日計算,因為這更簡單。

如果傑克執行計劃 A,他花 750 美元購買賣盤,這是他的最大潛在損失,當股價下降到零時,他可以行使期權並以 30 美元出售 500 股。但是,如果他不購買賣盤,他最大可能的損失將是 30* 500 美元 = 15,000 美元。因此,我們認為 15,000-750 美元是計劃 A 的最大潛在利潤。

因此,計劃 A 的風險回報比率為 750:14,250,等於 1:19。

根據類似的計算,計劃 B 的風險回報比率為 195:25 *500-195,約為 1:63。

至於計劃 C,由於它限制上升利潤潛力,如果不執行計劃可能是無限的,因此該策略犧牲的損失在理論上是無限的。

因此,與前兩個計劃相比,計劃 C 的風險回報比率並不優惠。

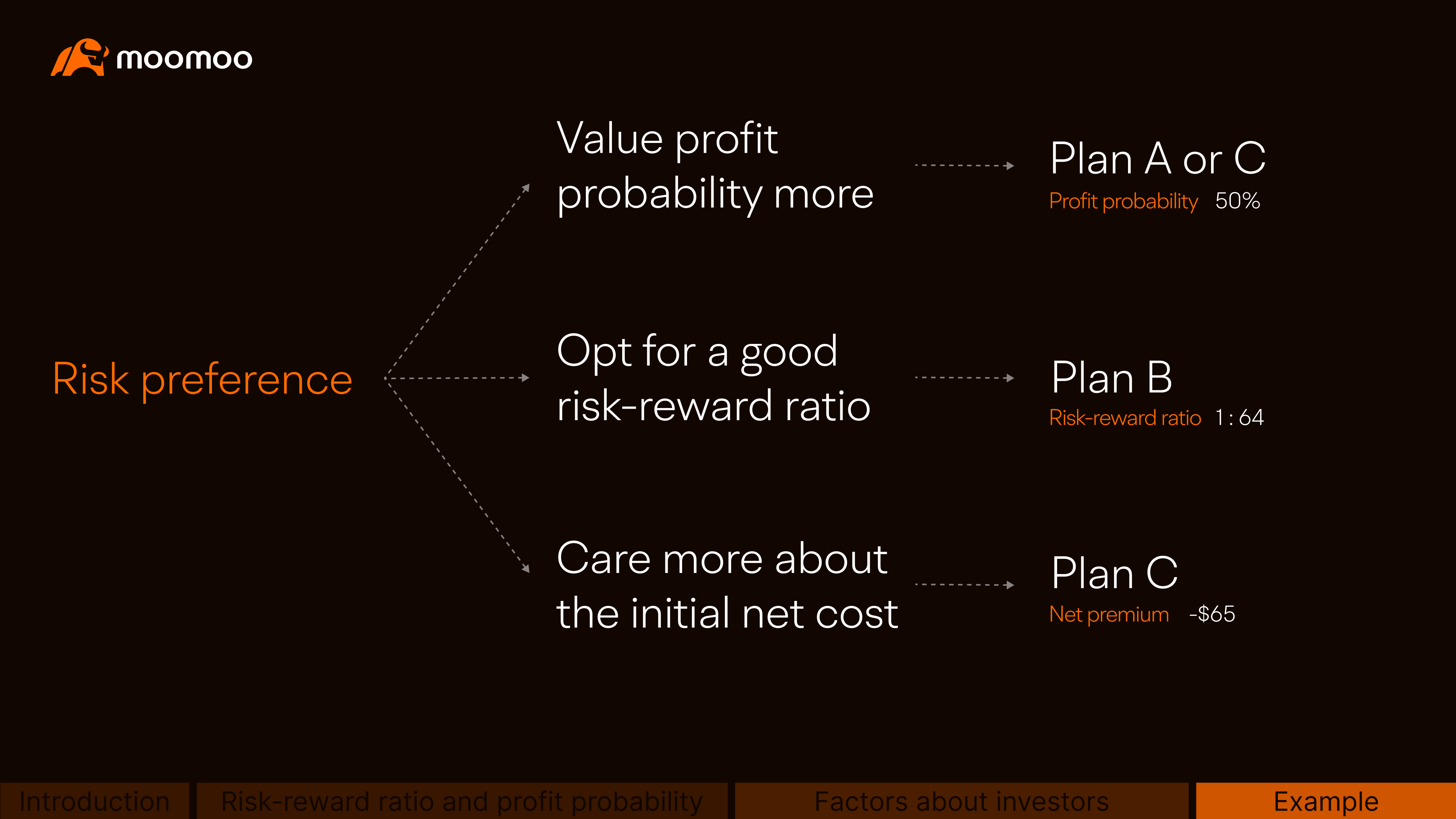

說到這一切,我們還有一件事要考慮,是傑克的風險偏好。

如果他更重視獲利機率,他可以選擇計劃 A 或 C,如果他選擇良好的風險回報比率,則選擇計劃 B。如果他更關心初始淨成本,他可能會更喜歡計劃 C.

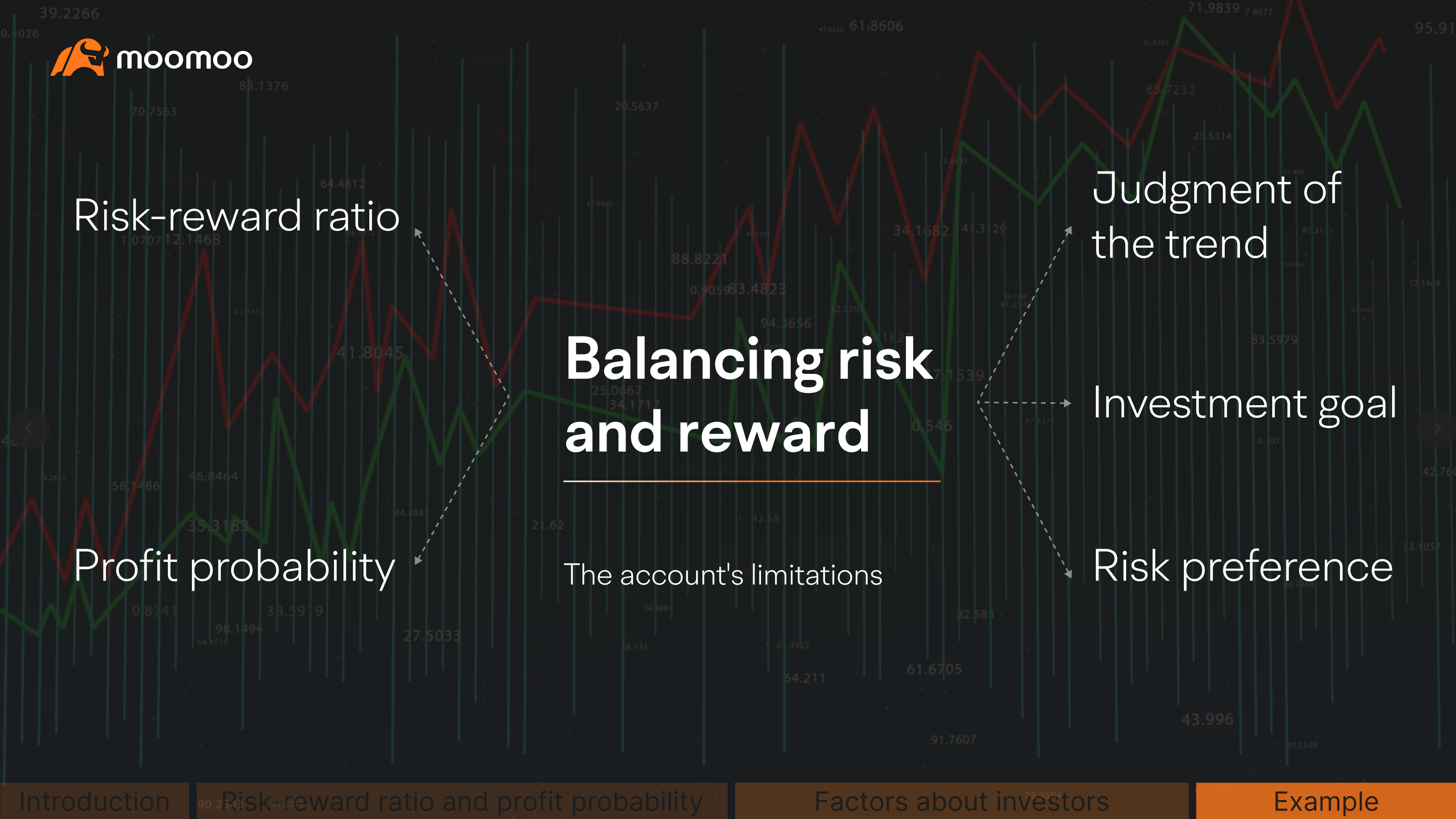

總而言之,投資者在做出投資決定時,應考慮策略的風險回報比率、利潤概率、自己的判斷、目標和風險偏好。

請記住,除了我們今天所涵蓋的風險和回報的因素外,還有其他因素,例如帳戶的限制。

此外,在我們設定策略之後,基礎產品和其期權的價格一直都會發生變化。

那麼如何管理過程中的風險管理?我們可以稍後討論這個問題。

我們在這裡涵蓋了很多內容。您對於平衡期權策略的風險和獎勵有任何想法嗎?請在評論中與我們分享您的想法。