期權交易中的比率價差交易

期權交易可以提供交易策略的靈活性,尤其是當交易者可以根據資產市值與在合約中列出的行使價格之間的差距來選擇交易時間。比例散戶傳遞就是其中一種策略,需要交易者購買不同數量的期權合約。雖然此期權策略具有一定風險性,但也提供了巨大回報的可能性。

下面,moomoo將解釋比例散戶如何在期權交易中運作,以及交易者如何利用它獲取優勢。

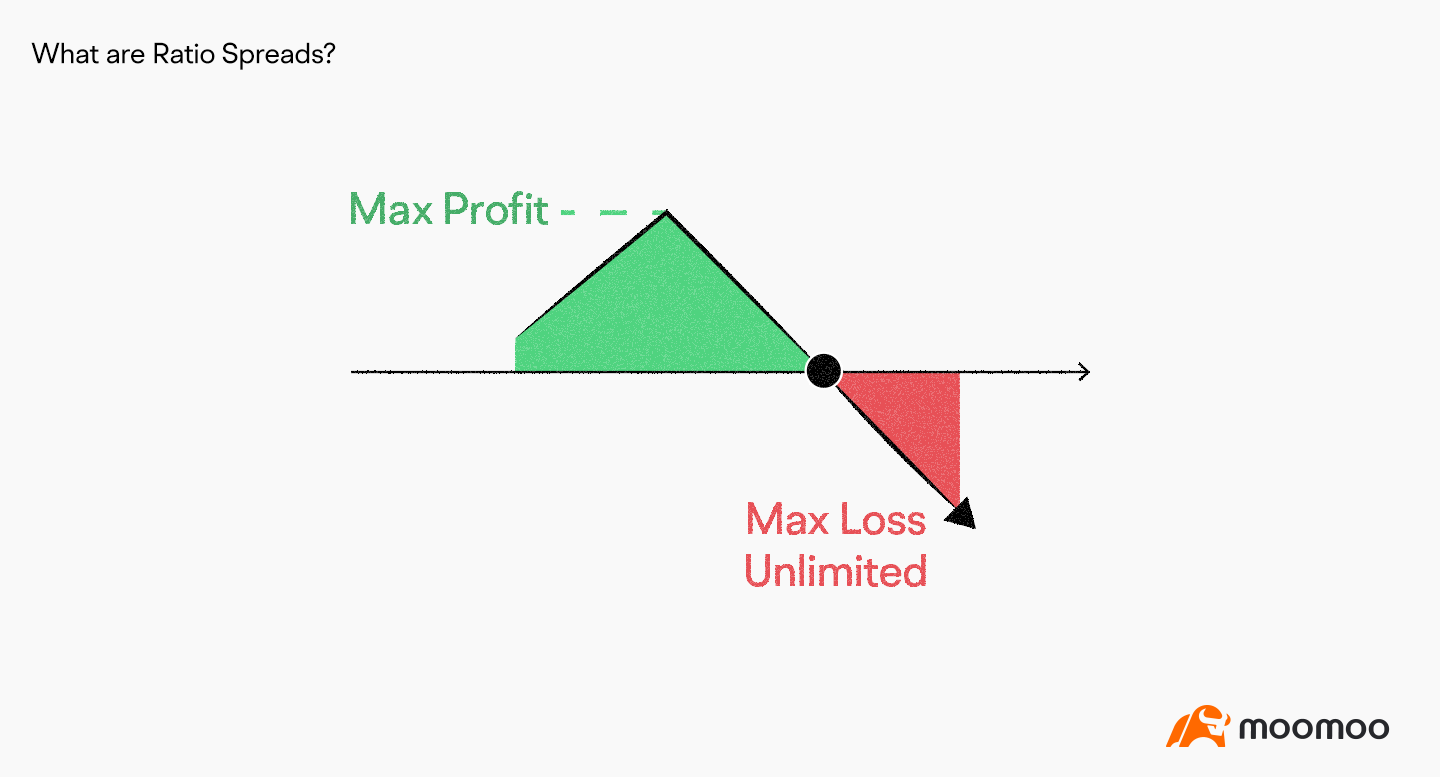

什麼是比例散戶?

比例散戶是一種期權策略,其中交易者購買一個處於平價(ATM)或處於虧損(OTM)的看漲/看跌期權,然後出售至少兩個或更多相同的虧損(OTm)期權。交易者可以買入或賣出看漲/看跌期權(看漲/看跌比例散戶)。

此策略具有風險,因為該資產的股票價格可能會超出戰略操縱中所涉及的期權行使價格範圍。另一方面,行使價格之間的差異和淨信用額的獲得,意味着有可能獲取大量回報。

比例策略最適合在您認為資產價格不太可能變動時使用。但是,也可能有使用看漲/看跌比例散戶的看好/看淡策略的時候。這些方法可以進一步分為前端和后端比例散戶,下面將對其進行解釋。

比例散戶如何運作?

獲利的潛力在於買入和賣出行使價格之間的差額。交易者也可以從任何結果淨信用額中獲利。

前端比例散戶

在前端比例散戶中,交易者以不同的行使價格和到期日買賣期權。其目標是從保費和接收的金額之間獲利。與普通的差價交易不同,交易者將購買一個期權,然後再販售兩個期權合約(或反之)。換句話說,交易者將按比例買入/賣出兩份合約商品。

前端比例散戶可以是看漲/看跌比例散戶。以下是每種方法的運作方式。

前端看跌比例散戶

在前端看跌比例散戶中,交易者購買看跌期權和看跌期權的短期行使價格(借貨)期權交易。此方法通常用於看淡策略和淨信用期望。

例如,John決定購買一個處於平價(ATM)的看跌期權-雖然他也可以購買OTm期權。然後,他以一個更低的行使價格銷售了另外兩張OTm看跌期權,從而獲得了總體的凈信用和多倉持有倉位來獲得收益。

前端看漲比例散戶

前端看漲比例散戶的運作方式相似,但在這裡,交易者購買看漲期權購買期權和買入看漲期權(借貨)。與前述一樣,此策略依賴於淨信用,但看漲比例散戶被用作略微看好的策略。

例如,John購買一个平價或者虧損的看漲期權,然后以更高的行使價格出售了另外两张OTm的看漲期权,以获得净信用额。

後端比例散戶

把後端比例散戶想象成前端比例散戶的反向操作。在後端比例散戶中,交易者買進更多的看漲/看跌期權。相較於前端比例散戶,後端比例散戶提供了更大的盈利機會,特別是在多頭持倉時。但是,這種方法可能更加昂貴,而且通常涉及更多的远期入金(ITM)期权。

以下是看漲/看跌比例散戶的運作方式。

看漲背比例買權價差

背比例買權價差可用作看漲策略。交易員可以購買兩份內在價值上的看漲期權,同時賣出一份在內在價值上與買入期權接近甚或低於內在價值的看漲期權。

例如,約翰可以賣出兩份內在價值上的看漲期權,同時買入一份在內在價值上與買入期權接近甚或低於內在價值的看跌期權。如此一來,約翰已抵銷了長期權的外在價值,而他的看漲位置現在則具備了無限的盈利潛力。

看跌背比例買權價差

背比例買權價差可用作看淡策略。交易員可以購買一組看跌期權價差,以及一份額外的在長期權漲停價上的看跌期權。

例如,約翰可以購買兩份內在價值上的看跌期權,然後以較低價格出售一份在內在價值上與買入期權接近甚或低於內在價值的看跌期權。這種方法抵銷了長期權的外在價值,約翰可以通過長期權內在的價值差和股價本身(扣除負債)賺取利潤。

如何使用moomoo進行比例利差交易

有關如何以Moomoo進行期權交易的逐步指南,請參閱此處:

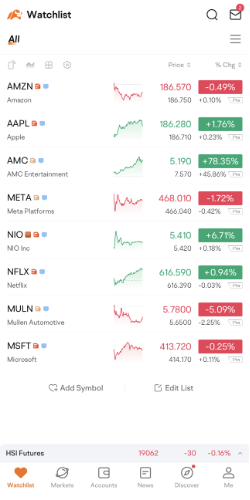

步驟1:找到您的自選清單,然後選擇一支股票的“詳細報價”頁面。

免責聲明:提供的圖像並非當前圖像,任何證券僅供示意資料,並不構成推薦。

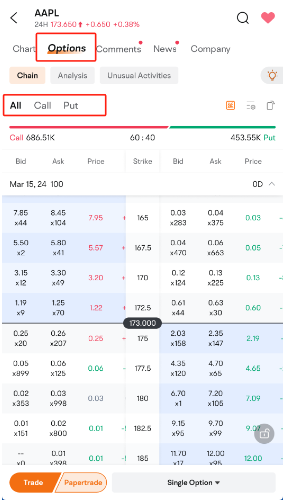

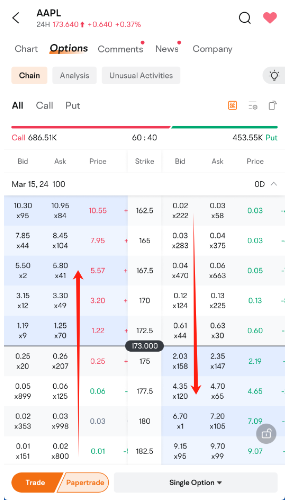

步驟2:前往頁面頂部的期權>鏈接。

步驟3:默認情況下,顯示某個到期日的所有期權。要選擇性查看看漲或看跌期權,只需點擊“看漲/看跌”即可。

免責聲明:提供的圖像並非當前圖像,任何證券僅供示意資料,並不構成推薦。

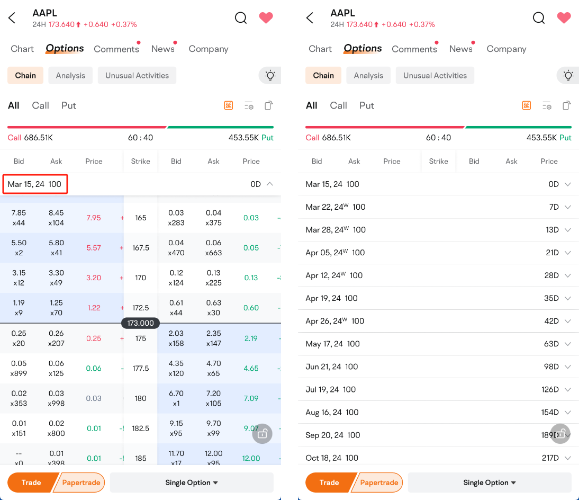

步驟4:從菜單中選擇您所選擇的到期日來調整到期日。

免責聲明:提供的圖像並非當前圖像,任何證券僅供示意資料,並不構成推薦。

步驟5:輕鬆區分期權:白色表示虧損期權,藍色表示盈利期權。向水平方向滑動以獲取其他期權詳情。

免責聲明:提供的圖像並非當前圖像,任何證券僅供示意資料,並不構成推薦。

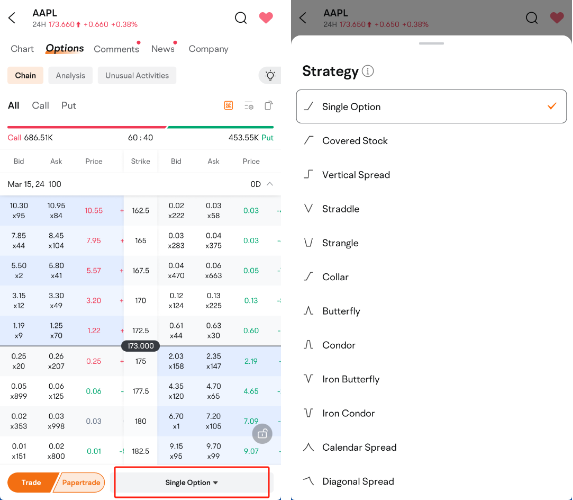

步驟6:探索屏幕底部的各種交易策略,為您的投資方法提供靈活性。

免責聲明:提供的圖像並非當前圖像,任何證券僅供示意資料,並不構成推薦。

背比例價差的可能優勢

對於精明的投資者而言,背比例價差提供了一些戰術優勢,包括:

有無限利潤的可能性

為看漲或看跌策略提供了靈活的期權選擇

風險最小化

此外,期權交易也很驚人地實惠,給予投資者更多學習期權策略的理由。

背比例價差的限制

同時,期權交易員也應該注意背比例價差的限制,包括:

多次交易可能會涉及更高的券商/佣金費用。

策略相對複雜,需要先前的投資經驗。●有些內在價值上的看漲期權交易可能會很貴。

然而,這些限制並不是不可克服的,掌握這些交易技巧的投資者可能會獲得巨大的回報。

任何市場都提供靈活的期權選擇

背比例價差是一種技術性期權策略,承諾顯著的回報。期權交易員很可能會發現,這些方法為看漲和看跌市場提供了靈活的解決方案,使它們成為投入的投資者的寶貴技術。

常見問題

比率展開期權是否有利可圖?

比率展開期權是否有利可圖?在某些情況下,構建看多比率展開期權可提供無限潛在收益。

何謂1-2看漲期權展開?

何謂1-2看漲期權展開?當你買入一份低行使價看漲期權,並賣出兩份高行使價期權時,創建了一個1-2看漲期權展開。

看漲期權展開是看好還是看淡?

看漲期權展開是中立到看好的。