ARM IPO:孙正义是最后的手段还是为投资者提供了好机会?

软银集团旗下的英国芯片设计商ARM更新了其首次公开募股申请,并于周二启动了首次公开募股路演。 此次发行预计将是今年规模最大的一次,估值将超过520亿美元。 但是,有一些声音引起了人们的注意 担心ARM是否是一项值得的投资。

1. 它不会是 Nvidia,而是像 Nvidia 一样昂贵。

尽管Arm约520亿美元的估值似乎合理,因为它处于市值的中间区间 $费城半导体指数 (.SOX.US)$ 成分公司,低于软银先前估计的640亿美元,其 大约18倍的性价比仅次于 $英伟达 (NVDA.US)$其中的组成部分 $费城半导体指数 (.SOX.US)$. 这引起了一些投资者的担忧。

一些分析师认为,在盈利模式、业绩、增长前景和其他因素方面,Arm可能无法与英伟达竞争。

2。财务业绩乏善可陈,商业模式不性感。

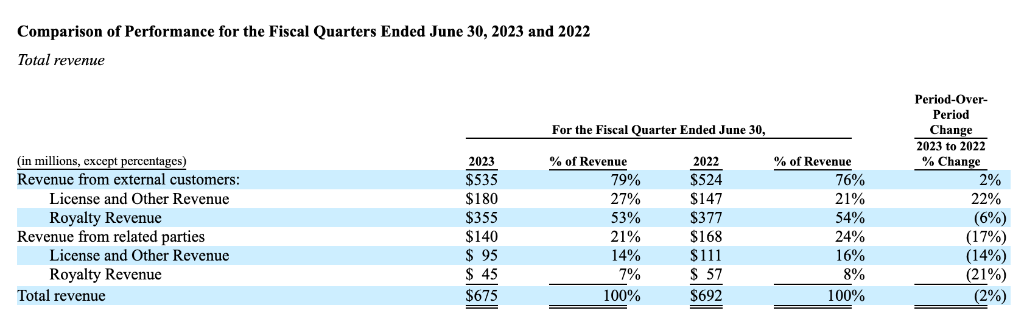

Arm的最新财季于6月30日结束 收入同比下降2.5% 至6.75亿美元,这主要是因为 对智能手机的需求放缓。净收入也同比下降了50%以上,至1.05亿美元。再往前看, 自2016年软银私有化以来,Arm的收入增长了65%。尽管这略好于行业平均水平,但Arm仍落后于领先的芯片公司。

该公司的主要收入来源是预付许可费(40%)和特许权使用费收入(60%)。但是,由于 特许权使用费收入是按芯片计算的,而不是更昂贵的最终产品,通常在芯片售价的1-2%之间,这种收入来源可能不像看起来那样有利可图。 此外,ARM总收入中约有四分之一来自中国。但是,该公司警告说,这种收入来源容易受到经济和政治风险的影响,这可能会对未来的业绩产生不利影响。

3。Arm在智能手机市场的主导地位几乎没有进一步增长的空间。

Arm 设计的芯片为全球大约 99% 的智能手机提供动力。但是, 这种在传统业务中的主导地位使进一步增长的空间有限。 同时,ARM's 讨价还价能力 在下游客户中 尚未得到证实。 此外,该公司的发展速度有多快还有待观察 云处理器以及汽车领域的业务。

4。目前尚不清楚ARM能否充分利用对人工智能不断增长的需求。

从一个角度来看, 围绕人工智能的热情已大大减弱 就市场情绪而言,导致催化作用减弱,总体情绪最初融入首次公开募股。

另一方面,分析师认为 人工智能的繁荣有可能增加对服务器芯片的需求,而不是为智能手机和家用计算机设计的芯片,而后者恰好是Arm关注的领域。 因此,该论点声称,Arm处于人工智能浪潮的边缘,在塑造其作为核心参与者的未来方面可能不会发挥重要作用。

此外, Arm的下游客户寻求替代架构(例如RISC-V)所造成的不确定性给其增长前景蒙上了怀疑的阴影。

5。基石投资者的参与并不意味着ARM也是个人投资者的不错选择。

尽管苹果、谷歌和英伟达等业内主要参与者参与了ARM的首次公开募股, 分析师认为, 他们的参与主要是出于战略考虑, 例如避免被其他基石投资者排除在外。 这可能不适用于个人投资者。此外,ARM在研发上投入了大量资金以保持领先于竞争对手,但是这种不断增加的支出尚未带来显著的利润增长, 意味着个人投资者可能没有耐心等待足够的回报。

6。由于孙正义此前的投资表现,市场对孙正义的愿景持怀疑态度。

统计数据显示,在软银支持的仍在交易的公司中, 目前只有四家IPO的交易价格高于发行价,而 21 个在水下。整个投资组合的平均IPO回报率为-46%。以下是软银过去参与首次公开募股的详细介绍。

注:图片中阿里巴巴的相关数据按时间顺序包括阿里巴巴于2014年在纽约证券交易所的首次公开募股、2022年与存托凭证相关的阿里巴巴曼谷首次公开募股,以及阿里巴巴在香港的二次上市(2019年)。

来源:《金融时报》、《华尔街日报》、彭博社、英国《金融时报》Alphaville

免责声明:此内容由Moomoo Technologies Inc.提供,仅用于信息交流和教育目的。

更多信息

评论

登录发表评论

104292782 ida : $Basin Energy Ltd (BSN.AU)$ 1200,000

104292782 ida 104292782 ida : 1200,000

ネコくまモン : 正如孙正义所介绍的那样,缺乏材料来证明人工智能将为商业模式带来创新的前景。我不会投资ARM,而是要等材料准备就绪。