即将结束定量紧缩对市场的影响将会如何?华尔街正在讨论这个话题

美联储最近频繁发出有关放缓资产缩减速度并结束定量紧缩(QT)的信号。隔夜逆回购协议(RRP)市场余额的迅速减少已经在资金市场引起焦虑。 华尔街分析师们正在讨论这18个月的QT将何时结束以及它将如何影响市场。

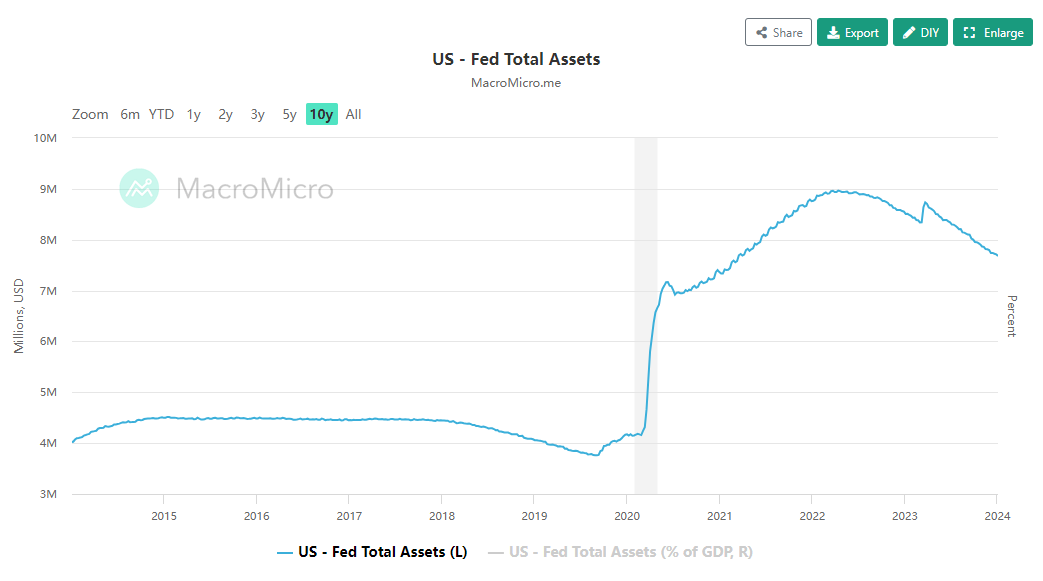

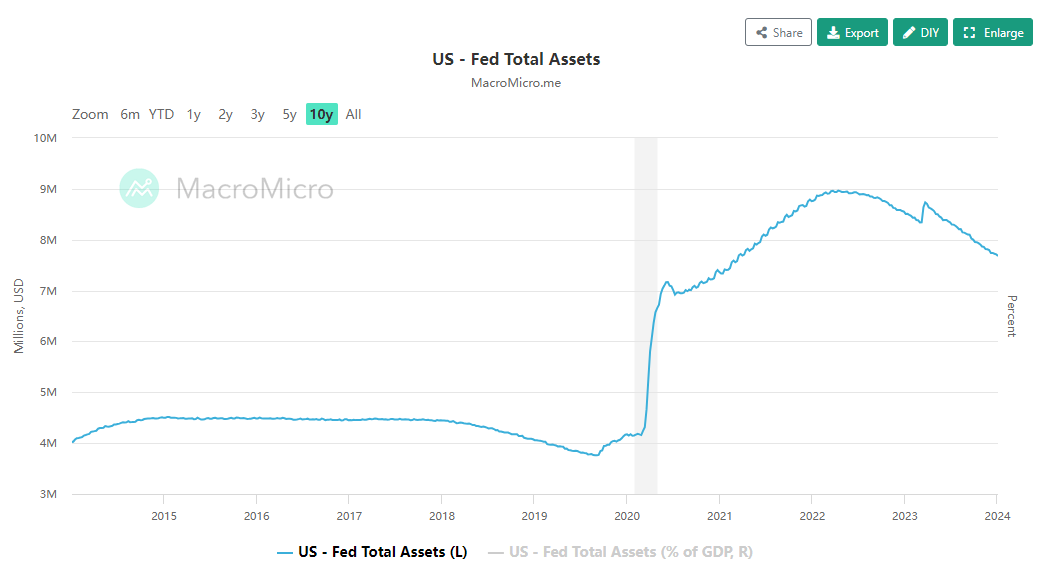

自2022年6月开始当前一轮QT以来,美联储每个月都允许600亿美元的国债和350亿美元的机构债到期。这已经造成 美联储资产缩水超过1.2万亿美元在过去18个月内,美联储的资产规模从超过8.95万亿美元下降到7.68万亿美元,下降速度几乎是之前Qt阶段的两倍。Qt阶段发生在2017年至2019年之间。

减速和终止资产负债表缩减的情景已在12月的美联储会议中进行讨论。一些与会者建议,当储备余额略高于被认为足够的水平时,美联储可以减缓甚至停止资产负债表的缩减 准备金余额略高于认为足够水平时,并建议委员会应当 开始讨论指导更慢速度的资产负债表缩减的技术因子 在做出决策之前。

巴克莱的FICC团队认为,这是结束量化紧缩(Qt)的初步步骤。

“FOMC可能会在一月或三月的会议上审查这些“技术因素”,然后制定资产负债表策略。”

这表明,目前已经进行了18个月的量化紧缩(Qt)可能会比最初预期的时间提前结束。 在FOMC会议纪要发布后,一些分析师,如摩根大通资产管理的鲍勃·米歇尔,调整了他们的观点,目前预计资产负债表的缩减将在2024年夏天完成。

上周末达拉斯联邦储备银行行长洛瑞·洛根的讲话进一步加剧了市场猜测,认为美联储将停止量化紧缩(Qt)。

洛根说:“在我的看法中,当超额准备金利率(ON RRP)余额趋近于低水平时,我们应该放慢资产负债表缩减的速度。”

根据巴克莱银行的研究,美联储预计将使用两个广泛的指标集作为指导,包括 货币市场利率 (例如SOFR和联邦基金利率)以及 广义流动性指标 例如银行准备金。

1. 货币市场利率

巴克莱银行预计美联储将监测SOFR和联邦基金利率与IORb和RRP利率的交易活动,特别关注FF-IORb利差。数据显示,美国联邦基金利率一直低于IORb,并且利差在此轮量化宽松政策开始以来波动很小。 这意味着“如果SRF频繁使用,较高的回购利率可能会引起美联储的关注,因为这可能会推高资金利率。”

2.广义流动性指标

银行准备金:

美联储的广义流动性指标不仅包括银行准备金的水平,还包括它们在机构之间的分布。 FOMC会议纪要显示,当储备金余额稍高于被认为足够的水平时,美联储将放缓并最终停止减少其资产负债表。

数据显示,尽管自量化收紧开始以来,美联储负债银行准备金总体略有增加, 挑战在于确定这些足够水平的准备金的确切位置。 此外,自去年12月底以来,银行准备金已经开始下降。此外,随着总体储备增长主要流向大型银行的趋势, 确保所有机构都有足够的储备金是具有挑战性的。

没有人想看到2019年流动性紧缩的噩梦再次发生。

逆回购:

尽管当前的资产负债表缩减主要是通过美联储的逆回购协议实现的,但银行准备金似乎并未受到显著影响。然而, 随着这些逆回购协议的耗尽,银行准备金存在理论和经验风险下降的风险。 因此,分析人士认为 工具余额RPP的消耗速度将决定Qt能够持续多久。

数据显示,目前的美国隔夜逆回购协议余额仅为6799.6亿美元, 与峰值相比下降了超过70%。 2022年底,资产减少的速度将加快,预计将减少到25537.2亿美元。 分析师建议,在联邦储备回购利率接近零之前,美联储应完全停止资产负债表的减少,以确保剩余的资金可以重新投入回购市场,以应对随时出现的隔夜市场波动。

巴克莱银行认为,美联储不会像2019年那样冒风险导致融资利率飙升,而是会谨慎行事。巴克莱银行和美国银行对于美联储退出QT的预测最为乐观。他们预测美联储可能会在4月放慢资产负债表的缩减速度,并在6月或7月结束QT。

德意志银行表示,如果美联储开始降息以应对潜在的经济下滑,美联储最早可能在6月结束QT。然而,如果经济出现软着陆,美联储可能会延长QT直至明年。

摩根史坦利更加谨慎地表示,决策机构希望给市场足够的时间做准备,可能要等到9月才采取行动。

结束QT可能减少国债对私人投资者的发行量。根据美国银行的美国利率策略师梅根·斯威伯的估计,如果QT在6月结束,今年(不包括国债券的发行)的发行量将为1.8万亿美元,而如果QT在12月结束,预计发行量将达到2.1万亿美元。

预期的Qt终结无疑是债券市场的重要利好。 预计美联储将把到期的国库券和按揭支持证券再投资到美国国债市场,这将支持美国国债收益率。鉴于财政赤字不断扩大以及来自大型外国买家对美国国债需求可能减少,这尤为重要。预计美联储重新进入市场将为国债市场提供提振。

来源:巴克莱银行、彭博社、路透社、《金融时报》、宏观微观

免责声明:此内容由Moomoo Technologies Inc.提供,仅用于信息交流和教育目的。

更多信息

评论

登录发表评论

StocksThatDip : 那张美联储图表显示你应该逢低买入!

Spider Man4 : 哈