摩根大通预测能源超级周期,预计油价将升至100美元以上

近几个月来,由于重要的石油生产国沙特阿拉伯和俄罗斯继续减产以维持价格稳定,油价上涨。自6月下旬的低点以来,原油价格已飙升30%。

根据Trading Economics的数据,截至发稿时,格林威治标准时间0055分,布伦特原油期货价格为每桶94.75美元,美国西德克萨斯中质原油期货价格为91.36美元。

供应短缺和高需求:价格飙升的驱动力

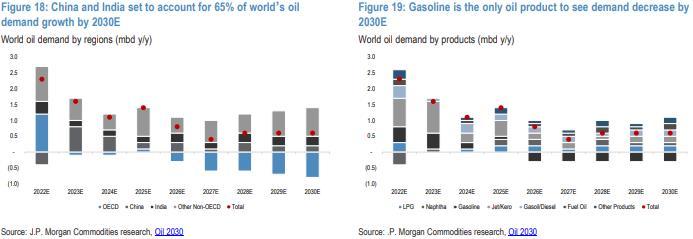

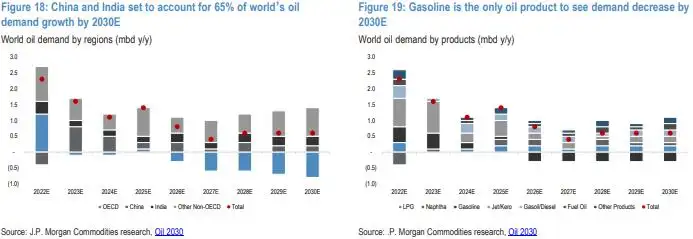

摩根大通的大宗商品团队预测,到2030年,世界石油需求将增加550万桶/日,达到106.9亿日元,其中中国和印度约占2023年至2030年间增长的65%。尽管中国存在增长担忧,但根据美国能源部的预测,两个经济体的实际月石油需求和未来12个月的石油需求继续增长。

此外,他们预计,到2030年,世界石油需求将增加550万桶/日,达到106.9百万桶/日。由于强劲的需求前景和供应来源的枯竭,预计本十年的下半年全球石油市场将出现赤字。根据因油田下降而产生的专有资本支出短缺模型,他们预计2025年将出现110万日赤字,预计到2030年将扩大至710万日赤字。

对未来油价的见解

摩根大通分析师确认了他们对布伦特原油80美元/桶的长期价格预测(实际),但他们认为存在上行风险,价格可能达到每桶100美元左右。此外,摩根大通的全球能源战略概述了短期的乐观情景,预计2024年的价格区间为90-110美元/桶,2025年为100-120美元/桶,2026年为120-150美元/桶。

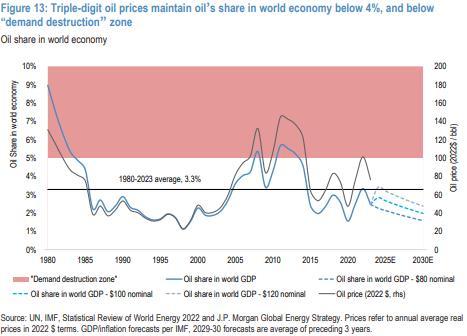

为了支持这一点,摩根大通提出了一种通过计算全球经济中的石油份额来评估油价与世界经济之间关系的方法。这是通过将实际油价乘以世界石油需求然后除以实际全球GDP来实现的。

根据预测,世界经济可以承受三位数的名义油价,因为它们仍低于2008年和2011年的峰值水平,也低于石油在世界GDP中所占份额超过5%(目前约为2.5%)的 “需求破坏区”。

股市会受到什么影响?

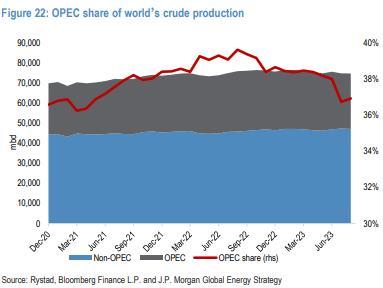

摩根大通认为,尽管基本面驱动因素改善有限,但欧佩克和成员国的自愿削减/延期仍维持了布伦特原油价格。他们认为,这在一定程度上解释了为什么股票与石油呈负面脱钩,并预测能源股将 跑赢大盘.

这是由不容忽视的溢价收益率、石油市场紧缩导致的欧盟石油修订周期的转折、与承诺现金周期中立性低于50美元/桶的宏观走强相比,欧盟石油的现金盈亏平衡实质上是 “价内的”,以及全球盈亏平衡比较显示 “全部” 平衡点为75-80美元/桶。

欧佩克增加产量也是能源股的历史积极催化剂,暗示潜在需求基本面有所改善。

总的来说,由于 “长期内更高” 的利率,能源板块在下跌期间的表现可能会跑赢大盘,因为它是抵御通货膨胀、利率上升和地缘政治挑战风险的宏观对冲工具。

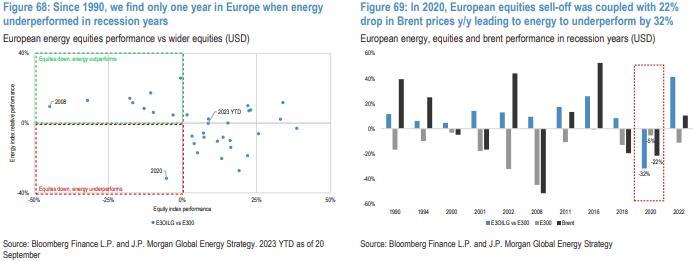

此外,如果衰退观点得以实现,相对于整个股票市场,能源是首选板块。摩根大通最近对能源指数自1990年以来的相对表现的研究表明,在“衰退时期”,能源的表现通常优于更全面的股票指数。例如,在欧洲,在11个这样的年份中,能源业绩仅低于一次(-32%),而在美国,能源表现仅差三次(1990年为-1%,2015年为-23%,2018年为-14%)。股票表现不佳通常伴随着布伦特原油价格的急剧下跌,但1990年除外,当时情况并非如此。

美国能源股票

摩根大通推出了“超级周期俱乐部”,由全球13只股票组成。这些股票被认为在其全球能源覆盖范围内处于最佳地位,在持续的上升周期情景中表现出色。

以下是13个“超级周期俱乐部”中的美国股票清单:

$埃克森美孚 (XOM.US)$ — 在圭亚那拥有独特资产的高上游杠杆率

$马拉松石油(已退市) (MRO.US)$ — 具有独特资本框架的首选美国勘探和开发,优先考虑股东

$泰纳瑞斯钢铁 (TS.US)$ — 一流的利润率和现金流状况以及低资本密集度

$Baker Hughes (BKR.US)$ — 独特的特许经营权,可充分利用长期增长主题

$Cenovus能源 (CVE.US)$ — 强大的上游特许经营权,改善炼油业务

$中石油 (PTRCY.US)$ — 中国最大的石油和天然气生产商,资本框架有所改善

$BEACH ENERGY ADR (BCHEY.US)$ — 首选结构紧张的东澳大利亚天然气市场

免责声明:此内容由Moomoo Technologies Inc.提供,仅用于信息交流和教育目的。

更多信息

评论

登录发表评论

Mikyahl : 拜登停止加拿大之间的管道流动,导致石油价格从每桶30美元上涨至每桶100-130美元