TSLA

特斯拉

-- 421.060 PLTR

Palantir

-- 80.550 NVDA

英伟达

-- 134.700 AMD

美国超微公司

-- 119.210 OXY

西方石油

-- 47.130 9月份的第一个交易日,美国股市面临黑色开盘,标普500指数下跌超过2%至8月14日以来的最低水平,道琼斯指数下跌1.5%至41000点以下,费城半导体指数暴跌7.8%,而"恐慌指数" VIX 暴涨40%至近22。 人工智能领导者英伟达下跌9.5%收盘,创下美国股市中市值损失最严重的记录。 一些分析师认为它正在"消化增长的痛苦",前景辉煌,而另一些人对英伟达在财务报告后对人工智能硬件的大规模投资的可持续性表示怀疑。

– 经济数据硬着陆的担忧:8月美国制造业数据显示收缩,引发对经济放缓的担忧,导致股市抛售。

– 日本银行暗示将加息:日本央行行长黑田东彦暗示可能加息,引发对进一步收紧的预期,影响日元套利交易。

- 季节性抛售:九月历史上股票回报较差,由于交易者在劳动节后重新评估投资组合,市场波动性增加。此外,芯片股受季节性负面影响也是明显的,半导体行业协会报告显示,7月芯片销量下降,表明行业疲软。

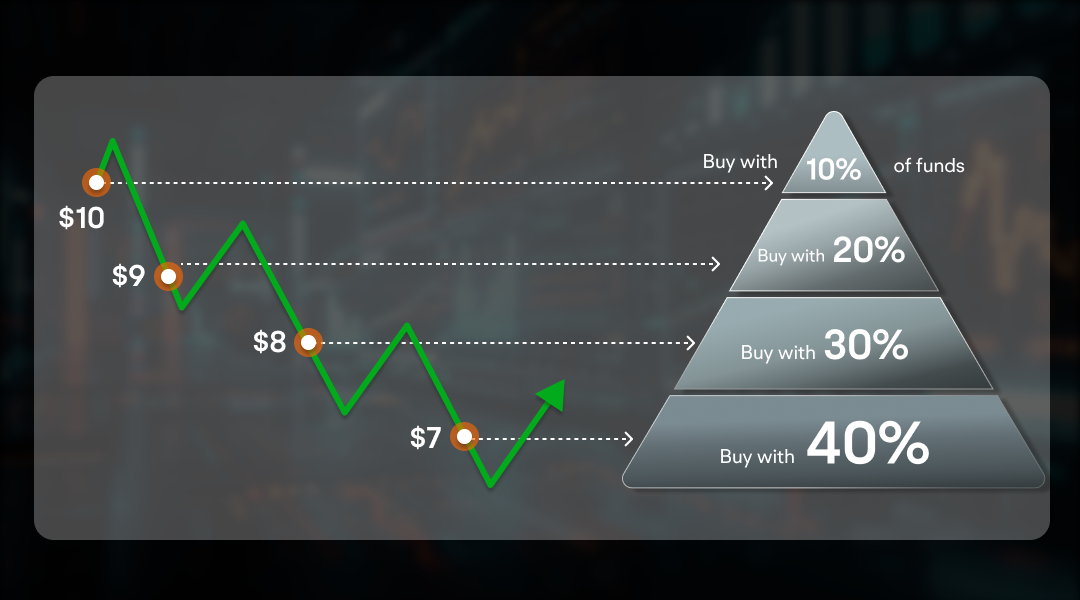

- 确定每个交易批次的比例,在价格下跌时逐步增加购买。

- 确保购买点之间的间隔足够大,避免太快耗尽资金。

- 考虑以低于最坏情况下的价格设定最后一个且最大的购买点。这样可以确保在股票跌破预期后还有剩余资金。

101567985 : 嗨Haiwe,根据您的看跌期权,是否也需要最少持有100股NVDA来支付保费,比如100美元?在您的解释中,“买方”指的是对方交易方,而卖方/投资者指的是您自己试图卖出看跌期权?简单澄清。谢谢![得意 [得意]](https://static.moomoo.com/nnq/emoji/static/image/default/default-black.png?imageMogr2/thumbnail/36x36)

Zamm : 暂时把NDVA的所有股票卖出。让市场震荡冷却直到结束。然后看情况进行基本面和技术面分析再买入。这种方式看起来更好,对吗?

Pinki still learning : 说得很好。好策略。喜欢![爱心 [爱心]](https://static.moomoo.com/nnq/emoji/static/image/default/default-black.png?imageMogr2/thumbnail/36x36)

![爱心 [爱心]](https://static.moomoo.com/nnq/emoji/static/image/default/default-black.png?imageMogr2/thumbnail/36x36)

![爱心 [爱心]](https://static.moomoo.com/nnq/emoji/static/image/default/default-black.png?imageMogr2/thumbnail/36x36)

![美元飞走了 [美元飞走了]](https://static.moomoo.com/nnq/emoji/static/image/default/default-black.png?imageMogr2/thumbnail/36x36)

![美元飞走了 [美元飞走了]](https://static.moomoo.com/nnq/emoji/static/image/default/default-black.png?imageMogr2/thumbnail/36x36)

![美元飞走了 [美元飞走了]](https://static.moomoo.com/nnq/emoji/static/image/default/default-black.png?imageMogr2/thumbnail/36x36)

Haiwe 楼主 Zamm : 确定市场何时停止波动是个非常困难的问题![旺柴 [旺柴]](https://static.moomoo.com/nnq/emoji/static/image/default/default-black.png?imageMogr2/thumbnail/36x36) 因此,选择分批逐步买入etf也是一个不错的方法,没有人能真正在市场的最低点买入。

因此,选择分批逐步买入etf也是一个不错的方法,没有人能真正在市场的最低点买入。![闭嘴 [闭嘴]](https://static.moomoo.com/nnq/emoji/static/image/default/default-black.png?imageMogr2/thumbnail/36x36)

Haiwe 楼主 Pinki still learning :

10baggerbamm : 你可能晚了2周,但这就是市场的特点:领导者和跟随者。通常,无用的华尔街分析师会在股价下跌30%至40%后将公司评级调降,但他们会一直坚持买入建议,直到股价完全跌到谷底,并且他们不会提升评级,直到股价突破新高,而那个时候股价已经上涨了50%至75%。你需要滑冰到冰球将要去的地方,而不是它现在所在的地方。两周前你应该买入看跌期权。如果你打算卖出看跌期权并收取溢价,那是可以的,但请了解,当你卖出看跌期权时,你将把相应的资金全部绑定在账户中,这笔资金在其他地方无法使用。当你卖出100行权价的10份合约时,就意味着账户中被划拨了$100,000,你无法用于其他投资。当然,如果你想要使用保证金,那只需要$50,000。不要超过一周的时间跨度,市场波动太大,太多事情可能发生。请明白,如果有跳空跌停,且股价穿过你的行权价,那么波动性溢价会显著增加,所以如果你打算平仓,你的损失会呈指数级增长。例如,如果你卖出100行权价的期权合约,而现在英伟达的股价是90,你买回这份合约需要支付$13-14,有可能更多,即使是在到期日当周。而当你卖出这份看跌期权时,你可能只收到了每份合约约1.5美元。

Haiwe 楼主 10baggerbamm : 谢谢你的建议,非常好~![社会社会 [社会社会]](https://static.moomoo.com/nnq/emoji/static/image/default/default-black.png?imageMogr2/thumbnail/36x36) 但这只是我对于当前行情的理解所以写成这样。目前NVDA已经下跌了几天,对于看好NVDA的投资者,卖出看跌期权等到合理价格也算是个不错的选择。此外我也提到可以通过ETF慢慢买入,这样长期持有的风险和成本价大概率也是比较低的

但这只是我对于当前行情的理解所以写成这样。目前NVDA已经下跌了几天,对于看好NVDA的投资者,卖出看跌期权等到合理价格也算是个不错的选择。此外我也提到可以通过ETF慢慢买入,这样长期持有的风险和成本价大概率也是比较低的

10baggerbamm Haiwe 楼主 : 我明白你的意思,我每个月都卖看跌期权。不过我要告诉你,除非你做好了承担这个头寸的准备或者准备在悲惨的亏损中买回这些看跌期权,当市场波动极大的时候,最好还是去其他地方看看。我完全了解卖出看跌期权的风险参数,比如说你卖出一周到期的100行权价的看跌期权,比如说是一美元,你的下行风险就是100减去你得到的溢价,也就是99。问题是,如果你拥有这个普通股,你的亏损并不会受到溢价的垫付,而是会加速向下。一个看跌期权的波动溢价会因为股票的下跌速度和处于的虚值的程度而呈抛物线增长。所以,如果你决定在95美元时无法再忍受了,你也拥有了这个普通股,你就卖出,你会承受五个点的亏损,但如果你卖出了这个看跌期权,亏损将不止是五个点,还要加上那个溢价和时间价值,溢价将再增加三到四个点,因为它迅速穿过了你的行权价,所以你的损失会放大。

Coach Donnie : 买入低点...所有的胡言乱语总会随着稳定的资产而消散。在下跌中构建...

Haiwe 楼主 10baggerbamm : 那或许用ETF分仓购买会是更稳定的选择

查看更多评论...