NVIDIA的财务报告令市场眼花缭乱:人工智能到了临界点吗?

在渗透到各个领域的全球人工智能技术的快速发展中,NVIDIA凭借其在人工智能芯片领域卓越的创新能力和市场主导地位,开启了商业历史的新篇章。在 2024 财年第四季度,NVIDIA 令人印象深刻地发布了另一份对该行业产生深远影响的精彩财务报告。

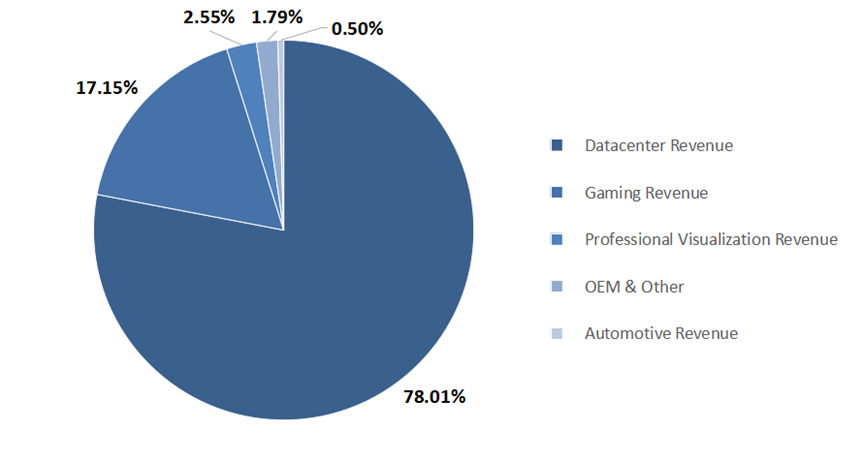

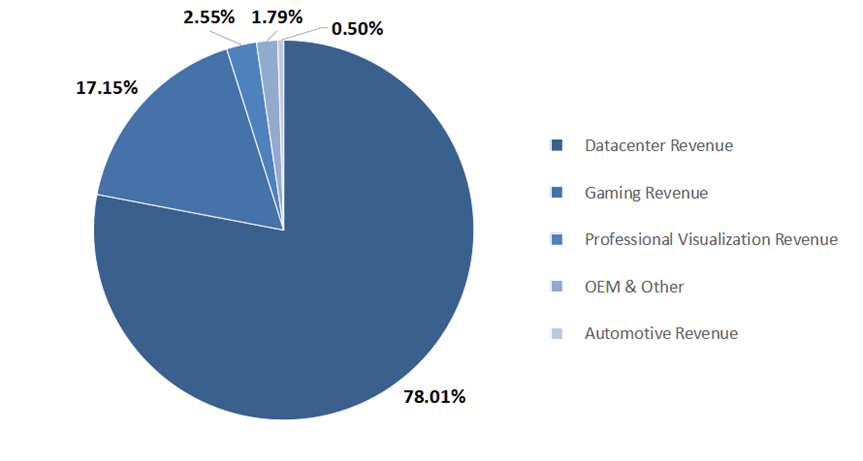

季度财务报告不仅创下了收入的历史新高,达到惊人的221亿美元,同比增长265%,而且净利润也实现了同样显著的增长,激增了769%,达到122.85亿美元。这一出色的表现远远超出了华尔街分析师的预期,生动地表明了NVIDIA在全球数据中心、游戏、专业可视化和生成式人工智能领域的强劲实力和市场领先地位。

随着人工智能浪潮席卷全球,从云计算到边缘计算,从大型云服务提供商到垂直行业应用程序,NVIDIA的数据中心产品已经确保了巨大的市场潜力。数据中心业务板块已成为推动公司整体业绩飞速发展的关键引擎,占总收入的83%,季度收入达到184亿美元,同比增长409%,从而巩固了NVIDIA在加速计算和人工智能基础设施方面的主导地位。因此,数据中心业务对于分析NVIDIA的财务业绩至关重要。

在强劲的财务状况的推动下,NVIDIA继续打破其股价记录,年初至今涨幅为36.25%。股价一度飙升至746.11美元以上。本财报发布后,盘后股价短暂上涨了10%以上。展望未来,我们将深入研究每个业务板块的具体表现及其潜在的增长动力,讨论公司股价未来可能的演变。

图表:NVIDIA 收入来源的构成

一、推动公司卓越增长的数据中心业务:这种势头能否持续下去?

作为NVIDIA的主要增长动力,数据中心部门在第四季度创下历史新高,收入为184亿美元,同比增长409%。这种增长的动力主要来自云服务提供商、专用 GPU 供应商、企业软件公司和消费互联网公司对数据处理、训练和推理能力的激增需求。此外,汽车、金融服务和医疗保健等垂直行业的应用也加速了业务的扩张。

图表:数据中心业务收入(百万美元)

NVIDIA的数据中心业务涵盖多个层面,核心产品包括但不限于基于Ampere和Hopper等架构设计的GPU芯片、NVIDIA DGX系统、高速网络技术和解决方案,以及包括CUDA编程环境、TensorRT推理优化库和RAPIDS数据分析库在内的软件生态系统。NVIDIA 的竞争优势不仅在于硬件性能,还在于其构建完整的软硬件生态系统,使其能够快速响应并提供定制服务,以满足不同行业和规模的企业的复杂计算需求。

尽管人工智能芯片的竞争加剧,但NVIDIA在人工智能领域保持了主导地位,根据Gartner最近的研究数据,到2023年底,其全球人工智能芯片的市场份额高达90%,这使AMD和英特尔等竞争对手远远落在后面。

问题是,NVIDIA的数据中心业务能否维持强劲增长。引用NVIDIA创始人兼首席执行官黄延森的话说:“加速计算和生成式人工智能已经到了一个转折点。”

1。强劲的需求

(1)随着全球数字化转型过程的加速,下游客户对云计算、大数据分析、机器学习和深度学习应用的需求激增,这表明NVIDIA的数据中心平台有望受到日益多样化的需求的推动。

(2) 世界正在从通用计算过渡到加速计算,数据中心的资本支出越来越集中在加速计算和生成式人工智能上。目前,全球已安装的数据中心价值数万亿美元,分布在云端、企业和其他领域。预计对通用服务器的投资将逐渐下降,而对人工智能服务器的投资将继续增长,这为NVIDIA的人工智能产品开辟了巨大的市场机会,从而推动其数据中心业务的持续增长。

(3) 考虑到企业对定制人工智能服务的需求,NVIDIA提供硬件软件服务,包括DGX Cloud,为企业创建量身定制的人工智能解决方案,部署在NVIDIA DGX云上。该公司已经开始与SAP、ServiceNow、Dropbox和Getty Images等公司合作,采用了与云服务提供商类似的基于订阅的收入模式。

(4) 预计NVIDIA AI Enterprise软件堆栈服务将取得成功,该公司将管理、优化、修补、调整和安装人工智能加速计算所需的所有软件堆栈的基础优化。对于每个 GPU,该公司每年收取 4,500 美元的费用。

(5) 日本、加拿大、法国和其他许多国家正在进行主权人工智能基础设施项目,预计未来几年将出现数十亿美元的需求,为主权国家的人工智能基础设施市场提供服务,这些市场主要围绕NVIDIA的Grace Hopper超级计算机产品线建立。

(6)在第四季度,该公司的库存水平仍然很低,这表明强劲的需求超过了供应。该季度的库存周转天数为90.49,与上一季度的92.14天相比持续下降。

图表:库存周转天数

2。供应改善

(1)NVIDIA持续的技术创新和新产品的发布也刺激了市场需求。为了应对竞争压力,NVIDIA去年推出的H200芯片预计将在24年第二季度上市。利用其先发优势,NVIDIA有望在持续的技术迭代中保持领先地位。

(2) 供应链持续改善,全年预计需求超过供应。

展望未来,考虑到人工智能和高性能计算市场的长期增长趋势,以及NVIDIA不断增强的竞争壁垒和计划推出新产品,其数据中心业务预计将保持强劲的增长轨迹。

二。其他业务领域:游戏业务稳步增长,专业可视化受益于对 RTX Ada 架构 GPU 的强劲需求

1。游戏业务呈现稳步增长,人工智能电脑有望推动性能提升

游戏业务保持稳定的增长模式。第四季度,游戏收入达到29亿美元,与去年同期相比增长了56%,而年游戏收入增长了15%,达到104亿美元。GeForce RTX 40 SUPER系列GPU等新产品的推出,以及对现有RTX AI PC用户的大型语言模型和生成式人工智能功能的增强,正在不断推动游戏业务的扩张。

图表:博彩业务收入(百万美元)

个人电脑行业的未来发展趋势在于人工智能电脑,NVIDIA强大的人工智能计算能力受其AI Tensor Core和GPU的驱动,预计将持续提高电脑产品性能,有可能催化新一轮的产品升级需求。目前,全球已经有超过1亿台RTX PC,还有500多款支持人工智能的电脑应用和游戏,这表明NVIDIA在游戏和人工智能领域拥有广泛的用户群和强大的市场渗透率。随着NVIDIA继续将下一代生成式人工智能应用推向个人电脑市场,预计这将进一步推动其游戏和相关业务的长期增长。

2。专业可视化业务的显著增长反映了对 RTX Ada 架构 GPU 的强劲需求

专业可视化业务在本季度实现了显著增长,收入达到4.63亿美元,同比增长11%,同比增长了令人印象深刻的105%,这凸显了市场对RTX Ada架构GPU的强劲需求。这种增长主要归因于企业对能够处理生成式人工智能工作负载的增强计算能力的需求增加,尤其是在制造业、汽车和机器人技术等行业。

图表:专业可视化业务的收入(百万美元)

随着生成式人工智能应用程序的持续扩张和技术迭代,预计专业可视化业务将继续受益于高端工作站市场的更新需求,尤其是专注于利用人工智能进行创新设计和仿真工作的行业。随着越来越多的企业和行业采用NVIDIA的技术解决方案,例如Omniverse平台,该业务板块有望稳步上升。

此外,汽车业务在本季度录得2.81亿美元的收入,同比增长8%,但同比下降4%。最近,几家汽车客户宣布在其新车型中采用NVIDIA的解决方案,Li Auto宣布使用下一代集中式汽车计算平台NVIDIA DRIVE Thor,而长城汽车、极客和小米电动汽车等已宣布计划部署NVIDIA DRIVE Orin平台。这表明汽车业务可能会在短期内看到新的增长动力。

图表:汽车业务收入

三。利润显著改善,自由现金流强劲增长

毛利率显著提高。 在本季度,该公司的GAAP毛利率持续增长至76%,非GAAP毛利率更高,达到76.7%。这种改善主要归因于上游组件产品成本的降低,以及该公司在成本控制措施方面的成功以及有效的产品定价策略。高毛利率反映了NVIDIA产品的强大市场竞争力及其供应链管理的有效性。

图表:利润率概述

净利润加速了他们的释放。 本季度,GAAP摊薄后每股收益为4.93美元,比上一季度增长33%,与去年同期相比增长765%;非公认会计准则摊薄后每股收益为5.16美元,比上一季度增长28%,同比增长486%。在整个财年中,GAAP和非GAAP摊薄后的每股收益均显示出大幅增长,这表明NVIDIA在保持收入增长的同时有效地提高了盈利能力。

运营费用以可控的方式增长。 尽管鉴于营业收入的大幅增长,本季度GAAP和非GAAP运营支出分别增长了6%和9%,但运营支出的增长并未削弱公司的整体盈利能力。研发费用比率以及销售、一般和行政(SG&A)费用比率显著下降。在全年中,研发费用比率从27.2%下降到14.2%,而销售和收购费用比率从9.1%下降到4.4%。此外,折旧期的延长导致折旧成本进一步下降。

图表:总运营支出(百万美元)

自由现金流强劲增长。 除了公司净利润的快速增长外,其自由现金流也从2023财年的37.5亿美元成倍增长到2024财年的269.47亿美元。到2024财年末,该公司持有的现金及现金等价物总额为259.84亿美元。这种强劲的现金储备支持公司向股东提供回报。

图表:自由现金流(百万美元)

在2024财年,该公司已回购了价值97亿美元的股票,回购授权中还剩约225亿美元,其目前的现金储备足以支持大规模的股票回购。

IV。关于NVIDIA目前的投资价值

总体而言,NVIDIA在各个业务领域都表现出显著的增长,尤其是在数据中心业务中,由于人工智能(AI)、大数据处理和新兴的生成式人工智能市场的蓬勃发展,它实现了前所未有的规模和盈利能力。利用其在硬件方面的先发优势、成熟的供应链和成熟的CUDA生态系统,NVIDIA有望在激烈的竞争中保持市场主导地位。

1。性能方面

该公司的未来增长继续受到其数据中心业务的快速扩张的推动。云服务提供商和主要消费互联网巨头在人工智能上的资本支出有望成为NVIDIA业绩的主要驱动力。彭博社预测,2024年,微软、谷歌、META和亚马逊的总资本支出将增长约27%,这将明确提振NVIDIA的数据中心收入。数据中心细分市场的多元化需求包括但不限于从通用计算到加速计算平台的升级、定制的人工智能企业服务、NVIDIA AI Enterprise软件堆栈产品、主权人工智能云,所有这些都促进了该领域的增长。

此外,虚拟现实、增强现实、游戏行业创新和专业设计渲染技术的进步有望通过增加对高性能 GPU 的需求使 NVIDIA 的游戏和专业可视化业务受益。

对于25财年第一季度,NVIDIA的预期仍然强劲,预计中点收入为240亿美元,区间为+/-2%,同比增长约234%。盈利能力方面,非公认会计准则毛利率中点估计为77%,区间为+/-0.5%,创下新高。第一季度的非公认会计准则运营支出预计为25亿美元,非公认会计准则营业收入同比增长424%。但是,继24财年第二季度的爆炸性增长阶段之后,NVIDIA预计,25财年第二季度的收益增长率将明显放缓。连续而言,25财年第一季度的预计收入增长率已回落至个位数的9%。

因此,鉴于24财年的高基数,英伟达在25财年的收入增长预计约为65%。在26财年和27财年,该公司的收入增长率预计将进一步放缓至约20%。

目前,该公司业绩的主要风险包括中国市场人工智能芯片销售限制的不利影响、人工智能芯片市场竞争的加剧、导致芯片需求疲软的潜在半导体周期性以及供应链限制。

2。股东回报

NVIDIA目前的市值约为1.69万亿美元,其回购授权还剩约225亿美元。如果在一年内全面执行,回购将产生约1.33%的回报。在股息方面,该公司的年化股息收益率约为0.02%。因此,股东总回报率约为1.35%。

由于公司股价的快速上涨,股东回报相对较低。从NVIDIA目前的财务业绩和估值的角度来看,该公司正在经历一段高增长期,其估值得到了市场的广泛认可。但是,从历史上看,在研究成长型股票时,投资者不仅应关注收益是否增长,还应关注它们是否高速增长,因为这种增长率直接影响NVIDIA的估值。

因此,投资者应密切关注尖端人工智能技术的出现和更广泛的需求趋势,这些趋势可能会推动NVIDIA的收入和利润率持续实现两位数的增长。如果NVIDIA的增长势头减速,这将对其估值产生负面影响。

因此,投资NVIDIA类似于参与全球人工智能革命。该领域的理性投资者需要关注该行业的整体增长率,这将对估值产生重大影响。

免责声明:社区由Moomoo Technologies Inc.提供,仅用于教育目的。

更多信息

评论

登录发表评论