看涨降息赌注 vs. 特朗普交易:要关注的关键资产板块

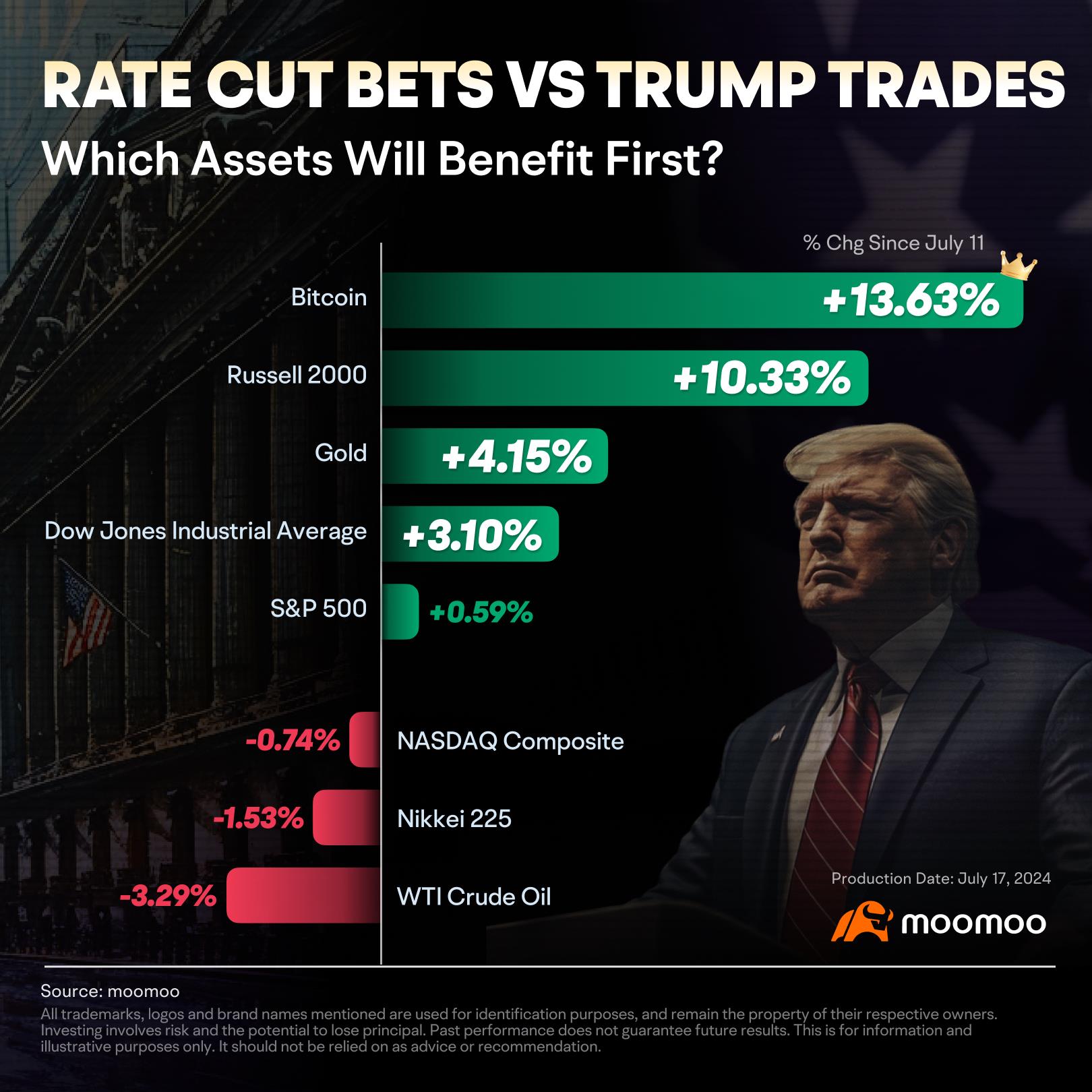

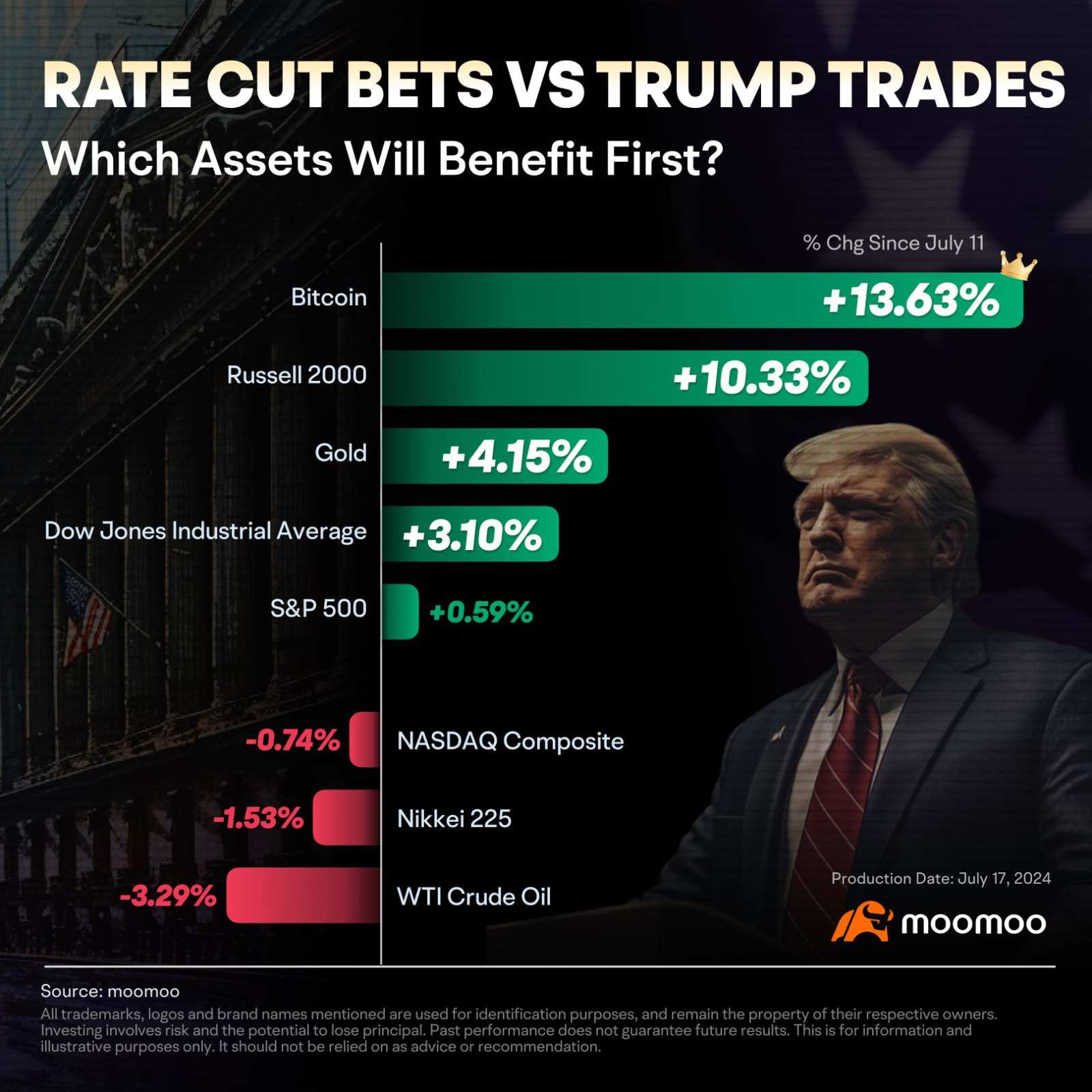

上周美国消费者价格指数数据意外放缓以及美联储官员最近的鸽派讲话,进一步加剧了市场对降息的预期。 根据 CME 的 Fedwatch 工具,交易员现在已经给9月降息的概率定为100%。 此外,在首场总统辩论和一起枪击事件后,特朗普赢得选举的机会继续增加,最新概率约为70%。 因此,“降息交易”和“特朗普交易”已成为当前最流行的交易主题。

投资者正在密切关注哪些资产将成为这两种交易主题中首先受益的资产以及出现了哪些机会。

在降息交易和特朗普交易中,市场正在押注更广泛的上涨,并将重心从大型科技股转向先前落后的其他领域。 道琼斯工业平均指数和罗素小盘股连续五天上涨,道琼斯周二创历史新高,上涨超过1.8%,小盘指数上涨3.5%,连续五天上涨超过1%,累计涨幅达11.5%,在同期明显跑赢标普500指数,创下自1986年以来最大的五天涨幅差距。

● 小盘股强势回归:

利率下调提振了经济复苏的希望,而特朗普的减税和“美国优先”政策进一步刺激了国内企业的盈利预期,尤其是中小型企业。

"美国大选将会引发频繁的轮换交易,因为特朗普2.0潜在政策对广度交易有积极影响," 索银行的Kabra 表示。

1)这种从确定性到灵活性的转变使得小盘股有了更大的发挥空间在这种转变中,原本面临运营挑战的小盘股在盈利能力和估值方面表现出更大的弹性,因为它们对经济波动和市场情绪更为敏感。

2)华尔街对小盘股的乐观展望得到了支持,因为他们的盈利预期得到了上调。根据RBC资本市场策略师Lori Calvasina 的观察,盈利和营业收入增长预期正在赶上。 $罗素2000指数 (.RUT.US)$预计盈利和营业收入增长的预测正在赶上。 $标普500指数 (.SPX.US)$.

3)Additionally, small-cap stocks have lagged behind large-cap stocks for a long time, which means they now have more attractive valuation levels.

4)On the other hand, the increase in short squeeze pressure resulting from the surge in rate cut expectations has added to the risk of short selling and short coveringby hedge funds and traders who held record short positions in small-cap stocks prior to the release of last week's CPI report.

5)Another positive signal is the 期权市场对罗素2000相关看涨期权的需求激增。

Fundstrat的Tom Lee预计,利率下调的绿灯将支撑小盘股市场的反弹,持续时间约为10周,回弹力度可能达到40%,甚至超过去年第四季度的27%,因为机构的空头头寸较大。

● 道琼斯指数也表现不错:

从交易角度看,利率下调的历史数据显示,更有可能表现优于 $道琼斯指数 (.DJI.US)$已有更高的可能性表现更好 $纳斯达克综合指数 (.IXIC.US)$在降息周期期间,表现良好。在过去13次降息周期中,道琼斯指数的表现超过纳斯达克指数8次,平均回报率为13.5%,而纳斯达克的平均回报率为9.5%。

从“特朗普2.0贸易”角度来看,特朗普对传统能源的支持,以及制造业回流美国,以及他的扩张性政策组合,对石油、天然气、基础设施和制造业以及金融等传统行业都是有利的。 这也在一定程度上为 $道琼斯指数 (.DJI.US)$提供了一些逻辑支持。事实上,在特朗普2016年胜选后,相对于其他主要指数的表现也令人印象深刻。 $道琼斯指数 (.DJI.US)$ 此外,道琼斯指数和纳斯达克指数的跷跷板效应也可能是一个促成因素。

此外,道琼斯和纳斯达克的跷跷板效应也可能是一个导致因素。 由于从科技股中获利的资金正在流入传统价值和周期性股票以寻找机会。

● 房地产、工业和其他板块表现出色。

在板块表现方面,标普500指数只有信息技术和通信服务板块在过去一周中下跌,而其他板块呈现上升趋势。 在过去一周中,房地产、工业、金融、材料、能源和医疗保健板块均上涨了超过3%。

值得注意的是,地区银行、生物科技和房地产板块受益于利率下调的预期,因为它们对利率非常敏感。 这些板块最近呈现出令人印象深刻的上升趋势。

与此同时,工业板块在周二大幅上涨超过2.5%。 突破了几个月的盘整,因为关于制造业回归美国的预期推动了该行业。这是过去一年中单日增幅最大的。

随着九月份降息临近,短期美国国债收益率显著下降, $美国2年期国债收益率 (US2Y.BD)$这使得市场对于更高的美国通胀和特朗普政策所带来的增加财政压力的预期,诸如制造业回流,减税,关税和移民限制等,限制了美国国债收益率的下跌幅度。 $美国10年期国债收益率 (US10Y.BD)$ . 这使得在美国国债收益率曲线上进行陡峭交易(买入短期债券和卖出长期债券)成为投资者相对确定的方向。

事实上,如下图所示,随着特朗普当选的可能性增加,美国国债收益率的反转曲线变得更加陡峭, 2年期和10年期债券之间的收益差距显著缩小。

黄金已成为“选举交易”和“降息交易”交汇的另一个领域。 在周三主要黄金期货上涨2%后,黄金今日继续上升,并达到2487.4的历史高点。

短期内,降息导致实际利率下降,进而提高了对黄金的看涨预期。 与此同时, 美国总统选举的不确定性和地缘政治不稳定显著提升了黄金的避险属性。 根据路透社/益普索的一项民调,自特朗普发起攻击以来,对11月5日选举后政治暴力的担忧在美国选民中不断上升,约84%的选民担心极端分子在选举后会进行暴力行为。

从较长的时间框架来看,特朗普的政策组合,包括减税和增加财政支出,引发了对美国财政赤字和债务增加更严重的担忧。, 这给美元信贷系统带来了压力,也有利于黄金。

花旗集团预计,到2025年,金价将在每盎司2700美元至3000美元之间波动,而美国银行则预计,金价在未来12至18个月内可能达到每盎司3000美元。

比特币上升趋势背后的当前逻辑似乎得到了很好的支持,无论是由于利率下调推动风险资产估值的提升,还是数字黄金的避险属性,或是特朗普及其副总统候选人范斯对金融监管的宽松态度和数字货币的 embrace。 从中长期来看,特朗普的财政刺激政策也有利于比特币作为对抗货币超发和风险的避险工具的叙述。 从中长期来看,特朗普的财政刺激政策也有利于比特币作为对抗货币超发和风险的避险工具的叙述。

共和党最新的竞选宣言提到,如果特朗普当选,他将结束对数字货币的打压。此外,尽管最近受伤,特朗普计划本月晚些时候在纳什维尔的比特币会议上亲自发言。他的竞选搭档范斯也以支持数字货币及相关资产,如比特币etf而闻名。所有这些因素都提振了加密市场的情绪。

自本月初以来,比特币强劲反弹,迅速从7月5日的53219美元低点回升至65000美元以上。

来源:彭博社,moomoo,CNBC

免责声明:此内容由Moomoo Technologies Inc.提供,仅用于信息交流和教育目的。

更多信息

评论

登录发表评论

KingNY-Life : 不错 ,小编辛苦了

,小编辛苦了

White_Shadow :

Goodjobguys : 仅仅因为那一个人... 在股市上大放异彩,给许多投资者造成重大损失。而且,那个人甚至可能不会 “赢”!

只赚能力内的钱 Goodjobguys : 必须避险了,大科技股本来就是在高位需要调整,现在又有这么多不确定性,买入黄金和BT,还有罗素2000.

Goodjobguys : 所有股票都已完成,而不仅仅是科技股!

101775147 AL alfijai : 我想要很多钱。99999999999.00

71252701 : 如果特朗普获胜,预计 $CoreCivic, Inc. (CXW.US)$ 和 $The GEO Group Inc (GEO.US)$ 由于拘留人数的增加,获益良多。