财报季策略分享:你最爱的期权玩法是什么?

财报季策略分享:你最爱的期权玩法是什么?

浏览 1414

内容 11

特斯拉财务报告即将发布:如何使用卖方波动率期权策略抓住投资机会

whqqq

参与了话题 · 2024/07/22 19:32

特斯拉将

发布第二季度财务报告 本周二市场收盘后。你的期望是什么

![]()

?

上周末,乔·拜登宣布了他的 退出选举,引领市场对新一轮的预期 “特朗普贸易”.

这可能是暂时的

保持特斯拉的隐含波动率(IV)居高不下,使卖方期权策略仍然具有重要意义

![]()

.

本周,我将重点介绍另外两种卖方策略: 短跨式短裤 和 Short Strangle。这些策略适用于以下情况 当股票横盘交易时,看涨期权和看跌期权价格均下跌.

一般而言,当股价上涨时,看涨期权价格上涨。股价下跌,看跌期权价格上涨。

经常光顾的期权交易者可能会观察到以下几点:买入看涨期权时,如果股价下跌,看涨期权价格也会下跌。但是, 即使股价最终恢复到原始水平,看涨期权价格也可能无法恢复到初始购买价格。

这是因为期权价格包含内在价值和 时间价值。在某种程度上,时间价值可以代表市场对持有期权直到到期的潜在利润的预期。

随着时间的流逝,股价大幅波动的潜在范围缩小,导致 期权的时间价值下降.

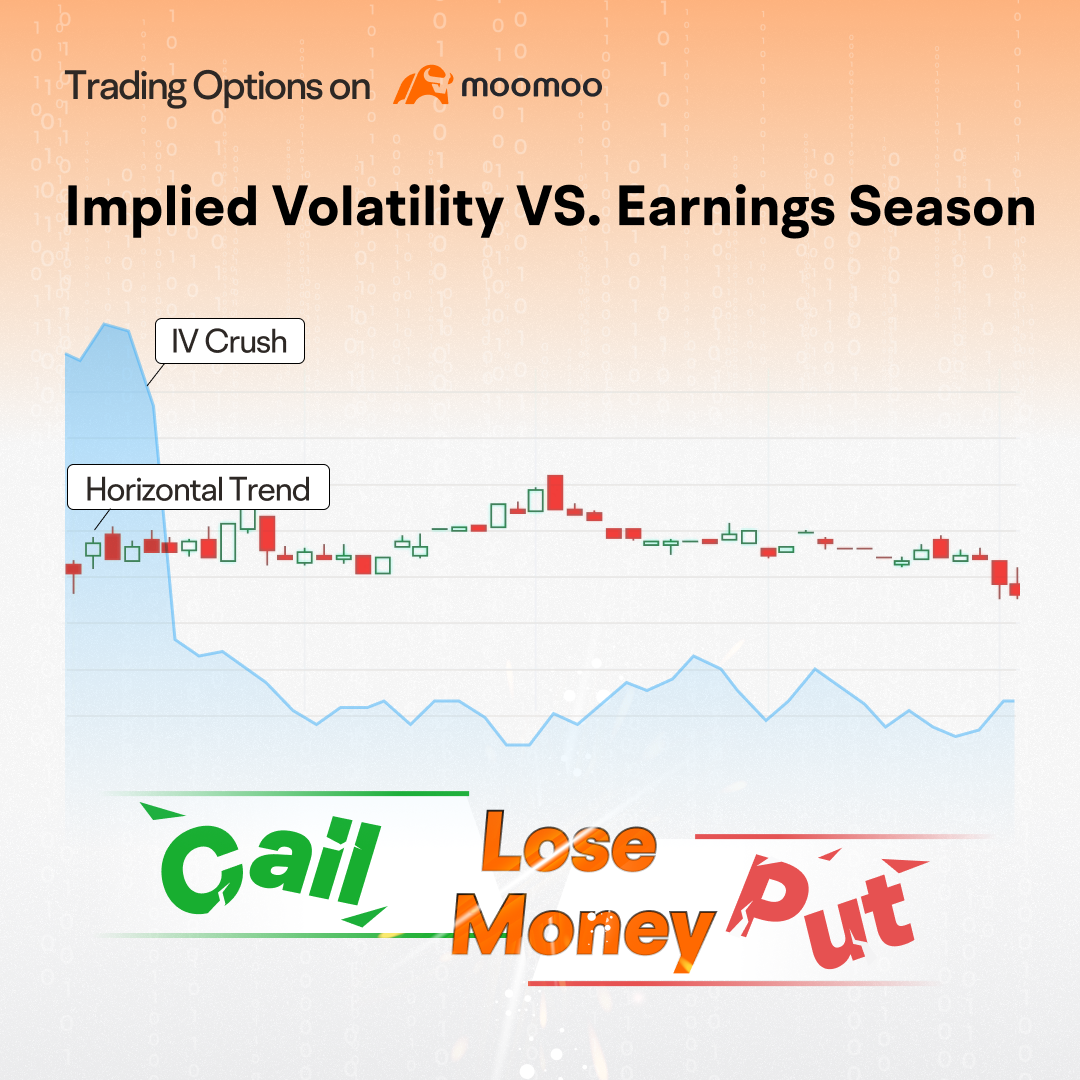

这种现象在财报发布前后尤其明显。 在收益报告发布之前,隐含波动率(IV)很高,因为人们更期望股价可能出现重大波动,从而增加期权的时间价值。

但是,在收益报告发布后,如果市场预计短期内没有任何因素会影响股价,则股价可能会横盘整理,导致IV急剧下跌和期权时间价值的快速下降。

此时,即使期权的内在价值保持不变, 由于时间价值的突然下降,看涨期权和看跌期权价格都将下跌.

在这种情况下,由于看涨期权和看跌期权(多头头寸)的持有人都将蒙受损失,他们的交易对手 看涨和看跌期权(空头头寸)的卖家将获利.

作为卖空者,您可以在看涨期权和看跌期权价格相对较高时卖出,然后在投资组合价格下跌时回购以平仓,因此 赚取差额。这个策略是我们接下来要介绍的: Short Straddle 和 Short Strangle.

Short Straddle 和 Short Strangle 是如何工作的?

如果您认为隐含波动率(IV)将在财务报告发布后从高水平降低,则可以构造一个 短跨策略.

假设TSLA的当前股价为248美元,并且您认为该股价将 体验最少的动作 财务报告发布后。

因此,你决定构造一个 短跨策略,同时卖出一个看涨期权和一个看跌期权 行使价相同.

你选择行使价,即 最接近当前股价。在这种情况下,您卖出一个行使价为247.5美元的看涨期权和一个行使价为247.5美元的看跌期权。

这两个期权的总溢价为每股30.15美元,总溢价收入为 3015 美元.

让我们先讨论一下持仓的情况 直到到期。从损益曲线来看,该策略显然是有利可图的 当股价在217.35美元至277.65美元的范围内波动时。相反,如果股价超过这个区间,该策略就会蒙受损失.

场景 1: 股价在217.35美元至277.65美元的范围内波动

这个 最大利润 在到期时股价恰好为247.50美元时达到。在这种情况下,两个期权到期都一文不值,您将保留3,015美元的全部保费收入。

如果股票价格不等于行使价,则看涨期权或看跌期权都将计入价内,您将必须履行相应的义务,从而蒙受损失。股价离行使价越远,行使期权的损失就越大。

但是别忘了:您的初始保费收入为每股30.15美元 作为 “缓冲区”。只要该股不跌破247.5美元至30.15美元=217.35美元或升至247.5美元+30.15美元=277.65美元以上,整体策略就保持盈利。

情景2:股价跌破217.35美元或升至277.65美元以上

如果股价上涨至行使价以上,看涨期权将被行使,您将必须以低于其当前市值的价格出售股票。

如果股价跌破行使价,看跌期权将被行使,您将必须以高于其当前市值的价格购买该股票。

在这种情况下, 保费收入不足以弥补行使期权的损失,导致该策略的总体亏损。由于股价变动的可能性是无限的,因此该策略的理论损失也是无限的。

实际上,短跨策略通常是 不适用于波动率持续较低的股票, 因为与较大的潜在损失相比, 收取的保费相对较小.

相反,这种策略是 更适合涉及 “IV Crush” 的情况,其中隐含波动率(IV)大幅下降。在此过程中,期权的时间价值会迅速贬值,这使您作为看涨期权和看跌期权的卖方,有可能从时间衰减中受益更多。

如果 TSLA 的股价 略有增加 财务报告发布后,看涨期权的价格将相应上涨。但是,的价格 看跌期权 将减少,并且由于时间价值的损失, 下降幅度将大于看涨期权的增幅.此时,您可以中途以较低的价格回购这两个期权,并从差额中锁定利润。

相反,如果 TSLA 的股价 之后略有减少 财务报告,看跌期权的价格将相应上涨。但是,的价格 看涨期权 将减少,并且由于时间价值的损失, 跌幅将大于看跌期权的涨幅。此时,您可以中途以较低的价格回购这两个期权,并从差额中锁定利润。

如果您发现空头跨界的最大利润条件过于严格且利润范围狭窄,则可以选择 短暂的绞杀 取而代之的是策略。

这两种策略本质上是相同的,因为都涉及同时卖出看涨期权和看跌期权。唯一的区别在于 行使价的选择: A Short Straddle 通常涉及卖两个 现金(ATM)选项,而 Short Strangle 涉及卖出两个 价外 (OTM) 期权。这意味着卖出行使价高于当前股价的看涨期权和行使价低于当前股价的看跌期权。

例如,您卖出行使价为242.5美元的看跌期权和行使价为252.5美元的看涨期权,每股总溢价收入为25.55美元。

从损益曲线可以看出,只要股价保持在两个行使价的范围内,即在242.5美元和252.5美元之间,这两个期权都将处于价外状态,这使您能够实现 最大利润。与Short Straddle的条件相比,这提供了更大的利润范围,后者要求股票价格等于行使价。

此外, 空头Straddle的利润范围通常大于空头跨界的利润范围。例如,在给定的投资组合中,空头Strangle的利润区间为278.05美元至216.95美元=61.1美元,高于空头跨股277.65美元至217.35美元=60.3美元的区间。

但是,相反,由于以空头形式出售的两个期权都是价外的, 保费收入,也是理论上的最大利润,低于空头跨界的保费收入.

本质上, 短跨是一种特殊类型的短绞杀。简而言之,行使价越大,利润范围越大,但溢价收入越低。相反,当行使价相等时,您获得的利润范围最小,但溢价收入最高,这定义了空头跨界策略。

这两种策略之间没有根本的区别。实际上,您可以根据风险和潜在利润之间的权衡来构建相应的组合。

A。 风险声明:上面提到的数据仅用于说明目的,是假设性的,不反映实际的市场状况。

B。 无限损失风险: 从理论上讲,期权卖方可能面临无限的损失。建议根据您的利润率和风险承受能力来制定策略。如果您的账户/保证金在行使时不足,您可能会被迫平仓并蒙受额外损失。因此,建议确保您的利润始终充足。

C。 防止理论上的无限损失: 如果你担心这两种策略的理论损失是无限的,你可以在策略的两边增加保护腿,构造一个铁蝴蝶或铁秃鹰的价差。

好了,今天的分享到此结束

![]()

.

所讨论的策略最适合以下场景 预计TSLA的隐含波动率将下降.

谨慎一点:期权交易 涉及风险,特别是对卖家而言。出售看涨期权和看跌期权需要承担双边风险。对于更保守的方法,您也可以选择单面卖出期权策略。

如果你还有其他想法 期权卖家策略,请随时在评论部分分享和讨论它们。

免责声明:社区由Moomoo Technologies Inc.提供,仅用于教育目的。

更多信息 27

27 5

5

103235348 : 肯定看涨

Boo-boojess : 公牛