为了增加财富,为什么不是每个人都遵循Warren Buffett的蓝图呢?

因为对于普通投资者来说,复制是不可能的。我不是说“很难”……我是说这实际上是不可能的。

首先——这一点非常重要——永远不要忘记伯克希尔哈撒韦是一家保险公司。巴菲特成功的一个关键因素是其保险浮动资金的投资。巴菲特每年都有数十亿美元的保险浮动资金投入。

我不知道你的情况,但我没有那么多现金随时涌入。这意味着巴菲特可以弥补买入时机不当或小错误(如果“小”是指数亿美元大的错误),并且仍然能够获利。

重点是,巴菲特长期成功的一个关键因素是保险浮动资金的投资。别误会我的意思——他仍然需要做出好的投资——但是每年投入数十亿美元后,投资就会变得容易一些。

第二,巴菲特最赚钱的一些投资你甚至不可能做到。例如,2011 年,巴菲特与美国银行谈判,购买股息收益率为 6% 的优先股,并有权在 2021 年 9 月之前以每股 7.14 美元的价格购买 7 亿股普通股……

让我把这句话翻译成英文……巴菲特发明了一项投资,但这项投资并不存在,因为美国银行当时陷入了绝境,而巴菲特手上有数十亿美元的现金(还记得上面的第 1 点吗?)。你和我根本做不到这一点。哦……伯克希尔哈撒韦公司在大约六年的时间里从这项投资中获利 142 亿美元。

这是他最赚钱的投资之一。

现在,不要误会我的意思。巴菲特是个奇迹。他绝对是最棒的。你知道巴菲特经常谈论的那些“经济护城河”吗?他喜欢购买的那些“竞争优势”?巴菲特在金融市场上创造了它。巴菲特的回报就是他的“经济护城河”。这可不是一件小事!!

但是,亲爱的读者,你永远无法用他的策略达到与他相同的记录。这并不是因为你没有技能(尽管这很有可能)。你做不到,因为他的策略实际上你不可能复制。

不过,我确实希望你能证明我错了。

我最喜欢的沃伦·巴菲特关于投资的 10 句名言。

大多数人却恰恰相反。

当他们得到相反的结果时,他们感到很惊讶。

1. “当别人贪婪时,我恐惧。当别人恐惧时,我贪婪。”大多数投资者在兴奋时买入,在沮丧时卖出。当他们亏损时,他们感到很惊讶。巴菲特在所有人都卖出时买入。在所有人都买入时卖出。他从不感到惊讶。

2. “对投资者来说,最重要的品质是性格而不是智力。”大多数投资者都凭直觉行事。然后拿出数据来证明这一点。并承担后果。巴菲特即使在可怕的市场中也能保持冷静。并让每个人都感到惊讶。

3. “我并不想跳过七英尺高的栏杆。我四处寻找可以跨过的一英尺高的栏杆。”大多数投资者都想打出本垒打。快速致富。而且三振出局。很多次。巴菲特打出了很多一垒安打。更容易打出。而且他赢了很多比赛。

4. “价格是你付出的,价值是你得到的。我喜欢在降价时购买优质商品。”大多数投资者在所有商品涨价时买入,在所有商品打折时逃离。巴菲特的做法恰恰相反。而得到的却恰恰相反。

5. “成功的投资需要时间、纪律和耐心。无论天赋或努力有多大,有些事情就是需要时间。”试图快速致富的投资者很少能致富。巴菲特一生都在投资。即使他的合理回报也转化为财富。

6. “如果你不愿意持有一只股票十年,那就别想持有它十分钟。”大多数投资者都想在暴涨的投资中快速获利。他们的投资通常会亏损。巴菲特购买优质投资。多年后财富就会显现。

7. “从短期来看,市场是一场人气竞赛。从长期来看,市场是一台称重机。”大多数投资者追逐流行的东西。然后当市场变化无常毁掉他们的投资时,他们就会感到惊讶。巴菲特评估价值,随着时间的推移,他的财富会增加。

8. “机会来得不易。当金子下雨时,拿出水桶,而不是顶针。”大多数投资者都希望获得好运。他们仍在等待。巴菲特学会了投资,研究了投资。所以当机会出现时,他能识别出来。然后获得好运。

9. “投资的关键不在于评估一个行业将增长多少,而是确定任何一家公司的竞争优势。”大多数投资者在谈及一家公司时都会说:“但它代表着未来。”但后来发现事实并非如此。巴菲特选择的是那些将成为未来一部分的公司。

10. “我们从历史中学到的是,人们不会从历史中吸取教训。”大多数投资者追逐最新潮流。新的闪亮投资。并犯下前人同样的错误。巴菲特从历史和经验中吸取教训。很少犯同样的错误。

你可以向成功者学习。或者自己犯下所有错误。你自己选择。

虽然沃伦·巴菲特的投资策略对他和其他许多人来说都是成功的,但仍有几个原因导致并非所有人都遵循他的财富增长蓝图:

1. 理解和知识:巴菲特的方法依赖于对价值投资的深刻理解,其中包括分析公司、公司基本面和市场状况。许多人缺乏金融知识或学习这些复杂概念的意愿。

2. 风险承受能力:巴菲特强调对基本面强劲的公司进行长期投资。并非每个人都有同样的风险承受能力或耐心持有投资多年,尤其是在市场波动期间。

3. 资源获取:巴菲特拥有丰富的资源,包括金融专家网络和专有信息。大多数个人投资者无法获得同等程度的资源。

4. 行为因素:情绪和心理因素,例如害怕损失或渴望快速获利,可能导致投资者做出冲动的决定,偏离巴菲特的纪律性方法。

5. 市场条件:投资环境随时间而变化。巴菲特早年有效的策略在不同的经济环境下可能不会产生相同的结果,一些投资者可能无法相应地做出调整。

6. 时间投入:巴菲特花费大量时间研究和分析投资。许多人可能没有时间或不愿意投入如此密集的过程。

7. 投资期限:巴菲特的哲学以长期投资期限为中心。许多投资者更注重短期收益,这可能导致他们采取不同的策略。

8. 分散投资与集中投资:巴菲特经常会大量投资于他所看好的几家公司,这与分散投资的普遍建议背道而驰。这种集中投资方式风险很大,并不适合所有人。

9. 个人目标和价值观:个人有不同的财务目标和价值观,这可能导致他们优先考虑符合个人信仰或迫切需求的投资,而不是遵循巴菲特的方法。

总而言之,虽然巴菲特的策略可能有效,但它们需要特定的思维方式、知识基础和环境,而并不是每个人都具备这些条件。

要求:

1:经济衰退期间购买股票的能力

2:在经济衰退期间不出售股票的能力。

隐藏的假设:

1:在经济衰退期间,当你失业时,你有足够的钱维持你目前的生活方式并购买股票。你可以在可能持续两年的经济衰退期间这样做。

2:从长远来看,你投资的股票市场将会上涨。但并非所有股票市场和所有时期都是如此。“长期”也可能意味着几十年。大萧条之后的 20 年里,美国股市没有上涨。

3. 你的寿命很长。你的眼界很长。生活总是会发生变化,你可能无法持续投资数十年。实际上,你的股票投资组合就是你的退休基金,你必须在经济衰退发生之前将其取出,否则你将损失一半的价值,需要 3-5 年才能恢复。

4:你很有耐心,可以忍受自己的净资产下跌20-30%,并花3年时间才能恢复。

问题

60% 的美国人没有 1000 美元来支付意外费用。可以想象,有多少人有足够的储蓄来度过经济衰退而不出售他们的股票投资组合。

人类非常厌恶损失。这就是为什么当你知道股市会贬值并且可能在未来 6-7 个月继续贬值时,你很难买入股票。

逆势而行,在别人恐惧时勇敢前行。我认为信息有限的日子即将结束。股票价值下跌往往有充分的理由。你必须相信公司能挺过这段艰难时期。有时它能挺过去,你就能赚到大钱,有时它不能,这就是你的投资的终结。

耐心很难维持。当你多年来遭受巨额损失,现在才开始获利时,耐心就更难维持了。你的本能是立即出售并获得收益。

有一天,杰夫·贝佐斯问沃伦·巴菲特,为什么没有人能够复制他的策略,因为它非常简单,但却为大家所熟知。

沃伦·巴菲特的回答很简单:

“因为没有人愿意慢慢致富”。

如今,每个人都想快速致富。然而,股市的成功是慢慢建立起来的。你必须有耐心,但也要坚持自己的选择。对于沃伦·巴菲特来说,99% 的人无法复制他的策略,仅仅是因为缺乏耐心。

沃伦·巴菲特的终生策略继承自他的导师本杰明·格雷厄姆,格雷厄姆在他最喜欢的书《聪明的投资者》中对此进行了详细描述。

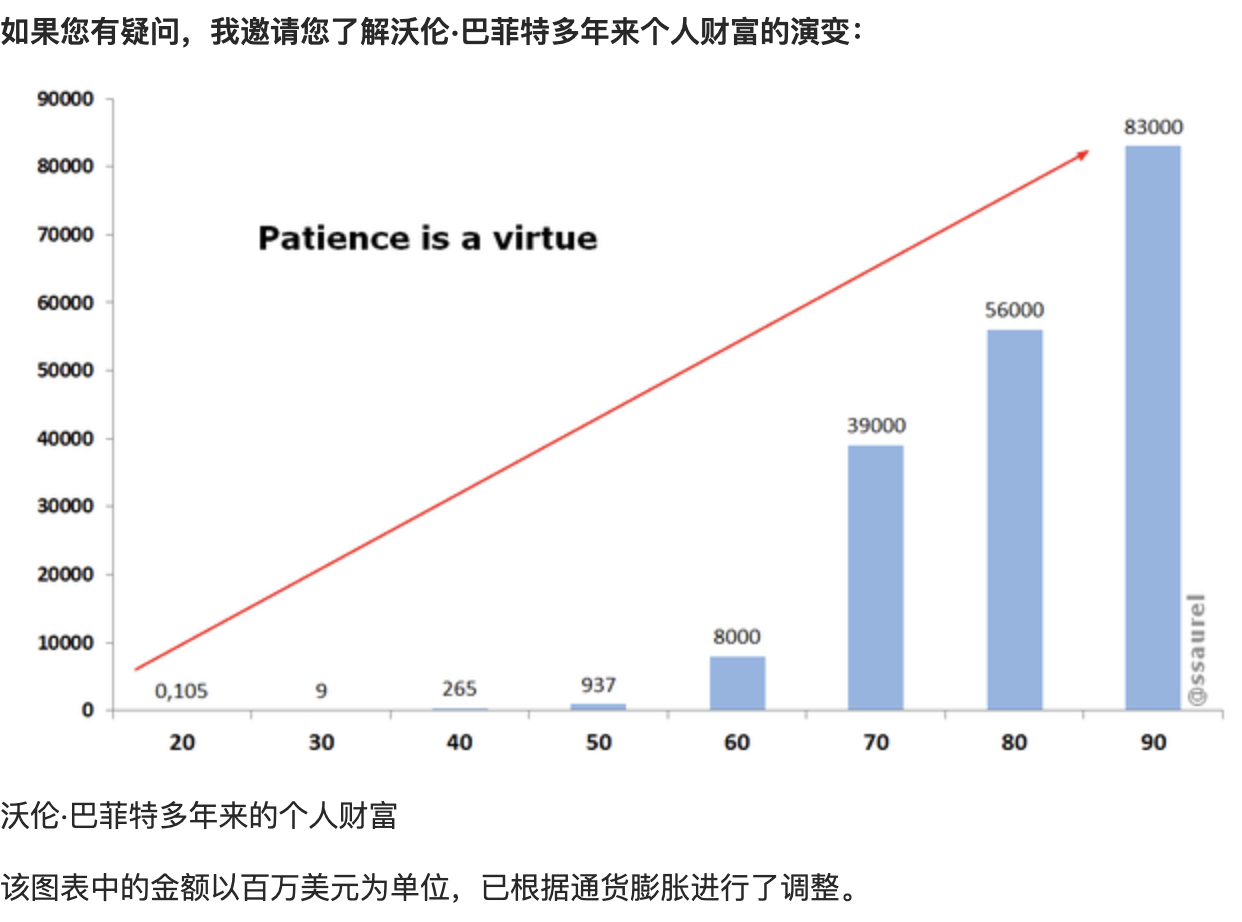

沃伦·巴菲特多年来的个人财富

该图表中的金额以百万美元为单位,已根据通货膨胀进行了调整。

沃伦·巴菲特 20 岁时拥有 10.5 万美元的财富。到 30 岁时,这笔财富已达到 900 万美元。十年后,他的财富达到 2.65 亿美元。沃伦·巴菲特的进步缓慢但稳步。

要运用这样的策略,沃伦·巴菲特必须有耐心。这是沃伦·巴菲特在投资界取得成功的秘诀。

沃伦·巴菲特在 50 岁时还不是亿万富翁。这发生在他 50 岁出头的时候。对他来说,事情的发展速度大大加快,因为在 60 岁到 90 岁之间,他的财富从 80 亿美元跃升至今天的 830 亿美元。

如果你想成为像沃伦·巴菲特那样成功的股市投资者,你需要培养耐心这一基本素质。那些这样做的人将获得巨大的回报,正如沃伦·巴菲特的这句话所表明的那样:“股票市场的目的是将资金从活跃者转移到患者。”

所以,要想在股市赚钱,还是要有耐心。

免责声明:社区由Moomoo Technologies Inc.提供,仅用于教育目的。

更多信息

评论

登录发表评论