美国银行第三季度收益总结 | 利率下调后首份季度报告显示出色的韧性

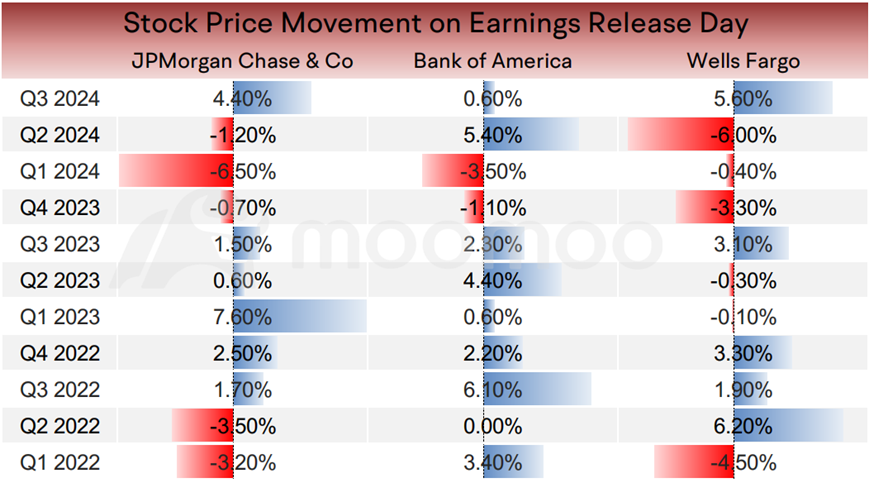

美国股票盈利季开始于上周五。多家美国商业银行的盈利超出预期,并在发布财务报告后看到股价上涨。

这种上升趋势验证了我们9月20日的话题:"美国商业银行将直接受益于利率下调。以下是具体方式。宏观经济环境在利率削减之前和之后仍然对银行业有利。银行目前受益于仍然较高的利息收入,同时由于利率下调带来的资本市场活动增加,也产生了更多投资银行和资产管理收入。

然而,从较长周期的角度来看,更深层次的原因是美国房地产整体仍处于主要上升周期中。随着对联邦储备利率削减的期望与现实,房地产也经历了一种FOMO(错失时恐惧)现象。因此,即使利率较高,买家已经开始杠杆并提前购买房屋,从这一房地产浪潮中长期受益的银行。

以下是第三季度银行业指标摘要:

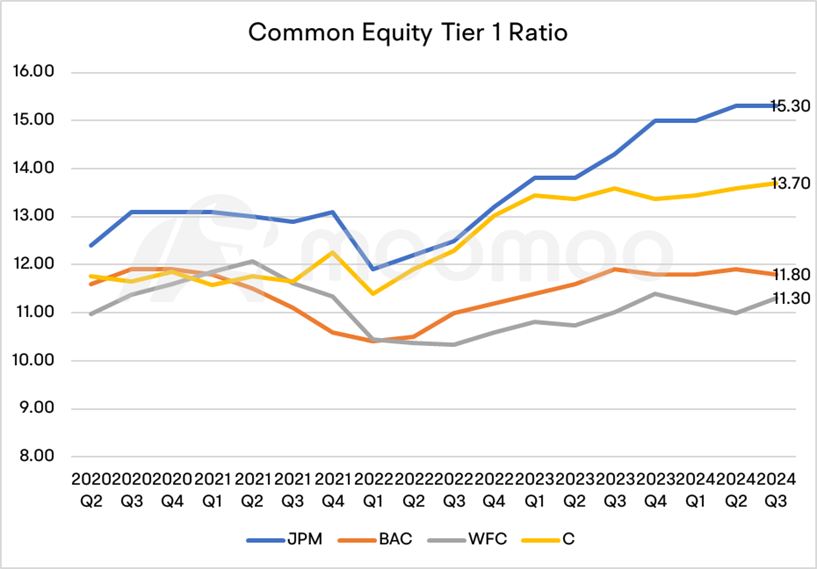

1. 资本充足率继续上升

摩根大通的普通股一级资本比率达到15.30%,花旗集团的普通股一级资本比率上升至13.70%。 普通股一级资本比率上升意味着银行相对于其风险加权资产拥有更多核心一级资本,表明更多的留存收益,更加保守的贷款组合,以及更好的抵御潜在金融风险的能力。

2. 非 performing 贷款比率总体保持稳定

在第三季度,摩根大通、美国银行和富国银行的贷款核销额相较去年均有所增加。 这一趋势在他们的信用卡组合中特别明显。 但是,不良贷款比率仍低于1%,处于可控范围内。

虽然多年的通货膨胀已经对美国 residents 的财务状况造成了压力,但是房价上涨、其他资产升值的财富效应以及收入增长超过通货膨胀等因素,保持了整体居民偿还能力的稳定。

3. 利差下滑,但低于预期

各大银行的净利息差处于过去五年的中上区间。 尽管略有下降,贷款增长的反弹抵消了利息收入的潜在减少。

第三季度,顾客将存款转移到像国债和货币市场基金等收益较高的选择的趋势持续。 这一举动迫使银行提供更具竞争力的利率来吸引和留住存款,从而影响了他们的利润率。

但是,有迹象表明这一趋势正在减缓。 摩根大通和富国银行都报告称观察到存款迁移速度减缓。

摩根大通的首席财务官Jeremy Barnum就此事提供了见解。他表示,银行认为存款证书的压力可能已经达到顶峰。虽然他不认为利率会回到零,但Barnum预计随着整体利率的降低,压力将继续减轻。

4. 家庭支出继续保持强劲

花旗集团的首席财务官Mark Mason表示,支出持续增长,尽管速度“适度”,

Mason将消费者描述为“总体上健康和有韧性,但更加谨慎。”他指出不同收入水平消费模式存在差异。高收入消费者正在引领支出增长;中等收入家庭在支出方面变得“更加挑剔”,而低收入消费者则面临财务压力。

与摩根大通和富国银行等银行的类似发现相一致,美国银行报告称与前一年相比,消费支出有所增加。包括信用卡、借记卡、现金、支票和其他交易在内的总付款显示年度增长。

▶ 金融股在降息和软着陆的情况下通常表现良好

富国银行此前表示,没有经济衰退的降息通常会使银行股受益。例如,1995年、1998年和2019年,降息刺激了美国银行股的上涨。在经济软着陆的背景下,美国银行股在首次降息后的季度收益通常会比标普500指数高出近10%。上周五,阿波罗全球管理分析师Torsten Slok告诉媒体,金融股一直是在“软着陆”结束时表现最佳的板块之一。

免责声明:此内容由Moomoo Technologies Inc.提供,仅用于信息交流和教育目的。

更多信息

评论

登录发表评论

Alice Lim choo :

muhamad Hazairudin s : $Proshares Trust Pshs Ult Semicdt (USD.US)$ Muhammad Hazairudin Shadan

Alen Kok : 好的

54088 FROM RWS : 3299

samZai :![微笑 [微笑]](https://static.moomoo.com/nnq/emoji/static/image/default/default-black.png?imageMogr2/thumbnail/36x36)

103677010 : 注意