Serenityj

评论了

投资永远不应该被限制在某个特定的人群,但不可否认的是,投资并不容易。

成为精明投资者是否有捷径?![]() 当然,答案是否定的。

当然,答案是否定的。

然而,研究表明正确参加考试是一种有效的学习方式。 参加考试的正确方式能够帮助我们更好地记忆事实和理解知识,比没有考试的教育效果更好。 参加考试能够更好地回忆事实和加深理解,比没有考试的教育方法更有效。![]()

巴菲特曾经说过,学习得越多,赚得也就越多。 你学习的越多,你就拥有的越多

成为精明投资者是否有捷径?

然而,研究表明正确参加考试是一种有效的学习方式。 参加考试的正确方式能够帮助我们更好地记忆事实和理解知识,比没有考试的教育效果更好。 参加考试能够更好地回忆事实和加深理解,比没有考试的教育方法更有效。

巴菲特曾经说过,学习得越多,赚得也就越多。 你学习的越多,你就拥有的越多

已翻译

![[奖励积分] 分享你对我们考试的看法。你学得越多,赚得就越多。](https://ussnsimg.moomoo.com/77777025/editor_image/88dcf4b133f0306e9163cc7462203499.png/thumb)

![[奖励积分] 分享你对我们考试的看法。你学得越多,赚得就越多。](https://ussnsimg.moomoo.com/77777025/editor_image/f4874da38dbc3d678213ff8531c812cf.gif/thumb)

64

111

22

Serenityj

赞了

3

Serenityj

赞了

$滴滴(已退市) (DIDI.US)$ $阿里巴巴 (BABA.US)$ $京东 (JD.US)$ 43起涉及企业集中的交易因未申报而受到处罚。上周末,腾讯、阿里巴巴、字节跳动(临时代码)、京东、滴滴及其他公司及其关联公司被国家市场监管总局罚款人民币50万元,原因是违反中华人民共和国反垄断法规定,未申报经营者集中。其中,腾讯涉及事项最多,共有13起。

这对于这些中国科技巨头真的重要吗?因为50万元对他们来说不算什么大数目。

这对于这些中国科技巨头真的重要吗?因为50万元对他们来说不算什么大数目。

已翻译

18

2

1

Serenityj

赞了

$道琼斯指数 (.DJI.US)$ $标普500ETF-SPDR (SPY.US)$ $纳斯达克综合指数 (.IXIC.US)$ 随着从低估值到完全定价的转变,下一阶段ESG投资的一些经验教训正在浮出水面。对于处在第二个责任投资时代的机构投资者而言,在ESG视角下产生卓越的风险调整后回报的途径将是识别主题、阻碍其可能的轨迹并成功地将影响映射到资产类别、行业、行业和公司动态的能力。没有人需要再怀疑这些广泛现象(其中许多是金融体系的外部现象)能否对金融资产产生强大影响。焦点将不可避免地从宏观转向微观,远离情况会改变吗?这种变化将如何影响社会?

在过去十年初,要确定其股价将受到大规模向替代能源过渡影响的公司并不难。例如,大型石油公司很容易脱颖而出,尤其是在深水地平线灾难之后。同样,具有ESG意识的投资者可以相对容易地举报在社会和治理问题上表现不佳的企业,而且许多企业仍然没有悔改。但近年来,情况发生了巨大变化,ESG问题已成为全球公司董事会的重中之重。现在,10年前设定简单目标的石油和天然气巨头已经将对替代燃料的投资翻了一番,在某些情况下,他们成为了绿色能源的重要投资者。3 必和必拓等传统矿业公司现在是支持清洁技术的稀土金属的最大投资者之一。同时,当今许多知名的科技巨头过去经常因治理不善和对社会问题缺乏关注而受到批评,他们正在努力改善其运营结构,并加大了对当今紧迫社会事务的承诺。

所有这一切的长短在于,出于各种重要原因,ESG因素在投资中至关重要的倡导者赢得了这场战斗。只要看本文顶部的图表就可以看到证据。忽视这些因素不再是一种选择——几乎所有公司都必须寻求降低ESG风险范围。从ESG价值观的角度来看,这显然是件好事,但从寻求回报的角度来看,这可能意味着获得巨额回报的机会减少了。换句话说,对广泛扩散的ESG评分系统给予高评分的公司的风险可能低于同行,但是通过提高对问题的认识而获得的任何巨大收益都可能背后。为什么?因为关于这些公司在环境、社会和治理风险方面如何为未来进行定位的知识现已得到认可,换句话说,是广为人知的。例如,这意味着一家公司实现碳中和或提高其高管团队多样性的计划已经被纳入其股价——当然,这可能会导致估值上升,但也可能减少上行意外惊喜。我们称之为高效的信息市场的运作——如果每个人都知道并且每个人都重视它,那么就不会有非凡的回报可以获得。

随着从低估值到完全定价的转变发生,下一阶段ESG投资的一些经验教训正在浮出水面。对于处在第二个责任投资时代的机构投资者而言,在ESG视角下产生卓越的风险调整后回报的途径将是识别主题、阻碍其可能的轨迹并成功地将影响映射到资产类别、行业、行业和公司动态的能力。没有人需要再怀疑这些广泛现象(其中许多是金融体系的外部现象)能否对金融资产产生强大影响。焦点将不可避免地从宏观转向微观,远离情况会改变吗?这种变化将如何影响社会和企业?

那么,在ESG投资的第二个时代,那些仍然希望在保持对ESG事务的关注的同时仍想获得丰厚回报的投资者会走向何方?

在过去十年初,要确定其股价将受到大规模向替代能源过渡影响的公司并不难。例如,大型石油公司很容易脱颖而出,尤其是在深水地平线灾难之后。同样,具有ESG意识的投资者可以相对容易地举报在社会和治理问题上表现不佳的企业,而且许多企业仍然没有悔改。但近年来,情况发生了巨大变化,ESG问题已成为全球公司董事会的重中之重。现在,10年前设定简单目标的石油和天然气巨头已经将对替代燃料的投资翻了一番,在某些情况下,他们成为了绿色能源的重要投资者。3 必和必拓等传统矿业公司现在是支持清洁技术的稀土金属的最大投资者之一。同时,当今许多知名的科技巨头过去经常因治理不善和对社会问题缺乏关注而受到批评,他们正在努力改善其运营结构,并加大了对当今紧迫社会事务的承诺。

所有这一切的长短在于,出于各种重要原因,ESG因素在投资中至关重要的倡导者赢得了这场战斗。只要看本文顶部的图表就可以看到证据。忽视这些因素不再是一种选择——几乎所有公司都必须寻求降低ESG风险范围。从ESG价值观的角度来看,这显然是件好事,但从寻求回报的角度来看,这可能意味着获得巨额回报的机会减少了。换句话说,对广泛扩散的ESG评分系统给予高评分的公司的风险可能低于同行,但是通过提高对问题的认识而获得的任何巨大收益都可能背后。为什么?因为关于这些公司在环境、社会和治理风险方面如何为未来进行定位的知识现已得到认可,换句话说,是广为人知的。例如,这意味着一家公司实现碳中和或提高其高管团队多样性的计划已经被纳入其股价——当然,这可能会导致估值上升,但也可能减少上行意外惊喜。我们称之为高效的信息市场的运作——如果每个人都知道并且每个人都重视它,那么就不会有非凡的回报可以获得。

随着从低估值到完全定价的转变发生,下一阶段ESG投资的一些经验教训正在浮出水面。对于处在第二个责任投资时代的机构投资者而言,在ESG视角下产生卓越的风险调整后回报的途径将是识别主题、阻碍其可能的轨迹并成功地将影响映射到资产类别、行业、行业和公司动态的能力。没有人需要再怀疑这些广泛现象(其中许多是金融体系的外部现象)能否对金融资产产生强大影响。焦点将不可避免地从宏观转向微观,远离情况会改变吗?这种变化将如何影响社会和企业?

那么,在ESG投资的第二个时代,那些仍然希望在保持对ESG事务的关注的同时仍想获得丰厚回报的投资者会走向何方?

已翻译

31

6

Serenityj

留下了心情

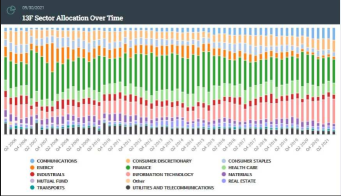

根据美国证券交易委员会(SEC)的数据,巴克莱银行提交了截至2021年9月30日的第三季度(第三季度)状况报告(13F)。

据统计,巴克莱银行第三季度头寸的总市值达到2222.23美元。上一季度的总市值为2116.42美元,比上一季度增长了5%。巴克莱银行在第一季度在其持股投资组合中增加了266只新股,并增加了2,664只股票。同时,巴克莱银行还减少了1371只股票的持有量,清算了376只股票。其中,前十大持股占总市值的30.76%。

从持股偏好的角度来看,IT、金融和通信类股票位居前三,分别占总持股量的23.13%、22.12%和11.57%。

在前五大主要股票中,标普500指数ETF(看跌期权,SPY)排名第一,持有约3693万股股票和持股,市值约为158亿美元,较上一季度的持股量下降了2%,占投资组合的比例。这一比例为7.13%。

纳斯达克100ETF(看跌期权,QQQ)排名第二,持有约25.97万股股票和持股,市值约为93亿美元,比上一季度下降36%,占投资组合的4.18%。

罗素2000指数ETF(看跌期权,IWM)排名第三,持有约3287万股股票,持有市值约72美元,比上一季度增长1%,占投资组合的3.24%。

标普500指数ETF(看涨期权)排名第四,持有约1595万股股票和持股,市值约为68亿美元,持股数量与上一季度相比减少了33%,占投资组合的3.08%。

苹果(AAPL.US)排名第五,持有约4192万股股票,市值约为59亿美元,较上一季度的持股量增长了10%,占投资组合的2.67%。

$标普500ETF-SPDR (SPY.US)$ $纳指100ETF-Invesco QQQ Trust (QQQ.US)$ $罗素2000ETF-iShares (IWM.US)$ $苹果 (AAPL.US)$

据统计,巴克莱银行第三季度头寸的总市值达到2222.23美元。上一季度的总市值为2116.42美元,比上一季度增长了5%。巴克莱银行在第一季度在其持股投资组合中增加了266只新股,并增加了2,664只股票。同时,巴克莱银行还减少了1371只股票的持有量,清算了376只股票。其中,前十大持股占总市值的30.76%。

从持股偏好的角度来看,IT、金融和通信类股票位居前三,分别占总持股量的23.13%、22.12%和11.57%。

在前五大主要股票中,标普500指数ETF(看跌期权,SPY)排名第一,持有约3693万股股票和持股,市值约为158亿美元,较上一季度的持股量下降了2%,占投资组合的比例。这一比例为7.13%。

纳斯达克100ETF(看跌期权,QQQ)排名第二,持有约25.97万股股票和持股,市值约为93亿美元,比上一季度下降36%,占投资组合的4.18%。

罗素2000指数ETF(看跌期权,IWM)排名第三,持有约3287万股股票,持有市值约72美元,比上一季度增长1%,占投资组合的3.24%。

标普500指数ETF(看涨期权)排名第四,持有约1595万股股票和持股,市值约为68亿美元,持股数量与上一季度相比减少了33%,占投资组合的3.08%。

苹果(AAPL.US)排名第五,持有约4192万股股票,市值约为59亿美元,较上一季度的持股量增长了10%,占投资组合的2.67%。

$标普500ETF-SPDR (SPY.US)$ $纳指100ETF-Invesco QQQ Trust (QQQ.US)$ $罗素2000ETF-iShares (IWM.US)$ $苹果 (AAPL.US)$

已翻译

43

![[empty]](https://static.moomoo.com/node_futunn_nnq/assets/images/folder.5c37692712.png)

![[error]](https://static.moomoo.com/node_futunn_nnq/assets/images/no-network.991ae8055c.png)

Serenityj : 好的