来源:华尔街见闻

作者:石惠

二季度购买的新股票规模减少至约62亿美元,低于一季度的511亿美元,二季度伯克希尔还抛售了23亿美元的股票。

即便是股神,也依然在二季度美股暴跌中损失惨重。

即便是股神,也依然在二季度美股暴跌中损失惨重。

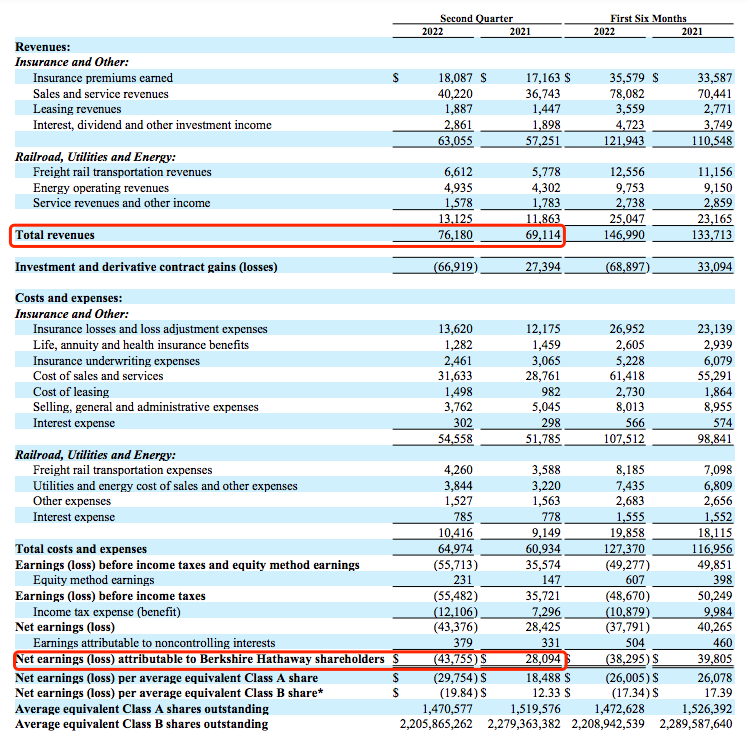

本周六,巴菲特的伯克希尔哈撒韦公司公布了最新财报,今年第二季度该公司营收761.8亿美元,去年同期691.14亿美元,增幅为10.2%。

二季度运营利润为92.8亿美元,相较去年同期66.9亿美元增幅为38.7%。此项利润的范畴涵盖集团拥有的保险、铁路和公用事业等业务,不包括投资损益。

值得注意的是,伯克希尔哈撒韦二季度归属于股东的净亏损为437.55亿美元,去年同期为净利润280.94亿美元,其中最大的拖累在于,其投资组合在市场暴跌中损失了530亿美元。

二季度全球金融市场的重挫对其股票投资组合构成了沉重压力,组合价值从3月底的3910亿美元降至3280亿美元。530亿美元的账面亏损远远超过上季度的损失规模。

今年上半年伯克希尔的投资损失为546亿美元,而2021年二季度的投资收益为214亿美元,当年上半年投资收益为261亿美元。

伯克希尔哈撒韦在一份新闻稿中再次呼吁投资者减少关注其股权投资的季度波动:

任何给定的季度投资收益(损失)数额通常是没有意义的,并且提供的每股净收益数据可能对那些对会计规则知之甚少或一无所知的投资者极具误导性。

另外值得注意的一点是,伯克希尔哈撒韦提交的文件显示,该公司在二季度购买的新股票规模减少至约62亿美元,低于一季度的511亿美元,此外,截止6月的最近3个月中公司抛售了23亿美元的股票。

本月晚些时候,伯克希尔和其他大型对冲基金将向监管机构披露其二季度的投资情况,届时投资者将获得伯克希尔股票投资组合变化的详细信息。

在其他业务方面,尽管面临通货膨胀和经济降温的挑战,但包括铁路、公用事业、能源以及保险承销业务在内的所有部门二季度都实现了增长,因为它们将更高的成本转嫁给了客户。

比如,BNSF铁路公司引入了燃油附加费,从而能从每节车厢中获得更多收入,而生产休闲车、货运拖车、浮桥船和公共汽车的Forest River Inc.公司,其车辆的平均售价有所提高。

其他企业则受到了通胀冲击,汽车保险公司Geico公布的承保损失为4.87亿美元,原因是通货膨胀和二手车价格上涨导致修理和更换受损车辆的成本增加。

二季度美联储为抑制居高不下的通胀而大幅加息,这引发对经济衰退的担忧,也令美股陷入熊市。标准500指数二季度跌幅超过16%,为2020年3月以来最大季度跌幅。上半年,标准500下跌20.6%,为1970年以来的最大上半年跌幅。

在市场普遍低迷的情况下,伯克希尔哈撒韦的A类股二季度下跌幅度超过22%,较3月28日创下的历史高点下跌近24%,而一季度公司股价上涨了17%。因此总体而言,今年以来伯克希尔的股价表现还是要好于大盘。

该公司的回购速度慢了下来。文件提到,二季度花费在股票回购上的金额约为10亿美元,上半年的回购总额为42亿美元,一季度为32亿美元。

尽管这家巨头近来在股票投资上动作频频,但截至6月底,该公司二季度现金储备依然达到1054亿美元,仅比3月底时的1060亿美元小幅降低。

华尔街此前曾提及,今年第一季度以来,伯克希尔就持续不断买入西方石油股票,使伯克希尔第一季度在股票上的支出净额达到410亿美元,成为公司历史上最活跃的购买窗口期之一。

6月以来,随着西方石油股价回落,伯克希尔又多次积极加仓,加上最近的一次,已经是6月以来第四轮加仓了。

7月3日那一周花费5.82亿美元买了990万股,总持股比例攀升至17.4%;7月14日当周再度加仓1200万股,总持股比例增至18.7%;7月19日当周再次耗资1.12亿美元,买入194万股,伯克希尔作为西方石油的最大股东,其总持股比例进一步增至19.4%(约109亿美元),距离「并表」西方石油近在咫尺!

除西方石油外,巴菲特今年还增持了能源巨头雪佛龙(CVX),截至四月底,雪佛龙是伯克希尔持有的第四大个股。今年3月底,伯克希尔还同意以116亿美元收购保险公司Alleghany,这是巴菲特自2016年以来最大的一笔交易。

今年以来,西方石油的股价上涨了一倍,而一揽子石油和天然气勘探公司的股价仅上涨了约36%。

通常按照权益会计法原则,一旦投资者拥有公司至少20%的普通股,那么在他们自己的业绩表现中,该公司的收益就应该在其中拥有相应份额——也就是说,西方石油今年的收益或将达到107亿美元,因此如果伯克希尔最终持有西方石油20%的股份,那么伯克希尔今年所报告的利润或将增加约20亿美元。

编辑/Jeffy