来源:中信建投证券研究

今年以来,巨头在跨境电商方向动作频发,美团电商上线「全球购」;拼多多9月上线Temu进军美国;Tiktok加速布局全球,东南亚、英国、美国等市场投入力度不断加大;Shein布局巴西、日本等地;阿里巴巴注资Lazada、发布独立站......究其原因,跨境电商是疫情以来为数不多的逆势增长的业务,在政策大力推动、新兴市场电商渗透率提升、中国商品绝对的性价比等因素推动下,巨头纷纷探索新的增长曲线,巨头领航的电商出海大时代揭开序幕。

我们认为,中国跨境出口电商的发展逐渐成为大势所趋,也意味着企业需要实现从产品出口到品牌出海的跨越。

出口电商系列一:跨境生态持续完善,中国品牌走向全球

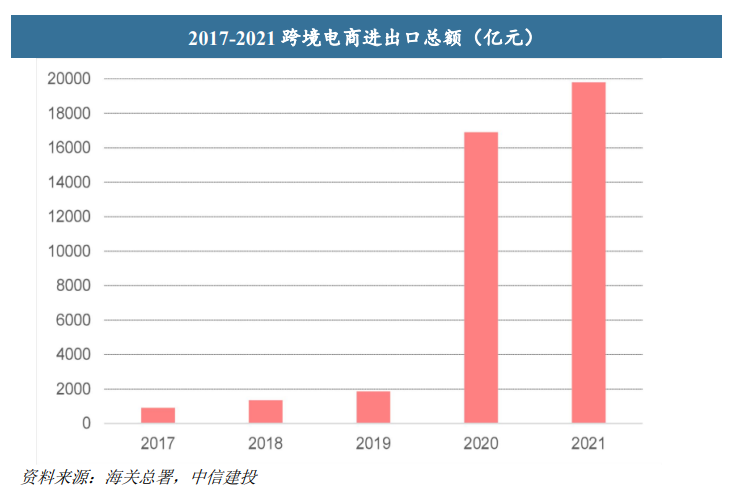

出口跨境电商进入蓬勃发展阶段,21年规模已近1.5万亿,有望持续保持高速增长。近年来中国跨境电商保持快速增长趋势,根据海关总署数据显示,2021年,我国跨境电商进出口1.98万亿元,同比增长15%;其中出口跨境电商规模达1.44万亿元,同比增长24.5%,虽然出口电商受到海运费上涨,亚马逊封店等一系列影响,但其仍保持高速增长,充分证明跨境电商出口的市场活力和增长韧性。根据企查查数据显示,近5年来,我国跨境电商相关企业注册量逐年上升。2021年新增1.09万家,同比增长72.2%。我们认为,中国跨境出口电商的发展逐渐成为大势所趋,也意味着企业需要实现从产品出口到品牌出海的跨越。

出口跨境电商进入蓬勃发展阶段,21年规模已近1.5万亿,有望持续保持高速增长。近年来中国跨境电商保持快速增长趋势,根据海关总署数据显示,2021年,我国跨境电商进出口1.98万亿元,同比增长15%;其中出口跨境电商规模达1.44万亿元,同比增长24.5%,虽然出口电商受到海运费上涨,亚马逊封店等一系列影响,但其仍保持高速增长,充分证明跨境电商出口的市场活力和增长韧性。根据企查查数据显示,近5年来,我国跨境电商相关企业注册量逐年上升。2021年新增1.09万家,同比增长72.2%。我们认为,中国跨境出口电商的发展逐渐成为大势所趋,也意味着企业需要实现从产品出口到品牌出海的跨越。

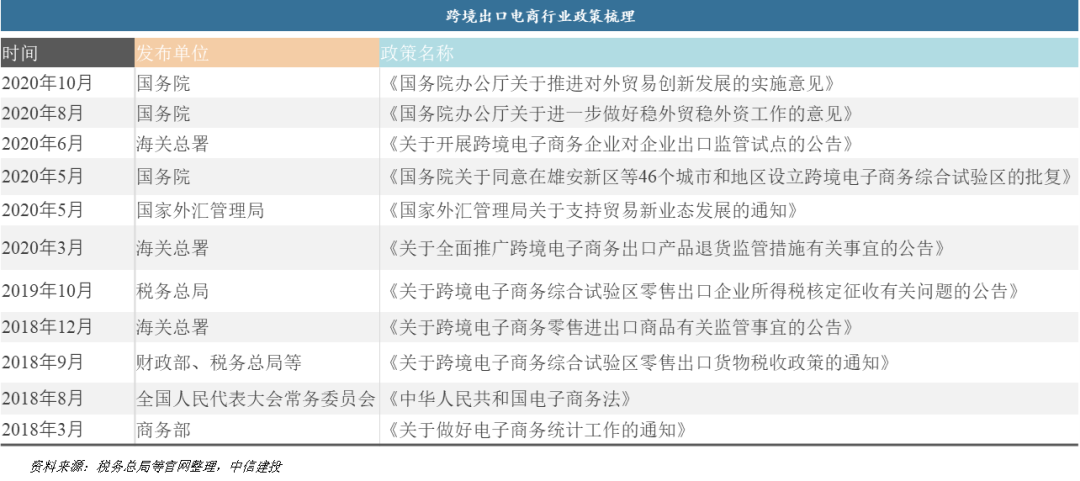

不利因素为点,有利因素为面:20年开始行业开启快速增长,但是21年以来行业也经历很多不利因素,具体包括:(1)亚马逊大规模封号;(2)海运费持续上涨;(3)版权诉讼问题;(4)汇率波动问题;(5)欧洲美国等地的关税问题等;但是同时也有更多有利因素在持续推动:(1)国家政策大力支持,目前已经有155个跨境电商示范区;(2)国内平台企业加速海外布局,九月拼多多美国上线Temu平台,阿里向Lazada注资9.1亿美金,Tiktok宣布未来五年GMV目标达4700亿美金等;在越来越多的地区,越来越多的中国背景的电商平台跻身下载量Top10;(3)市场空间广阔:中国对RECP、「一带一路」沿线国家等出口增长明显提升,今年一季度,中国对东盟跨境商品的出口增幅达到了98.5%,对「一带一路」沿线国家跨境电商出口增长幅度达到了92.7%。未来在新兴市场和成熟欧美市场具有很强的增长前景;(4)运费价格持续下降:随着全球疫情逐渐放开,供需逐渐达到新的平衡,海运价格持续下降,我们认为,随着后续新增船只下水,现有船队效率提升,海运价格有望进一步降低;(5)中国制造业的绝对优势,中国全产业链决定了很多中国产品具有的规模经济是其他国家无法比拟的,中国产品出口具备很大的成本优势,尤其是在智能制造产品等行业,有望凭借极强的性价比逐步占领市场。我们认为,尽管存在海运费用高居不下、美国关税政策反复、亚马逊封号等多种不利因素,未来出口电商的发展依然是行业趋势,我们依然看好行业未来前景。

行业大β之下,我们持续看好企业品牌化、精品化、全球化的投资机会。2022年算是跨境电商行业企业集中上市的元年,在上市进程中的企业众多,如赛维时代、致欧科技、三柏硕、华宝新能、绿联科技、三态股份、格力博、燕文物流、纵腾集团、子不语等:我们认为,随着越来越多的企业走向资本市场,越来越多的产品开始走向全球,行业有望持续带来的品牌化、精品化、全球化机会。

投资建议:我们看好行业平台发展机会:三方平台(阿里速卖通、Shopee、Lazada、亚马逊、拼多多等)、独立站(SheIn、Shopify、Anker(安克创新旗下)、PatPat等)、垂直领域龙头卖家(宠物(源飞宠物)、移动储能(华宝新能)、家居(致欧科技)、电子(绿联科技)等)、泛品类卖家(赛维时代、三态股份等))

风险提示:运价波动风险,汇率波动风险;全球宏观经济不及预期;版权诉讼风险;海外竞争加剧导致出货量不及预期;亚马逊平台影响。

出口电商系列二:便携式储能走向全球,是「中国制造+全球营销」的代表,亦是产品出海的趋势

中国便携式储能走向全球是「中国制造+全球营销」模式下的典型代表。2022年海外便携式储能产品火爆,受益于户外以及应急场景的需求,行业保持高速增长,且根据中国化学与物理电源行业协会测算,预计2026年全球出货达3110万台,保持CAGR48%的高速增长,届时行业规模有望达到900亿元。虽然产品销售网络遍布全球,但是制造源头以及头部玩家都是以中国企业作为主导。产品制造90%左右在中国,华宝新能、正浩科技、德兰明海等企业长期处于亚马逊BSR前列。这不仅是依靠「中国制造」的强大动能,也是中国产品进行全球化的成功探索。我们认为,未来会有越来越多中国制造产品走向全球。企业不仅仅要凭借「中国制造&智造」打造极致性价比商品,同时也需要走向全球享受品牌化和技术研发带来的红利。

「中国制造+全球营销」也是中国产品品牌化的趋势。2022年是众多出口电商上市的元年:华宝新能、源飞宠物、燕文物流、赛维时代、易点天下等众多企业开始走向资本市场进行赋能,其中包括泛品卖家、精品卖家、服务商家、物流企业等。2022年也是中国平台大力拓展海外市场的一年:拼多多Temu平台在美国上线、阿里巴巴继续加大Lazada投资并开拓欧洲市场、Tiktok开启全球直播电商的盛宴、极兔快递持续布局中东&非洲等市场、Shein成为全球顶尖的独角兽。中国企业、中国产品走向全球的愿望前所未有之高:(1)标杆带动:以Shein为代表的企业在全球的成功为巨头出海树立了标杆,阿里、京东、拼多多、tiktok等平台不仅开始布局欧美、也继续深入布局中东、东南亚、拉美、非洲等新兴市场;(2)打通路径:2020年以来疫情带来的B2C/B2B出口电商的爆发式增长打通了中国很多企业将产品卖向全球的路径,赛维、三态等众多企业也借助风口迅速成长,并陆续走向资本市场。(3)生态繁荣:相较于以前的单兵作战,现在企业的出海是以生态为主,不仅包括产品、也包括SaaS、物流、营销、平台等众多环节。出海的生态在不断繁荣,企业出海环节不断简化,成本不断降低。(4)国内压力:国内消费能力受经济下行压力较大,出海是部分企业坚定的方向,也是部分企业不得不做的选择。我们认为,在出口电商保持高基数稳定增长状况下,「中国制造+全球营销」逐渐成为产品出海的共识,中国制造可以决定产品的成本,但是只有全球营销才能带来更高产品的溢价,使产品利润更多的回归「专精特新」等企业本身。

我们持续看好中国产品走向全球带来的「品牌、技术、渠道、供应链」的机会,短期受到全球经济下行及地缘政治带来的不确定性影响,出口电商正经历又一轮阵痛。但是我们认为,在政策推动、市场开拓、生态完善、成本优势等多重助力之下,行业有望长期向好。我们持续看好:(1)三方平台(阿里速卖通、Lazada、拼多多Temu等);(2)垂直领域龙头卖家(宠物(源飞宠物)、移动储能(华宝新能)、家居(致欧科技)、3C(安克创新)等);(3)泛品类卖家(赛维时代、三态股份、华凯易佰等);(4)物流&服务企业(燕文物流、纵腾集团、递四方等)。

产品特点:便携储能具有安全、便携、稳定、环保等特点。相较于传统的柴油发电机、铅酸电池等具有很大的优势。这些特点决定了便携式储能具有很好的应用场景,户外活动和应急储备是最主要的使用场景,目前容量主要分为100-500Wh、500-1000Wh和1000Wh以上三档。

市场空间:目前市场主要以欧美、日本为主。户外文化盛行和部分地区多灾的地理环境,使美国成为了传统上便携式储能最主要的销售国家。2020年,美国在全球的应用端占比47.3%;排名第二的日本则是地震等灾害频发,使得应急功能成为主要应用。根据中国化学与物理电源行业协会测算,预计到2026年对于传统燃油机的替代可以达到近20%。全球出货达3110万台,保持CAGR48%的较高速度增长,基于未来量价齐升的逻辑,行业规模有望达到900亿元。

市场格局:(1)国内企业:主要包括华宝新能、正浩科技、德兰明海、安克创新等,他们凭借先发优势以及对于海外市场的深耕,在全球市场已经占据一席之地;后面跟进小米、华为、公牛等国内知名公司不断加入行业;(2)海外企业:海外玩家主要包括美国公司Champion Power、Westinghouse等,他们凭借本土优势也在持续保持行业竞争力,在美国市场体现的尤为明显;(3)产品市场:由于门槛相对较低,大中小玩家众多, 100-500Wh之间的产品竞争也是最为激烈;而500-1000Wh和1000Wh以上,产品由于其门槛相对较高,增速依然保持良好,也是安克、小米等企业不断进入的方向。

成本价格:(1)原材料成本:便携式储能设备的成本主要来自电芯、电器控制、结构件、配件等部分,其中电芯成本占比最大。从2021年到今年二季度,电芯部分成本维持高位,期待后续规模优势带来的成本下降;(2)销售成本:目前大部分线上便携式储能设备通过DTC和三方平台进行销售。其中DTC直接受广告成本影响,随着海外隐私政策推行,广告流量成本也在持续提升;而在三方平台进行销售,以亚马逊一般商品为例,其平台需要抽取8%-15%的佣金;(3)运费成本:目前国内电源发往美国等地主要通过海运方式,而海运价格持续下降有利于降低产品运输成本;(4)终端价格:我们认为,在原材料、销售成本、平台佣金、运费的基础上决定了企业的降价空间有限,而在行业加速竞争中,具有成本、渠道优势的大公司将持续占优;届时众多中小卖家将陆续退出市场,行业有望迎来量价齐升的逻辑。

未来展望:我们持续看好行业的增长,但是短期价格战或存在众多不确定性。(1)短期新的增长点在国内与欧洲需求:美国日本区域由于户外应急需求较大叠加电商渠道发达,已经迅速成为红海市场;而国内户外经济增速非常快,且欧洲能源危机存在诸多不确定性,所以我们看好国内以及欧洲市场带来的新的增量的机会;(2)我们看好渠道、成本控制、技术、营销具备优势的公司。价格战是许多行业的必经之路,参考之前国内共享充电宝的发展路径,我们认为,此次行业竞争之后在渠道、成本控制、技术、营销四方面具备优势的公司将有望享有长期红利;(3)我们看好四季度的大促带来的销量提升。美国区8月销量环比下滑,一是7月Prime Day大促透支了部分需求,二是户外集中露营的8月已经过去,三是美国渗透率已经处于较高水平;我们看好四季度行业销量回升:一方面四季度存在双十一、圣诞、黑五等大促,另一方面四季度也伴随着需求的不断提升。

建议关注:安克创新(商社)、华宝新能(电新&家电)、小米、正浩科技。

风险提示:行业竞争加剧风险,海外销量不及预期风险,三方平台政策合规风险,行业增长不及预期风险。

出口电商系列三:电商跨境出海,巨头领航扬帆

今年以来,巨头在跨境电商方向动作频发,美团电商上线「全球购」;拼多多9月上线Temu进军美国;Tiktok加速布局全球,东南亚、英国、美国等市场投入力度不断加大;Shein布局巴西、日本等地;阿里巴巴注资Lazada、发布独立站......究其原因,跨境电商是疫情以来为数不多的逆势增长的业务,在政策大力推动、新兴市场电商渗透率提升、中国商品绝对的性价比等因素推动下,巨头纷纷探索新的增长曲线,巨头领航的电商出海大时代揭开序幕。

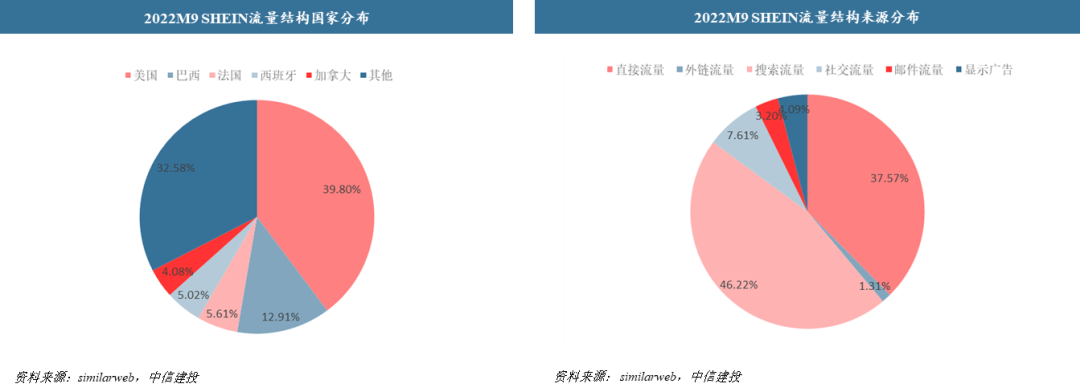

(1)SHEIN:快时尚跨境龙头,用户及GMV高速增长。SHEIN是一家国际B2C的独立站式的快时尚跨境电商公司,2017-2020年GMV每年保持超100%增速,2021GMV超1000亿人民币。2022上半年公司实现GMV160亿美元,同比增长超过50%,有望提前完成22年300亿美元GMV目标。公司收入主要来自于欧美市场,占比约为70%;中东、拉美、东南亚市场快速增长。在成本方面,公司21年毛利率约为55%,净利率约为3%,成本主要来自于物流成本与销售费用,二者占比约为50%。根据sensor Tower数据显示,公司的MAU以及下载量持续提升,在「人、货、场」方面公司均具备很强竞争优势。(1)在「人」方面:公司平均客单价为60-70美元,主要瞄准中段消费人群;同时由于其极具性价比的快时尚特点,其产品深受Z世代喜欢,根据Sensor Tower数据,公司google play端用户25岁以下用户占比37%,而亚马逊为21%;在性别上,Shein用户以女性居多,根据sensor Tower数据,公司22Q3google play端的用户中,女性占比72%,而亚马逊中女性占比43%,随着SheIn在男装等招商提速,未来男性用户占比有望进一步提升。(2)在「货」方面:公司主营业务为快时尚女装,同时品类不断拓展。积极扩张至男装、童装、配饰、鞋履、箱包等时尚用品,公司旗下有MOTF、SHEIN、PESTIN等12个品牌,每个品牌的产品定位及定价互不相同;(3)在「场」方面:公司以独立站起家,最早启用1P模式,但是随着规模、流量的不断增加,公司不断向开放型平台迈进,同时公司也通过在亚马逊渠道开店、线下门店等方式进一步提升自己的流量。

(2)AliExpress & Lazada:(1)速卖通:AliExpress最初以B2B模式起家,其后扩展至B2C,C2C,云计算和支付服务。根据similarweb,2022年1月全球在线市场流量排名中速卖通的全球排名位列第七。速卖通能够让全球各地的消费者直接从中国乃至全球的制造商和经销商处购买商品,是阿里巴巴国货出海全球化战略的重要布局。网站上的卖家可以是公司或个人。业务覆盖全球超过220个国家或地区,主要交易市场为俄、美、西、巴、法等国,支持18种语言站点。与美国亚马逊公司不同之处在于它仅作为电子商务平台,不直接向消费者销售产品。在B2B方面,阿里国际站已服务活跃海外买家2600万+及卖家数20万+,累计出口金额超过1000亿美金;在B2C业务方面,公司海外成交买家数量突破1.5亿人,平台卖家侧已覆盖22个行业,支持51个国家当地支付方式;淘宝天猫商家资源可一键接入。「仓发+供应+市场」多轮驱动,速卖通综合能力持续提升:(a)仓发:22年以来优选仓订单增长6倍,韩国威海仓能做到3日达;海外仓订单增长30%+,主要来自于欧洲和美国市场,在欧洲的核心9国能做到5日达;(b)供应:公司拥有国内优质的公司及个人供应商家,2022年1600余个商家新跃迁为金牌卖家,400多个商家新跃迁为年销售额超过100万美元的卖家,新引入Mall卖家1000余个;(c)市场:公司在拓展新兴市场亦卓有成效,在韩国、美国、巴西等新兴市场,买家有了大幅增长,未来在国际市场渗透率有望进一步突破。(2)Lazada:Lazada是东南亚的头部电商,与Shopee分别对标东南亚的「淘宝」、「天猫」,平台主要电商模式为B2C,东南亚本地品牌及中国潮流品牌为主要卖家,东南亚六国消费者为主要用户,Lazada拥有全面覆盖东南亚的物流网络和支付体系,2017和2021财政年度年度活跃消费者数量分别达到2300万人和超过1亿人,CAGR达63%。目前阿里巴巴持股Lazada80%以上,拥有绝对控股权,同时阿里巴巴为公司提供人员、技术、流量等支持;在平台变现方面,与国内淘宝电商相似,主要来源于佣金、广告、支付、增值服务,其中LazMall平台佣金率为4%-6%之间,广告货币化率为2%左右,支付率为2%左右,增值服务货币化率为1.2%-1.7%左右。

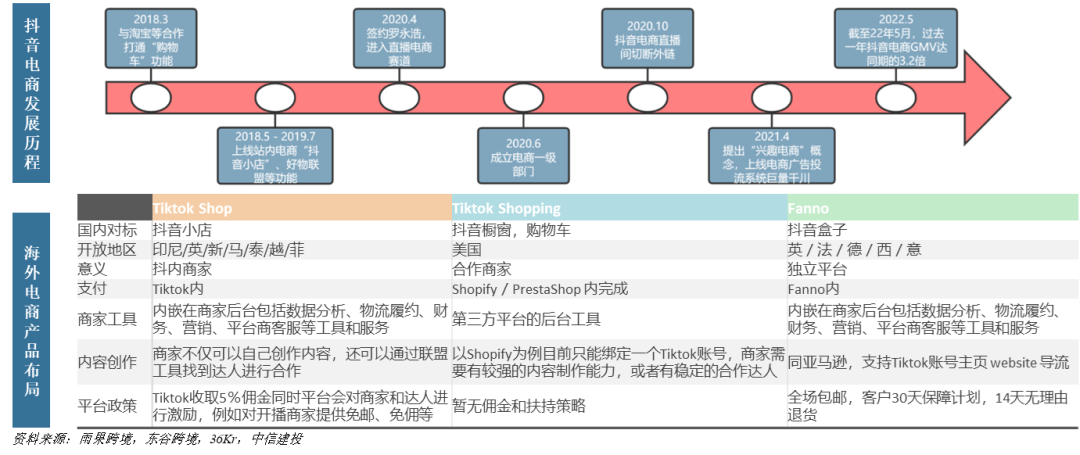

(3)Tiktok:以复制国内成熟模式为整体策略,仍处探索阶段。Tiktok电商借鉴国内抖音电商发展经验,依托Tiktok巨大流量入口,将国内成熟模型逐步推广至海外市场。2020年开始,Tiktok在北美、东南亚、欧洲等地逐步开展布局,搭建电商工具体系,完善电商基础设施布局,提供多种形态的电商服务。2021年全年Tiktok电商GMV约为10亿美元,今年上半年GMV已达去年体量,全年GMV目标为20亿美元左右,2023年GMV目标为230亿美元,Tiktok电商团队还在今年定下了5年内实现4700亿美元GMV的目标,计划在2023年年底完成十余个重点国家的拓展。Tiktok借鉴抖音电商成功经验,打造闭环电商。Tiktok电商当前的发展轨迹与抖音在国内试水电商时步调基本一致,抖音后续的运营经验可为Tiktok所用(主要聚焦站内电商和支付业务),有望助其实现跨越式成长。回顾抖音电商发展历程,可以看到国内直播电商整体经历了「功能试点-外链合作-自主闭环-直播带货-独立平台」的发展阶段,并通过创立独立电商平台,拓展除主站之外的电商业务。Tiktok电商模式类似国内抖音电商,目前分为Tiktok Shop、Tiktok Shopping和Fanno三部分,分别对标国内抖音小店、抖音橱窗、抖音盒子,各部分业务的开放地区、支付模式、平台政策等方面根据地区电商渗透情况进行差异化布局。我们认为目前Tiktok整体电商的阶段处于较早期,仍以第三方合作为主,对比国内抖音商业化时间线晚3-4年。依托Tiktok巨大流量入口,将国内成熟直播电商模型逐步推广至海外市场,2021年全年电商GMV大约为10亿美元。地区布局,新开市场表现强劲,我们认为欧美电商市场相对阻力较大,短期内电商庞大增量有望出现在东南亚地区。电商将会是未来Tiktok除广告外最重要的增量,今年全年GMV目标为20亿美元左右,2023年GMV目标为230亿美元,2024年将有望达到500亿美元以上量级。

(4)Temu:首站进军美国的全品类电商平台。跨境电商Temu于2022年9月1日以美国为首站进行出海初尝试,希望打造低价的全品类电商跨境电商平台,Temu平台统一对招商商品进行定价和海外履约,短期内通过定价打开市场,长远定位聚焦中端用户,并强调平台的品牌价值而非爆品策略。根据Sensor Tower数据,目前Temu美国市场下载量以及MAU持续提升,日均GMV已经达到150万美元,预计年底GMV有望达到3-5亿美金,23年有望达到30亿美金,5年之内公司目标为500亿美金;Temu海外营销费用为70亿元;我们认为,拼多多依托于国内极具性价比的供应链优势,在大力投入与极致低价商品的吸引力之下,平台用户有望持续提升。Temu短期人货场定位与主站存在差异,但长期发展策略殊途同归。(1)关于「人」:不同于拼多多主站聚焦长尾用户,Temu的目标用户群体是中端用户。虽然现阶段Temu推出首单20%折扣、满49美元免运费、0.99美元、30%优惠券等折扣,但我们认为,这只是Temu前期吸引关注度、打开市场的策略。由于长期出海成本较高,海外市场物流成本较高且压缩难度较大,履约成本占件单价的比重将难以降低到极致,长期聚焦低端用户容易扩大拼多多的亏损。因此,目前0.99美元的价格也逐步回升并设置限购等策略,后期异常低廉的价格会逐步调回,这也更为契合平台聚焦品牌价值而非大单品爆款的策略。(2)关于「货」:在产品的品类方面,Temu早期首推美妆和家居,但长期希望打造全品类电商,3P模式也会逐步提高,真正成为「拼多多海外版」,而非「Shein平台版」。在定价方面,当前阶段Temu定价权掌握在平台手中,并希望供应商的报价足够低,因此目前更适合工厂作为主要供应商,与拼多多早期发展路径相似。(3)关于「场」:国内电商中,拼多多以单sku为核心推荐逻辑,而淘宝将店铺的好评度、销量、店铺等级等作为重要参考因素;海外电商中,亚马逊的策略与拼多多主站相似,Temu在官方直播中强调自己全品类的店铺导向,虽与国内「定位殊途」,但店铺导向更易吸引品牌商品,品牌化上「终究同归」。

风险提示:全球宏观经济下行导致电商渗透率率及用户消费能力不及预期风险;美联储鹰派超预期;中概股退市风险;汇率大幅波动带来汇兑损失风险;运价大幅波动风险带来成本上升;海外竞争加剧或面临竞争力不足风险;本地化运营不及预期风险;关税大幅提升风险;国家本地企业保护政策带来的风险;供应链成本大幅上升风险;版权诉讼风险;反垄断政策风险。

编辑/jayden