瑞银指出,中国市场情绪倾向于在黄金价格回调时买入。因此,未来投资者可能更容易对价格产生弹性反应,有意愿在每盎司2250美元附近的跌势中买入。

今年创纪录的金价上涨行情,市场普遍认为中国投资者扮演了重要角色。中国央行连续18个月增加黄金储备,成为备受关注的主要央行买家之一;散户对黄金ETF产品显示出旺盛的购买热情;金店的黄金首饰销售也异常火爆。

华尔街大行瑞银在去年4月底实地考察了中国黄金市场中心北京和上海,获得了第一手的市场情报和客户反馈。9个月后,金价历史性飙升之际,瑞银又对中国市场进行了一个后续深度调研。

瑞银指出,中国投资者倾向于在黄金价格回调时买入。因此,未来投资者可能更容易对价格产生弹性反应,有意愿在每盎司2250美元附近的跌势中买入。

瑞银指出,中国投资者倾向于在黄金价格回调时买入。因此,未来投资者可能更容易对价格产生弹性反应,有意愿在每盎司2250美元附近的跌势中买入。

据瑞银表示,有投资者倾向于认为美联储不会降息,将维持更高水平更长时间的观点,这将进一步支撑黄金价格的回调,长期持有黄金的理由仍然成立。

中国市场情绪——逢低买入

中国是全球最大的黄金消费国和生产国之一:全球每年生产约3500吨黄金,中国消费站三分之一,生产约350吨,剩余的缺口需要靠进口满足。

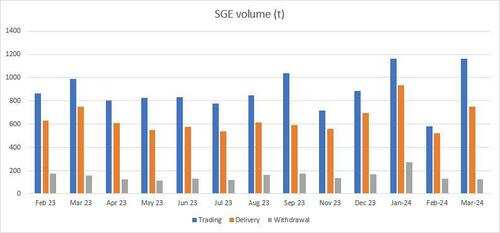

上海黄金交易所(SGE)是中国黄金零售进口的主要渠道。目前有15家国内银行持有黄金进口许可证,它们通过SGE进行黄金进口。SGE要求的标准金条是99.99%纯度的1公斤金条,大小约为一部iPhone。

此外,还有4家外资银行在华的子公司拥有进口许可证——它们有义务满足中国企业的需求,并在合适的时候进行SGE/伦敦黄金套利交易。

市场需求通常会在农历新年前和黄金周前达到高峰。中国人民银行通过控制进口配额数量和时间,对市场活动产生重大影响。

瑞银客户指出,在最近黄金价格暴涨期间, SGE溢价对伦敦市场的强劲。2023年底,SGE溢价一度接近每盎司150美元,目前仍保持在每盎司30美元以上的水平。

瑞银指出,农历新年的黄金进口配额已经用完,但由于黄金对散户来说仍然具有不可替代性,潜在需求将持续存在。

中国投资者倾向于在黄金价格回调时买入。因此,未来投资者可能更容易对价格产生弹性反应,有意愿在每盎司2250美元附近的跌势中买入。

客户更倾向于认为美联储不会降息,将维持更高水平更长时间的观点,这将进一步支撑黄金价格的回调,长期持有黄金的理由仍然成立。

金价突破2400,SHFE不是关键推手?

最近西方的看法是,上海期货交易所(SHFE)黄金合约是推动金价突破每盎司2400美元的关键因素,有评论员指出,其黄金合约的交易量大幅上升,多头未平仓合约量大得惊人。

但瑞银在中国之行中对大多数客户进行了调查后,发现所谓的“上期所效应”似乎纯属偶然,并没有确凿的因果关系。

国内银行是上海期货交易所(SHFE)黄金期货市场的主要做市商。这些银行的自营交易部门经常进行一种套利交易,即在SGE和SHFE之间进行黄金差价交易(类似于西方市场的黄金EFP交易)。国内银行对SHFE和SGE市场的深入参与,使得他们的观点具有足够的可信度。

值得注意的是,在SHFE的黄金期货市场中,大多数参与者并不是为了获得实物黄金,而是为了对冲风险等目的。当合约到期时,他们通常不会选择提取实物黄金。

相反,这些参与者往往会将他们的头寸“滚动”到下一个交割月份的合约,或者在合约到期前以现金结算的方式平仓。这意味着SHFE的黄金期货交易量虽然很大,但实际上很少涉及实物黄金的交割。

由于SHFE的黄金期货合约很少涉及实物交割,因此它与全球其他主要的实物黄金市场(如伦敦黄金市场和COMEX黄金期货市场)缺乏直接的联系和互换性。

这种缺乏互换性意味着,尽管SHFE的黄金期货交易量很大,但它对全球实际黄金供需和价格的影响非常有限。

值得注意的是,在SHFE的黄金市场中,参与者很少进行实物交割,头寸通常会被滚动或以现金结算平仓。因此,鉴于与伦敦黄金和COMEX黄金期货市场缺乏互换性,SHFE的影响微乎其微。

此前媒体文章指出,近几个月来,大量多头未平仓合约已经积累,相当于300吨黄金,但没有提到净多头未平仓头寸,目前相当于100吨黄金。相比之下,最具流动性的全球合约COMEX黄金目前的净投机多头为700吨。

与SHFE相比,COMEX黄金市场规模要大得多。

编辑/emily