华尔街大行集体发声,称美国收益率曲线的正常化——斜率变得更加陡峭——将是今年下半年最重要的交易。

投行们的理由主要基于两个:美国大选和美联储降息。

分析师们指出,总统拜登在6月27日的首场辩论中的糟糕表现,似乎为特朗普重返白宫铺平了道路。

首场辩论后,华尔街兴起了所谓的“特朗普交易”,预期其背后共和党施加的关税、移民和赤字政策将带动长期美债收益率走高。花旗、摩根大通和摩根士丹利等银行的策略师们纷纷看好这一交易。

首场辩论后,华尔街兴起了所谓的“特朗普交易”,预期其背后共和党施加的关税、移民和赤字政策将带动长期美债收益率走高。花旗、摩根大通和摩根士丹利等银行的策略师们纷纷看好这一交易。

周五,非农报告释放就业市场降温的新信号,提振了美联储年内降息的预期,这一交易又迎来了利好——短期收益率大幅下跌。

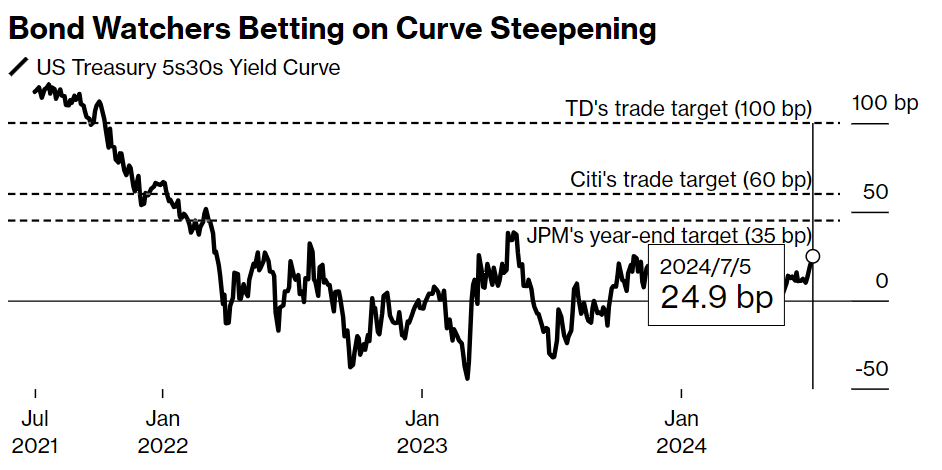

值得注意的是,非农报告公布后,一个备受关注的收益率曲线指标——5年期和30年期美债之间的利差一度达到了自今年2月以来最高纪录。

考虑到宽松货币政策被视为收益率曲线正常化的主要驱动力,市场密切关注本周四发布的CPI数据,以寻找通胀放缓的更确凿的证据,后者是支持美联储降息的关键因素。

华尔街预计,美国6月CPI同比增速有望创今年1月以来最小纪录。美联储此前一直表示,需要看到通胀下行的更明确的证据才会降息,6月CPI数据可能会在一定程度上打消美联储的顾虑。

“考虑到通胀和财政政策因素,(收益率曲线)或持续变得陡峭” ,Conning北美首席投资官Cindy Beaulieu说。

尽管大选重新点燃了市场对收益率曲线正常化的兴趣,但要实现更持久的行情,则需要美联储进行大幅度的降息。分析师表示,如果美联储大幅降息,预计会看到短期美债收益率的下降幅度超过长期国债,从而形成“牛市陡峭化”现象。

道明证券预计,到年底,5年期和30年期美债收益率之间的利差将从现在开始翻两番,达到100个基点,该行自去年以来一直坚持这一预测。