随着特朗普胜选概率上升,其政策主张也引发关注,尤其是“美元贬值”和“提高关税”两板斧。

此前,特朗普扬言将对所有进口商品征收10%关税,还有报道称特朗普核心顾问正策划美元贬值政策,有分析指出货币重估很可能是特朗普第二届任期优先考虑事项。

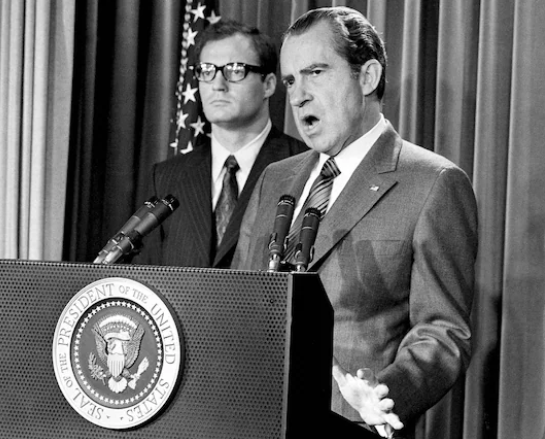

事实上,历史上提高关税和货币贬值就曾被一起拿来使用,最著名的例子是1971年“尼克松冲击”。

继1968年总统候选人被刺、现任总统退选等政坛大动荡后,美国陷入了通胀、收支赤字、美元暴跌以及大量黄金外流的经济危机中。

1971年8月15日,尼克松在戴维营会议后宣布,停止美元与黄金兑换,对(美国)所有涉税进口品临时(90天)征收10%的附加税;“尼克松冲击”之后,各国于1971年底签订了《史密森协定》,将美元对黄金贬值7.89%,同时将美元较主要货币贬值10%。

而后全球市场陷入动荡,日元、马克非美货币大幅升值,但随着美国通胀形势恶化,《史密森协定》在两年后也走到了尽头。

“尼克松冲击”——美元大贬值

自布雷顿森林货币体系建立以来,美国黄金储备不足的达摩克利斯之剑就高高悬挂,这把剑最终在1970年代落下。

随着美国收支赤字不断恶化,美国1970年出现贸易逆差,为百年来首次;

5月黄金价格快速飙升,美元在国际外汇市场被疯狂做空;到了年中,美国仅有102亿美元的黄金,但海外官方却持有400亿美元外汇储备,一旦发生挤兑美国黄金储备很快就会耗尽。

从政治背景来看,当时尼克松政府强调,美国要卸下领导和管理世界的繁重任务和负担,是时候重新关注美国国内的利益。

重重压力之下,美国有两种选择来挽救收支失衡,紧缩的货币政策或疲软的货币。当时尼克松为避免失业率提高来谋求连任,自然放弃了前者,选择了更冒险的一步。

1971年8月13日下午,尼克松、美联储主席伯恩斯、准财长康纳利、副财长保罗沃尔克以及12名白宫及财政部高级顾问在戴维营秘密开会,并展开剧烈的辩论。

尽管伯恩斯一开始反对与黄金脱钩,但尼克松担心如果伯恩斯质疑他的决策,全球市场就会疯狂,所以他把伯恩斯拉了进来。最终达成一致,决定放弃布雷顿森林体系,美联储独立性也留下了污点。

8月15日晚9点,尼克松在戴维营会议后发表电视讲话,历史性宣布暂停美元与黄金兑换;同时对(美国)所有涉税进口品临时(90天)征收10%的附加税。

电视讲话后,美股开始大跌,日本股市暴跌、东京市场美元汇率下挫,日本金融界将其称之为“尼克松冲击”。

值得一提的是,极端外汇压力经常伴随着货币协定和协调干预。美国利用10%关税和其他保护主义措施,以此向贸易伙伴施压,促使他们重估货币。

当时的财政部长康纳利说过一句名言,“美元是我们的货币,却是你们的问题”,这句话将美国意图体现地淋漓尽致。

1971年底,各国签定《史密斯协定》,规定重建黄金官方市场,将美元对黄金贬值7.89%,同时调整汇率平价,美元平均贬值10%。

但这对恢复信心的作用并不大,1973年初黄金涨至每盎司90美元,引发欧洲抛售美元、抢购黄金。

西欧和日本外汇市场关闭17天,经磋商达成协议,西方国家放弃固定汇率制,实行浮动汇率制,至此史密森协定在也走到了尽头,布雷顿森林货币体系崩溃。

历史相似但不相同

历史不会简单重复,但总是押着相同的韵脚。高盛在最新的报告中指出:

当前与1971年有着相似之处,美元估值高企且外资对美国资产持有量达历史最高,但市场因素并不像过去那样利于美元走软,统一的货币协议似乎也不太可能,但美国可能会继续推动其他国家采取措施重新平衡全球贸易。

特朗普及其团队继续提出关税和美元贬值,以在全球贸易中获得保护主义优势。然而,存在重重挑战,使得这项政策比1970年代和1980年代更难以驾驭。宏观经济因素持续推动美元走强,在这种环境下进行干预是具有挑战性的。

美国财政整合(减少赤字和债务)以及其他国家的财政扩张,可能是实现全球贸易再平衡和美元走弱的更合理、更有成效的途径。

如今“尼克松冲击”的条件仍然存在,当今环境与过去的背景之间存在明显差异。高盛表示:

美元仍是世界储备货币。经常账户失衡比以前更严重。美国的预算赤字已经增长,并且在特朗普可能获胜的情况下,预计财政支出将会增加。

然而,当今市场环境与史密森协定时期不同。市场因素并未推动美元走弱,相反美元一直保持强劲。史密森协定本质上是将汇率与市场力量重新对齐,政策干预往往在与基本面一致时更为成功,但今天的情况并非如此。

目前没有证据表明市场正抛售美元或美元计价资产。事实上,外国对美国投资组合资产的配置处于历史高位,这可能与科技行业在股票市场的主导地位,美国无风险利率的提高有关。

此外,当今的外汇市场制度也与之前截然不同,全球从固定汇率安排转向更灵活的汇率制度,美国财政部近年来很少干预外汇市场。从1970年到2019年,硬通货挂钩的汇率安排比例从80%左右下降到略高于50%。尽管今天只有20%的货币是浮动的,但欧元/美元交易本身就占所有外汇交易的近四分之一,而美元/德国马克交易占所有交易的近三分之二。

当前的贸易关系也与有所不同,当时美国最大的商品贸易逆差国是加拿大、日本和德国,这些国家在冷战期间都与美国政治上保持一致,如果参与史密森协定的国家今天以相同数额重新估值,那么贸易加权美元只会贬值3.5%。