金吾财讯 | 9月7日,住建部主管每日中国房地产报发表了一篇题为《支持楼市内需,利率政策还可作为》的社评,提出对存量房贷利率下调的支持意见。文中建议金融部门进一步调整政策,对边际存量贷款利率进行科学调整。

政策指出,对于符合“首套标准”的存量二套房,可以考虑将房贷利率调整为首套房利率,并建议对住房公积金贷款政策对于两孩家庭和首套房的认定,也应适时调整放宽。

有关存量房贷利率的调整,是房地产市场最具关注度的问题之一,同样也是具有争议的问题。一些投资者担心,银行体系的息差已经很低,进一步压缩可能引发系统性风险。但面对当前的地产低迷环境,同样也有不少观点提出,希望进一步对存量房贷利率进行调整。

截至2024年8月,中国存量房贷规模高达38万亿人民币,在居民负债中占有相当大的部分。当前环境下,存量房贷利率是否有进一步下调的空间?假若下行,对地产市场乃至银行、股票市场又会有怎样的影响?本文将对此进行浅析。

截至2024年8月,中国存量房贷规模高达38万亿人民币,在居民负债中占有相当大的部分。当前环境下,存量房贷利率是否有进一步下调的空间?假若下行,对地产市场乃至银行、股票市场又会有怎样的影响?本文将对此进行浅析。

时隔一年,存量房贷利率如何调?

尽管目前市场对下调存量房贷利率的呼声较高,但回顾过往,政府在2023年便已下调过一次存量房贷利率,针对2023年8月31日以前已发放或已签订合同但未发放的首套住房商业性个人住房贷款进行调整。

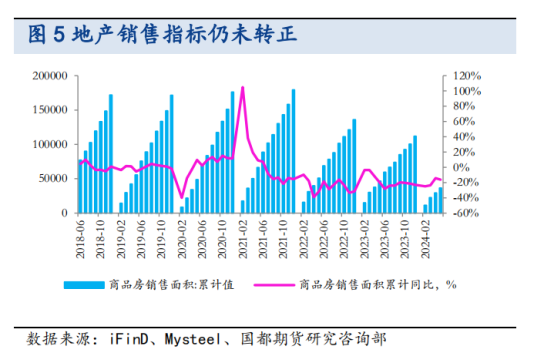

据《2023年第四季度中国货币政策执行报告》数据显示,调整的存量房贷加权平均利率为4.27%,平均降幅73BP,每年减少借款人利息支出约1700亿元。然而从2023年9月后的房地产销售指标来看,上一轮调控的作用并不明显。

从原因来看,利率政策无效大概率是因为下调的范围以及幅度较为有限。前一次的利率下调范围并未涉及存在较大利差的二套房贷款,且75BP的调控也不尽如人意。而在当前环境下,若调控规模小,对楼市起不到预期作用,而调控规模过大,又或许会对银行系统造成较大的压力。因此若要调整存量房贷利率,“调多少”将是一个核心问题。

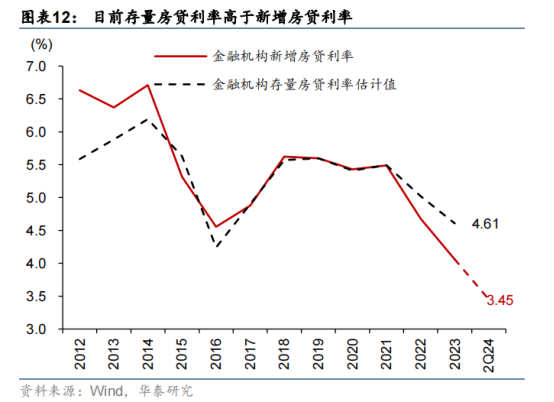

根据贝壳数据显示,截至2024年5月,当前房贷利率的水平在3.45%左右,反映当前政策组合拳已显著降低居民首套购房的成本。但另一方面来看,首套购房利率与存量二手房的购房利率差距较大,这也是近期市场存量房贷利率下调的呼声日渐走高的原因。

商业银行主动降低存量房贷利率的意愿不高,因此最终还是需要通过政策引导下调。考虑到美联储于9月18日正式开启降息空间,打开中国市场LPR利率的进一步下行空间,因此本轮存量房贷利率的调控规模或达到100BP。从范围上来看,本次调控应该会将二手房纳入调控范围中,以求扩大下调存量房贷利率的效果。

若此轮进行存量房贷利率的下调,增量房贷及存量房贷利率之间的差值抹平,有助于当前二手房市场抛压的减小。同时,降低存量房贷利率能够减少居民的生活成本支出,助力提升居民消费能力、改善收入预期,进而能够助力地产市场企稳。随着存量房贷利率下调的政策兑现,消费市场或能在四季度迎来一定改善。

只是针对存量房贷利率的调整,势必会给银行资产端的收益带来压力。且若是政策采取“转按揭”的方式来进行利率贷款置换,或许会导致商业银行间的竞争加剧。为了维持银行不发生系统性风险,央行的新一轮降息时间或进行后延。对于经济环境而言,两者或存在一定取舍关系。

在9月18日,美联储公布降息50BP的决议后,央行并未对当期LPR利率进行调控,1年期LPR为3.35%,5年期以上LPR为3.85%,政策在流动性宽松上并非跟随放水,或许就是为了给存量房贷利率调控留出空间。后续若对房贷利率进行调控,或配合诸如城中村改造等地产利好政策来执行。

地产的供需平衡之路,后续会怎么走?

根据克尔瑞数据,8月30个重点城市整体成交923万平方米,环比下降9%,同比下降20%,8月单月成交量仅和1月相当,与二季度均值相比下降23%。2024年1-8月累计成交同比下降34%,降幅较7月收窄2个百分点,二线城市二手房价格环比降幅最大。仅看9月前12天,30个重点城市新房成交295万平方米,较8月前12天下降6%,“金九银十”展现出的销售成色并不理想。

将时间拉长来看,中国房地产的调整时长已有三年,其量价较2021年高点均明显回落。当前时间点下,阻碍地产业复苏的主要障碍有二,其一是房价下行和预期收入降低的背景使得购房需求不足,其二就是当前市场上的存量房较大,去库存推进不足。从本质上来说,地产业面临的是传统商品业的供需不平衡问题,但地产业的特殊性质,却让他的再平衡之路十分漫长。

从国内房地产的历史来看,居民的购房行为是复杂的。对于每一个购房的用户来说,住房的商品属性占购买理由的多少是一个不恒定的数值。至少在笔者看来,不少居民的购房行为中,房产增值保值的收益考虑可能还更多,这也是为何高房价的城市,其房价表现在当前反而更为稳健,因为城市本身赋予了其长期资产保值增值的空间。

随着“房住不炒”概念的提出,中国地产业的金融属性逐渐退出。尽管目前官方口径中已很少再出现类似词汇,但其理念已深入居民内心。那么如何让房屋交易对于居民而言变成一笔“保本”的交易,或许就是当前地产业寻求平衡的主要因素。

除去本身的使用属性外,影响购房意愿的要素无非三点:购房首付、贷款利率,以及居民的预期收入,三者构成了买房者的购房负担。某种意义上,也可以将购房收益与负担的平衡,与地产需求的平衡画上等号。在预期收入前景不定,而购房首付已经历调整的当下,房贷利率的进一步调整便是提振房地产市场需求的关键要素。

叠加房价下降,首付比例下降以及收入增长等要素,存量房贷利率的调整对房地产能起到潜移默化,带动需求的作用。后续地产聚焦的方向,应该也会往进一步下调首付比例、提升购房补贴等角度出发,降低居民购房的成本,同时提升房租的预期价格,使房租收益与供房收益平衡,从而使购房不亏,甚至于依靠租金,使住房能够成为一笔“赚钱”的生意。

至于提升居民收入,则是一项不局限于房地产行业,关乎整体民生的重要因素。仅考虑地产交易的话,降低房地产交易成本、通过免税降税等方式变相提升居民可用资金,是笔者能想到的一些方向。但具体如何落地,如何执行,还有待后续政策端发力,配合房屋贷款利率的政策,进一步推动地产业景气复苏。