在此轮气势如虹的牛市行情中,港股创新药械板块无疑是受大市上涨趋势影响边际转向最明显的进攻性资产之一。而其中,以心玮医疗-B(06609)为代表的“低估价值股”则成为板块内率先启动的优质标的。

恒生指数在过去两周上涨达到24%,日均成交金额超过3000亿港元。仅在国庆假期,恒生指数涨幅便达7.59%。正是得益于近期连续大涨,港股市场的年内表现排到了全球主要指数首位。

在此轮气势如虹的牛市行情中,港股创新药械板块无疑是受大市上涨趋势影响边际转向最明显的进攻性资产之一。而其中,以心玮医疗-B(06609)为代表的“低估价值股”则成为板块内率先启动的优质标的。

在9月27日至10月7日的5个交易日内,心玮医疗股价实现“旱地拔葱”式大涨,期间最高股价达到26.80港元,创下自今年2月以来的股价新高,区间最大涨幅达到89%。

在9月27日至10月7日的5个交易日内,心玮医疗股价实现“旱地拔葱”式大涨,期间最高股价达到26.80港元,创下自今年2月以来的股价新高,区间最大涨幅达到89%。

据智通财经APP了解,2023年,随着集采政策持续调整优化及行业竞争压力边际放缓,国内创新器械在产业端的增长逻辑已实现一定幅度的修复,但这一趋势并未在二级市场得到相应反馈。相反,港股创新器械板块的基本面与整体估值依旧保持着背离趋势,2024上半年该板块估值线较上年同期再度剧烈下移,整体估值接近过去10多年来最低水位,形成了明显的价值洼地。

就个股来说,倾向更大赔率空间的大资金显然会更偏好前期估值被极致压缩、基本面反转后估值快速修复的个股。跨越盈亏平衡拐点的心玮医疗实现率先启动,反映的正是主力资金在本轮行情中的配置逻辑。

跨越盈亏平衡点在即,规模增长步入新阶段

从今年股价走势来看,今年年初至8月末,心玮医疗的股价已随港股医疗器械板块震动调整到位,估值处在明显历史低位。

不过,彼时公司估值与其自身业务端增长情况存在极大背离。参考此前披露的2024年中报,心玮医疗在同质化通路产品向差异化创新的治疗性产品转型发展策略的推动下,收入端稳健增长的同时也顺利跨越盈亏平衡点,公司基本面出现明显改善趋势。

从核心财务指标来看,公司报告期内实现营收1.28亿元,同比增长17.24%。在今年上半年面对外部诸多不确定因素的情况下,心玮医疗依旧保持了两位数的收入增长,显示出了极强的内生增长能力和抗风险能力。盈利方面,公司当期毛利达到8228.1万元,同比增长3.2%;除税前亏损则进一步缩窄至320万元,同比减少94.1%,意味着公司即将跨越盈亏平衡点。

营收盈利双丰收,背后体现的是心玮医疗研发成果高效转化后的持续造血能力。

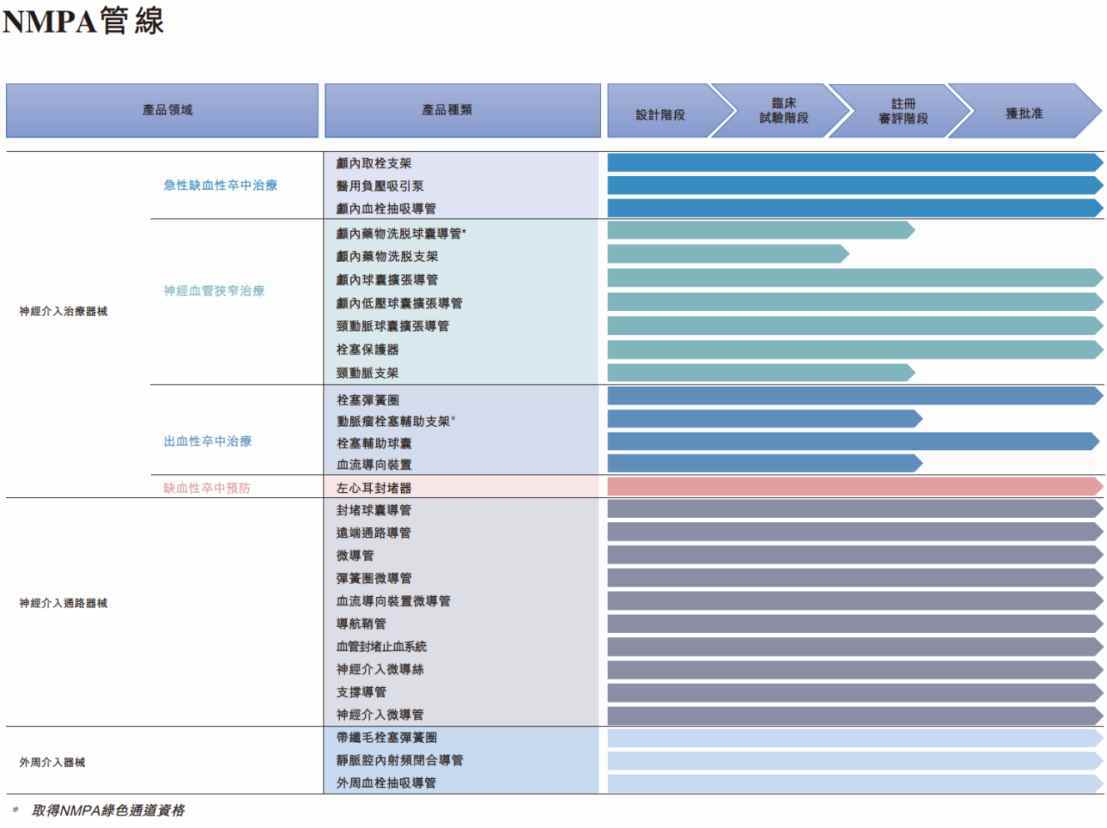

智通财经APP了解到,截至目前,公司共有29款器械产品获NMPA批准,广泛涵盖急性缺血性脑卒中及神经血管狭窄治疗、缺血性脑卒中预防、出血性脑卒中治疗以及介入通路,是国内首家提供卒中治疗及预防一站式解决方案的介入医疗器械公司。

今年上半年,公司神经介入通路器械及其他产品销售额达8270万元,同比增长42.1%。在保持通路类现金牛产品稳健增长的同时,心玮医疗的转型升级策略同样颇有成效,例如取栓支架及抽吸导管、扩张球囊及栓塞保护系统以及弹簧圈等治疗类产品当期实现收入4580万元,占比达35.6%,进一步优化了公司的收入结构。

在不断“开源”的同时,心玮医疗抵达盈亏平衡拐点的另一关键在于“节流”,即精细化财务管理。

2024年上半年,心玮医疗经营性活动现金净流入879.9万元,较上年同期实现成功转正,标志公司开始稳步进入创新器械制造价值正循环。而其背后,从销售到研发全方面的精细化管理不可或缺。

数据显示,心玮医疗在费用端实现费用占比三年连降,其中销售费用占比从2022年上半年的46.9%大幅降至2024年上半年的23.8%,同期的管理费用占比从49.9%降至21.0%。与此同时,公司研发费用占比也从2022年上半年的79.4%降至今年上半年的24.7%。侧面反映出公司一些重磅在研产品的研发阶段也来到较为成熟且确定性强的中后期阶段,说明心玮医疗已成为一家具备较强创新能力及成果转化能力的医疗械企。

目前来看,心玮医疗已成功将公司的现金循环支柱从融资现金流切换到经营性净现金流,为其下阶段的规模增长奠定了扎实基础。

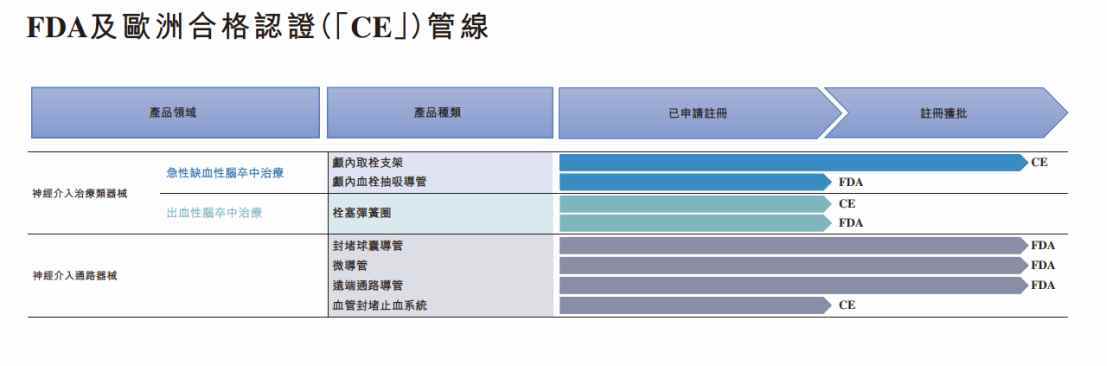

据智通财经APP了解,今年上半年医疗器械集采呈现出提质扩面的特征,随着国内控费措施持续推进,出海销售成为国内企业发展的必经之路。心玮医疗在深耕国内市场的同时也把目光投向了广阔的全球市场。目前公司在海外市场有3款器械产品获FDA批准上市,一款产品获得CE标志,正不断打开更多业绩增长点。

战略聚焦创新治疗类产品,多矩阵发力深挖价值

目前国内神经介入市场通路类国产化率已超过30%,同类产品内卷严重。相较之下,2022年缺血性产品国产化率仅2.8%、出血性产品国产化率仅5.4%。这一市场格局注定了向着差异化创新的治疗类产品加速覆盖,才是企业正确的破“卷”之道。正是顺应行业发展趋势,心玮医疗在核心业务策略层面将业务重点由同质化通路产品战略聚焦至创新治疗产品。

正如上文提到,公司当前产品已广泛涵盖急性缺血性脑卒中及神经血管狭窄治疗、缺血性脑卒中预防、出血性脑卒中治疗以及介入通路等领域。

以缺血性脑卒中治疗领域为例,公司的核心产品是Captor取栓支架,这是国内首款获得NMPA批准的多点显影取栓支架。公司还拥有颅内血栓抽吸导管和抽吸泵,均已获得NMPA批准。这些产品组合可用于紧急治疗不同亚型的急性缺血性脑卒中。与此同时,公司还针对不同亚型脑梗死的急诊手术需求,提升关键取栓产品(抽吸导管及取栓支架)及一站式医疗器械解决方案的竞争力,以满足老龄化背景下,中国市场日益增长的脑卒中治疗需求。

心玮医疗还在今年中报表示,未来18个月,公司预期将有至少五款重磅神经介入治疗类器械上市,包括用于狭窄治疗的颅内药物洗脱球囊导管(NMPA创新器械资质)、自膨式药物支架以及颈动脉支架,用于出血性卒中治疗的动脉瘤栓塞辅助支架(NMPA创新器械资质)以及血流导向装置等。

在创新产品持续研发、落地背后,反映的是心玮医疗在治疗类产品端逐渐建立起的技术壁垒。

数据显示,心玮医疗目前已拥有230项注册专利,其中包括116项发明专利和102项实用新型专利。技术壁垒的建立将成为心玮医疗未来在广阔的神经介入治疗类产品市场长足发展打下坚实基础。

从市场角度看,以脑卒中这一神经介入的主要适应症为例,据《中国脑卒中防治报告(2023)》数据,我国40岁及以上人群脑卒中现患人数达1242万,位居世界首位,且发病人群呈年轻化。巨大患者需求加上相对较低的心脑血管治疗渗透率,将推动神经介入市场的持续增长。根据灼识咨询研究数据,2023年我国神经介入市场约143亿元,预计2030年将增至489亿元。

平安证券研究表示,“目前国内神经介入治疗仍处于相对初期,整体国产化率较低。出血类器械仍呈现进口垄断格局。但国产产品正在不断破局上市,叠加集采搅动市场格局,国产替代势头显著。”

对于心玮医疗而言,在带量采购政策、DRG/DIP改革等政策的推动下,国内神经介入手术量开始回升、医疗器械进口替代不断提速,公司依托自主建立的销售渠道,在国内持续提高医院渗透率和医生的产品认可度,持续巩固公司在中国神经介入市场的竞争力和市场地位,有望在未来实现进一步的销售扩容。

然而,作为一个商业化能力正得到市场持续验证的优质标的,心玮医疗的内在价值却还未在二级市场得到充分体现。

参考美国神经介入公司Penumbra,作为一家致力于打造全品类产品管线且神经外周管线齐备的平台型企业,Penumbra自2015年上市以来,股价连年攀升,2023年股价最高达到348.67美元,市值达到135.4亿美元。而相较之下,心玮医疗作为国内首家提供卒中治疗及预防一站式解决方案的介入医疗器械公司,平台化价值同样凸显,然而心玮医疗当前PS估值仅2.99倍,与Penumbra的PS估值6.67倍存在较大差距。

目前心玮医疗正处在业务端战略转型的关键期,且已临近盈亏平衡拐点,有望在后续实现持续规模盈利的基础上,进一步深化在神经介入治疗类产品端的竞争优势,不断释放自身作为头部创新械企的内在价值。也就是说,作为港股创新药械板块内一支典型的低估修复标的,心玮医疗后续存在较大的估值上修空间,值得投资者保持关注。