中美周期变化已经孕育出资产“交叉点”。中美周期的变化带来较为确定性的交叉点是美国短债、地产链和中国出口链,港股(尤其是成长)好于A股。

智通财经APP获悉,中金公司发布研报称,中美周期变化已经孕育出资产“交叉点”。中美周期的变化带来较为确定性的交叉点是美国短债、地产链和中国出口链,港股(尤其是成长)好于A股。1)海外:从经济数据看,预期的充分计入和长端利率提前下行都增加了软着陆的可能性,进而使得美联储实际上反而不用降那么多。美国可能接近经济周期拐点,相比美债和黄金,更为确定的是直接受益于美联储降息的短债(短债性价比好于长债,应该做曲线的“陡峭化”)、逐步修复的地产链(甚至拉动中国相关出口链)。2)国内:港股短期市场情绪已经透支,交易可能重回核心资产。建议关注对利率敏感的成长股(互联网、科技成长,生物科技等)以及受美国地产需求拉动的出口链等。

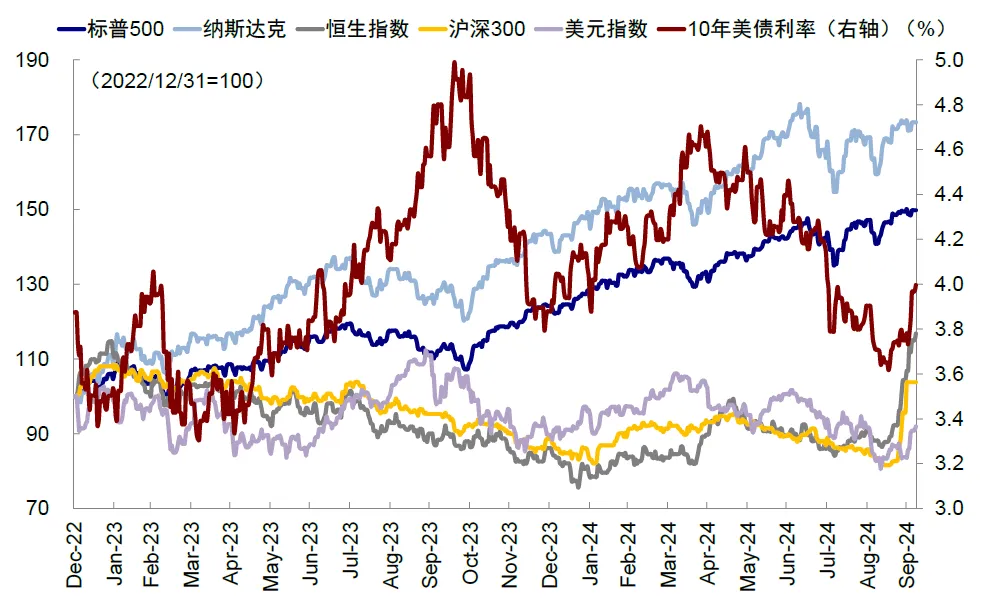

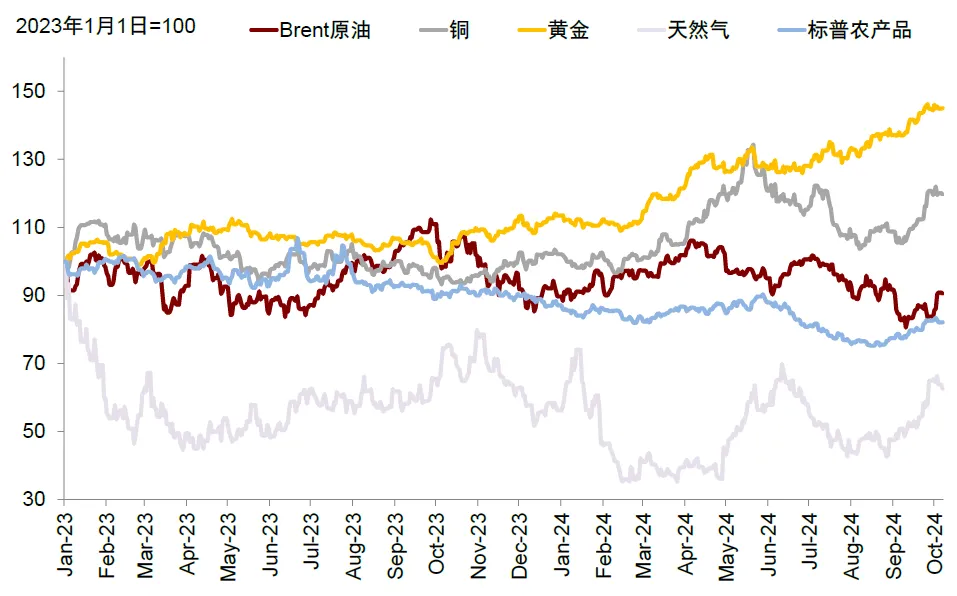

9月中以来,全球资产表现出现重要变化和逆转。一方面,中国资产在政策催化下快速反弹,恒生指数从9月中旬一度累计上涨超过30%;另一方面,美联储非常规大幅降息50bp后,美债利率反而从3.6%重回4%以上。中美资产看似各行其道的表现有着千丝万缕的联系,反映了宏观周期的交织“互动”:美联储非常规宽松提供了中国政策的宽松空间,中国金融政策发力促进市场情绪快速回暖;但大幅降息后也有利于美国经济修复,加上预期充分计入使得美债利率见底走高,反而可能约束后续宽松空间,近期美债利率、美元和人民币走势都说明了这一点。

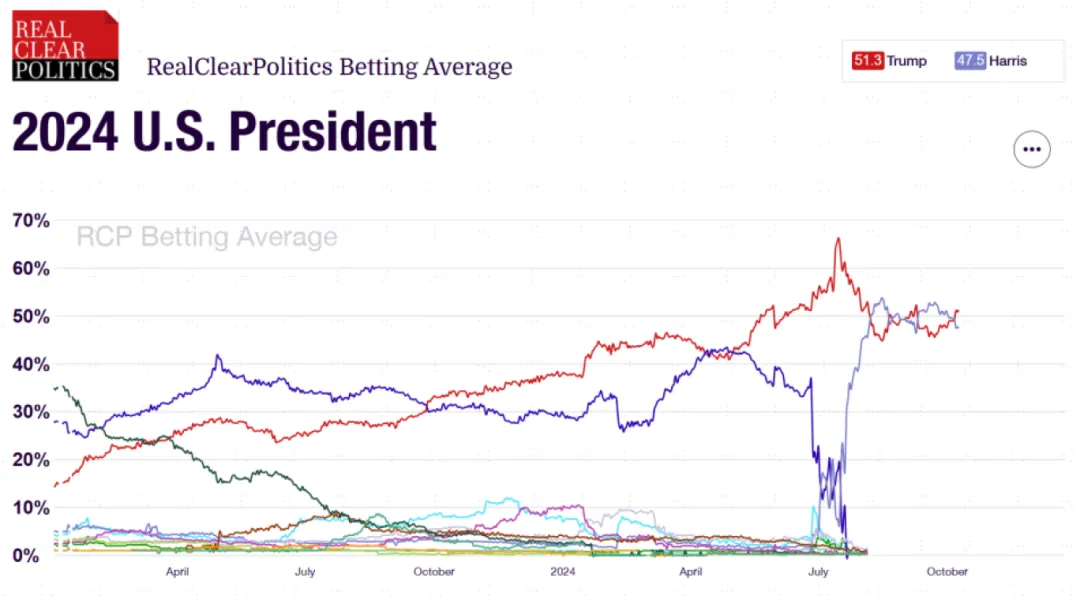

从这个意义上,外部提供的宽松空间最大的时候反而可能逐步过去,虽然出口链会直接受益于美国宽松下的地产修复,但临近的大选却是一个变数(特朗普胜选概率近期再度反超),这也进一步凸显了财政政策对于中国市场未来走势的重要意义。

从这个意义上,外部提供的宽松空间最大的时候反而可能逐步过去,虽然出口链会直接受益于美国宽松下的地产修复,但临近的大选却是一个变数(特朗普胜选概率近期再度反超),这也进一步凸显了财政政策对于中国市场未来走势的重要意义。

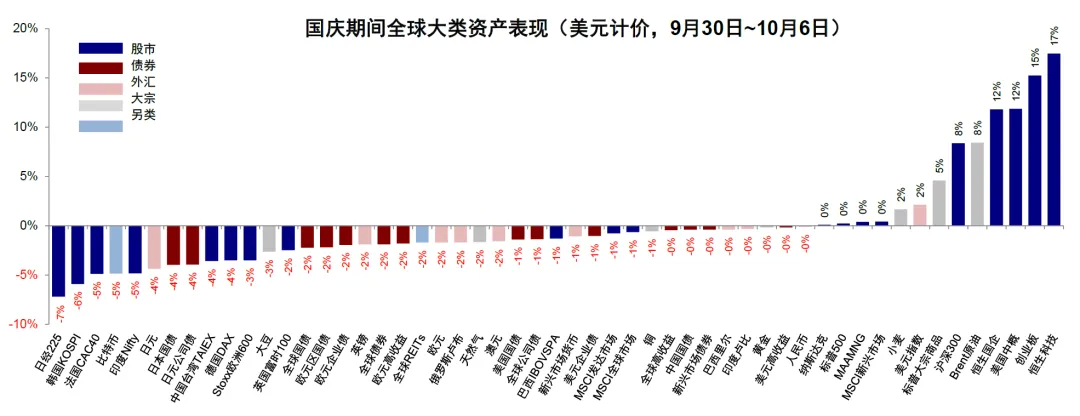

图表:国庆期间全球大类资产表现,大宗>股>债,中国权益资产和原油领先,日韩股市领跌

资料来源:Bloomberg,FactSet,中金公司研究部

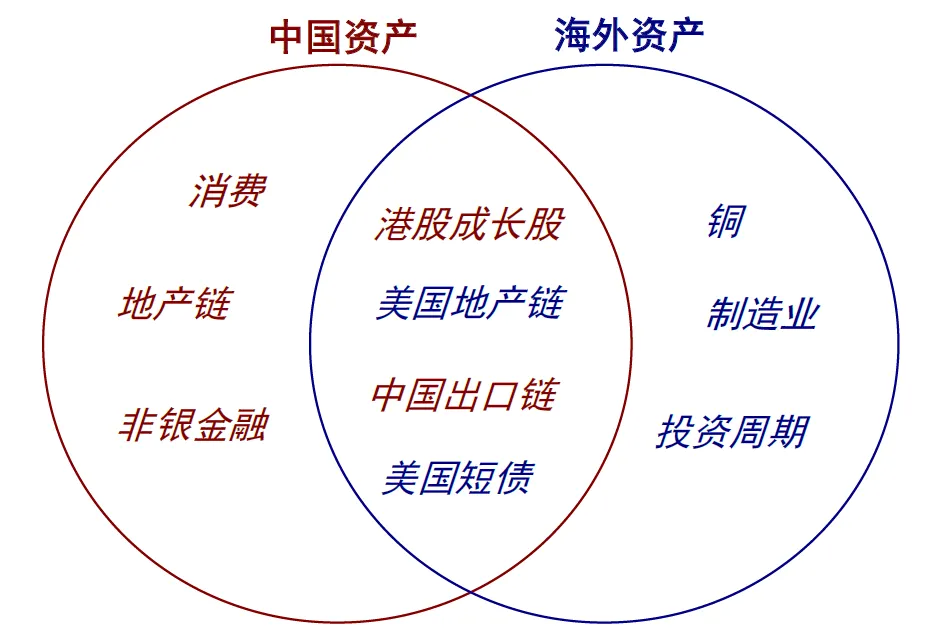

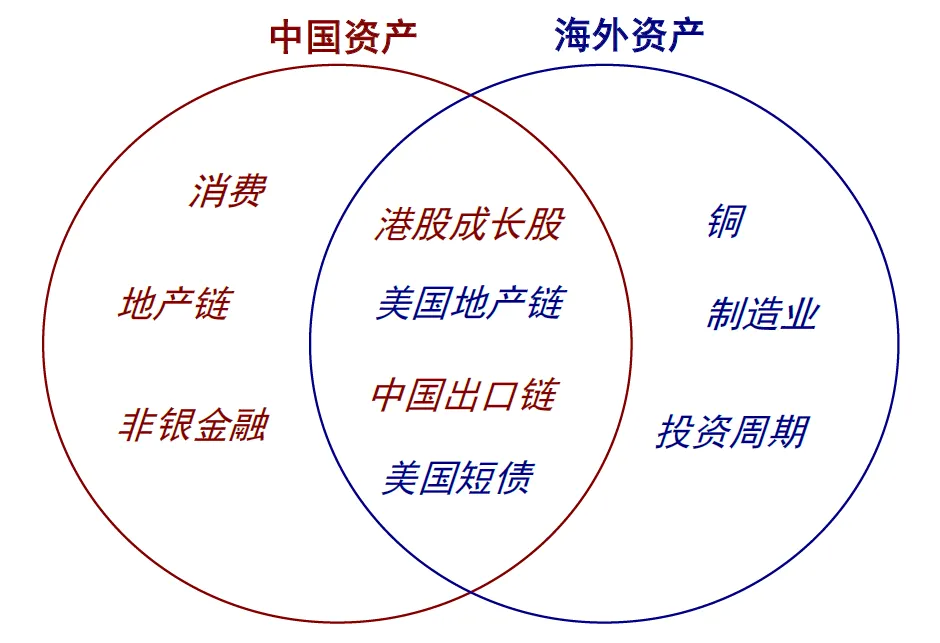

站在当前,美国私人信用的修复逐步出现,中国政策预期增强但力度兑现更为关键,因此中美当前周期“拐点”较为确定性的交叉点是美国短债、美国地产链和中国出口链,以及港股成长板块,都直接受益于货币宽松和产业趋势。整体市场更大趋势的涨幅,工业金属如铜、美国制造业以及中国顺周期板块则需要更大政策力度的支持。

图表:最明确的“交叉点”是美国短债、地产、中国出口链与港股成长

资料来源:中金公司研究部

中国:政策催化下资产大幅反弹,情绪计入较为充分,等待后续财政政策兑现

9月最后一周,金融三部委和中央政治局会议政策超预期,点燃市场情绪,中国资产大幅反弹。自9月中旬开始,恒生指数大涨超30%,恒生科技指数大涨超50%,A股假期未开盘,但前期沪深300指数也上涨27.2%。无论对比任何历史阶段,这样的快速反弹均显得十分可观。尤其是在国庆假期A股休市、港股通关闭下,港股依然保持强劲势头。10月2日至10月4日期间,恒生指数上涨8%,恒生科技指数上涨10%,领涨全球。

市场对政策反应如此积极,核心的变化在于:一是通过金融政策直接鼓励私人部门加杠杆(股市与房地产),二是更多强调民生与消费,传递了与以往不完全相同的信号与思路。具体政策举措包括:1)降息降准:降息20bp,10月LPR大概率同步下降20bp,允许变更房贷利率加点幅度;降准50bp,提供长期流动性1万亿元,未来有可能进一步下调25-50bp。2)放松地产政策:降低首付比例至15%,降低居民按揭贷款门槛;降低存量按揭利率至新发放水平,平均降幅50bp;政治局会议[1]首次提出明确目标性表述“促进房地产市场止跌回稳”,大幅超出市场预期。3)稳定股市:央行创设两个新的结构性货币政策工具稳定股市价格。4)消费民生:政治局会议关于财政政策、以及对民生与消费领域倾斜的表态,传递了与以往不完全相同的思路与信号。

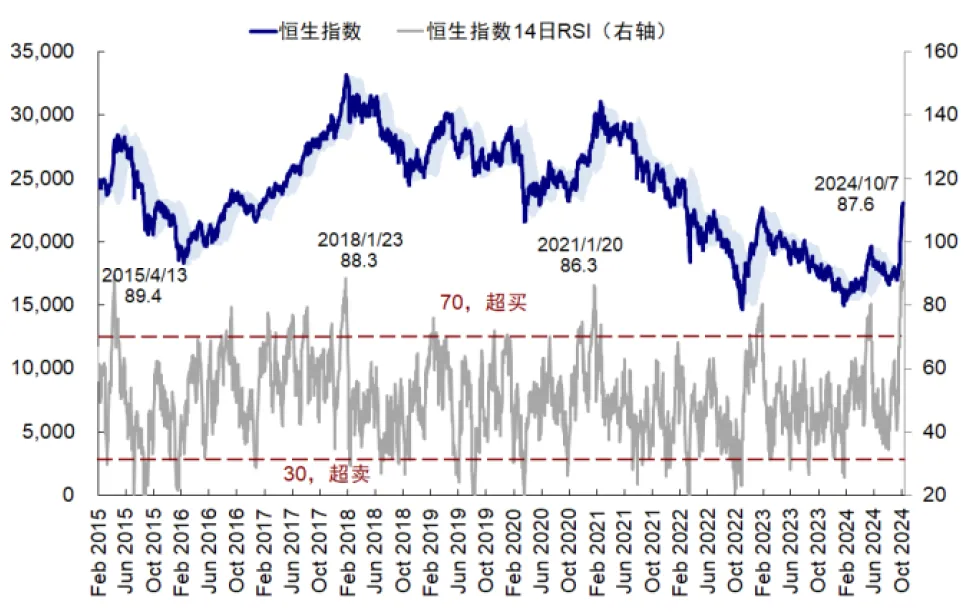

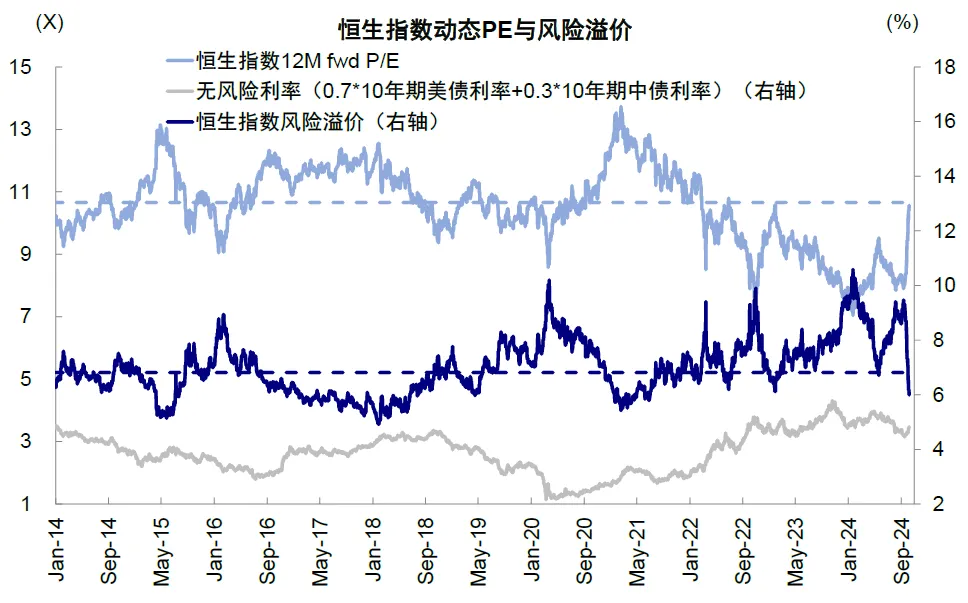

但经过本轮快速上涨,市场计入的乐观情绪已较为充分。1)衡量超买程度的恒生指数相对强弱指标(14日RSI)10月2日一度达90.9,创出新高。2)卖空占比从9月最后一周反弹启动时的19.9%一度回落至14%以下,行情有“逼空”特点。3)从估值看,MSCI中国指数动态估值从9月11日8.6倍的低点快速升至11.7倍,已超过2010年以来历史平均的11倍。恒生指数动态市盈率也从7.9倍达到10月7日的10.6倍,为2023年1月以来新高。当前恒生指数风险溢价自9月11日9.5%的高点快速回落至6%左右,低于2010年以来历史均值,为2023年1月以来新低。因此粗略地看,当前计入的乐观情绪已与2023年初高点的情绪接近,短期技术面透支明显。

图表:恒生指数相对强弱指标14日RSI 10月2日一度达到90.9,创出新高

资料来源:Bloomberg,中金公司研究部

图表:恒生指数风险溢价自9月11日9.5%的高点快速回落至6.0%

资料来源:Bloomberg,中金公司研究部

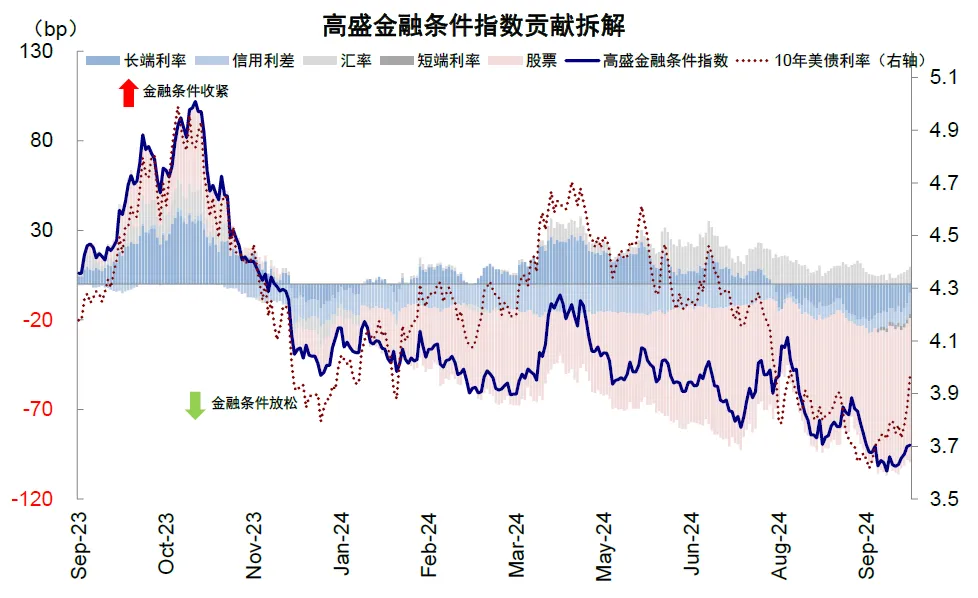

美国:非常规降息增加“软着陆”可能,衰退与降息预期降温,等待“硬数据”验证

海外资产走势也出现“拐点”,衰退和降息交易都有所降温。自7月以来的美股头部科技业绩不及预期、宏观经济数据转弱以及美联储非常规大幅降息50bp都导致衰退预期有所升温。但美联储真正降息后,美国资产交易主线并未继续向衰退和降息迈进,而是明显逆转。10年美债利率从9月17日3.6%的低点回升至4%;与此同时美元指数也从100反弹到103左右;黄金从2672美元/盎司下跌至2620美元/盎司。这些变化背后的表层原因是9月经济数据的改善,底层逻辑是降息预期驱动的融资成本下行。本轮降息周期需要“反着想,反着做”,降息兑现时可能也是降息交易接近尾声时。美联储非常规降息反而增加软着陆的可能性。美债利率在降息后转为上行,与2019年经验如出一辙。

图表:海外资产走势出现拐点,衰退和降息交易回吐

资料来源:Bloomberg,中金公司研究部

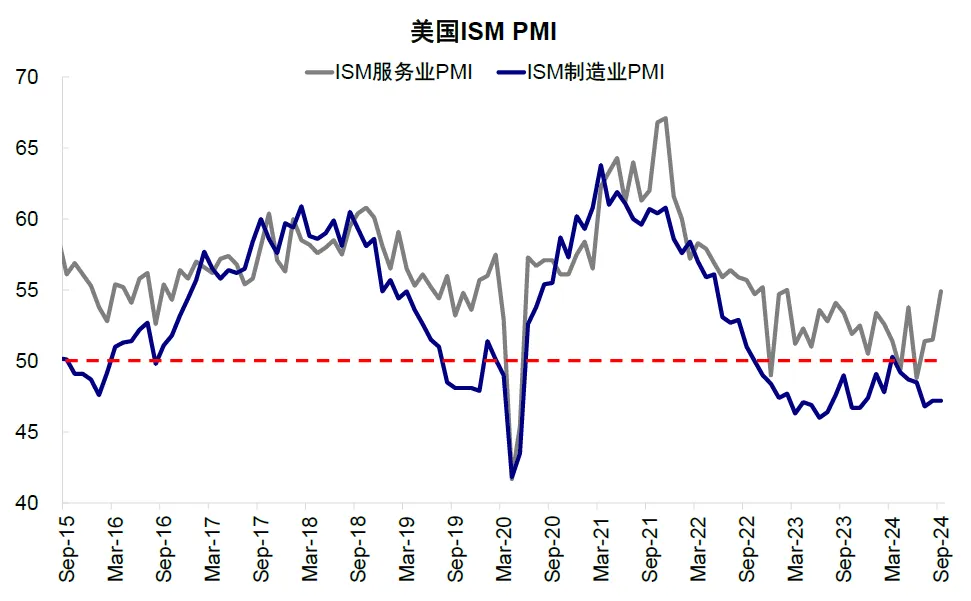

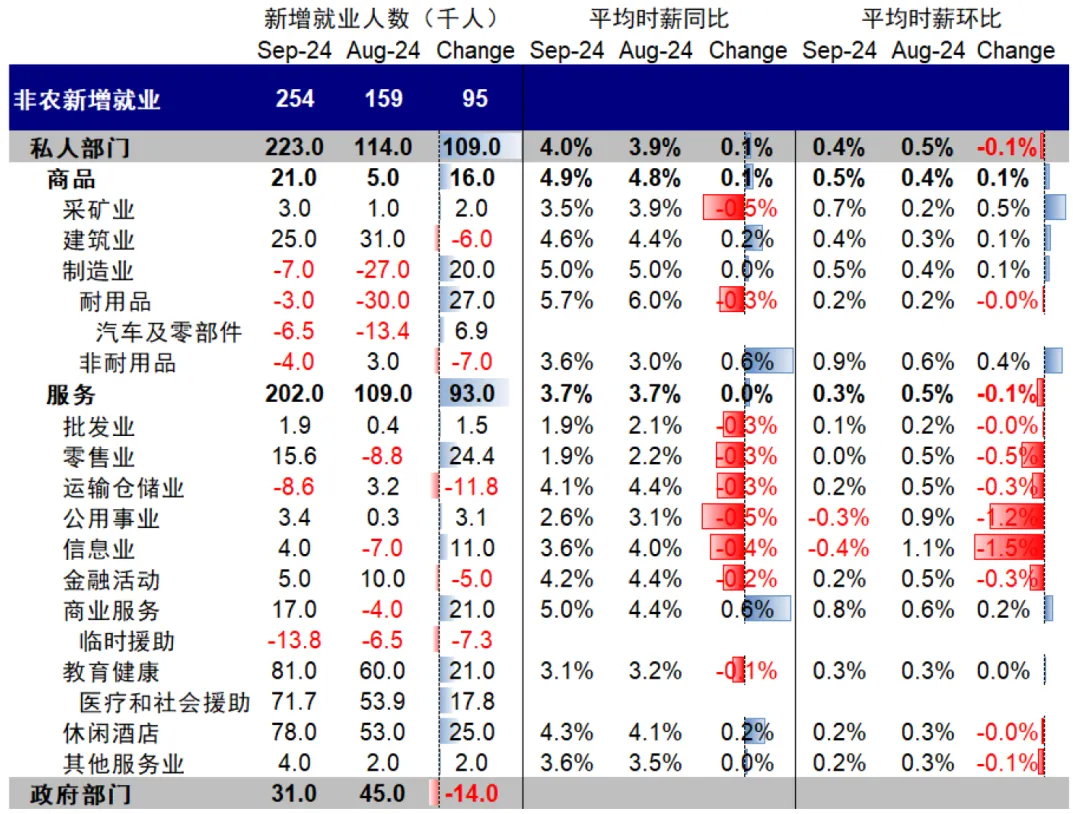

一方面,美国现在的增长并没有衰退担忧预期的那么差。从经济领先指标PMI看,10月初披露的9月ISM制造业PMI虽然仍低于荣枯线,但新订单分项环比走高至46.1。服务业PMI大超市场预期回升至54.9,自7月后连续三个月高于荣枯线,也是2023年2月以来的最大值。相比PMI,就业数据是经济的滞后指标,但也全面超预期。新增非农就业25.4万,大超预期的15万,上修7月和8月数据;失业率从4.2%降至4.1%;工资环比同比都超出预期,且前值均上修;前两个月大幅拖累就业的临时性失业基本消失。

图表:9月ISM制造业PMI虽然仍低于荣枯线,但新订单分项改善,服务业PMI大超市场预期回升至54.9

资料来源:Bloomberg,中金公司研究部

图表:就业数据全面超预期

资料来源:Haver,中金公司研究部

另一方面,金融条件宽松也孕育了经济反弹的空间。通过对比居民和企业部门融资成本和投资回报率、以及对比实际利率和自然利率,该行测算3.7%的长债利率就已经使得融资成本降至投资回报率以下,意味着可以提振需求。长债利率及广义金融条件的下行早在2023年下半年就已经发生,相比联邦基金利率,金融条件与实体经济真实融资成本更为相关。

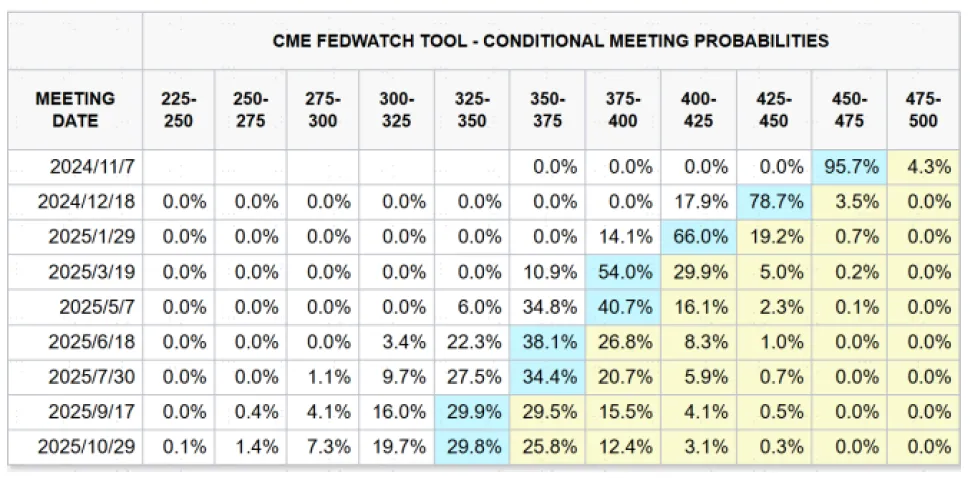

这些变化打压了衰退叙事和降息预期。CME利率期货隐含11月再降息50bp的概率已经归零,到2025年9月共降息100bp,比9月FOMC会议前的市场预期少了50bp。9月30日,鲍威尔在全国商业经济学会年会上再度强调,美国经济状况良好,且风险是双向的,美联储没有预设任何路线,将继续在每次会议上做出决定。同日,对降息50bp投反对票的美联储理事鲍曼再度称[3]通胀的上行风险依然突出,将继续谨慎地调整未来的政策立场。

图表:CME利率期货隐含11月再降息50bp的概率已经归零

资料来源:CME,中金公司研究部

此外,供给侧依然存在扰动,但目前尚未改变降息路径。9月整体和核心CPI环比的一致预期小幅回落,但进入10月以来中东地缘局势的变化以及美东港口工人的罢工均增加10月通胀的不确定性。1)中东地缘局势升温导致油价上涨,伊朗与以色列两国间冲突升级,引发市场对原油供给中断的担忧,导致布伦特原油价格连续上涨由72美元/桶上涨至78美元/桶。若局势进一步升温,该行认为供给侧的冲击将导致通胀上行;2)美国港口工人罢工三天,加重短期供应链压力。10月1日~10月3日,美国东部及墨西哥湾附近36个港口近4.5万工人罢工,至少54艘集装箱船因无法卸货在港口堵塞。在达成未来六年内加薪62%的临时协议后,本次罢工得到了快速解决,但仍需要一定时间恢复正常的货物流通,供应链端的压力或将传导到通胀价格上。

图表:10月以来,布伦特原油价格连续上涨由72美元/桶上涨至78美元/桶

资料来源:Bloomberg,中金公司研究部

中美周期的“新”变化:反弹还是反转?方向都已变化,美国私人部门修复或更为明确,中国需要财政力度配合

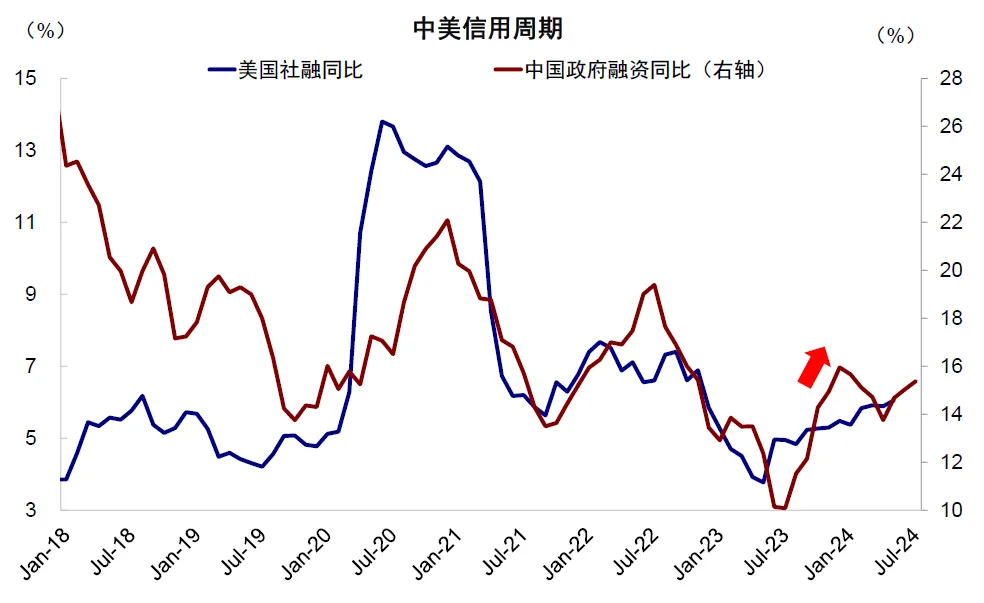

该行指出,相比私人部门加杠杆,中国的变化更多来自政府部门的财政支出力度,美国则更多来自货币松紧对私人信用的影响,如居民地产和企业投资。中美在今年一季度实际上实现了信用周期的“小波段”共振正是得益于此,解释了美国地产链、中国出口链、全球工业金属的上涨。站在现在的位置上,中国政策发力及美国衰退预期降温,表明方向已经出变化,这反过来会约束内部的宽松空间,也进一步凸显了财政力度的重要性。

图表:中美在今年一季度实际上实现了信用周期的“小波段”共振

资料来源:Wind,Haver,中金公司研究部

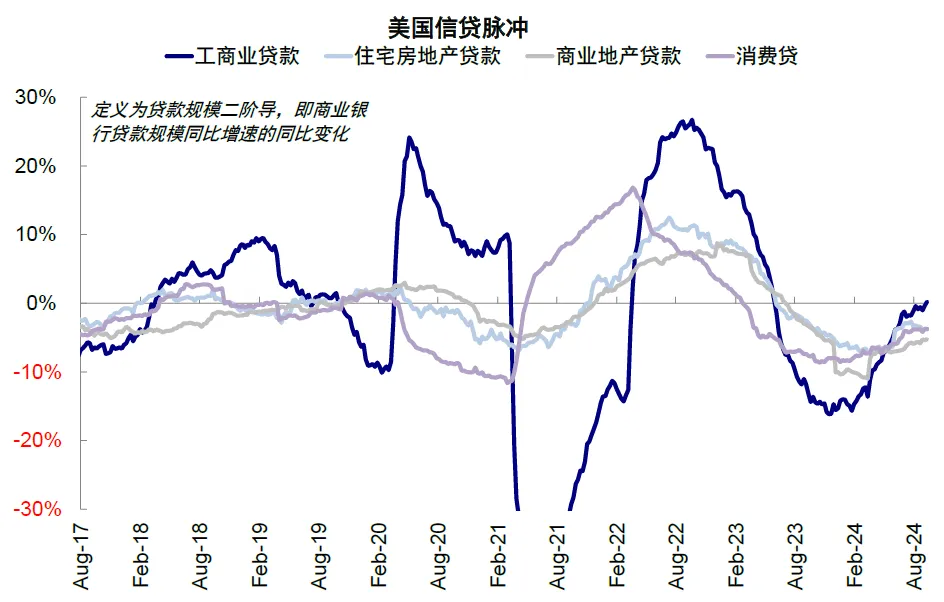

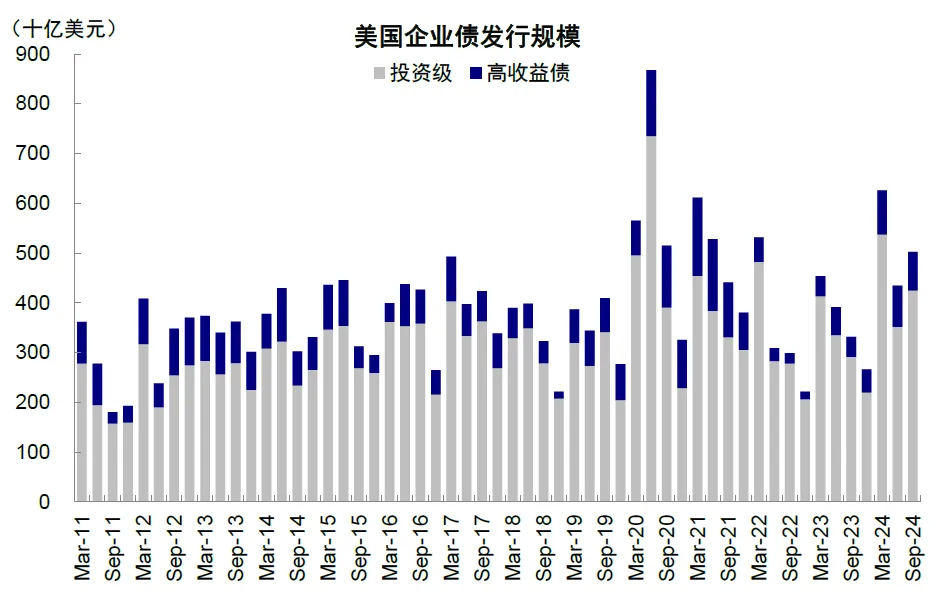

美国由于金融条件宽松较早且持续维持低位,高弹性领域已经反弹,私人部门再度加杠杆的趋势较为明显。1)信贷脉冲:银行信贷脉冲在2023年底都已经出现拐点,工商业贷款脉冲已经转正。2)企业部门:反映直接融资的信用利差继续收窄,高收益和投资级信用利差三季度分别收窄30bp和6bp,已经回落到2022年加息前的水平,进一步带动三季度发债规模环比增加16%至5023亿美元。3)居民部门:30年抵押贷款利率在美债利率的带动下已经回落到6.1%左右,接近2022年9月的水平,再融资申请指数也已经升至2022年3月加息以来的新高。尽管高房价一定程度抑制销售的大幅修复,但再融资规模的增加可以边际改善居民的付息压力,对消费形成支撑。由此,相比衰退,更需要验证的是信用周期重启传导到硬数据以及经济反弹的程度和速度。

图表:金融条件宽松较早且持续维持低位

资料来源:Bloomberg,中金公司研究部

图表:银行信贷脉冲在2023年底都已经出现拐点,工商业贷款脉冲已经转正

资料来源:Haver,中金公司研究部

图表:三季度发债规模环比增加16%至5023亿美元

资料来源:SIFMA,中金公司研究部

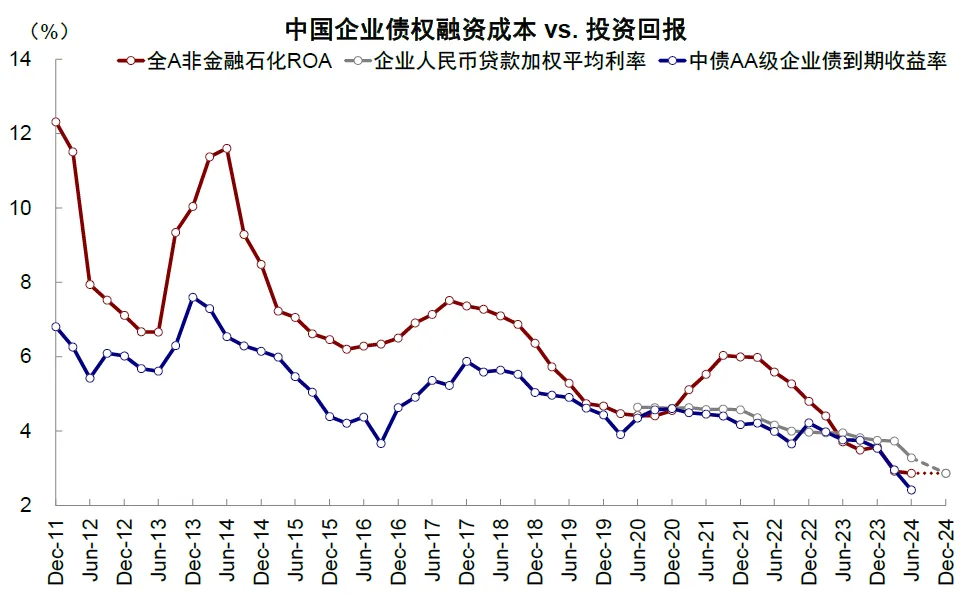

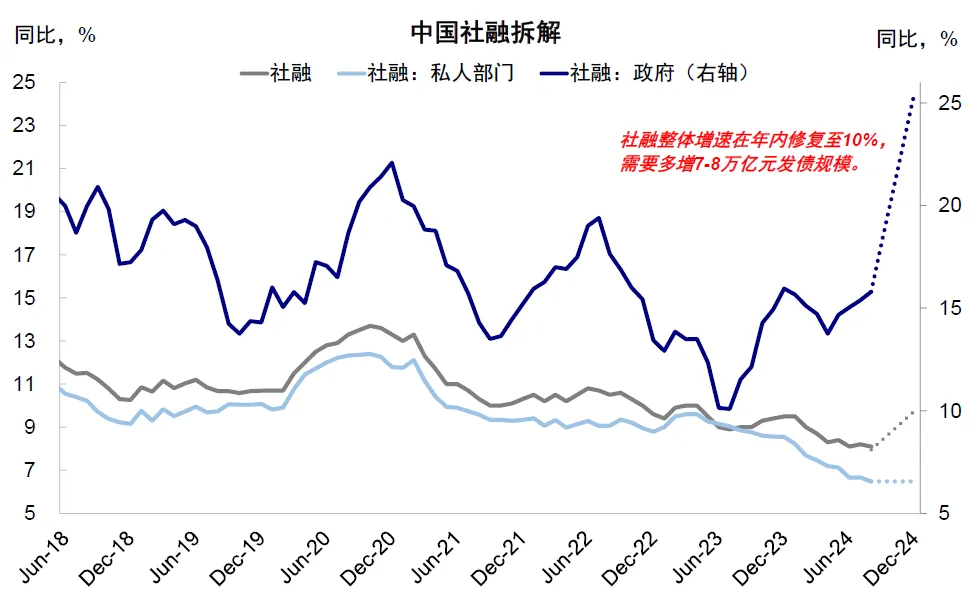

中国的确定性在于融资成本下降,但外部最大空间可能逐步过去;财政力度是否够大需要观察。相较于目前的政策手段,彻底扭转信用周期趋势依然要靠财政发力。否则,可能在情绪和流动性驱动后缺乏较为明确的基本面支撑。从政策力度看,尝试从投资回报率与融资成本的差距进行静态测算。1)货币:根据测算,5年期LPR再降45-70bp至2.95%-3.2%有助于解决当前投资回报不及融资成本的问题。2)财政:若要让财政脉冲回到历史高点,或者让整体社融增速由当前8.1%回到2023年初的10%,该行测算需要7-8万亿元新增发债。从这一角度看,当前政策力度依然有差距,需要关注后续政策兑现情况。

图表:5年期LPR再降45-70bp至2.95%-3.2%有助于解决当前投资回报不及融资成本的问题

资料来源:Wind,中金公司研究部

图表:社融增速在年内修复至10%(2023年年初水平),需要新增7-8万亿元发债规模

资料来源:Wind,中金公司研究部

对中国来说,美国信用周期重启意味着财政重要性在进一步上升,因此宽松预期最强最敏感的阶段在逐步过去。一方面,本轮美国更可能是软着陆下的预防式降息,降息空间可能不会很大,更为激进的非常规降息反而使得后续降息幅度不用很大,这也意味着国内面临的外部宽松环境最大的时候可能逐步过去。另一方面,尽管美国信用周期重启的正面效果是对出口的支撑,但需要考虑大选的影响。目前出口是中国增长的重要支撑和亮点,利率敏感的美国地产周期等再度重启有助于稳定中国出口增速。正如一季度中美周期共振对我国出口链的拉动。但明年出口链也会受到大选影响。根据RCP统计,近期特朗普支持率再度上升,尤其是博彩支持率再度领先接近4个百分点,一些关键摇摆州选情如宾州也再度逆转。

图表:近期特朗普支持率再度上升,尤其是博彩支持率再度领先接近4个百分点

资料来源:RCP,中金公司研究部

配置建议:最明确的“交叉点”是美国短债、地产、中国出口链与港股成长;更大幅反弹和顺周期需要政策力度配合

往后看,该行认为中美周期变化已经孕育出资产“交叉点”。中美周期的变化带来较为确定性的交叉点是美国短债、地产链和中国出口链,港股(尤其是成长)好于A股。1)海外:从经济数据看,预期的充分计入和长端利率提前下行都增加了软着陆的可能性,进而使得美联储实际上反而不用降那么多。美国可能接近经济周期拐点,相比美债和黄金,更为确定的是直接受益于美联储降息的短债(短债性价比好于长债,应该做曲线的“陡峭化”)、逐步修复的地产链(甚至拉动中国相关出口链)。2)国内:港股短期市场情绪已经透支,交易可能重回核心资产。建议关注对利率敏感的成长股(互联网、科技成长,生物科技等)以及受美国地产需求拉动的出口链等。

图表:最明确的“交叉点”是美国短债、地产、中国出口链与港股成长

资料来源:中金公司研究部

更大的指数反弹和顺周期表现则需要数据和事件的催化与配合。如果未来一两个月美国经济与中国财政数据都得到验证的话,工业金属如铜等、美国制造业以及中国顺周期板块也值得关注。1)海外:伴随经济尤其是投资周期修复,铜等工业金属也可以逐步关注,但目前仍有些偏左侧,需要等待后续几个重要数据验证,如美国大选日(11月5日),11月FOMC(11月8日)以及在9月油价上涨和罢工后的10月通胀(11月13日)。2)港股:根据测算,如果风险溢价降至2024年5月市场高点时的6.7%,或支撑恒指到21,000点左右;如果情绪继续改善至2023年初疫情政策调整后高点对应的6.1%,恒指或达22,500点左右。但彼时中国供应链在全球修复最快,同时房地产亦处于历史高点,目前各部门的资产负债表难以类比。该行认为如果政策不断兑现、财政力度超预期,直接受益的顺周期板块有望跑赢,包括消费、地产链和非银行金融等。