聚焦到基本面上,结合近两年的业绩表现来看,行业东风显然没有驱动闽东红业绩稳步向上。

股价“过山车”游戏正在“美股茶叶第一股”闽东红集团(ORIS.US)身上惊险上演。

12月5日,闽东红股价高开高走,午后盘中急速拉升至160%以上的涨幅,而后收盘时分该股又快速飙涨,截至收盘闽东红暴涨599.25%,报于56.01美元,成交额约为7183万美元,换手率则高达323.303%,资金活跃程度十分惊人。

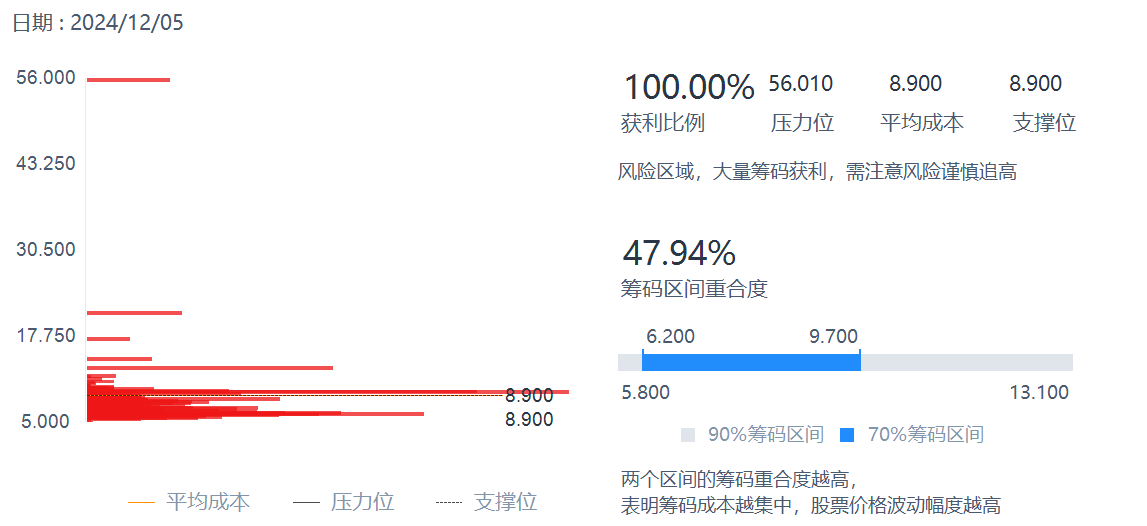

值得一提的是,当日闽东红90%的筹码集中在5.8-13.1美元,70%的筹码集中在6.2-9.7美元之间。其中,平均成本和支撑位均为8.9美元,压力位则为56.01美元,获利比例则高达100%,由此可知即便前几日入场资金大量获利,但同时该股目前也处于明显的风险区域。

值得一提的是,当日闽东红90%的筹码集中在5.8-13.1美元,70%的筹码集中在6.2-9.7美元之间。其中,平均成本和支撑位均为8.9美元,压力位则为56.01美元,获利比例则高达100%,由此可知即便前几日入场资金大量获利,但同时该股目前也处于明显的风险区域。

果然,不出所料。隔日12月6日,闽东红股价以超70%的跌幅低开,而后盘中狂泻,一度跌超95%,截止收盘该股价暴跌93.54%,收于3.62美元,成交额为9734.43万美元,换手率高达1370.42%,总市值为0.8亿美元。

(行强来源:富途)

一般来说,市值较小、股权高度集中及基本面不好的股票均容易被主力资金操控,影响股价波动。眼下闽东红集团总市值不足1亿美元,不失为一只典型的“小市值股”,而近期其股价暴涨又暴跌,显然也具有较大的被主力资金操控的嫌疑。

那么,透过基本面来看,闽东红集团基本面能否支撑得起暴涨的股价呢?结合其近两年的经营业绩来看,或可以为我们解惑。

瞄准白茶双重属性,估值曾高达105倍

事实上,闽东红的股价暴力拉升或持续回落的走势并非偶然,此前上市首日涨超50%的涨势便超过了众多中概股的上市表现。

今年10月17日,上市首日闽东红集团股价便大涨50%,成交量达165.52万股。之后的两个交易日,该股表现更是节节高,至10月21日收盘,闽东红集团股价便涨至8.74美元,较发行价4美元大涨118.5%。

深究其被资本加码的原因,智通财经APP观察发现,或于闽东红瞄准白茶赛道两大属性不无关系。

据悉,闽东红是国内综合型的茶制品供应商,公司自2014年3月开始生产和销售茶叶,至今已深耕茶产业超9年。目前闽东茶已完成了业务的垂直整合,涵盖了茶叶种植、加工,以及向中国茶叶经营者及最终客户销售茶制品。

从产品类别上看,闽东红的主要茶制品包括初制茶(白茶及红茶),以及精制的白茶及红茶。其中,初制白茶已成为了闽东红的核心产品,2021至2023年,制白茶占公司总收入的比例均高达80%以上,初级加工红茶分别占总收入15%左右。

白茶是中国茶的一个重要品类,近年来,白茶以其清新淡雅、甘甜回味的特点,逐渐成为茶界的新宠。根据京东大数据研究院发布的《2021春季饮茶消费趋势报告》,“95后”的新消费群体也更偏爱白茶。2023年,全国白茶产量10.02万吨,10年间产量增幅达538.22%,稳居中国六大茶类产量增幅第一。

而产量数据大幅增长背后,则是国内白茶需求爆发增长所致——根据中投报告,中国大陆白茶的国内销售金额在2017年至2021年期间经历了强劲增长,从约4亿美元增长至约13亿美元,复合年增长率约为32.8%,估计到2026年将增长至约24亿美元,2021-2026年复合年增长率约为11.9%。

此外,值得注意的是,相比与湖北、贵州等其他白茶种植区相比,福建产白茶亦享有更高的价格溢价。由于白茶主要产自福建省,2021年,福建、贵州、湖北生产的白茶分别约占中国大陆白茶总产量的67.2%、12.3%、5.9%。在福建范围内,福鼎生产大部分白茶,约占2021年福建总产量的48%。

成长属性加溢价属性双重加持之下,至2024年12月5日收盘,闽东红市盈率TTM已经涨至105倍,晋升美股市场茶叶股“新贵”。

业绩显颓势,潜力股or泡沫显现?

聚焦到基本面上,结合近两年的业绩表现来看,行业东风显然没有驱动闽东红业绩稳步向上。

据招股书数据披露,2022年至2023年,公司的收入分别为2430万元(单位:美元,下同)及2410万元,同比微降0.8%;同期的净利润分别为1150.1万元及1185.3万元,同比下降2.97%。

更进一步来看,营收的下滑或于加工白茶售价下滑不无关系。就量来看,2022年至2023年,加工白茶的销量分别为47.19万公斤及48.86万公斤;同期的每公斤平均售价分别为43美元及41美元。尽管销售有所增长,但依旧无法弥补售价下降带来的收入缺口。

在这样的业绩颓势之下,闽东红却选择了积极加码产能。

一是,公司计划通过收购茶园,增加其生产量。近两年来,公司分别收到但未承接金额约为1326万美元(人民币9176万元)和1426万美元(人民币9230万元)的采购订单。无法容纳客户下达的所有采购订单,限制了公司业绩增长空间。而获得额外资本购买和升级补充茶园将是一个有效和高效的策略,以提高产量、销量、收入和利润。不过收购茶园,产生的折旧和摊销也会随之大大增加。

二是,公司计划建设新的生产厂房、购买四条自动化生产线,用于生产初加工白茶。据悉,公司打算通过在浙荣茶工业区建立一个新的生产工厂来扩大生产设施,该工厂的初始阶段预计总建筑面积约为9783.0平方米。新生产厂房的初期阶段将用于生产初级加工的白茶和精制茶以及储存产品。公司与浙荣茶叶工业区管理委员会签署了意向书,预计此次招标价格约为500万美元(约合人民币3370万元)。

结合行业发展趋势来看,闽东红积极扩张产能抓住行业发展机遇无疑是一件,但实则是利弊相间。尤其是在,风险还是比较大的。

一方面,行业竞争本就激烈,扩充产能可能使市场供大于求,引发价格战,压缩利润空间,闽东红2022-2023年业绩下滑就与行业竞争导致白茶售价下滑有关。

另一方面,还将带来一定的财务风险。扩充产能需大量资金投入,若融资不畅或资金回流慢,会使企业资金链紧张。此外,举债扩充产能会使资产负债率提高,增加偿债压力和财务成本。

此外,该公司近两年经营活动产生的现金净额分别约为1357.8万元及1263.6万元;同比有所收窄,与公司业绩下降趋势相同。同期,公司的应收账款分别约为85.9万元及93.6万元,同比微增9%。大肆扩张加码产能之际,显然也不乏一定的资金压力

综上所述,闽东红虽靠白茶业务实现突围,成为茶叶股“新贵”,但公司基本面仍较为薄弱,恐难以支撑高达百倍的估值,同时再结合公司市值较小等特质,不难发现此次股价“过山车”或许又是一场被资金操纵的游戏。