周四,华纳兄弟探索频道表示将其资产重组为两个关键部门,一个专注于传统有线电视业务,另一个专注于流媒体和制片厂。

智通财经APP获悉,周四,华纳兄弟探索频道(WBD.US)表示将其资产重组为两个关键部门,一个专注于传统有线电视业务,另一个专注于流媒体和制片厂。而在此之前, 竞争对手康卡斯特(CMCSA.US)同样宣布了全面分拆,这似乎预示着,媒体行业即将发生大事,华纳兄弟探索频道首席执行官David Zaslav可能会重新加入一场媒体并购战。

华纳兄弟探索频道表示,将把目前旗下Max和Discovery+流媒体服务以及HBO所在的部门,与包括华纳兄弟影视制作业务在内的另一个部门合并。企业重组通常是一件平凡的事情。但华纳兄弟探索频道的股价在周四宣布这一消息后收涨逾15%。更奇怪的是,摩根大通、Evercore和Guggenheim Securities这三家大行正在就这一项乏味的会计变更提供咨询。

再加上Zaslav一直释放的暗示,这可能意味着媒体格局将重新排序。今年7月有报道称,他正在权衡各种战略选择。他曾考虑过竞购派拉蒙环球(PARA.US)。11月,特朗普赢得美国总统大选后,他指出,一个有利于达成协议的政府为整合提供了机会。

再加上Zaslav一直释放的暗示,这可能意味着媒体格局将重新排序。今年7月有报道称,他正在权衡各种战略选择。他曾考虑过竞购派拉蒙环球(PARA.US)。11月,特朗普赢得美国总统大选后,他指出,一个有利于达成协议的政府为整合提供了机会。

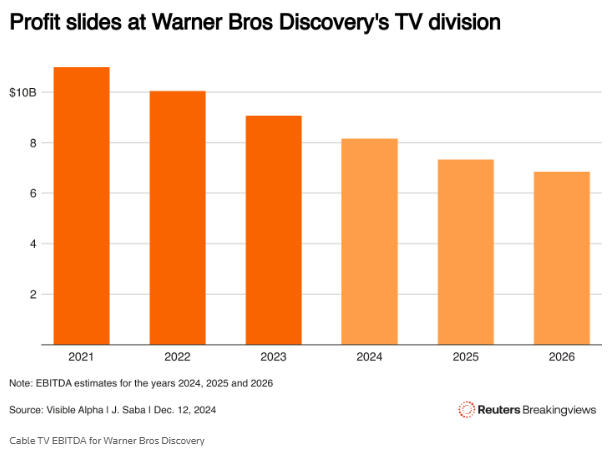

媒体行业有望利用这一机会。目前,传统电视正处于痛苦的困境。根据Visible Alpha的数据,到2026年,华纳兄弟探索频道传统有线电视业务的EBITDA将比五年前下降37%。

康卡斯特总裁Brian Roberts提早意识到了这一点,他在11月宣布,他将剥离公司的大部分有线电视频道。华纳兄弟探索频道当时还没有采取很合行动,但周四的举动似乎是一个前奏。

毕竟,现在有诱人的价值等待解锁。华纳兄弟探索频道有线电视业务的价值有可能达到其2025年超过70亿美元的预期EBITDA的5倍,在没有大型体育赛事的情况下估值低于福克斯公司(FOXA.US)。将该公司流媒体业务10亿美元的预期利润按20倍估值(考虑到盈利能力比奈飞(NFLX.US)低)计算,最后,如果以派拉蒙影业公司的拟议出售作为衡量标准,摩根士丹利分析师将其定为EBITDA的18倍左右,那么该公司工作室的价值将达到350亿美元。把这些加起来,再从公司成本中减去100亿美元的无谓成本,企业价值将接近900亿美元,比华纳兄弟探索频道当前的价值高出200亿美元。

分拆可以让不断增长的部门从370亿美元的债务中解脱出来,从而促使投资者认识到这一价值。尽管债权人可能会对将这些债务转移至一个独立出来的电视业务而不满,但通过交易可能有助于加强该部门。华纳兄弟探索频道本身是与华纳传媒分拆合并的产物,后者于2022年从AT&T(T.US)分拆出来。也许康卡斯特——或者派拉蒙或华特迪士尼(DIS.US)等竞争对手的有线电视业务——这一次可以成为交易对象。无论如何,华纳兄弟探索频道似乎再次走到了十字路口。