最新

熱門

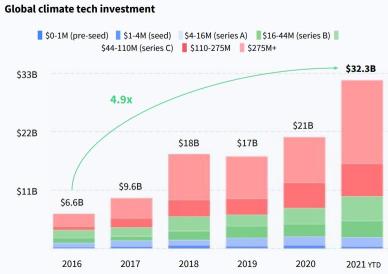

據dealroom表示,2021年全球氣候科技初創公司籌集了創紀錄的320億美元,比五年前巴黎氣候協議簽訂時增加了4.9倍的投資。

嗨,我是莫莉。我將與您分享有關資產配置的信息,特別是專業投資者的持股和觀點,以及初學者的書籍。

![]()

![]() 謝謝您的關注!

謝謝您的關注!

您有投資於 esg 股票或所有基金类型嗎?您對此有何看法?

$特斯拉 (TSLA.US)$ $Rivian Automotive (RIVN.US)$ $蔚來 (NIO.US)$ $比亞迪股份 (01211.HK)$

嗨,我是莫莉。我將與您分享有關資產配置的信息,特別是專業投資者的持股和觀點,以及初學者的書籍。

您有投資於 esg 股票或所有基金类型嗎?您對此有何看法?

$特斯拉 (TSLA.US)$ $Rivian Automotive (RIVN.US)$ $蔚來 (NIO.US)$ $比亞迪股份 (01211.HK)$

已翻譯

18

2

$道瓊斯指數 (.DJI.US)$ $標普500指數ETF-SPDR (SPY.US)$ $納斯達克綜合指數 (.IXIC.US)$ 隨著這些轉變從低估值到完全定價發生,ESG 投資下一階段的教訓正在出現。對於負責任投資的第二時代的機構投資者來說,在 ESG 鏡頭下獲得卓越的風險調整回報的途徑將通過能夠識別主題,阻礙其可能的軌跡,並成功地映射對資產類別、行業、行業和公司動態的影響。沒有人再需要想知道這些廣泛的現象,是否可能對金融資產產產生強大的影響。焦點不可避免地從宏觀轉變為微觀,遠離事情會改變嗎?這種變化將如何影響社會?

在過去十年初,確定股票價格將受到大規模轉向替代能源的影響的公司並不難。例如,大型石油公司很容易脫穎而出,尤其是在深水地平線災難之後。同樣地,認識 ESG 的投資者對社會和治理問題的記錄較差的企業可能會相對容易被認識到 ESG 的投資者,而許多企業仍然不悔改。但是,近年來,這種情況發生了巨大的變化,ESG 事務成為全球企業董事會會議室中的首要位置。現在,10 年前為輕鬆目標的石油和天然氣巨頭,他們對替代燃料的投資增加了一倍,在某些情況下,他們成為綠色能源的重要投資者。3 傳統採礦公司,例如 BHP,現在成為實現清潔技術的稀土金屬最大投資者之一。與此同時,當今許多知名的科技巨頭在過去經常被批評,以及對社會問題缺乏關注,正在努力改善營運結構,並加強對當今迫切的社會問題的承諾。

所有這些問題是,由於各種重要的原因,倡導 ESG 因素在投資中的重要性的倡導者已經贏得了這場戰鬥。只要查看本文頂部的圖表,就可以查看證據。忽略這些因素不再是一種選擇,幾乎所有公司都必須努力降低 ESG 風險範圍。從 ESG 價值觀看,這顯然很好,但從尋求回報的角度來看,這可能意味著獲得超大回報的機會已減少。換句話說,在廣泛繁殖的 ESG 評分系統上評分的公司可能較其他公司的風險較低,但是對這些問題的意識提高所帶來的任何大幅收益可能都是這些公司的背後。為什麼?因為這些公司在環境、社會和治理風險方面對未來如何定位的知識現在已成為公共信息,換句話說,廣泛知道。例如,這意味著公司實現碳中和或提高其執行團隊的多樣性的計劃已被納入其股價中,這可能導致估值可能更高,但也可能會導致上漲的驚喜。我們稱這是一個有效的信息市場的運作 —— 如果每個人都知道它,每個人都重視它,就沒有非凡的回報可以獲得。

隨著這些轉變從低估值到完全定價發生,ESG 投資下一階段的教訓正在出現。對於負責任投資的第二時代的機構投資者來說,在 ESG 鏡頭下獲得卓越的風險調整回報的途徑將通過能夠識別主題,阻礙其可能的軌跡,並成功地映射對資產類別、行業、行業和公司動態的影響。沒有人再需要想知道這些廣泛的現象,是否可能對金融資產產產生強大的影響。焦點不可避免地從宏觀轉變為微觀,遠離事情會改變嗎?這種變化將如何影響社會和企業?

那麼,在 ESG 投資的第二個時代,仍希望在保持重視 ESG 問題的同時獲得強勁回報的投資者可以在哪裡轉變?

在過去十年初,確定股票價格將受到大規模轉向替代能源的影響的公司並不難。例如,大型石油公司很容易脫穎而出,尤其是在深水地平線災難之後。同樣地,認識 ESG 的投資者對社會和治理問題的記錄較差的企業可能會相對容易被認識到 ESG 的投資者,而許多企業仍然不悔改。但是,近年來,這種情況發生了巨大的變化,ESG 事務成為全球企業董事會會議室中的首要位置。現在,10 年前為輕鬆目標的石油和天然氣巨頭,他們對替代燃料的投資增加了一倍,在某些情況下,他們成為綠色能源的重要投資者。3 傳統採礦公司,例如 BHP,現在成為實現清潔技術的稀土金屬最大投資者之一。與此同時,當今許多知名的科技巨頭在過去經常被批評,以及對社會問題缺乏關注,正在努力改善營運結構,並加強對當今迫切的社會問題的承諾。

所有這些問題是,由於各種重要的原因,倡導 ESG 因素在投資中的重要性的倡導者已經贏得了這場戰鬥。只要查看本文頂部的圖表,就可以查看證據。忽略這些因素不再是一種選擇,幾乎所有公司都必須努力降低 ESG 風險範圍。從 ESG 價值觀看,這顯然很好,但從尋求回報的角度來看,這可能意味著獲得超大回報的機會已減少。換句話說,在廣泛繁殖的 ESG 評分系統上評分的公司可能較其他公司的風險較低,但是對這些問題的意識提高所帶來的任何大幅收益可能都是這些公司的背後。為什麼?因為這些公司在環境、社會和治理風險方面對未來如何定位的知識現在已成為公共信息,換句話說,廣泛知道。例如,這意味著公司實現碳中和或提高其執行團隊的多樣性的計劃已被納入其股價中,這可能導致估值可能更高,但也可能會導致上漲的驚喜。我們稱這是一個有效的信息市場的運作 —— 如果每個人都知道它,每個人都重視它,就沒有非凡的回報可以獲得。

隨著這些轉變從低估值到完全定價發生,ESG 投資下一階段的教訓正在出現。對於負責任投資的第二時代的機構投資者來說,在 ESG 鏡頭下獲得卓越的風險調整回報的途徑將通過能夠識別主題,阻礙其可能的軌跡,並成功地映射對資產類別、行業、行業和公司動態的影響。沒有人再需要想知道這些廣泛的現象,是否可能對金融資產產產生強大的影響。焦點不可避免地從宏觀轉變為微觀,遠離事情會改變嗎?這種變化將如何影響社會和企業?

那麼,在 ESG 投資的第二個時代,仍希望在保持重視 ESG 問題的同時獲得強勁回報的投資者可以在哪裡轉變?

已翻譯

31

6

專欄 石油和天然氣勘探正在衰退

一部分,這是因為環境、社會和管治(ESG)壓力正在抑制對石油和天然氣的投資。

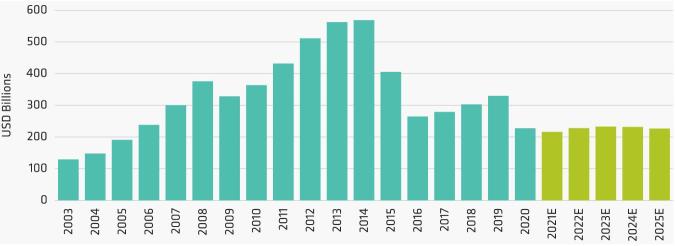

石油、天然氣和煤炭的投資已經受到緩和數年(如下圖)。公司面臨壓力,要將現金返還給股東,並投資於能源轉型業務而不是化石燃料。更重要的是,碳氫能源投資的前置時間很長,並且資本支出不足以維持中期生產,進一步使過渡規劃工作變得複雜。

全球勘探和生產資本支出的投資將保持疲軟

資本成本在 2014 年達到高峰,2016 年落下底,但隨後在 2020 年進一步下跌,預計未來五年將維持平衡。

實際上,世界正依靠在 2015 年石油價格下跌之前所做出的重要石油和天然氣投資決策生活。如果沒有任何改變,碳氫化合物市場可能會更加收緊,從而引發比預期的價格上漲。

由於兩個原因,投資者受到阻礙於能源行業。首先,感覺到的 ESG 擔憂可能會導致進一步降低。事實上,對該行業的支撐力越來越嚴重推動了石油庫存估值至極低,價格/自由現金流比率接近 25 年最低(顯示如下)。第二,對碳氫化合物的需求下降,可能會使未使用的儲備「陷入困境」,實際上無價值。

在我們看來,陷入困境的資產擔憂是錯誤的。我們認為能源股價主要是根據現有項目的折扣現金流分析來估值;這意味著尚未生產或即將生產的田地上沒有價值放置。大多數石油和天然氣公司的儲備壽命約為 10 年,這個時期,化石燃料對能源順暢轉型至關重要,而且足夠短,讓選擇石油和天然氣股票的投資者獲得令人滿意的回報。如果投資者厭惡繼續作為投資的額外阻礙,能源價格將保持高,從而提高股東的現金回報。

$道瓊斯指數 (.DJI.US)$ $標普500指數 (.SPX.US)$

石油、天然氣和煤炭的投資已經受到緩和數年(如下圖)。公司面臨壓力,要將現金返還給股東,並投資於能源轉型業務而不是化石燃料。更重要的是,碳氫能源投資的前置時間很長,並且資本支出不足以維持中期生產,進一步使過渡規劃工作變得複雜。

全球勘探和生產資本支出的投資將保持疲軟

資本成本在 2014 年達到高峰,2016 年落下底,但隨後在 2020 年進一步下跌,預計未來五年將維持平衡。

實際上,世界正依靠在 2015 年石油價格下跌之前所做出的重要石油和天然氣投資決策生活。如果沒有任何改變,碳氫化合物市場可能會更加收緊,從而引發比預期的價格上漲。

由於兩個原因,投資者受到阻礙於能源行業。首先,感覺到的 ESG 擔憂可能會導致進一步降低。事實上,對該行業的支撐力越來越嚴重推動了石油庫存估值至極低,價格/自由現金流比率接近 25 年最低(顯示如下)。第二,對碳氫化合物的需求下降,可能會使未使用的儲備「陷入困境」,實際上無價值。

在我們看來,陷入困境的資產擔憂是錯誤的。我們認為能源股價主要是根據現有項目的折扣現金流分析來估值;這意味著尚未生產或即將生產的田地上沒有價值放置。大多數石油和天然氣公司的儲備壽命約為 10 年,這個時期,化石燃料對能源順暢轉型至關重要,而且足夠短,讓選擇石油和天然氣股票的投資者獲得令人滿意的回報。如果投資者厭惡繼續作為投資的額外阻礙,能源價格將保持高,從而提高股東的現金回報。

$道瓊斯指數 (.DJI.US)$ $標普500指數 (.SPX.US)$

已翻譯

15

4

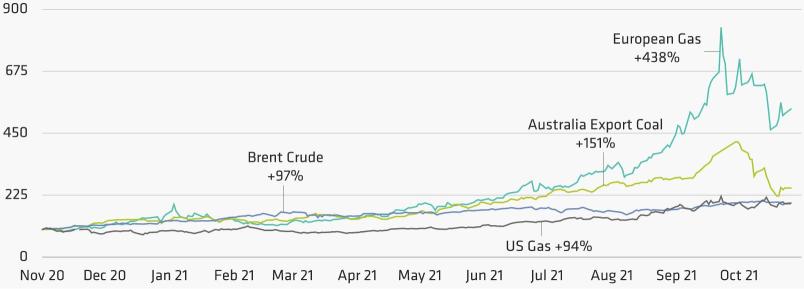

$道瓊斯指數 (.DJI.US)$ 能源部门目前占全球温室气体排放的大约四分之三。显而易见,可再生能源是全球唯一有效的长期解决方案来应对全球变暖。但与此同时,能源价格飙升(如下所示)正给企业和消费者带来压力。

如果当前趋势持续下去,我们相信类似的价格飙升将会再次发生。如果决策者和投资者未能战略性地规划通往可再生世界的旅程,将很难实现《巴黎协定》的最终目标:到2050年实现零碳排放,并将全球温度上升限制在1.5摄氏度以避免气候灾难。

当前和历史分析不保证未来结果。

截至2021年11月8日,数据已归一化至2020年。欧洲燃料燃气以TTFG1MON OECm指數(美元)表示,澳洲出口煤以API31MON指數(美元)表示,布伦特原油以CO1 Comdty(美元)表示,美国天然气以NG1 Comdty表示。

当前能源危机的推动因素是什么?处于一个“完美风暴”中,世界在COVID-19疫情后重新开始工作,需求急剧增长。但不寻常的天气模式使可再生能源无法如预期那样发挥作用,而烃类供应在全球范围内遭遇了干扰。投资者对石油和煤炭等化石燃料的厌恶仅是今天价格危机的一个次要因素,我们预计明年将有一些暂时因素扭转,价格将会回归正常。然而,股东和其他利益相关者要求能源公司限制石油和天然气投资,今天的问题很可能只是更多危机的前兆。

如果当前趋势持续下去,我们相信类似的价格飙升将会再次发生。如果决策者和投资者未能战略性地规划通往可再生世界的旅程,将很难实现《巴黎协定》的最终目标:到2050年实现零碳排放,并将全球温度上升限制在1.5摄氏度以避免气候灾难。

当前和历史分析不保证未来结果。

截至2021年11月8日,数据已归一化至2020年。欧洲燃料燃气以TTFG1MON OECm指數(美元)表示,澳洲出口煤以API31MON指數(美元)表示,布伦特原油以CO1 Comdty(美元)表示,美国天然气以NG1 Comdty表示。

当前能源危机的推动因素是什么?处于一个“完美风暴”中,世界在COVID-19疫情后重新开始工作,需求急剧增长。但不寻常的天气模式使可再生能源无法如预期那样发挥作用,而烃类供应在全球范围内遭遇了干扰。投资者对石油和煤炭等化石燃料的厌恶仅是今天价格危机的一个次要因素,我们预计明年将有一些暂时因素扭转,价格将会回归正常。然而,股东和其他利益相关者要求能源公司限制石油和天然气投资,今天的问题很可能只是更多危机的前兆。

已翻譯

10

3

$道瓊斯指數 (.DJI.US)$ 短期內,氣候變化事件對市場的影響可能更加聚焦於地方層面;例如,供應鏈中與颶風損害有關的干擾,或企業根據嚴重天氣事件的可能性考慮將業務放在何處。然而,隨著事件的數量、規模或嚴重程度不斷增加,可能會出現乘數效應,從而增加了與天氣相關事件的不確定性,這可能導致市場波動。從中長期來看,我們認為,投資者將資本投向致力於解決問題的公司,並將其資本投向提供新創產品或更清潔、更高效的製造的投資,將對市場產生影響。

已翻譯

12

4

$道瓊斯指數 (.DJI.US)$ $標普500指數ETF-SPDR (SPY.US)$ 影響投資和/或環保、社會和管治(esg)管理人可能會考慮超越傳統財務信息的因素來選擇證券,這可能導致相對投資表現與其他策略或廣泛市場基準相差較大,具體取決於這些行業或投資在市場上是否受歡迎。此外,esg策略可能依賴一些基於價值準則的評估來消除類似策略或廣泛市場基準中發現的風險,這也可能導致相對投資表現的偏差。

已翻譯

12

3

esg概念投資策略並不新鮮,但隨著股東要求行動的動能增強,以及對未能適應的公司所面臨的後果越來越嚴重,其備受關注。

不同的原因推動投資者投資的興趣。有些人出於道德原因進行投資,選擇拒絕不符合他們觀點的公司,而其他人則從社會因素,例如平等薪酬實踐等方面考慮。

一些可持續基金的例子包括 $NuShares ESG Large-Cap Growth ETF (NULG.US)$ $FRANKLIN CLEARBRIDGE SUSTAINABLE UNIT (FCSI.CA)$ 即使被打敗 $標普500指數 (.SPX.US)$ 在某些時期。嗯,趨勢正在向esg發展。在投資中祝你好運🍀

不同的原因推動投資者投資的興趣。有些人出於道德原因進行投資,選擇拒絕不符合他們觀點的公司,而其他人則從社會因素,例如平等薪酬實踐等方面考慮。

一些可持續基金的例子包括 $NuShares ESG Large-Cap Growth ETF (NULG.US)$ $FRANKLIN CLEARBRIDGE SUSTAINABLE UNIT (FCSI.CA)$ 即使被打敗 $標普500指數 (.SPX.US)$ 在某些時期。嗯,趨勢正在向esg發展。在投資中祝你好運🍀

已翻譯

13

9

2

$紐柯鋼鐵 (NUE.US)$ Nee 肯定比其他鋼鐵公司具有溢價,因為它在沒有削減股息的情況下擁有堅實的記錄,並且資產負債表更強大。當您為質量,資產負債表安全和歷史付出代價時,它是鋼鐵世界的 JNJ。鑑於現金流和收入增長,所有鋼鐵公司都很便宜。

許多分析師和投資者的警告是,高鋼價是否成為新常態,以及鋼鐵公司現在是否處於其周期性格局的頂端。第四季度將是所有鋼鐵實體的另一個收入井噴,可能是 2022 年第一季度。CLF 首席執行官表示,2022 年將比 2021 年更加強勁。無論鋼鐵價格在明年還是將來下跌,所有公司的資產負債表都在實時大幅改善。他們將在未來通過增加股息和回購將向股東返還更多資本。他們還將能夠以更好的信用評級和更少的債務來處理未來的經濟衰退更好。

如果投資者遵循季度報告,則寫作就在牆上。該行業在過去十年中已經整合,關稅將使美國鋼鐵公司免受外國鋼鐵的侵害。這些都是高測試版股票,所以我看到股價巨大波動並不讓我感到驚訝,但重要的是要保持你的眼睛的季度報告和資產負債表,因為每個季度隨著時間的推移越來越強.

$標普500指數ETF-SPDR (SPY.US)$ $道瓊斯指數 (.DJI.US)$

許多分析師和投資者的警告是,高鋼價是否成為新常態,以及鋼鐵公司現在是否處於其周期性格局的頂端。第四季度將是所有鋼鐵實體的另一個收入井噴,可能是 2022 年第一季度。CLF 首席執行官表示,2022 年將比 2021 年更加強勁。無論鋼鐵價格在明年還是將來下跌,所有公司的資產負債表都在實時大幅改善。他們將在未來通過增加股息和回購將向股東返還更多資本。他們還將能夠以更好的信用評級和更少的債務來處理未來的經濟衰退更好。

如果投資者遵循季度報告,則寫作就在牆上。該行業在過去十年中已經整合,關稅將使美國鋼鐵公司免受外國鋼鐵的侵害。這些都是高測試版股票,所以我看到股價巨大波動並不讓我感到驚訝,但重要的是要保持你的眼睛的季度報告和資產負債表,因為每個季度隨著時間的推移越來越強.

$標普500指數ETF-SPDR (SPY.US)$ $道瓊斯指數 (.DJI.US)$

已翻譯

11

4

lusy bubb : ESG 投資於哪些股票?

Molly wealth talk 樓主 lusy bubb : ESG just means Environment,Society and Governance.Sometimes,you could think it is Sustainable Investing.

I guess, many people's answers are TSLA、BYD and so on.