TSLA

特斯拉

-- 248.710 NVDA

英偉達

-- 117.700 PLTR

Palantir

-- 90.960 BA

波音

-- 178.110 MU

美光科技

-- 94.720

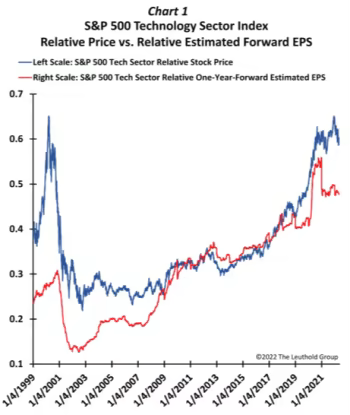

2000年3月,科技板塊的市值權重為34%,而總經濟活動的權重僅為7.9%。點com頂部涉及一個股市,其中其主導板塊的價格高於其經濟貢獻。然而,如今,科技在標普500指數中的市值權重僅為27.2%,遠低於17.5%的經濟權重。

科技板塊是否如同以往一樣廉價,從其對總體經濟的貢獻來看?否。與2000年相比,它是否被極度高估或接近其相對價值?否!

-- 保羅說

Jeremyx : 聽起來令人欣慰。然而,富途卻一直在走低。