【13F】投資之神巴菲特氏的秘密組合已公開?!減持蘋果股票,新購化妝品零售股票

$蘋果 (AAPL.US)$持有股份為

從第一季的7.89億股減少到約4億股し、

幾乎減少了50%在對方之間。

巴菲特在五月份舉行的伯克希爾·哈薩韋(Berkshire Hathaway)股東大會上,暗示由於稅務原因,他將降低對蘋果的持有比例。他指出,如果美國政府希望填補財政赤字並提高資本利得稅,今年「少量出售蘋果股票」對伯克希爾·哈薩韋的股東來說將長期受益。

另一方面,今年暴跌的化妝品零售股

$Ulta美容 (ULTA.US)$を

新取得了69,000股。第二季度,伯克希爾·哈薩韋持有的Ulta Beauty股票市值已達2.66億美元。該公司股價在14日的盤後交易中一度上漲超過當日收盤價的10%以上

。。

大衆化妝品和高級品牌之間的特殊市場定位也可能是巴菲特看好的原因之一。DA Davidson的分析師邁克爾·貝克爾指出,阿爾塔的股價受到壓力,部分原因是與競爭對手Sephora的新競爭力有關。在高級化妝品類別中,阿爾塔的市場份額受到壓縮,市場勢頭也減弱,但在大眾化妝品類別中,仍在擴大市場份額。

航空航天電子企業

$海科航空 (HEI.US)$也是新增取得的。

此外,伯克希尔在第一季末持有的总计612万股美国云计算公司

$Snowflake (SNOW.US)$的持有股票

全部出售。这是继苹果之后伯克希尔第二季度的第二次出售,但在伯克希尔的投资组合中占比相对较小,仅为0.03%。

不僅是Snowflake,伯克希爾哈薩威爾亦在第二季度減持媒體集團的

$派拉蒙環球-A (PARAA.US)$持有股票753萬股全部賣出了。

此外,硬質地板和相關配件的零售業者

$Floor & Decor (FND.US)$、石油和天然氣巨頭的

$雪佛龍 (CVX.US)$、通信巨頭的

$T-Mobile US (TMUS.US)$等等也減持了持有的股份。

從增加的股票的市值來看,伯克希爾哈薩威在第二季度

$西方石油 (OXY.US)$的持有股票

最多增加。726萬股買入增持,時價總額達到4億5800萬美元。持有股數是

第1季度的430萬股增加近70%。第2季度的首個月6月,伯克希爾在截至6月17日的9個交易日內,總共持有約730萬股奧氏石油,以近60美元的價格每股購入。

前季度首次披露的損害保險巨頭

$安達保險 (CB.US)$購入增持。此前已多次報導進行套利交易的

$Sirius XM (SIRI.US)$也繼續增持持有股份數。

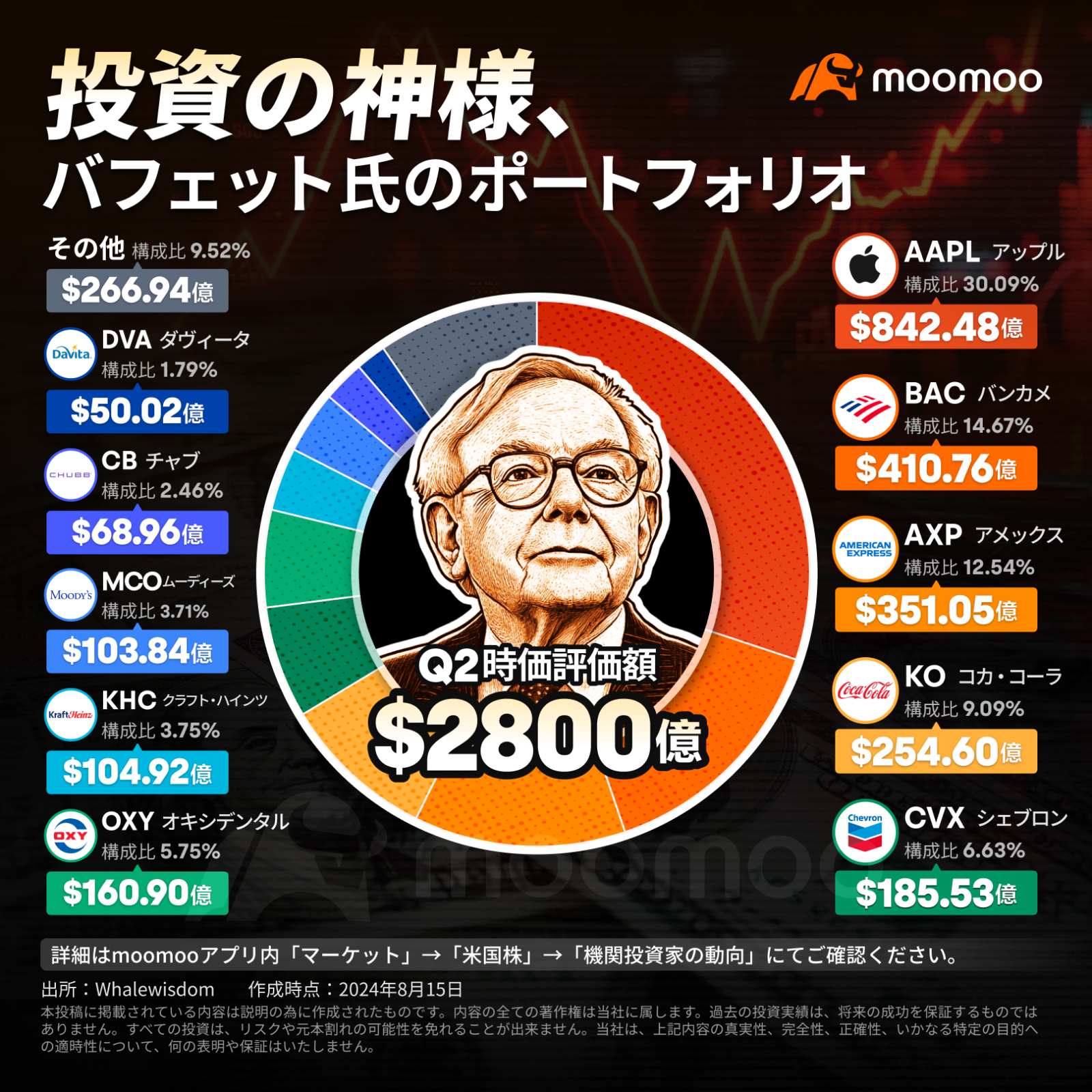

激烈賣出後,伯克希爾主要持有的股票沒有變化。蘋果、

$美國銀行 (BAC.US)$、

$美國運通 (AXP.US)$、

$可口可樂 (KO.US)$雪佛龍依然佔據前五名。

伯克希爾哈撒韋的美股持有餘額在第二季末達到2799億6900萬美元。

與第一季末(3320億美元)相比減少了521億美元。伯克希爾哈撒韋已連續7個季度賣出的股票數量超過購買數量。

伯克希爾連續七個季度賣出的股數超過購入數。正在取得。

moomoo個股新聞Evelyn來源:日本經濟新聞、Berkshire Hathaway官方網站這篇文章部分使用了自動翻譯。

免責聲明:此内容由Moomoo Technologies Inc.提供,僅用於信息交流和教育目的。

更多信息

ありがとう星 : 即使蘋果持有的股份數量減少(減半),比率也是最高

KAZU SUN : 280 億美元是...

已經,如果你到這麼遠,如果你每天損失一百萬也沒關係哈哈

S0LTY KAZU SUN : 因為如果是 -1%,那意味著 2.8 億(美元)

它不是在 5 分鐘內移動了 10 億日元左右

Shin Miko : 賣出所有雪花是否意味著沒有投資優勢?

しゅうちゃん_Rm : 巴菲特不認為他是神。

這是因為我幾乎總是獲得更好的投資回報。

長期持股還有未確定利潤的未實現收益,但即使沒有這樣,我的年利率在投資收益方面肯定高於巴菲特的。

當然,管理的金額非常不同,因此投資回報不會實現。

但是,包括資本收益和收入收益、多種投資方式的長期雙倍複利息股息收益率、投資收益率(利潤確定前)、長期持有增長期的資本收益未實現收益、高收益率和投資收益率在一年內因短至中短期波動交易而提高了巴菲特的收益率超過兩倍,我不認為巴菲特的收益率超過兩倍埃特是神投資。

此外,創新股現在已經開始投資高級金礦股,以及初級黃金礦股,這些股利在稍後稍後上漲,由於拜登的錯誤將美元資金凍結到俄羅斯,導致美元崩潰危機或作為主要貨幣的霸權爭由於被稱為美元崩盤回報,導致美元崩潰危機或作為主要貨幣的霸權爭議,和黃金持有從上漲的早期階段開始增加了黃金投資組合黃金價格由於黃金持有。

黃金投資方式有 7 種,但除現貨持有之外,高級黃金採礦股在早期階段主要以黃金 ETF 和黃金礦股票投資為主要採購和增加。自今年 4 月左右起,黃金價格上漲將對該公司的利潤率產生影響,而 8 個盈餘初級黃金採礦股票和低排名的黃金採礦股票 ETF 的投資增加,這些股表現將是高級黃金採礦股的 6 倍左右。

此外,與巴菲特和許多機構投資者一樣,他們在美國降息之前增加了他們對短期美國債券的投資組合,以良好的收益率。

作為一個高級票據,他們增加了持有美國債券,因為他們可以在確定利率和降低利率時,以高收益率而為目標獲得資本收益。

雖然據說美國債券的反相關性和風險較美國股票相比較低,但日本個人投資者不到 10% 的持有美國債券,據說他們不知道在美國降息之前和之後的投資機會。

此外,有很多人將現金融入多元化投資或投資組合,以實際意義預測整體市場價格何時崩潰,持有 20% 至 30% 的現金或流動性高的基金,並且不知道在崩潰期間以便宜的價格準備優質股票的機會。

目前的重大崩潰也在六個月以上開始,從今年 8 月到今年年底,從美國或中國開始,將會發生重大崩潰,因此在購買美股時,利潤已經確定,現金持有比率和現金量也有所增加。

巴菲特可以為這些做好準備,因為他擁有信息來源,他通過將許多個人投資者的損失轉化為機會來創造了巨大的財富。

從這樣的利潤進入創新公司,機構投資者以投資大量資金,因為電力需求增加而受益於第三屆能源相關石油革命的公司,因人工智能革命因發現藥物引起人工智能醫療革命的公司、基因組學縮短 DNA 分析時間、降低破壞性成本,以及 TaaS 相關公司等正在進行巨大的投資。

個人投資者只能透過仔細檢查資訊,並在風險承受範圍內投資的小額投資,然後再成為討論主題之前,獲益。

如果這些投資目的地在互聯網革命的時期間取得快速增長,我認為那是巴菲特這樣的機構投資者將通過前投資獲得巨大的利潤,而收益表現將不會實現。

但是,不是因為他有前瞻性,而是因為他有信息和指南的來源,所以我不認為巴菲特是神。

不過,必須承認,擁有巨大的財富階級,用巨大的資金利用金融力量,只要進行多元化投資和風險管理,只要進行多元化的投資和風險管理,而不是巴菲特的能力,在這個投資世界中,基金因驚人的金融力量而產生資產,就是擁有資金的人的財務力量很難理解,為什麼巴菲特被尊敬為投資之神。

在富裕的機構投資者中,有些人更有遠見,埃隆馬斯克不是其中之一嗎?

我不想模仿巴菲特的股票。

如果買賣的時間不同,則結果不同,這並不意味著模仿它們是好的。

然而,不僅限於巴菲特,由於機構投資者或是股票主要股東的 10 大波動,對股價有影響,他們知道是否持有相同的股票。

很難理解為什麼他們只採用巴菲特品牌。