杰克逊霍尔经济研讨会之后的投资策略指南 | moomoo 研究

杰克遜霍爾經濟研討會是什麼?為什麼值得關注?

杰克逊霍尔经济简报 吉普賽山洲議程,又稱為全球中央銀行會議,是由堪薩斯城聯邦儲備銀行主辦的年度經濟論壇。此活動始於1978年,通常在每年的8月底至9月初在美國怀俄明州的傑克遜霍爾舉行(今年是第47屆)。該論壇因參與者的高級水平和影響力而受到重視,參與者包括中央銀行總裁、金融官員、知名經濟學家以及來自世界各地的金融媒體代表。

由於來自各國的中央銀行總裁和主要經濟政策制定者可能在這一活動中透露關於未來貨幣政策走向的重要信息,杰克逊霍尔經濟研討會成為市場預測未來政策趨勢的重要窗口。

今年研討會的重點有哪些?

在這次盛大活動中,鮑威爾的演講重點聚焦在兩個關鍵點上:

1. 降息的時機已經成熟鮑威爾主席宣布降息的時間已經到來,這向金融市場發出了一個信號。他指出,通脹率正在穩步下降,接近2%的目標,標誌著向更穩定的經濟環境過渡。他的講話表達了對通脹預期的信心,表明我們不需要為了達到通脹下降而犧牲強大的勞動市場。

2. 謹慎的降息步伐雖然降息的舞台已經拉開,但鮑威爾並沒有透露具體的降息幅度,也沒有提供明確的未來降息周期的路線圖。他的講話對未來經濟和政策前景充滿謹慎,強調美聯儲將根據即將公布的數據和不斷變化的經濟展望來調整政策。這種“數據依賴”的立場表明,美聯儲將在降息的路徑上保持靈活性和適應性。

最關鍵的一點是美國經濟有望實現所謂的“軟著陸”。研討會期間的討論表明對降息的態度更為鴿派,增加了預防性降息的可能性。

預防性降息對投資有何影響?在這種情況下,有哪些好的投資目標?

投資選擇

1. 債券市場:

如果降息是一個長期趨勢,對債券價格將是有利的。根據久期計算,理論上,每次1%的降息可能導致TLt價格大約增加15%左右。因此,我們可以繼續持有像TLt這樣的債券etf,通過出售高價看漲期權來產生溢價收入。

參考之前的文章,了解如何將期權與etf結合以實現穩定的收益。

2. S&P 500:

目前S&P 500的估值水平處於歷史範圍的上限,使其在長期比較中看起來並不便宜。然而,今年M7公司的平均市盈率約為37倍。如果不考慮這些公司,S&P 500的估值可能不算貴。

與此同時,在經濟軟著陸的背景下,預防性的降息可能會提高S&P 500指數的評價並支持積極的基本面發展。利率作為資產價格的引力,較低的利率環境可能提高股票的估值。如果預防性的降息成功避免了經濟衰退並支持經濟增長,S&P 500指數內的公司可能會從更高的需求和更好的盈利前景中受益。

在考慮基於指數的投資策略時,尤其是針對美國市場的大型股票,追蹤S&P 500指數的etf是許多投資者的熱門選擇。以下將討論etf的投資機會和選擇。

3.信托:

在柔軟著陸的情況下,美聯儲可能採取預防性降息,這些降息通常是適度的。在這種情況下,信托可以從更低的融資成本和相對穩定的房地產需求中獲益。

從收益的角度來看,信托需要將至少90%的收益分配給投資者,提供相對穩定的股息收益率。在低利率環境中,這種收益尤其具有吸引力。此外,信托投資於各種類型的房地產資產,例如住宅、商業、工業和醫療設施,有助於分散風險。

有這麼多信托可供選擇,我們該如何選擇最佳的?鑑於需要深入分析每個信托的財務狀況、股息政策、資產多樣性、資本結構和融資成本,投資於信托etf可以簡化這一過程。

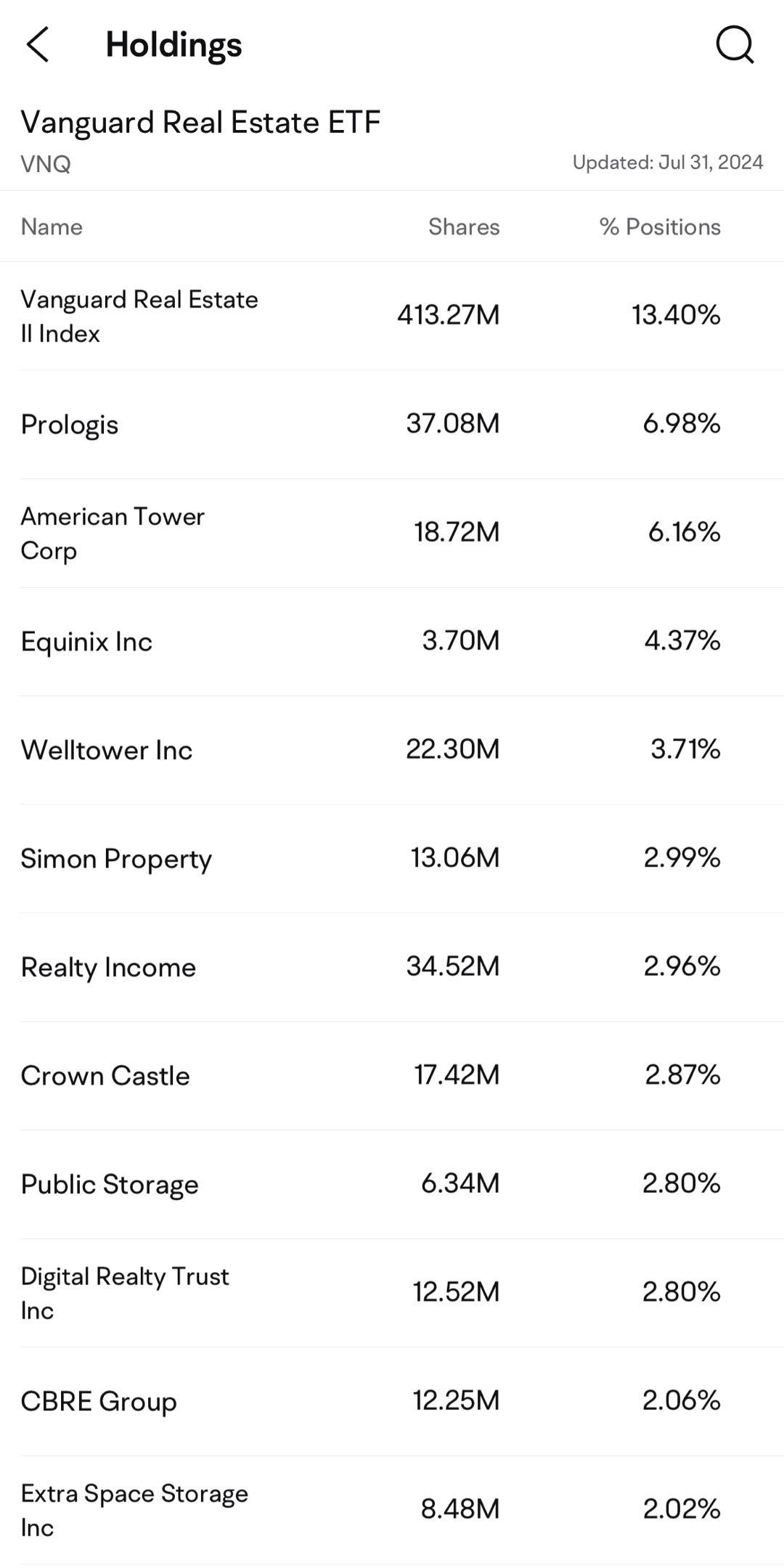

(1) $不動產信託指數ETF-Vanguard (VNQ.US)$:追踪MSCI US可投資市場房地產25/50指數,該指數包括美國投資市場中的房地產股票,涵蓋除抵押信托以外的各種類型的信托,包括辦公樓、商場、酒店和公寓。VNQ是市場上最大的信托相關etf之一,提供廣泛的房地產板塊暴露,費用低且流動性好。

VNQ以提供穩定的股息回報而聞名。截至2024年8月26日, VNQ提供了3.76%的股息收益率,資產規模為663.3億美元。 其主要持有的股票包括Prologis、Public Storage、Simon Property Group和其他幾家與REIt相關的信托公司。此外, VNQ的管理費率約為0.11%,較其同行相比較低。

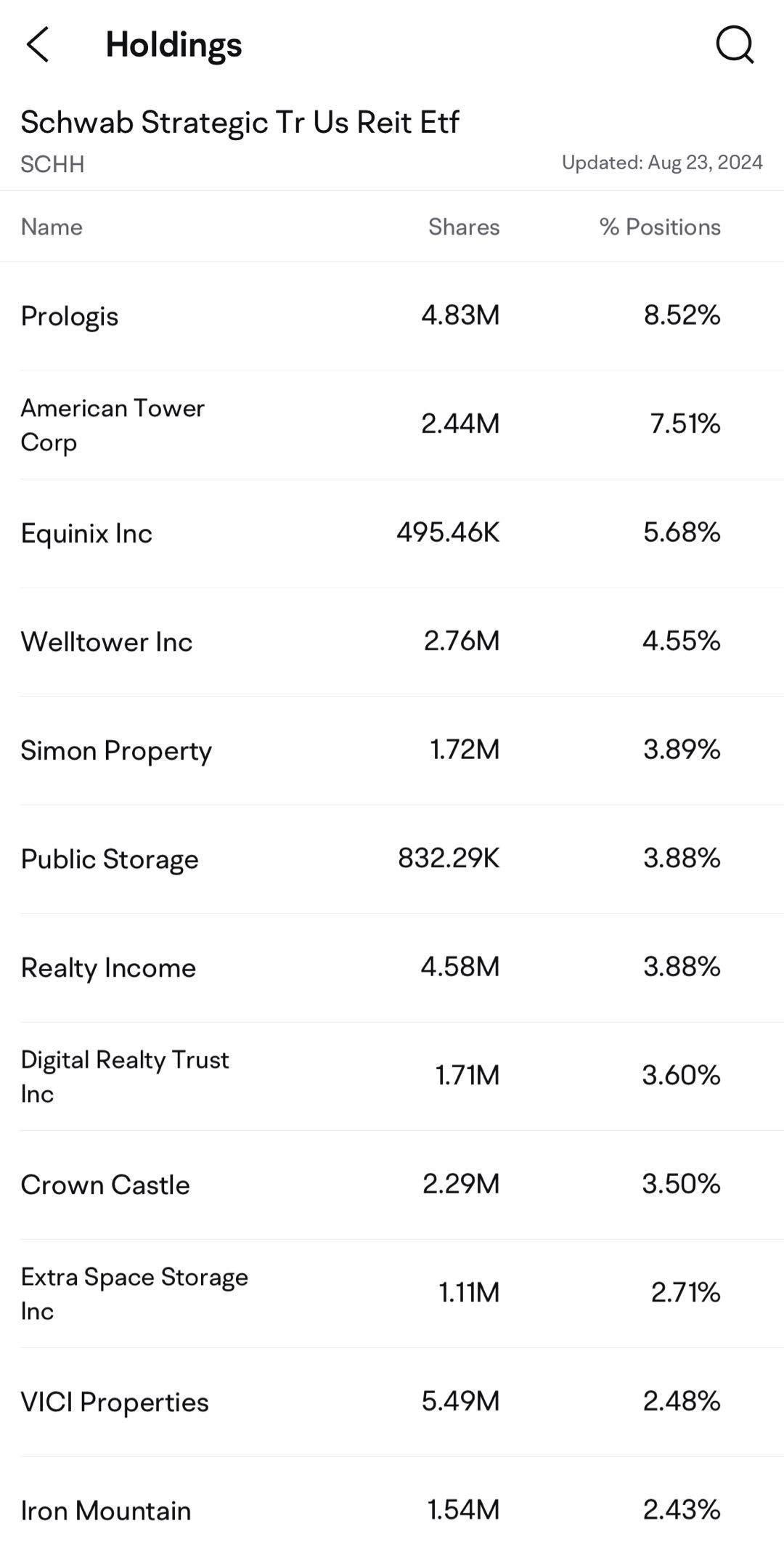

(2) $美國房地產投資信托ETF-嘉信 (SCHH.US)$: 追踪道瓊斯美國選擇REIt指數,其中包括在美國房地產市場上市的REIT信託,代表美國商業房地產市場,並提供與美國直接房地產投資相關的回報。SCHH以低費率投資於美國的REIT,適合成本效益高的投資者。

截至2024年8月23日,SCHH提供了2.95%的股息收益率,資產規模為728.8億美元。其主要持股包括Prologis、Welltower和其他幾家REIt相關的信託公司。 此外,SCHH的管理費率約為0.07%,在行業中提供了良好的成本優勢。

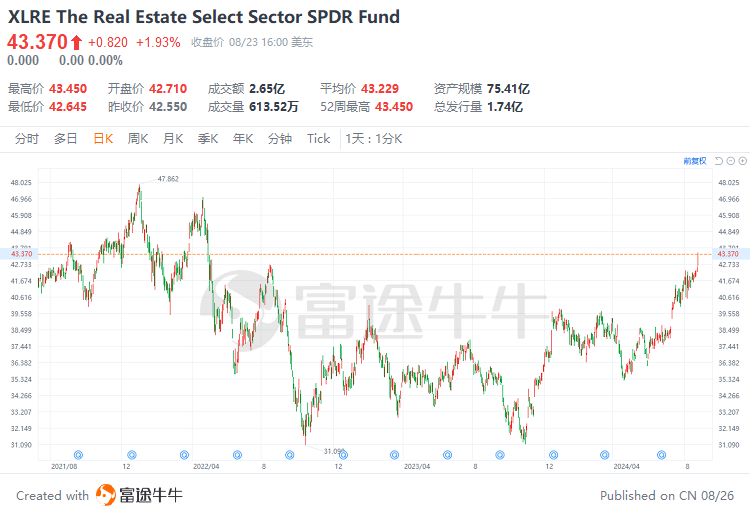

3. $The Real Estate Select Sector SPDR Fund (XLRE.US)$跟踪房地產板塊精選指數,該指數包括參與S&P 500指數內的房地產活動的公司。該指數是從S&P 500中拆出的房地產板塊,包括參與房地產開發和直接房地產運營的公司,主要是REIt相關的信託公司。XLRE是Select Sector SPDR系列的一部分,提供更低的風險。

截至2024年8月23日, XLRE的股息率為3.14%,資產規模為$754.1億。 其主要持股包括Prologis、Simon Property Group和其他幾家REIt相關的信託公司。此外, XLRE的管理費率約為0.03%。

然而,需要注意的是,如果經濟軟著陸無法實現並且經濟出現硬著陸的跡象,除了債券型以外,對於S&P 500和信托的投資將面臨重大風險。在這種情況下,股市可能會因為對經濟增長前景的擔憂而受到影響,而信托可能會因商業活動減少和房地產市場的低迷而受到影響。

在不確定的經濟環境中,謹慎、靈活和多樣化的投資組合是成功投資的關鍵。

免責聲明:此内容由Moomoo Technologies Inc.提供,僅用於信息交流和教育目的。

更多信息

評論

登錄發表評論