黑石集團盈餘預覽:萬億美元資產管理穩步增長,etf發展成為強健增長引擎

$貝萊德 (BLK.US)$ 預計於2024年4月12日美國東部時間市場開盤前公布第一季度盈餘報告。考慮到由於加息導致債券利率持續處於較高水平,加上美國股市的看好表現,預計黑石集團的etf相關產品和固收業務在2024年第一季度(24Q1)將表現優異。截至4月10日,該公司股價為803.90,總市值為1195.88億。

BlackRock是一家全球知名的綜合資產管理公司,成立於1988年,總部位於美國紐約市。截至2021年底,BlackRock已成長為全球最大的資產管理公司之一,以其卓越的投資管理、風險管理和科技服務而聞名。該公司的核心業務包括為全球機構和個人投資者提供投資管理和諮詢服務,涵蓋多種資產類別,包括股票、固定收益、另類投資、現金管理、房地產和股權投資等。特別以其指數基金和etf產品而聞名。展望未來,讓我們深入探討該公司在24Q1的具體運營情況,並辨析投資者應密切關注的關鍵領域。

Ⅰ 強勁的營收預測和預期的總資產管理規模增長

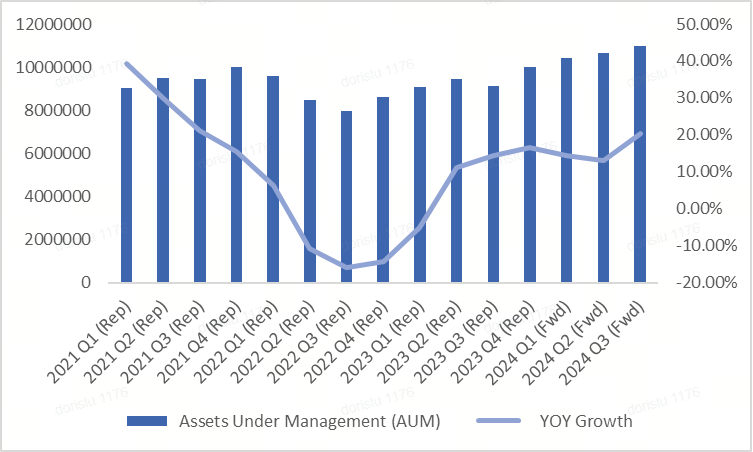

根據彭博社的共識預測,2024年第一季度,貝萊德預計實現467.1億美元的總收入,同比增長10.09%,標誌著連續第四個季度的收入增長。與此同時,貝萊德的總資產管理規模(AUM)預計將達到10.41兆美元,同比增長14.45%,超過了管理資產1兆美元的里程碑。

穩固的資產管理規模體現了貝萊德堅實的財務基礎。根據彭博社的共識預期,2024年第一季度貝萊德的長期資產管理規模預計同比增長6.01%至9.62兆美元。其中,著名的iShares產品系列預計將達到3.64兆美元的資產管理規模,展示了顯著的18.35%的同比增長。資產管理規模不斷上升持續支撐著貝萊德穩健的業務表現。

圖表:貝萊德的總資產管理規模(以百萬美元計)

II. 固收業務預計驅動增長,etf產品作為關鍵增長引擎

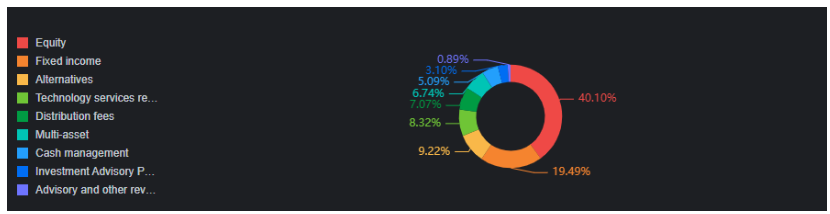

貝萊德的核心業務由三個主要板塊組成:基礎投資顧問服務、績效型投資顧問服務和分銷費用。基礎投資顧問服務板塊包括股票、固收和現金管理收入等各個子業務,它們構成了公司收入的最大比例,並成為其收入增長的核心動力。關注這個板塊內每個主要業務的增長狀況至關重要。

圖表:貝萊德核心業務收入貢獻的細分

根據彭博共識預測,貝萊德在2024年第一季度的營收預計達到467.1億美元,同比增長10.09%。根據彭博的預測,貝萊德整體業績增長的主要驅動力是基本投資諮詢服務板塊的強勁擴張,尤其是固收和股權業務的年增長,這有效地減輕了公司整體業績因預期的績效型投資諮詢服務板塊收入下降而帶來的壓力。

根據彭博的共識估計,貝萊德在2024年第一季度基本投資諮詢服務的營收預計達到381.7億美元,同比增長8.99%。其中,固收業務的營收預計為91.8億美元,同比增長8.11%,股權業務的營收預計達到190.5億美元,同比增長8.56%。同時,績效型投資諮詢服務板塊的預期營收為9500萬美元,同比大幅增長71.33%,但環比下降69.64%。

不同業務板塊變動的原因是:(1)在固收方面,面對包括美聯儲在內的中央銀行普遍上調利率,旨在遏制通脹並導致債券收益飆升,固收基金相對過去幾年變得越來越具吸引力。貝萊德致力於加深對固收業務的參與;因此,預計固收板塊將在2024年第一季度實現增長。數據顯示,由於大幅上調利率導致債券收益持續上升,債券交易所交易基金(ETF)於2023年吸引約3000億美元的凈流入,創歷史新高。因此,貝萊德預期其在該板塊的固收etf收入將在2024年第一季度達到33100萬美元,表明同比增長12.32%,並展現強勁的盈利能力。

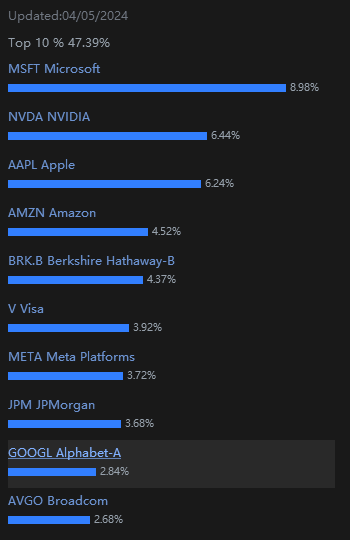

(2) 就股權方面而言,貝萊德也利用其ETF業務的戰略擴張推動營收增長。彭博數據顯示,貝萊德的Factor Rotation ETF產品(DYNF)在2024年表現出色。該產品主要針對科技和金融板塊相關公司,截至2024年3月31日,一只單一ETF的資產管理規模從前一年的不到10億美元增長到73.39億美元。自2023年以來,DYNF ETF已經持續以超過12.67%的表現優於標普500指數,並保持著積極的發展趨勢。

表:貝萊德Factor Rotation ETF產品(DYNF)的前十大持倉

根據彭博預測數據,股權業務的ETF產品預期營收為12億美元,年同比增長8.56%。此外,ETF業務的營收還同比增長了9.11%,成為股權業務總體增長的關鍵驅動力。

(3) 至於基於表現的投資顧問服務部門,數據顯示預期營收為950萬美元,年同比增長71.33%,季度同比下降73.69%。考慮到該業務僅佔整體營收的4%,其對公司整體業績的影響被認為是有限的。

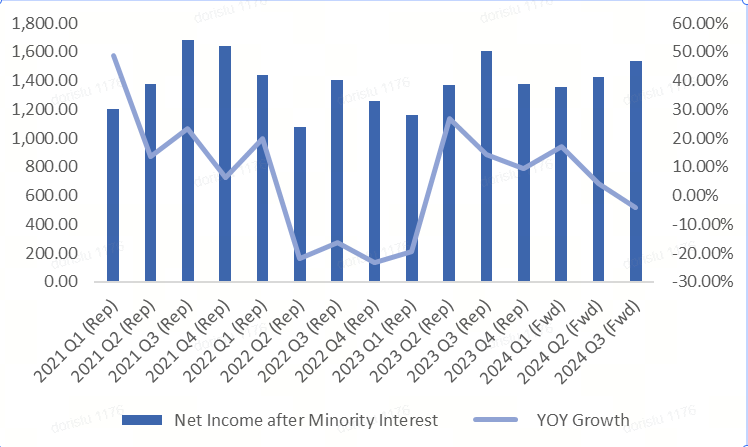

III. 減少費用並提高盈利能力的預期

就盈利能力而言,根據彭博的共識預測,2024年第一季度,貝萊德歸屬於非少數股東的凈利潤預計達到13.54億美元,同比增長16.98%。盡管凈利潤率從2023年第四季度的29.69%略微下降至28.85%,整體利潤狀況似乎相當良好。

表:貝萊德凈利潤變動情況(以百萬美元計)

在費用方面,該公司持續實施成本優化措施,包括裁員,在2024年第一季度預計將使貝萊德的營業費用率從上一季度的65.77%降至64.26%。在按業務板塊劃分時,由於整體裁員所帶來的人事成本減少,2024年第一季度的員工薪酬和福利費用率預計將從32%略微下降至約31%。此外,管理費率預計將從13%下降至11%。然而,在這種背景下,由於與基金投資活動相關的費用增加,直接基金費用率預計將從2023年第四季度的6%增加至7%。

總體而言,我們預計貝萊德的盈利能力在2024年第一季度將處於穩定增長階段。然而,對於投資者來說,需要注意的是,盈利能力在年度增長明顯上升的同時,季度淨利率略微下降,主要是由於預測的非營業收入下降所致。據預計,淨利率將隨後恢復,不會對公司的盈利能力產生持續影響。

IV. 隨著公司財報的即將發布,我們應該采取哪些投資策略?

貝萊德作為一家優秀的資產管理公司,在高利率和看好的美國股市背景下,靈活調整了其產品結構,抓住投資機會,在資產管理規模上實現穩健增長。我們預計公司業績將持續向好,盈利在有效控制成本的基礎上實現穩定增長。我們預測24年第一季度公司每股收益將實現兩位數增長。因此,我們對最新的財務結果持樂觀態度,可能超出市場預期。

鑒於預期的股價看漲趨勢,應該如何處理期權交易?

考慮到我們預計貝萊德的股價在公佈第一季度收益報告後可能會上漲,超過彭博社的共識預期,我們建議投資者考慮購買與貝萊德股票相關的看漲期權。如果貝萊德的股價確實如預期般在收益公告後上升,這些看漲期權的價值也會相應增加。投資者隨後可以以更高的價格平倉,從價格差異中獲利。

對於已經擁有貝萊德股票的投資者,採用認購期權策略可能是合適的。通過這種方式,如果股價上漲,他們就能享受股票升值所帶來的收益。但是,如果股票價格未能在期權到期日之前超過行使價,已售出的認購期權將會變為無價值。在這種情況下,投資者不僅保留了出售該期權所得的溢價,還避免了因為必須賣出股票而造成潛在損失。

免責聲明:社區由Moomoo Technologies Inc.提供,僅用於教育目的。

更多信息

評論

登錄發表評論