加拿大股票系列:加拿大鵝 — 在飆升 16% 後,股東回報仍超過 8%

5 月 16 日,著名的加拿大外衣公司 $Canada Goose Holdings Inc (GOOS.CA)$ 公布了其 24 財年第四季度(當然是 2024 年第一季度)業績。該公司報告收入同比增長 22%,營業利潤上升 45.3%,調整後的淨利潤增加 31.3%,顯著超出市場預期。盈利公佈後,股價迅速反應,昨日交易結束時上漲近 16%,當前股價為 17.93 加元。

在本收益報告審查中,我們將專注於分析以下問題:

(1)為什麼公司的利潤有如此大幅增加?

(2)公司的主要業務表現如何,有長期成長潛力嗎?

(3)公司股東回報情況如何,有否足夠的現金實現未來股東回報?

一、公司表現主要由 DTC 業務增長推動

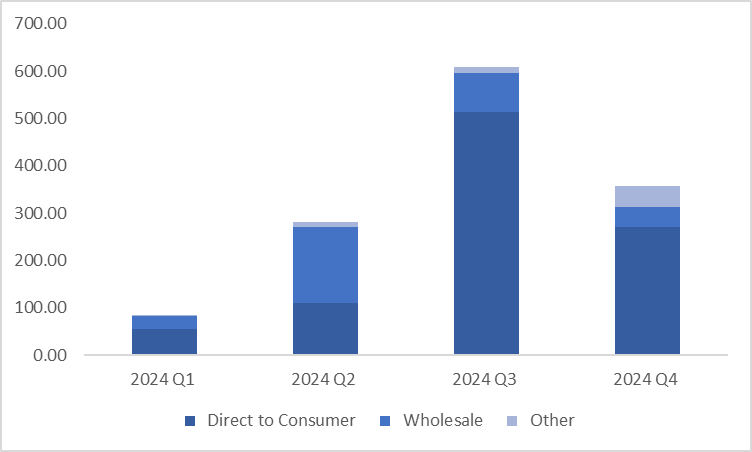

加拿大鵝是一家高端羽絨外套和保暖服裝銷售公司, 主要通過三個部門經營:直接消費者(DTC,76%),批發(11%)和其他(13%,包括向朋友和家人銷售,員工銷售)。 DTC 業務是加拿大 Goose 收入的支柱,佔總收入的 75% 以上,成為推動收入和利潤增長的最重要引擎。

圖:收入結構變動(百萬加元)

本季度財務報告中:

(一) DTC 業務 營業額為 2.71 億加元,同比增長 19.34%;營業利潤為 1 億 5 億加元,增長 11.5%,成為公司收入強勁增長和利潤的主要驅動力。

(2) 總收入 批發業務 為 41.4 百萬加元,同比下跌 9%,減弱整體收入增長,成為影響公司表現的不利因素。

(三) 其他業務 行業本季表現特別強勁,銷售額超過四千五百萬加元,較去年同期增長 123.7%,並連續超過 300%,佔本季總收入 13%;營業利潤亦飆升至近 10 百萬加元,同比較上升 113%。

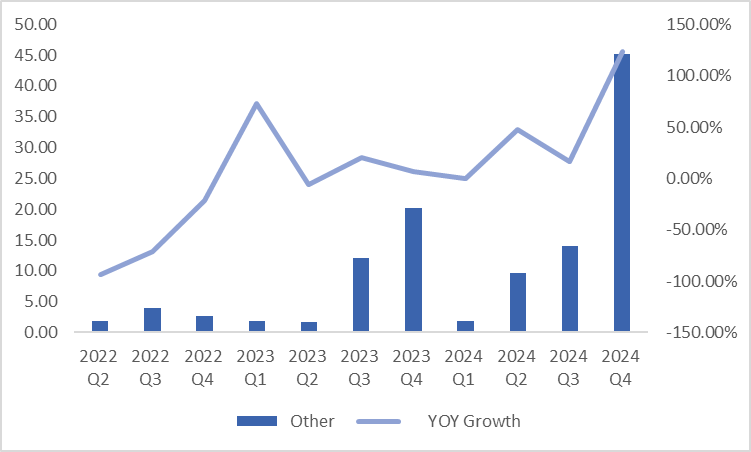

重要的是要注意的 在歷史財務報表中,公司其他業務部門的銷售收入始終佔總收入的 3% 以下。然而,本季度突然上漲至 13%,抵消了批發收入的下降。

看看本季度財務報表,由 DTC 及其他業務部門的強勁增長推動,公司總收入達 3.58 億加元,同比同比高速增長 22%;營業利潤達 40.1 百萬加元,同比增長 45.3%。此外,批發業務對總收入的負面影響被前兩個行業的增長抵消,從而產生令人印象深刻的整體財務表現。

二.主要業務的表現如何,它們是否具有長期增長潛力?

考慮到這三個業務部門對本季公司的表現產生了重大影響,讓我們仔細看看每個部門的具體表現和未來前景。

1.DTC 業務:亞太區持續增長,海外市場重振

2023 年全年,加拿大 Goose 增加了 17 家新的實體商店,同比增長 70%, 將全球商店總數增至 68 家,直接推動 DTC 銷售收入增長。此外,該公司通過各種活動吸引了客戶,從而獲得在線和離線流量。

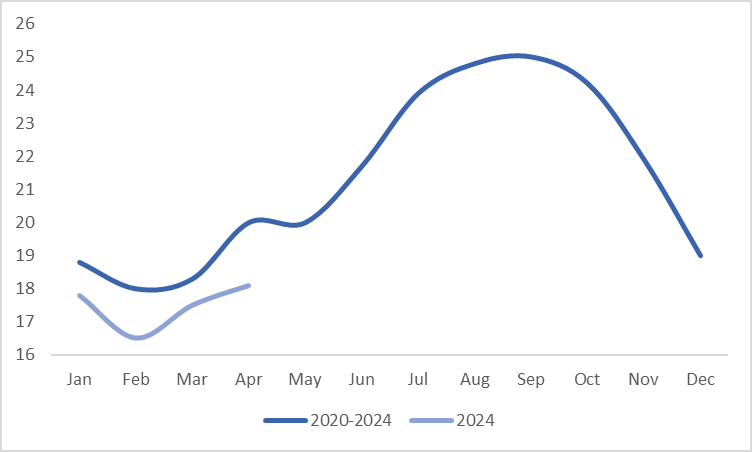

在亞太市場, 該公司本季通過電子郵件和店內促銷活動進行了多項針對農曆新年的行銷活動,從而推動零售店和網上流量的增長。此外,哈爾濱新年前旅遊熱潮導致中國羽絨外套銷量增加,導致亞太地區的 DTC 商業零售銷售額大幅增加,達到 104 億加元,較去年同期增長 29.6%。

在北美市場, 今年晚些時候發生了溫暖的天氣,使該公司可以更長時間出售羽絨夾克。此外,實體店數量的增加,成功的新店推廣以及朋友和家人推薦活動,使北美市場的 DTC 業務銷售額同比增加 24.2%,達到 5.800 萬加元,將虧損轉為利潤。

圖表:北美溫度變化 (°C)

在本季度的收益報告中,公司高管表示,未來,該公司將繼續推廣包括羽絨夾克、HyBridge 針織夾克、Huron 連帽衫等產品。他們以高成本聘請了他們的第一個創意總監 Haider,目標是在所有季節都有最暢銷的商品,進一步擴大客戶群並維持回頭的客戶。我們預期 DTC 業務將繼續在下一會計年度保持盈利的主要支柱,並繼續積極發展趨勢。

二.其他業務:員工銷售策略取得巨大成功

在第四會計季度,加拿大古斯的其他業務部門收入從去年同期的 20.2 百萬加元上升至 45.1 百萬加元,增加了其收入翻倍。該部門的收入主要包括員工銷售、朋友和家人銷售以及來自新的針織品工廠的第三方銷售。

公司主管表示,本季度本季度的同比增長主要是由於成功實施庫存管理策略。該公司增加了對員工和他們的家人的內部銷售,使他們能夠以折扣價購買公司產品,從而推動收入顯著增加,並使這些員工成為全球品牌大使。今年下半年,該公司打算擴大此策略的影響,使其他業務單位成為推動公司績效增長的第二個引擎。

圖表:其他部門收入變動 (百萬加元)

三.批發業務:收緊供應商,清晰豪華定位

財務數據顯示,加拿大鵝第四會計季度批發收入為 41.4 億加元,較去年下降 9%。該公司對批發收入下降的解釋是,它收緊了給批發合作夥伴的總供應,消除了與品牌定位不一致的合作夥伴,並將產品供應集中在奢侈品供應商上以增加獨家性。

雖然公司提供了解釋,並表示這是業務調整和品牌升級的結果,但我們對公司批發業務的未來前景並不樂觀。除了由批發合作夥伴減少造成的損失 300 萬加元外,該公司的批發收入仍然與去年同期相比近 1.1 萬加元的差距,這一差距顯然是由於目前國際奢侈品市場下跌的結果。

此前,如 Kering Group 這樣的國際奢侈品巨頭在今年第一季度報告說,收入下降超過 10%,耐克這樣的鞋履公司也宣布大幅解僱。隨後,Canada Goose 還宣布了 17% 的解僱計劃,本季批發業務收入的下降進一步證實了這一點。在未來的季度,如果公司繼續將其產品定義為奢侈品,批發業務面臨持續下跌的風險。

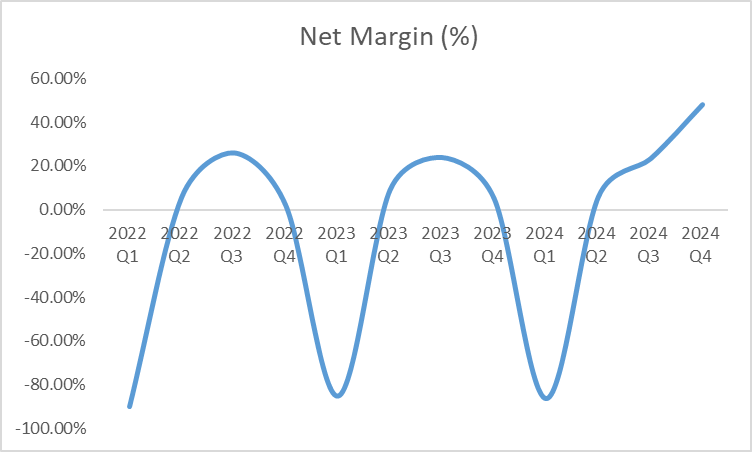

三.盈利能力超過預期,驅動力是什麼?

收入方面:

本季加拿大 Goose 的 DTC 業務和其他部門的銷售收入增加是淨利潤大幅上升的主要因素,為盈利增加了強勁的動力。

費用方面:

(一)該公司實施了大規模解僱計劃,儘管離職費增加,但仍導致銷售和行政費用比率輕微下降 0.5%。此外,公司高管表示,人員調整是為了更好的商店管理和品牌形象營運,並表示這一趨勢將不會持續。(2) 該公司受益於加拿大政府的貨運和關稅優惠,稅務和運輸費用與去年同期相比下降。

總體而言,由於收入增加和費用比率下降的驅動, 公司營業利潤同比增長 45.3%,達到 40.1 百萬加元。此外,公司因解僱而導致的離職費進行調整,調整後的淨利潤(非 GAAP)達到 19.3 百萬加元,同比增長 31.3%,遠超過市場預期。

圖表:公司淨利潤率 (經調整) (%)

四.結論

在分析 Canada Goose 的投資價值時,我們需要專注於 EPS 的表現和股東回報。

1.每股盈餘

隨著本季度 DTC 業務和其他部門的迅速增長,公司的每股盈利從去年同期的 0.14 加元上升至本季 0.19 加元,增長超過 35%。

然而,作為保暖服裝的高端品牌,Canada Goose 的表現表現顯著顯著的季節性。在未來的季度,隨著溫度升溫,公司的盈利不可避免受到影響,並且保持每股盈利穩定的長期增長將是一項挑戰性。公司需要調整其銷售策略和產品。最近的高成本招募其第一個創意總監,以及推出 Huron 連帽衫等春季商品,毫無疑問是促進該品牌的長期增長的嘗試。如果成功,公司的 EPS 可以看到穩定的發展。

二.股東報表

自上市以來,加拿大 Goose 並沒有進行股息分配活動,相反,該公司主要依靠回購以獲得股東回報。在 2024 財政年度,該公司回購了約 7.8 萬股公司股份。

根據公司當前股價 17.93 加元計算,股東的回報率約為 8.1%,遠超過美國無風險利率水平。此外,該公司目前的現金和現金等值餘額約為 1 億 4 億加元,預計在下一個財政年度將繼續提供豐厚的股東回報。

免責聲明:此内容由Moomoo Technologies Inc.提供,僅用於信息交流和教育目的。

更多信息

評論

登錄發表評論