TSLA

特斯拉

-- 431.660 RGTI

Rigetti Computing

-- 17.0800 NVDA

英偉達

-- 137.010 LAES

SEALSQ Corp

-- 9.080 PLTR

Palantir

-- 79.080

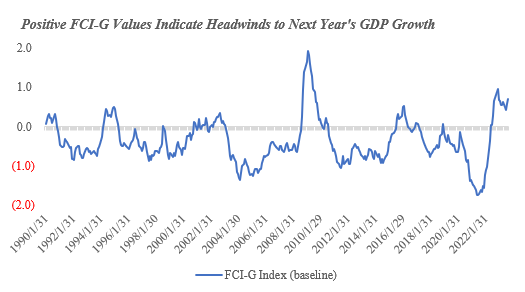

就像摩根大通的全球市場策略師米拉·潘迪特今年早些時候所說的:“財務條件對於聯邦儲備系統(Fed)來說很重要,因為Fed通過財務條件影響經濟-這是他們知道貨幣政策是否發揮作用的方式。”

根據全國投資首席研究員馬克·哈克特的說法,這些指數可以被視為考慮影響經濟、企業和消費者的因素的“成績單” 。

SpyderCall : 這裡有非常有價值的信息。知道美聯儲在想什麼很重要。尤其是如果您是長期投資者。