英恒科技 (1760 香港) | 1H23E 預覽:儘管產業有不利因素,但增長強勁;預期 2H23E 回載

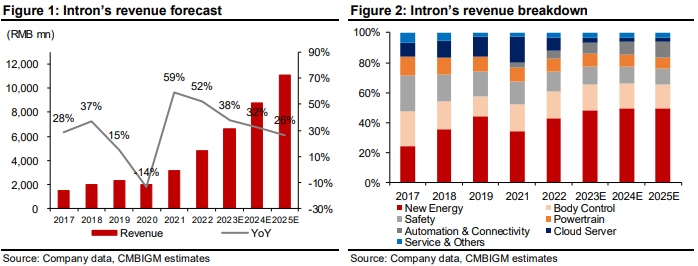

英恒科技將於下週公佈 1H23 業績。我們估計 1H23E 的營收為人民幣 2.66 億元人民幣(按年增長 28%),淨收入為 191 億元人民幣(按年增長 25%)。穩健增長主要是由於 NEV 出貨強勁,以及汽車電氣/智能化滲透率上升,部分受 OEM 價格壓力、雲服務器疲軟和研發費用上升所抵銷。展望未來,我們預計由季節性,新產品坡道和更好的操作槓桿推動的回載 2H23E。我們將 FY23-25E 每股收益微調 4-7%,以考慮傳統業務減慢和研發費用上升的因素。交易價格為 8.2x/6.0x 財政年/24E P/E,我們認為與 A/H 股同業相比,風險回報非常有吸引力。維持買入,新目標價為 7.01 港元。即將推出的催化劑包括 ADAS 滲透率上升和 NEV 客戶份額收益。

一、1H23E 預覽: 儘管市況充滿挑戰,但仍保持穩健我們估計 1H23E 的營收為人民幣 2.66 億元人民幣(按年增長 28%),淨收入為 91 億人民幣(按年增長 25%)。我們預計新能源/車身控制/安全/動力傳輸/自動化和連接性的收入將按年提供 55%/ 25%/25%/30%/100%,而雲伺服器則按年下跌 60%,鑑於 NEV 客戶份額增長、ADAS 滲透率和新產品上升,稍微抵消了主要客戶的雲服務器業務弱點。儘管來自下游 OEM 客戶的價格壓力,但我們預計 1H23E GPM 將在 21.0% 的大幅度上保持平坦。

2.展望: 預計回載 2H23E 和適度的下游價格競爭。我們預計英創的頂線將在傳統季節性和新產品坡道的驅動下在 2H23E 中回載,並且我們預計下游汽車 OEM 價格競爭和去規格趨勢帶來適度的影響。憑藉成本加成的定價策略和研發資源的規模經濟,我們相信英恒科技將繼續在市場佔有率收益、設計勝利和強大的產品線後盾下,繼續實現優於行業的增長。整體而言,我們預計 2H23E 年收入/淨利潤按年增長 45%/40%。

3.有吸引力的風險/回報,重申買入。 我們將 FY23-25E 每股盈餘調整了 4-7%,主要是為了反映更高的研發費用和傳統業務速度變慢。我們的新目標價為 7.01 港元,是以相同價值 FY23E 的價值(平均歷史價格低於 25%)。我們認為風險回報的價格為 8.2x/6.0x,我們認為風險回報具有吸引力,尤其是與 A/H 股同業相比。催化劑包括 ADAS 滲透率上升,以及 NEV 客戶的份額收益。

免責聲明:社區由Moomoo Technologies Inc.提供,僅用於教育目的。

更多信息