圖7:KHPt Holdings Berhad的財務狀況

財務概況、行業市場和個人觀點

-根據KHPt Holdings的財務狀況,負債至股東權益比率約為1:1,其中近一半的負債來自2021財年至FPE2024的應付貿易款項。有趣的是,KHPt Holdings在2022財年錄得了最佳淨利潤,達到RM879萬。

-根據2023年各品牌的全行業成交量(TIV),Proton和Perodua的市場份額已經超過50%,分別為18.88%和41.30%。與此同時,KHPt Holdings一直向其主要客戶,即Proton和Perodua提供汽車零部件。

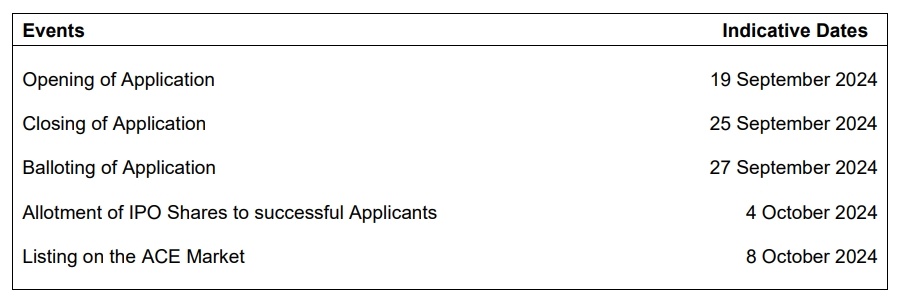

-KHPt Holdings和Crest Group的零售部門結算日期相同,因此基金分配可能不足以滿足兩個期望的層次。在做出決定之前要仔細分析。

Jshen Ng 樓主 : 恭喜所有股東![得意 [得意]](https://static.moomoo.com/nnq/emoji/static/image/default/default-black.png?imageMogr2/thumbnail/36x36)

![得意 [得意]](https://static.moomoo.com/nnq/emoji/static/image/default/default-black.png?imageMogr2/thumbnail/36x36) $KHB (0322.MY)$

$KHB (0322.MY)$