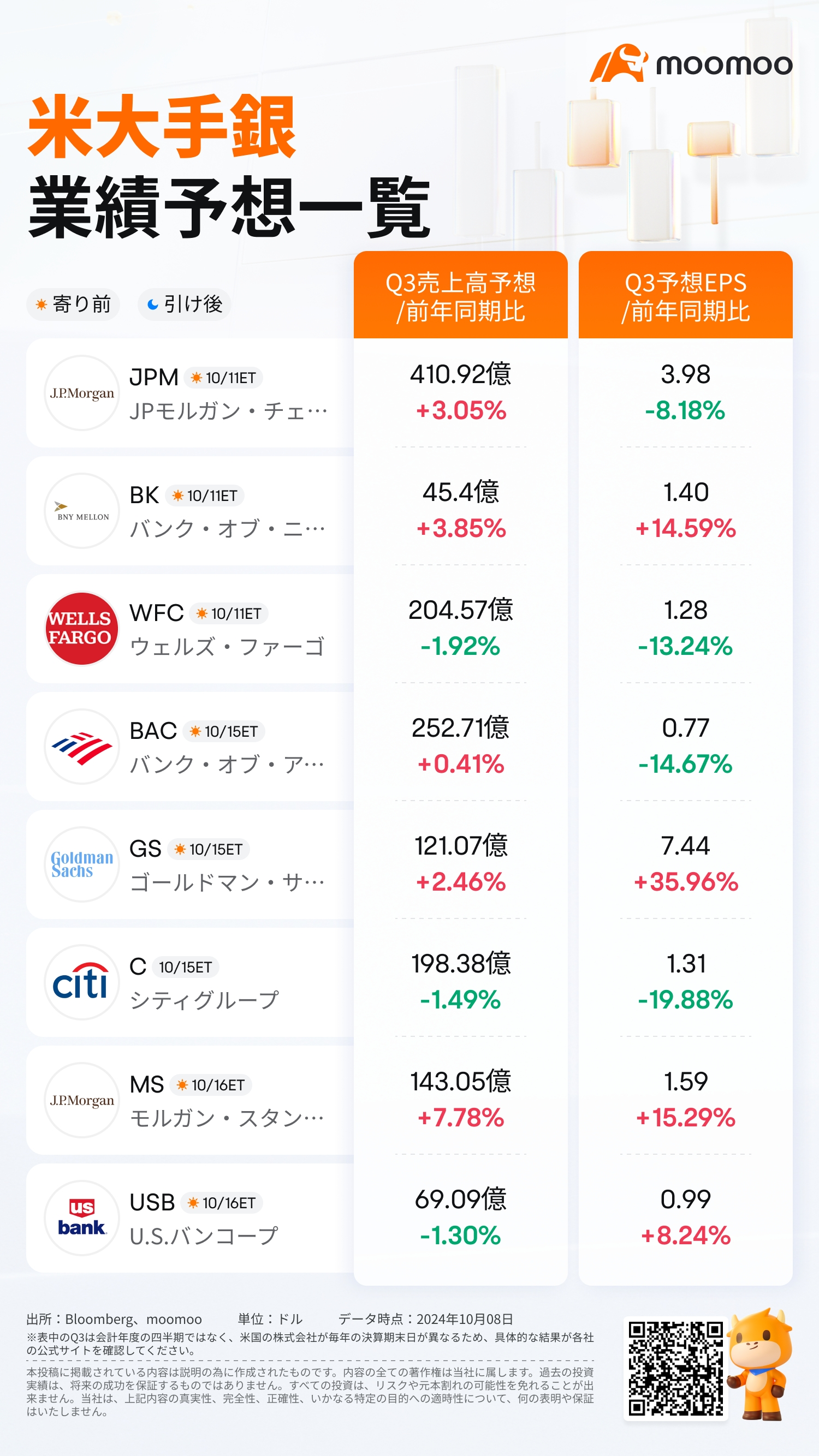

摩根士丹利、bank of new york mellon corp、摩根士丹利、美國好時銀行

創下歷史最高紀錄第3季整體大型銀行股表現良好,預料利率下降將推動銀行板塊上升。然而,根據FactSet整理的數據,金融業在這季度中,銀行業將是唯一一個預計減少獲利的行業,與去年同期相比預計下降12%。

受到-12%預期盈利下滑的影響然而,全球領先的芯片製造商三星電子根據第二季度財報公告顯示,銷售額達到74.7萬億韓元,同比增長23.44%,超過預期的73.74萬億韓元,而淨利潤為9.84萬億韓元,同比增長470.97%,展現了驚人的增長

bank of america corp的分析師埃布拉希姆·H.普納瓦拉先生率領的bank of america corp的分析師是,

對於銀行股保持謹慎但樂觀的態度並且,如果實現軟著陸,則顧客活動將活躍起來,融資將增長,最終銀行板塊的市盈率倍率可能會上升。

然而,

美聯儲政策轉變的可能性以及包括下一屆美國總統選舉在內的宏觀經濟不確定性提出了可能會削弱這一展望的重大問題。

![]() 黃金股經營收入為主要指標

黃金股經營收入為主要指標在美聯儲持續實施降息措施的情況下,美國銀行正關注財報預告中的淨利差(NIM)。預期的降息可能會對銀行的淨利息收入(NII)造成壓力,並已連續四個季度呈現下降趨勢。利率寬松最終可能推動貸款增長,但目前造成的影響對淨利息收入來說將是嚴峻的。

當前對淨利息收入的影響可能會變得非常嚴峻。也許會引發重新評估購買的可能性。

由於存款成本的重設速度較貸款利率快,目前對淨利息收入來說或許提供了一些緩衝。此外,降息可能會促進貸款增加,但實際貸款需求的回升證據尚不明顯。

上個季度的貸款餘額僅增長了整體2%,消費者貸款持續軟弱已連續兩個季度。投資者密切關注貸款需求大幅回升的跡象,這對緩和淨利息收入減少的速度至關重要。

Argus Research的Stephen Biggs指出,利率上升通常對銀行的淨利差帶來好處,但最近的利率下降可能部分緩解了銀行在存款成本和備抵金上所面臨的壓力。這三個好處意味著,如果降息持續下去,可能對貸款業務有利。

![]() 非利息收入

非利息收入非利息部門的收入在本季決算季節中可能呈現不同的態勢。投資銀行部門的收入是

由於M&A(企業合併和收購)的低迷持續,依然受到抑制。這是可能的。然而,財富管理和資產管理板塊可能會受到正面影響,因為標普500指數上升5.5%,略高於上一季度的增長。

![]() 消費者信用

消費者信用特別是由於最近的Ally Financial的警告更新以及疫情導致儲蓄減少所引起的潛在消費減速引起了關注,消費者健康仍然是投資者關注的焦點。