美光CEO預期2025年Q1創紀錄,夜盤暴漲,現在入手明智嗎?

美光CEO預期2025年Q1創紀錄,夜盤暴漲,現在入手明智嗎?

瀏覽 126萬

內容 149

Micron Earnings Review: Results Exceed Expectations, Expect Explosive Growth in FY25

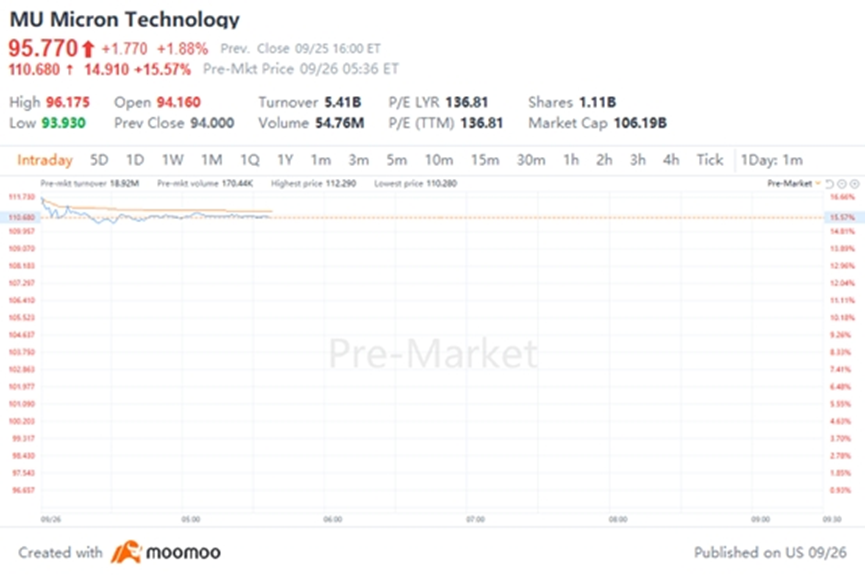

全球存儲芯片巨頭美光科技已公佈其FY24年Q4的業績結果。受惠於人工智能etf推動的HBm(高頻寬存儲器)強勁需求,整體表現顯著超出市場預期,Q4營業收入同比增長93.3%,達到775億美元,非依據美國一般會計準則的稀釋後每股收益同比增長210.28%,達到1.18美元。

由於這一積極表現,美光科技的股價在盤後交易中飆升超過15%。那麼,美光科技未來有多少增長潛力呢?

1.來自數據中心的強勁需求推動了公司業績的爆炸性增長。

隨著人工智能的蓬勃發展,記憶對擴展人工智能的範疇至關重要,是人工智能供應鏈中的重要一環。未來,隨著人工智能持續發展,模型大小增加、輸入指令需求增長、模型訓練需求上升、推理工作量激增以及多模式需求等因素將推動對存儲芯片的需求。在本財季,該公司的營收同比增長93.3%,達到77.5億美元,非依據通用會計原則計算的每股收益達到了兩倍以上的增長,主要受人工智能需求的推動,特別是在數據中心板塊。

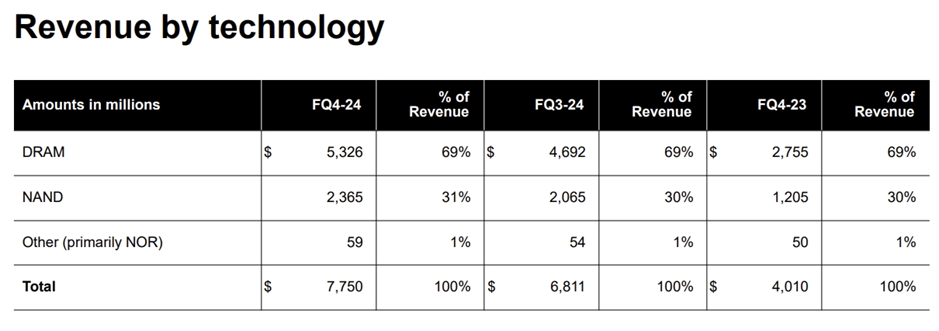

主要產品DRAm約占營收的70%,季度同比增長14%,出貨量保持相對穩定,主要受益於平均銷售價格的增加15%。與此同時,佔營收約30%的NAND產品季度營收增長15%,出貨量和平均銷售價格均實現高位數位增長。

由於人工智能伺服器的強勁增長及傳統伺服器的低位數增長,該公司的數據中心營業收入在2024財政年度達到歷史新高,預計在2025財政年度將有顯著增長。美光科技的產品在數據中心板塊擁有明顯的競爭優勢,提供的解決方案包括HBm、高容量D5和LP5解決方案,以及數據中心SSD產品系列。

(1) HBM: 美光科技的HBM3E 12層36Gb解決方案與競爭對手的HBM3E 8層24Gb解決方案相比,功耗減少20%,同時提供50%更高的DRAM容量。公司預計在2025年初增加HBM3E 12層產品的生產量,並在整個年度增加這些產品在出貨中的比例。

(2) High-Capacity D5: 高容量單晶片128Gb D5 DIMM產品的採用不斷增加。公司正在利用行業領先的LP5解決方案來推廣在數據中心伺服器中使用低功耗DRAM。

(3) SSD: 數據中心SSD的需求持續受到人工智能的強勁增長驅動,以及傳統計算和存儲的恢復。市場份額顯著增加,2024財年數據中心SSD收入與上一年相比增長超過三倍。

消費電子行業正從谷底中緩慢復甦。預計2024年,PC和智能手機出貨將保持低位數增長。隨著AI PC和AI智能手機的不斷發展,加上加速的產品升級週期,預計2025年PC和智能手機將有增長。

在汽車行業,資訊娛樂系統和高級駕駛輔助系統(ADAS)推動長期存儲和存儲要求的增長。本季度,該公司的產品取得了基於1-beta的16Gb LP5汽車市場認證,支持AI驅動數字座艙和ADAS的性能要求。預計汽車業務的增長將在2025財政年度下半年恢復。

總體而言,存儲芯片行業的需求增長主要受到來自數據中心服務器的強勁需求的推動。此外,公司預計2024年DRAm和NAND的行業晶圓產能將低於2022年的峰值水平,導致傳統DRAm產品供應持續下降,而HBm芯片供應比例預計將增加。 在需求增長和容量優化的背景下,預計存儲芯片的供求結構將保持在健康水平,有助於推動公司持續營收增長。

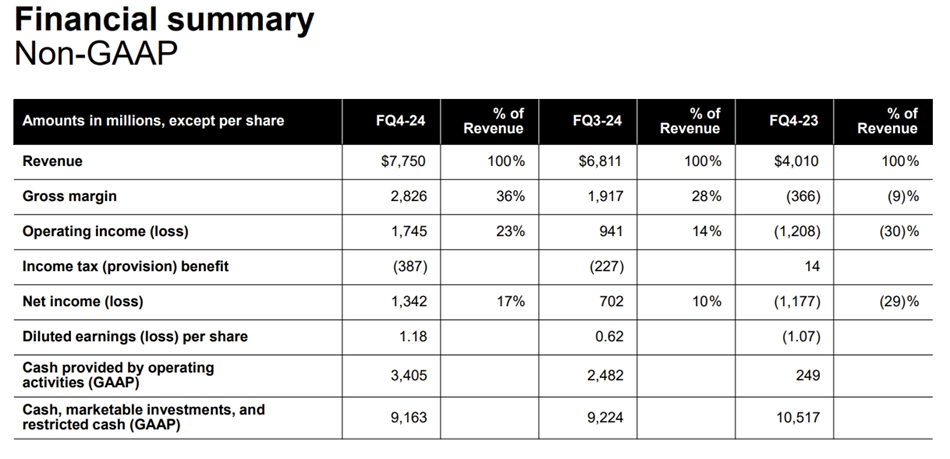

隨著供求結構的改善,公司的利潤率顯著提高。就毛利率而言,FY24 Q4的毛利率為36.5%,較上一季度的28.1%大幅增加。營業利潤率上升至22.52%,高於上一季度的13.82%。公司利潤率的實質增長主要歸因於前端成本的大幅降低、價格上漲和產品組合的優化。

公司正在擴大在DRAm和NAND行業最先進技術節點的生產,預期2024財政年度DRAm的前端成本降幅將達到最初預期的高端,而NAND成本的降幅也與公司預測相符。至於2025財年,公司預計DRAm(不含HBM)的前端成本降幅將在中至高的個位數範圍內,而NAND成本降幅預計將在低至中的個位數範圍內。此外,受到需求激增的影響,公司已提高產品價格,出貨中高毛利產品的比例增加,有效推動了公司的利潤增長。

展望未來,由於對人工智能伺服器的持續需求,公司相關存儲產品的需求仍然非常強勁,同時行業晶片容量已經下降,為未來創造了非常樂觀的供需格局,特別是HBm產品供應短缺。同時,公司將優先將容量轉向價值更高、利潤更高的產品組合,如HBm、高容量DIMm、更多LP解決方案和idc概念產品線NAND SSD。在供需動態和產品組合增強的背景下,公司的利潤率預計會逐步增加。

本財季,公司取得了令人印象深刻的表現,對人工智能伺服器需求的增長顯著推動了其營收增長。預計存儲行業的供需格局將保持樂觀,直至2025年,HBm等產品將持續供應短缺,這將繼續推動公司的收入增長。與此同時,由於改善的供需動態和產品組合優化帶來了顯著擴展,預計公司的利潤率將在未來進一步上升。

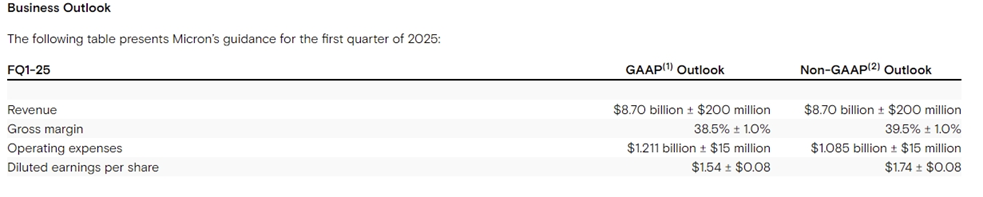

根據公司的指引,財年25年Q1的營收預計將在85億美元至89億美元之間,調整後的每股收益預計將在1.66美元至1.82美元之間,毛利率範圍為38.5%至40.5%,所有這些數據均顯著超出市場預期。 對於2024財年,公司調整後的每股收益預計將同比增長129.21%,而2025財年,預計增長率將達到五倍以上,2026財年後增長率將逐漸放緩。

就股東回報而言,該公司目前的TTm分紅率為0.48%。在2024財年,該公司回購了320萬股, 導致年化股東回報率約為0.77%,相對較低, 主要是由於公司以往自由現金流的不穩定性。隨著2025財年盈利預期激增以及豐富的自由現金流背景,預計公司將通過分紅和股份回購增強股東回報。

在當前股東回報水平下,公司股價的增長仍然依賴於其財務表現持續激增。該公司目前的市值為106.94億美元。根據估算,2025、2026和2027財年的預期前市盈率(P/E)分別約為10.9倍、7.6倍和7.2倍, 表明相對合理的估值。

我們預期公司將在2025財年進入爆炸性表現期。鑒於目前估值水平相對合理,以及美聯儲可能降息的背景,我們預計股價將有上升動力。我們建議投資者考慮持有其部位或採取期權策略以增強回報。

免責聲明:社區由Moomoo Technologies Inc.提供,僅用於教育目的。

更多信息 12

12