微軟(Microsoft)在過去幾年一直處於資本密集型模式,但這是否能見到回報?👇

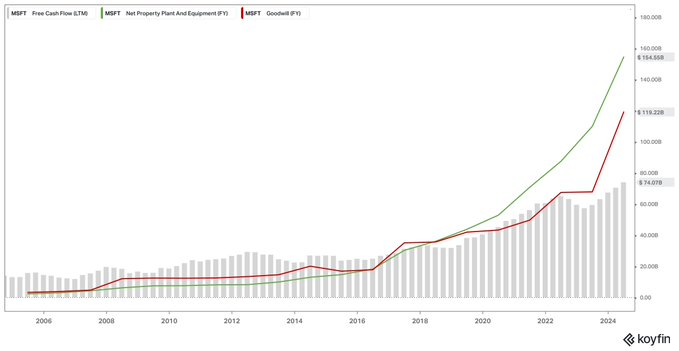

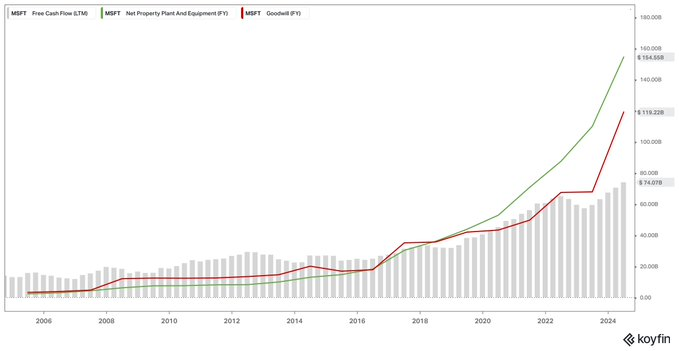

以下圖表顯示計算資本回報率時使用的一些(但非全部)重要元件,包括 自由現金流 (灰色條), 固定資產及設備 (綠色線)和 商譽 (紅色線)。

我們僅關注這三個因為我想強調一個關鍵問題:最近的所有資本投資是否都會得到回報?

2000年代初,自由現金流經常超過固定資產和商譽。微軟被認為是一家資本輕的軟體公司。然而,那些日子早已過去。這並不一定是壞事,但是值得密切關注,因為公司的價格過高(價格上嵌入了更多風險)。

$MSFT的基本報表在後疫情、以人工智能驅動的科技行業中看起來完全不同。 自2020年以來,PPE和商譽都增長了三倍。 前者表明資本投資非常強勁,而後者則告訴我們$MSFT在收購方面非常活躍。

然而,對於所有這些投資,自2020年以來FCF或OCF(運營現金流)是否也增長了三倍?

嗯......不是的。

兩者僅僅翻了一番,這告訴我們Microsoft的資本回報率正在下降——至少現在是這樣的,也沒有迹象表明當前的資本密集度會結束。

許多人工智能競爭者加入了 軍工,這是一個軍事術語,最初用於描述兩個或多個國家之間的軍備擴張(想想美國和蘇聯之間的冷戰)。

然而,這種逐步升級的競爭的問題是,它很少有絕對的目標,只有相對的目標,那就是以任何代價保持領先於其他競爭對手! 逐步升級的競爭 的問題是,它很少有絕對的目標,只有相對的目標,那就是以任何代價保持領先於其他競爭對手!

所有各方繼續消耗資源相互競爭,希望達到“帶走一切”的效果 在AI軍備競賽中。 然而,值得問一問的是,所有這筆資金是否可以更有用地花在其他地方呢?如果不能,至少能夠以分紅和/或股票回購的形式歸還給股東嗎?

然而,值得問一問的是,所有這筆資金是否可以更有用地花在其他地方呢?如果不能,至少能夠以分紅和/或股票回購的形式歸還給股東嗎?

微軟的管理層認為,人工智能競賽太重要了,不能錯過,但時間會告訴我們,這種資本密集的策略,似乎無論代價如何,是否會取得成功。

免責聲明:社區由Moomoo Technologies Inc.提供,僅用於教育目的。

更多信息

評論

登錄發表評論