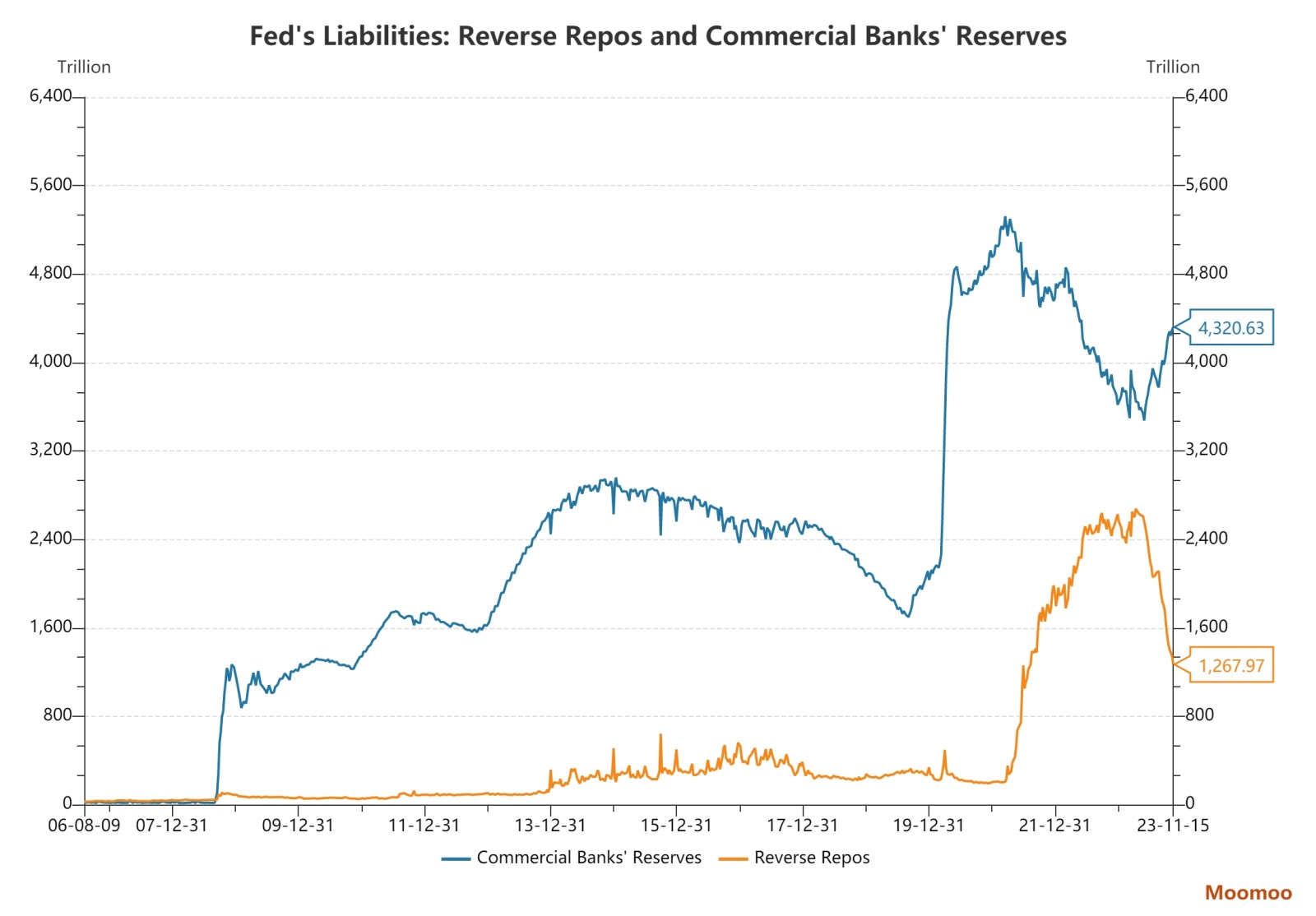

「我們的模式表明,短期利率將開始對於 2024Q3 周圍儲備變化變得更敏感,我們預計聯邦公開始考慮在那個時候改變循環速度,然後將資產負債表減少的速度,從 60 億美元至 30 億美元,MBS 證券將每月回收上限減半從 60 億美元到 30 億美元,MBS 證券的 35 億美元至 17.5 億美元,減緩 2024Q4 年資產負債表的減少速度。我們預計二零五年第一季度將結束,當時銀行儲備佔銀行資產的 12-13%(比目前 14%),或大約 2.9 億美元(相比目前的 3.3 億美元),而美聯儲資產負債表約為國內生產總值的 22%(當前約 30%,2019 年的 18%)。」

103213652 : 完美 $PANDA (0290.MY)$