美股崩盤,全球市場將如何演繹,當下有什麼好的機會?

最近美股崩了,7月幾個交易日快把今年的漲幅全跌回去了。日本股市也崩了,特別是在本週黑色星期一當天一口氣跌了12.4%。新加坡海峽指數也崩了。

停停停,我們是來找投資機會的,不是來看熱鬧的。

停停停,我們是來找投資機會的,不是來看熱鬧的。

最近美股一崩,市場各種聲音就來了,於是什麼陰謀論,衰退,經濟危機,巴菲特大撤退(巴菲特Q2精準大規模減持蘋果,佔比50%)的論調層出不窮。但是如果我們就這麼跟着市場的聲音帶着走,很可能就是追漲殺跌,又被割韭菜。

本質上美股崩根本原因是漲多了,投資者覺得貴了。納指在2022年尾見底,一口氣漲了一倍,那麼現在跌20%完全可以看到是估值回調,合情全理。當然了,美股高位,美元高位,聯儲局減息在即,美元由強轉弱是大勢所趨,非農數據也不好看,失業率升至4.3%,觸發薩姆法則(觸發預示經濟衰退,歷史準確率非常高),這種情況下美股的回落也是趨勢。只是短短几個交易日10%+的下殺讓大家恐慌而浮想聯翩。要我說洗洗更健康,短期難改調整勢頭,不防讓子彈飛一會。

那麼未來呢?美股將何去何從?我全球動盪的環境之下,美股之外還有什麼好的投資機會?

本質上美股崩根本原因是漲多了,投資者覺得貴了。納指在2022年尾見底,一口氣漲了一倍,那麼現在跌20%完全可以看到是估值回調,合情全理。當然了,美股高位,美元高位,聯儲局減息在即,美元由強轉弱是大勢所趨,非農數據也不好看,失業率升至4.3%,觸發薩姆法則(觸發預示經濟衰退,歷史準確率非常高),這種情況下美股的回落也是趨勢。只是短短几個交易日10%+的下殺讓大家恐慌而浮想聯翩。要我說洗洗更健康,短期難改調整勢頭,不防讓子彈飛一會。

那麼未來呢?美股將何去何從?我全球動盪的環境之下,美股之外還有什麼好的投資機會?

相信很多朋友都在思考,聯儲局減息?什麼標的會受益,現在買入這類標的等減息是不是就可以趟贏嗎?

理論上沒錯,但也要看標的的質量和估值情況。要買確實便宜的,才能水漲船高。

理論上沒錯,但也要看標的的質量和估值情況。要買確實便宜的,才能水漲船高。

對於美債,有很多資產的收益與聯儲局是直接相關的。像利息反向指標的美債基金,美國市場有TLT $20+年以上美國國債ETF-iShares (TLT.US)$ ,香港市場有03433 $南方美國國債20 (03433.HK)$ (南方美國國債20,跟蹤tlt,免印花稅,無股息稅)。筆者從去年10月開始佈局美債,到現在已經有20%的收益。現在開始佈局美債其實已經慢了一步。後面要看聯儲局減息節奏,把握難度會提升。

那麼Reits呢?沒錯,Reits在美國利率高位時也是一起趴在地上,減息是一定程度受益的。比起債券未來無法增長的本位面值,筆者也更喜歡Reits,畢竟Reits如果持有的資產優質的話,資產的本身也是有機會增值,分紅也會隨着市場而成長。

那麼Reits呢?沒錯,Reits在美國利率高位時也是一起趴在地上,減息是一定程度受益的。比起債券未來無法增長的本位面值,筆者也更喜歡Reits,畢竟Reits如果持有的資產優質的話,資產的本身也是有機會增值,分紅也會隨着市場而成長。

未來隨着利息的下行,有望進一步受益:

1、 當利率下降時,借貸成本降低,REITs能夠以更低的成本融資。這對那些需要頻繁再融資的REITs尤其有利,因爲它們可以降低利息支出,從而提高淨利潤。

2、 利率下降通常伴隨着資本成本的降低,這可能會推高房地產資產的價格。因此,REITs持有的資產價值也有可能上升,這有利於其淨資產值(NAV)的增長。

美國的Reits其實也早有所反應。最大Reits 基金VQN其實也已經有所反應,趨勢和tlt很像,同樣去年10月見底,至今20%+的漲幅。分紅率4%,對於Reits 來說很一般。另外,在美國的經濟佈滿陰霾的當下,買入美股的Reits也有點讓人不太放心。

在全球市場找來找去,當前新加坡的Reits其實是很好的機會。

1、 當利率下降時,借貸成本降低,REITs能夠以更低的成本融資。這對那些需要頻繁再融資的REITs尤其有利,因爲它們可以降低利息支出,從而提高淨利潤。

2、 利率下降通常伴隨着資本成本的降低,這可能會推高房地產資產的價格。因此,REITs持有的資產價值也有可能上升,這有利於其淨資產值(NAV)的增長。

美國的Reits其實也早有所反應。最大Reits 基金VQN其實也已經有所反應,趨勢和tlt很像,同樣去年10月見底,至今20%+的漲幅。分紅率4%,對於Reits 來說很一般。另外,在美國的經濟佈滿陰霾的當下,買入美股的Reits也有點讓人不太放心。

在全球市場找來找去,當前新加坡的Reits其實是很好的機會。

新加坡市場一向以穩健著稱,被稱爲資金的避風港。近幾年新加坡吸收了全球的企業、個人投資,資金充裕,各類資產價格不斷提升,疫情後幾家大銀行的股價差不多都翻倍了,地產、物業資產也瘋狂飆升,住宅普遍都有比較大的漲幅,30%~50%。商業地產的價值也水漲船高。

可是,沒想到近幾年Reits的股價不如人意。幾乎各大Reits連續三年都沒什麼表現,還在地上趴着匍匐。

讓筆者吃驚的是,新加坡手握最優質地產的前幾大Reits的股價也無動於衷,簡直天理難容。這不就是機會嗎?

其原因一方面是高利率的壓制,另外也是市場熱度不在這上面。但是,新加坡Reits背後的物業的市場價值這兩年其實已經有較大提升。這兩年,在利率高啓的環境下,得益於新加坡經濟的景氣度,新加坡的物業資產表現了很強的韌性,Reits的業績似乎也並沒有受到高利率太大的影響,有些甚至獲取一定的增長。未來減息,Reits的業績有望被進一步釋放。屆時迎來戴維斯雙擊獲取一定超額收益也是大概率事件。

對於新加坡的Reits哪家強?作爲普通的投資者要研究也並非易事。有一類基金執有Reits組合,幫助投資者把頭部的公司選出來,然後根據一定的比例分散執有。也就是基中基。

可是,沒想到近幾年Reits的股價不如人意。幾乎各大Reits連續三年都沒什麼表現,還在地上趴着匍匐。

讓筆者吃驚的是,新加坡手握最優質地產的前幾大Reits的股價也無動於衷,簡直天理難容。這不就是機會嗎?

其原因一方面是高利率的壓制,另外也是市場熱度不在這上面。但是,新加坡Reits背後的物業的市場價值這兩年其實已經有較大提升。這兩年,在利率高啓的環境下,得益於新加坡經濟的景氣度,新加坡的物業資產表現了很強的韌性,Reits的業績似乎也並沒有受到高利率太大的影響,有些甚至獲取一定的增長。未來減息,Reits的業績有望被進一步釋放。屆時迎來戴維斯雙擊獲取一定超額收益也是大概率事件。

對於新加坡的Reits哪家強?作爲普通的投資者要研究也並非易事。有一類基金執有Reits組合,幫助投資者把頭部的公司選出來,然後根據一定的比例分散執有。也就是基中基。

通過對全市場的整理,最後我選擇了投資南方東英的SRT $CSOP S-REITs INDEX ETF (SRT.SG)$ ,作爲一隻基中基,SRT組合質量非常高,持有的都是新加坡的最強最有價值的Retis。可以是他就是新加坡優質物業資產的集合。投資不能憑感覺,我們需要基於數據和事實,下面我們就來分析一下這個SRT。

(南方東英CSOP我看了下他們應該是moomoo合作的唯一美元貨基管理人,母公司在香港。這隻貨基就是大家耳熟能詳的moomoo現金smart save $南方東英美元貨幣市場基金 (SGXZ96797238.MF)$ ,我大部分情況下保留的現金頭寸都放裏面收利息,現在年化有5%。CSOP之前在新加坡還發行過全球規模最大的中國純國債ETF——CY $ICBC CSOP CGB ETF SGD (CYC.SG)$ C,他們在香港也有20年美國國債etf直接對標TLT 的3433.HK $南方美國國債20 (03433.HK)$ ,整體在固收類產品的表現還是可圈可點 )

說回到CSOP這隻SRT前十大重倉可以說是新加坡Reits的十強組合,前十大Reits佔比80%,基本上就是新加坡全島優質物業資產的集合,這就讓人比較放心了。(有少量資產在澳大利亞、中國、日韓、歐美等地,佔比很低。)。要的就是這種精緻和純粹,不是嗎?

暫不支持此模塊,請在手機端App查看

接下來我們就一起來具體扒一扒這隻基金。

南方東英SRT 全稱SRT CSOP S-REITs INDEX ETF ,新加坡核心Reits組合基金。專注於投資新加坡REITs的ETF。

當前年分紅大約爲6%,市盈率17.8%,負債率37%

在高利率環境下取得這個業績可以說相當不錯了。

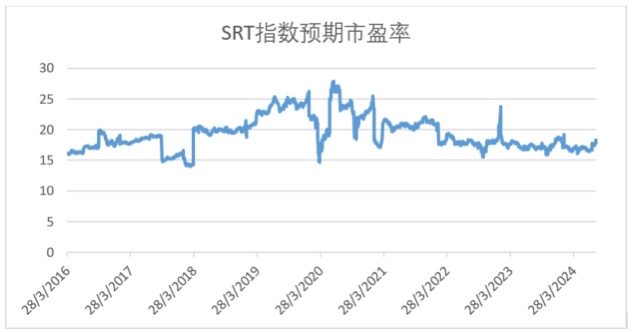

當前的市盈率處於歷史的低位,如下圖所示:

南方東英SRT 全稱SRT CSOP S-REITs INDEX ETF ,新加坡核心Reits組合基金。專注於投資新加坡REITs的ETF。

當前年分紅大約爲6%,市盈率17.8%,負債率37%

在高利率環境下取得這個業績可以說相當不錯了。

當前的市盈率處於歷史的低位,如下圖所示:

市淨率通樣歷史低位,而且當前市淨率只有0.88。要知道這可是實打實的物業資產啊,不是企業的設備、廠房那種難以變現的資產。只有18年危機和20年疫情短暫跌破1.0以下。可是這兩年新加坡經濟蒸蒸日上,物價漲了這麼多的情況下,Reits股價低迷,市淨率居然屢創新低。

分紅是一如既往的穩健,每年6%穩穩的,甚至疫情最差的一年也有4%,分紅收益曲線如下圖:

當然啦,找一個對象不能只看外表,重要的是要懂他/她的心,心術正不術,愛不愛你。買基金不能只看數字,還要弄明白他背後持有的資產都是什麼,品質高不高,未來有沒有升級空間。

SRT前十大持倉如下:

看這些Reits的字母大家可能一頭霧水,也不知道都是什麼?

————

接下來就對十大成分做個基本介紹:

其中

1~3爲凱德集團三兄弟

4~6爲豐樹集團三兄弟

7~8爲吉寶集團兩兄弟

1. 凱德商用信託(CapitaLand Integrated Commercial Trust, CICT) $凱德商用新加坡信托 (C38U.SG)$

概述:凱德商用信託是新加坡最大的商業房地產投資信託,成立於2002年。該信託投資於新加坡的優質購物中心和商業地產,擁有強大的資產組合,不少都是新加坡地標,如濱海灣金沙購物中心和淡濱尼中心。

主要資產:CICT的主要資產包括大型購物中心、辦公樓和綜合性商業物業。其物業廣泛分佈在新加坡的中央商務區和其他主要商業區,吸引了衆多國際和本地的零售品牌和商業租戶。

著名物產

接下來就對十大成分做個基本介紹:

其中

1~3爲凱德集團三兄弟

4~6爲豐樹集團三兄弟

7~8爲吉寶集團兩兄弟

1. 凱德商用信託(CapitaLand Integrated Commercial Trust, CICT) $凱德商用新加坡信托 (C38U.SG)$

概述:凱德商用信託是新加坡最大的商業房地產投資信託,成立於2002年。該信託投資於新加坡的優質購物中心和商業地產,擁有強大的資產組合,不少都是新加坡地標,如濱海灣金沙購物中心和淡濱尼中心。

主要資產:CICT的主要資產包括大型購物中心、辦公樓和綜合性商業物業。其物業廣泛分佈在新加坡的中央商務區和其他主要商業區,吸引了衆多國際和本地的零售品牌和商業租戶。

著名物產

凱德集團(CapitaLand)旗下的Ascendas REIT(Ascendas Real Estate Investment Trust, A-REIT)是新加坡最大且多元化的工業和商業房地產投資信託基金之一。A-REIT成立於2002年11月,是新加坡第一隻上市的工業房地產投資信託,專注於投資和管理各種類型的工業和商業地產。

2. 凱德騰飛房地產投資信託基金 (CapitalandAscendas Reit,A-REIT)

凱德集團(CapitaLand)旗下的Ascendas REIT(Ascendas Real Estate Investment Trust, A-REIT)是新加坡最大且多元化的工業和商業房地產投資信託基金之一。A-REIT成立於2002年11月,是新加坡第一隻上市的工業房地產投資信託,專注於投資和管理各種類型的工業和商業地產。

主要資產:A-REIT的資產包括物流設施、工業園區、科技園區和數據中心,分佈在新加坡(主要地點)、澳大利亞、日本等國家和地區。A-REIT受益於電子商務的快速增長和區域供應鏈的增強。如Changi Business Park(新加坡):新加坡一個主要的商業園區,吸引了衆多金融服務和科技公司的區域總部。Nexus@one-north(新加坡):位於新加坡主要科技園區One-North,提供高科技研發設施和辦公空間。Science Park I & II(新加坡):提供研究和開發設施,主要服務於高科技和生物醫藥領域。Macquarie Park(澳大利亞):位於悉尼的一個重要商業區,爲信息技術和通信行業提供現代化辦公空間。Data Centres in UK & US:在英國和美國擁有多個數據中心資產,以滿足全球日益增長的數據存儲和管理需求。

3. 凱德雅詩閣居住信託(Ascott Residence Trust, ART)

概述:也是凱德集團旗下的一支Reits。雅詩閣居住信託是全球最大的上市酒店和服務公寓信託之一,主要投資於亞太、歐洲和美國的服務式公寓和酒店物業。

主要資產:ART的資產組合包括服務式公寓、酒店和租賃住宅,涵蓋不同的品牌和定位,如雅詩閣、馨樂庭和盛捷。這些物業大多位於主要城市和商業中心,吸引了商務旅客和長期住客。

4. 楓樹商用信託(Mapletree Commercial Trust, MCT)

2. 凱德騰飛房地產投資信託基金 (CapitalandAscendas Reit,A-REIT)

凱德集團(CapitaLand)旗下的Ascendas REIT(Ascendas Real Estate Investment Trust, A-REIT)是新加坡最大且多元化的工業和商業房地產投資信託基金之一。A-REIT成立於2002年11月,是新加坡第一隻上市的工業房地產投資信託,專注於投資和管理各種類型的工業和商業地產。

主要資產:A-REIT的資產包括物流設施、工業園區、科技園區和數據中心,分佈在新加坡(主要地點)、澳大利亞、日本等國家和地區。A-REIT受益於電子商務的快速增長和區域供應鏈的增強。如Changi Business Park(新加坡):新加坡一個主要的商業園區,吸引了衆多金融服務和科技公司的區域總部。Nexus@one-north(新加坡):位於新加坡主要科技園區One-North,提供高科技研發設施和辦公空間。Science Park I & II(新加坡):提供研究和開發設施,主要服務於高科技和生物醫藥領域。Macquarie Park(澳大利亞):位於悉尼的一個重要商業區,爲信息技術和通信行業提供現代化辦公空間。Data Centres in UK & US:在英國和美國擁有多個數據中心資產,以滿足全球日益增長的數據存儲和管理需求。

3. 凱德雅詩閣居住信託(Ascott Residence Trust, ART)

概述:也是凱德集團旗下的一支Reits。雅詩閣居住信託是全球最大的上市酒店和服務公寓信託之一,主要投資於亞太、歐洲和美國的服務式公寓和酒店物業。

主要資產:ART的資產組合包括服務式公寓、酒店和租賃住宅,涵蓋不同的品牌和定位,如雅詩閣、馨樂庭和盛捷。這些物業大多位於主要城市和商業中心,吸引了商務旅客和長期住客。

4. 楓樹商用信託(Mapletree Commercial Trust, MCT)

和豐樹亞洲合併後,改名爲豐樹泛亞太商業信託 $豐樹汎亞商業信託 (N2IU.SG)$

概述:楓樹商用信託專注於商業地產投資,包括購物中心、辦公樓和綜合用途的商業物業。MCT的資產主要集中在新加坡,擁有多處優質地產。

主要資產:MCT的主要資產包括怡豐城(VivoCity),新加坡最大的購物中心之一,以及楓樹商業城、楓樹安寧大廈等優質辦公樓。香港又一城是合併后豐樹商業Mapletree持有的一處非新加坡物業。MCT以其位於戰略位置的優質物業組合和穩定的租戶基礎而聞名。

關於豐樹,筆者之前發過一篇專欄,大家可以參考一下。

概述:楓樹商用信託專注於商業地產投資,包括購物中心、辦公樓和綜合用途的商業物業。MCT的資產主要集中在新加坡,擁有多處優質地產。

主要資產:MCT的主要資產包括怡豐城(VivoCity),新加坡最大的購物中心之一,以及楓樹商業城、楓樹安寧大廈等優質辦公樓。香港又一城是合併后豐樹商業Mapletree持有的一處非新加坡物業。MCT以其位於戰略位置的優質物業組合和穩定的租戶基礎而聞名。

關於豐樹,筆者之前發過一篇專欄,大家可以參考一下。

新加坡最大購物中心,連接本島和聖淘沙的咽喉。

5. 楓樹工業信託(Mapletree Industrial Trust, MIT)

概述:楓樹工業信託主要投資於工業地產和數據中心,其物業分佈在新加坡和北美。

主要資產:MIT的資產包括工業廠房、商務園區和數據中心等,主要租戶爲製造業、信息技術和數據服務領域的公司。MIT得益於數字經濟的快速發展,特別是在數據中心領域的強勁需求。

6. 楓樹物流信託(Mapletree Logistics Trust, MLT)

概述:楓樹物流信託專注於亞太地區的物流和工業物業投資,是該區域最大的物流地產信託之一。

主要資產:MLT的物業分佈廣泛,覆蓋新加坡、中國、日本、韓國、澳大利亞等多個市場。其主要資產包括現代化的物流園區和倉儲設施。隨着全球貿易和電子商務的增長,物流地產的需求持續上升。MLT憑藉其優質的物流設施和戰略性位置,受益於行業的長期增長趨勢。

7. 吉寶DC REIT(Keppel DC REIT)

概述:吉寶DC REIT是新加坡首個專注於數據中心的房地產投資信託。成立於2014年,主要投資於亞太和歐洲的高質量數據中心資產。

主要資產:吉寶DC REIT的資產組合包括位於新加坡、澳大利亞、馬來西亞、德國和英國的多個數據中心。這些數據中心爲企業提供了高度安全和高效的服務器託管服務。數據中心市場的持續增長,受益於雲計算、人工智能和數據存儲需求的增加。吉寶DC REIT憑藉其專業化和戰略性資產配置,能夠穩定受益於這一趨勢。

8. 吉寶房地產信託(Keppel REIT)

概述:吉寶房地產信託主要投資於新加坡和澳大利亞的優質辦公樓,提供高質量的辦公空間。

主要資產:其主要資產包括濱海灣金融中心、Ocean Financial Centre等新加坡標誌性辦公樓,以及澳大利亞多個核心城市的優質辦公物業。吉寶房地產信託的物業通常位於中央商務區,擁有高品質的租戶,如金融機構和跨國公司。

9. 星獅地產信託(Frasers Property Trust, FPT)

概述:星獅地產信託專注於投資零售和工業物業,涵蓋新加坡和其他區域市場。

主要資產:FPT的資產組合包括購物中心、商業地產和工業物流設施,涵蓋新加坡、澳大利亞和歐洲等地區。FPT憑藉其優質的資產和強大的管理團隊,能夠在不同市場環境下保持穩定的表現。其零售物業受益於消費復甦,而工業物業則受益於物流需求的增長。

10.新達房地產投資信託(Suntec REIT)

是一家在新加坡交易所上市的房地產投資信託基金,成立於2004年12月。主要投資商業地產,包括辦公樓、零售物業和會議中心等。Suntec REIT的投資組合廣泛分佈在新加坡和澳大利亞的主要城市地段,是亞太地區重要的商業地產投資信託之一。

主要資產:資產主要是新加坡核心地段的辦公樓、零售物業、會議中心。其中新達城(Suntec City),是旗艦資產,包括新加坡最大的購物中心之一、新達城購物中心,以及新達辦公樓群。新達城位於新加坡中央商業區的邊緣,地理位置優越,是集辦公、購物、娛樂和會議於一體的綜合商業項目。新達城還擁有新達會議展覽中心,是新加坡主要的會議和展覽場地之一。還有One Raffles Quay:位於新加坡中央商務區的核心地帶,是新加坡標誌性的辦公樓之一,吸引了衆多跨國公司和金融機構作爲租戶。Marina Bay Financial Centre:這也是新加坡主要的辦公樓之一,位於濱海灣金融區,擁有世界級的辦公空間和設施,主要租戶包括大型跨國公司和金融機構。177 Pacific Highway(澳大利亞):位於悉尼北岸的優質辦公樓,是Suntec REIT在澳大利亞的重要資產之一。Southgate Complex(澳大利亞):位於墨爾本南岸,包含辦公樓和零售空間,是一個多用途的商業綜合體。

最後,不得不感慨,前三大集團快把新加坡優質物業給壟斷了。對於南方東英這隻Reits(代碼:SRT)標的,擁有它可以說就是擁有新加坡最核心最優質資產的集合,資產質地槓桿的,分紅穩定,未來物業資產的本身也有往隨新加坡發展而穩步提升。

——————

總結:

當前環境下,全球局勢動盪,配置一些有現金流強勁,分紅穩定,受益於聯儲局減息的標的是不錯的選擇。特別是如果目標的價值被低估,股價處在低位,是比較好的機會。未來除了有穩定的現金流,資產價格也有望進一步提升,可機會獲得本位資產價格隨估值提升的額外收益。

5. 楓樹工業信託(Mapletree Industrial Trust, MIT)

概述:楓樹工業信託主要投資於工業地產和數據中心,其物業分佈在新加坡和北美。

主要資產:MIT的資產包括工業廠房、商務園區和數據中心等,主要租戶爲製造業、信息技術和數據服務領域的公司。MIT得益於數字經濟的快速發展,特別是在數據中心領域的強勁需求。

6. 楓樹物流信託(Mapletree Logistics Trust, MLT)

概述:楓樹物流信託專注於亞太地區的物流和工業物業投資,是該區域最大的物流地產信託之一。

主要資產:MLT的物業分佈廣泛,覆蓋新加坡、中國、日本、韓國、澳大利亞等多個市場。其主要資產包括現代化的物流園區和倉儲設施。隨着全球貿易和電子商務的增長,物流地產的需求持續上升。MLT憑藉其優質的物流設施和戰略性位置,受益於行業的長期增長趨勢。

7. 吉寶DC REIT(Keppel DC REIT)

概述:吉寶DC REIT是新加坡首個專注於數據中心的房地產投資信託。成立於2014年,主要投資於亞太和歐洲的高質量數據中心資產。

主要資產:吉寶DC REIT的資產組合包括位於新加坡、澳大利亞、馬來西亞、德國和英國的多個數據中心。這些數據中心爲企業提供了高度安全和高效的服務器託管服務。數據中心市場的持續增長,受益於雲計算、人工智能和數據存儲需求的增加。吉寶DC REIT憑藉其專業化和戰略性資產配置,能夠穩定受益於這一趨勢。

8. 吉寶房地產信託(Keppel REIT)

概述:吉寶房地產信託主要投資於新加坡和澳大利亞的優質辦公樓,提供高質量的辦公空間。

主要資產:其主要資產包括濱海灣金融中心、Ocean Financial Centre等新加坡標誌性辦公樓,以及澳大利亞多個核心城市的優質辦公物業。吉寶房地產信託的物業通常位於中央商務區,擁有高品質的租戶,如金融機構和跨國公司。

9. 星獅地產信託(Frasers Property Trust, FPT)

概述:星獅地產信託專注於投資零售和工業物業,涵蓋新加坡和其他區域市場。

主要資產:FPT的資產組合包括購物中心、商業地產和工業物流設施,涵蓋新加坡、澳大利亞和歐洲等地區。FPT憑藉其優質的資產和強大的管理團隊,能夠在不同市場環境下保持穩定的表現。其零售物業受益於消費復甦,而工業物業則受益於物流需求的增長。

10.新達房地產投資信託(Suntec REIT)

是一家在新加坡交易所上市的房地產投資信託基金,成立於2004年12月。主要投資商業地產,包括辦公樓、零售物業和會議中心等。Suntec REIT的投資組合廣泛分佈在新加坡和澳大利亞的主要城市地段,是亞太地區重要的商業地產投資信託之一。

主要資產:資產主要是新加坡核心地段的辦公樓、零售物業、會議中心。其中新達城(Suntec City),是旗艦資產,包括新加坡最大的購物中心之一、新達城購物中心,以及新達辦公樓群。新達城位於新加坡中央商業區的邊緣,地理位置優越,是集辦公、購物、娛樂和會議於一體的綜合商業項目。新達城還擁有新達會議展覽中心,是新加坡主要的會議和展覽場地之一。還有One Raffles Quay:位於新加坡中央商務區的核心地帶,是新加坡標誌性的辦公樓之一,吸引了衆多跨國公司和金融機構作爲租戶。Marina Bay Financial Centre:這也是新加坡主要的辦公樓之一,位於濱海灣金融區,擁有世界級的辦公空間和設施,主要租戶包括大型跨國公司和金融機構。177 Pacific Highway(澳大利亞):位於悉尼北岸的優質辦公樓,是Suntec REIT在澳大利亞的重要資產之一。Southgate Complex(澳大利亞):位於墨爾本南岸,包含辦公樓和零售空間,是一個多用途的商業綜合體。

最後,不得不感慨,前三大集團快把新加坡優質物業給壟斷了。對於南方東英這隻Reits(代碼:SRT)標的,擁有它可以說就是擁有新加坡最核心最優質資產的集合,資產質地槓桿的,分紅穩定,未來物業資產的本身也有往隨新加坡發展而穩步提升。

——————

總結:

當前環境下,全球局勢動盪,配置一些有現金流強勁,分紅穩定,受益於聯儲局減息的標的是不錯的選擇。特別是如果目標的價值被低估,股價處在低位,是比較好的機會。未來除了有穩定的現金流,資產價格也有望進一步提升,可機會獲得本位資產價格隨估值提升的額外收益。

——————聲明——————

風險提示:投資有風險,入市需謹慎。

本文僅是個人經驗和思路的總結。內容僅供參考。不構成對任何人和組織機構的投資建議。盈虧自負。希望思路對你有幫助,拋磚引玉。歡迎大家交流。

風險提示:投資有風險,入市需謹慎。

本文僅是個人經驗和思路的總結。內容僅供參考。不構成對任何人和組織機構的投資建議。盈虧自負。希望思路對你有幫助,拋磚引玉。歡迎大家交流。

免責聲明:社區由Moomoo Technologies Inc.提供,僅用於教育目的。

更多信息

評論

登錄發表評論

懒胡涂 樓主 : 加油![微笑 [微笑]](https://static.moomoo.com/nnq/emoji/static/image/default/default-black.png?imageMogr2/thumbnail/36x36)