美國聯邦儲備系統(FRB)是否會開始「防禦性降息」?回顧過去35年的FRB降息循環。

根據鮑威爾聯儲主席最近的發言,新的利率下調周期即將開始新的利下調週期即將開始。檢視降息對經濟和市場的影響為了探究這一點,我們回顧了美國過去35年間經歷的5次降息周期特定的經濟背景和原因。有一些特定的經濟背景和原因。

相比之下,美聯儲目前的降息政策更類似於預防性降息,更接近1990年至1992年、1995年至1998年之間開始階段的目標。相比之下,美聯儲目前的降息政策更類似於預防性降息,更接近1990年至1992年、1995年至1998年之間開始階段的目標。。

① 1990年至1992年:為了緩解儲蓄貸款危機和經濟衰退壓力,進行利率下調週期。

美國聯邦儲備系統(FRB)從1990年7月至1992年9月持續地下調利率。聯邦基金利率從8%下調至3%。

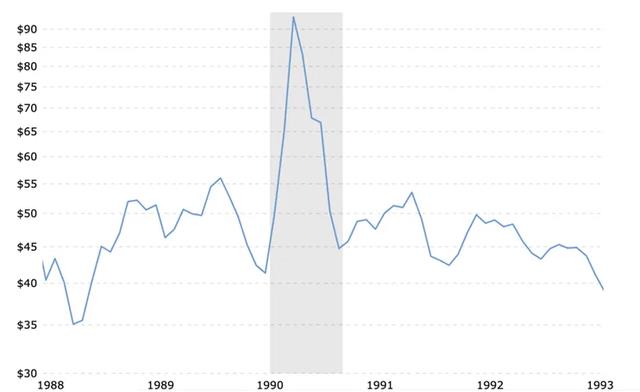

1990年,FRB開始了降息週期,以應對儲蓄貸款危機和經濟衰退壓力。景氣減速,金融市場變得不穩定。值得注意的是,逐漸轉向寬鬆政策。由於食品和燃料價格上升,通脹率在7月上升,但經濟減速,銀行貸款緊縮,委員會決定降息。

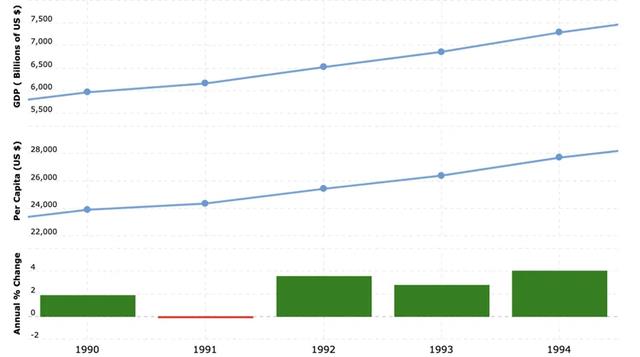

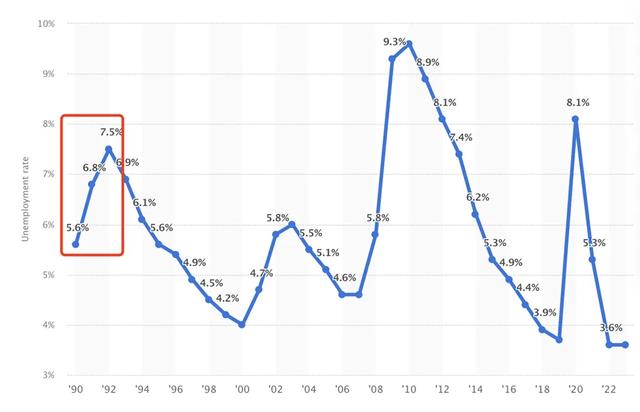

1990年6月原油價格是41.33美元,由於海灣戰爭的爆發,價格在9月飆升至93.64美元,比三個月前增加了兩倍以上。這對美國經濟施加了巨大壓力。美國的GDP增長率從1990年的1.89%下降到1991年的-0.11%。同時,失業率從1990年的5.6%上升到1992年的7.5%。經濟在10月大幅惡化,委員會決定進一步寬鬆。同時,政府達成了減少財政赤字的預算協議,美聯儲也實施了寬鬆政策。到1990年底,經濟形勢進一步惡化,金融體系面臨壓力擴大,通脹壓力減輕。專案

124 專案此為美國經濟施加極大壓力。食糧和能源價格上升,通脹壓力昇高。面臨金融危機,需要采取措施支持金融體系,提振經濟。短期利率上升,影響了消費和生產。此外,政府還推出一系列財政刺激措施,以促進經濟增長和創造就業機會。其目的是恢復經濟,增加就業,留低通脹。1990年6月原油價格是41.33美元/桶,9月上升到93.64美元/桶。這使得經濟增長放緩,失業率上升,通脹率上升,金融市場變得不穩定。

FRB降息後的刺激效果非常大。美國的消費者物價指數(CPI)從1989年(戰前)的121.1點上升至1993年(戰後)的141.9點,相較於1988年,1989年的同比增長4.48%,而1993年的同比增長2.75%。美國的GDP增長率從1991年的-0.11%恢復至1993年的3.52%。

另一方面,降息為短期市場帶來了巨大的刺激效果。

② 1995-1998年~景氣後退防止與金融風險管理的降息循環

FRB於1995年7月至1996年1月期間持續進行首次降息。這是一次較小幅度的降息,聯邦基金利率下降了從5.75%到5.25%。

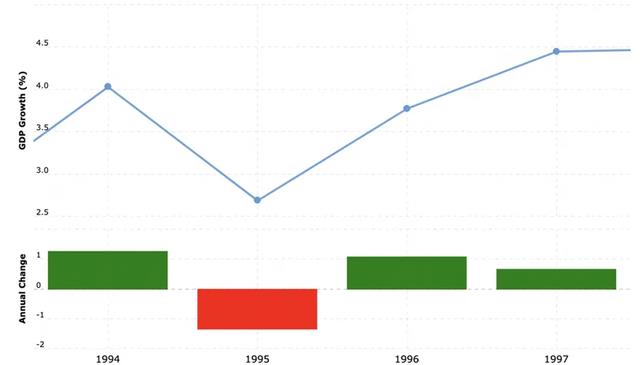

為了抑制通脹,FRB於1994年至1995年實施了緊縮政策,並實現了經濟的“柔軟著陸”。但是市場開始擔心經濟是否會衰退。為了防止經濟進一步減速,FRB選擇在1995年和1996年降息,通過寬鬆的金融政策刺激經濟活動,避免潛在的經濟衰退。降息後,美國經濟繼續恢復,GDP增長率從1995年的2.68%上升至1996年的3.77%,並進一步增至1997年的4.45%。

這次降息後,美國經濟持續復甦,GDP增長率從1995年的2.68%上升到1996年的3.77%,並在1997年進一步上升到4.45%。

1997年7月,泰銖的急劇下跌成為亞洲金融危機的導火線,並且發展為整個亞洲地區的貨幣金融危機。危機迅速波及東南亞國家,引發貨幣貶值、股市暴跌,對銀行體系和企業造成嚴重打擊。這樣,世界市場陷入了恐慌,金融市場的波動性也上升了。美聯儲在1998年9月至11月連續降息,聯邦基金利率從5.50%降至4.75%。當時美聯儲降息有兩個重要原因。

美國聯邦儲備系統(FRB)是從1998年9月到11月進行連續降息,聯邦基金利率下降到4.75%。當時FRB降息有兩個重要原因。

(1) (2):美國經濟雖然表現良好,但美聯儲對全球經濟的不穩定性對美國經濟構成拖累的擔憂。美聯儲希望通過降低利率來防止可能發生的經濟減速,確保經濟持續擴大。

(2) 金融市場的穩定:1998年,國際金融市場的不確定性影響了美國股票和債券市場的波動,特別是長期資本管理(LTCM)危機加劇了市場的不安情緒。美聯儲通過降低利率增加流動性,以穩定金融市場,防止金融危機擴大。

美聯儲降息主要產生了四個效果:

降低借款成本,使金融機構更容易籌集資金,尤其是在LTCM事件之後,市場對風險持保守態度,金融市場的緊張局勢得到緩解。

2) 給市場帶來信心美聯儲(FRB)藉降低利率表明其積極和願意採取行動以穩定金融系統,這在恢復投資者和金融機構的信任上至關重要。

3) 隨著金融危機在俄羅斯的擴散美聯儲(FRB)的降息緩解了金融危機在世界經濟中的傳播。

4) 美聯儲(FRB)注入經濟額外的增長動力。這有助於避免經濟衰退風險。

1998年美國的實際GDP增長率為4.5%。在不透明的世界環境下,這仍然是強勁的。降息後,美國消費者物價指數從1998年的161.6點上升到1999年的168.3點,1998年同比增長率為1997年比1.55%,1999年同比增長率為1998年比2.68%。

③ 2001-2003年 ~IT泡沫和同時多發恐怖襲擊的衝擊對應利率下降周期

2001年至2003年期間,美國經濟面臨IT泡沫的崩潰、同時多發恐怖襲擊以及隨後的經濟衰退等多重困難。為應對這些衝擊,美聯儲大幅降息,促進經濟增長和金融市場穩定的目的實施了一系列的貨幣寬鬆政策。美聯儲迅速行動,通過進一步降息和注入流動性來穩定市場。

這些舉措有助於緩解經濟衝擊的最壞情況,但2002年企業投資疲軟、消費者信心下降、失業率持續上升等,經濟復甦滯後。到了2003年,隨著金融寬鬆政策的持續,經濟活動逐步恢復,個人消費增加,住宅市場出現復甦跡象。

然而,通脹壓力仍然低迷,緊縮風險仍然存在整體而言,美聯儲的政策在防止經濟進一步惡化方面是有效的,但恢復過程仍然嚴峻。

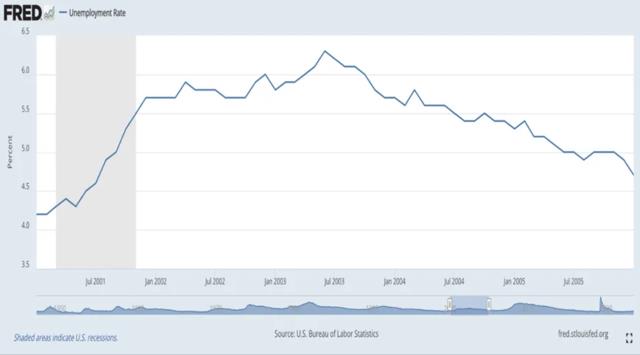

市場在2001年目睹了IT泡沫的瓦解。在這段時期,股市崩盤波及實體經濟,GDP輕微萎縮,失業率上升,經濟蕭條持續了8個月。之後的同時多發恐怖襲擊使經濟問題進一步惡化。

美聯儲於2001年1月開始了大規模降息週期,以應對IT泡沫瓦解及其余波引起的經濟減速。在此期間,聯邦基金利率從2001年12月的6.50%下降至1.75%,最終在2003年6月進一步下降至1%。這個時候,聯邦基金利率從2001年12月的6.50%降至1.75%,最終在2003年6月進一步降至1%。

在這段時間內,聯邦基金利率於2001年12月從6.50%下調至1.75%,最終於2003年6月再次下調至1%。合計500bp的降息此一連串的降息措施旨在通過降低借款成本來刺激經濟增長,並協助美國經濟從衰退中恢復。

2002年美國實際GDP增長率疲軟,僅為1.7%,但在2004年降息效果逐漸顯現後,GDP增長率恢復至2.9%。之後,在低利率環境下,美國經濟進一步恢復,2004年GDP增長率達到3.85%。美國經濟在低利率環境下進一步恢復,2004年GDP增長率達到3.85%。達到了。

④ 2007年至2008年〜次貸住宅貸款危機及其後的全球金融危機的降息周期

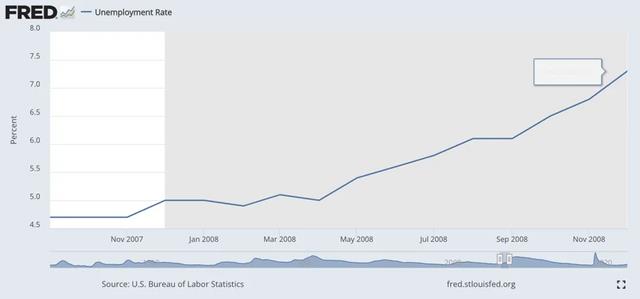

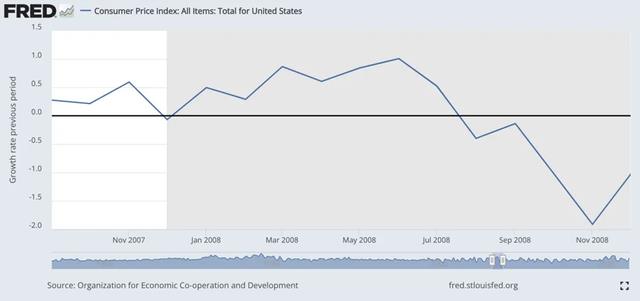

2007年至2008年間,全球發生了金融危機,對美國經濟產生了嚴重影響。危機的主要原因包括房地產市場崩潰、信貸市場凍結、金融市場脆弱性等。曾經發生過。

之前美國的住宅市場長期展現繁榮,但次級房貸問題曝光後,住宅價格下跌,債務人陷入無法償還的困境,成為次級房貸危機的導火線。金融機構因持有高風險貸款而遭受重大損失,信用市場收緊,流動性枯竭。

FRB為增加市場流動性,從2007年9月的5.25%急速降息至2008年底的0~0.25%,應對危機;並於2008年3月協助JP摩根收購陷入經營困難的貝爾斯登,避免金融體系進一步崩潰。

然而,市場混亂未平息,在2008年9月,雷曼兄弟破產,全球金融市場陷入恐慌。儘管FRB和政府實施大規模救助措施,經濟急遽縮小,失業率超過10%。這場世界性衰退展示了世界金融體系的複雜性及應對困難。

經濟狀況惡化對勞動市場產生嚴重影響。從2007年到2008年,尤其是金融危機在2008年下半年加劇後,美國的失業率急遽上升。與此同時,經濟衰退顯示出通縮風險。

同時,經濟衰退帶來明顯的通縮風險。。

因此,聯邦儲備系統在2007年9月,為了應對次級房貸問題引發的金融市場混亂和經濟衰退的風險,並且開始了大幅的降息週期。。

近期,聯邦基金利率從4.75%逐步下調,到2008年12月下降至0.25%,總計降息450個基點。這一系列的降息旨在刺激經濟活動,穩定金融市場,降低借款成本,從而緩解危機對經濟的不良影響。

盡管聯邦儲備系統從2007年9月開始逐步實施利率下調,2007年美國的GDP成長率下降到1.9%。因嚴重金融危機爆發,2008年的GDP成長率進一步下降至0.1%,顯示出經濟活動的嚴重衰退。然而,緩和的貨幣政策奠定了經濟復甦的基礎。2010年以後,美國的GDP增長率逐漸回升。。

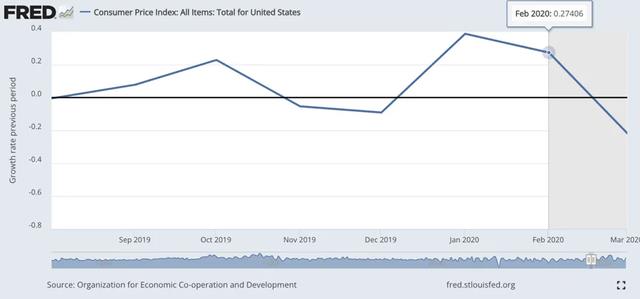

2019-2020年預防性降息周期,應對流動性危機。

2019年8月,聯邦儲備系統開始了利率降低的循環。起初,聯邦儲備系統的目的是應對全球經濟增長放緩和貿易的不確定性帶來的問題。世界經濟增長放緩和貿易不確定性所帶來的挑戰。為應對所面臨的問題而制定。

しかし、2020年代初頭に新型コロナが流行し、世界経済は急速に危機に陥った。新型コロナウイルスの蔓延は、大規模な経済封鎖と労働停止、グローバル・サプライチェーンの混乱、消費者需要の急減、失業率の高騰、経済活動の大幅な弱体化につながった。パンデミックによる経済的打撃は、金融市場を極めて脆弱にした。金融市場は激しく混乱した。

そこでFRBは金利を引き下げ、バランスシートを大幅に拡大することで、政府の大規模な財政刺激策を後押しした。このサイクルの間、フェデラルファンド金利は2.25%から徐々に引き下げられ、2020年3月には0.25%になった。

その後、コロナ対策が徐々に改善し、景気は年後半から徐々に回復し始めた。

FRBは2019年中に数回の利下げを実施したが、米国経済は総じて堅調に推移し、GDP成長率は2.3%と例年をやや下回った。コロナの蔓延と禁輸措置の発動により、米国経済は大きな打撃を受けた。

2020年のGDP成長率は歴史的な縮小となり、-3.4%と2008年の金融危機以来最悪の縮小率となった。2021年,放寬政策推動下,美國經濟迅速恢復,GDP增長率達到5.7%。並且,國內生產總值增長5.7%。

moomoo個股新聞Evelyn

出處:moomoo

這篇文章部分使用了自動翻譯。

免責聲明:此内容由Moomoo Technologies Inc.提供,僅用於信息交流和教育目的。

更多信息 44

44 6

6

Mr スコップ : 結果,一開始可能會感到沮喪,但過了一段時間後會上升。謝謝你的建議♪