103956022

參與了投票

(吉隆坡3日訊)2024年次季銀行業總體業績表現不俗,分析員預計,接下來淨利息賺幅將趨穩,盈利增長前景仍明亮,維持「正面」評級。

馬銀行投行研究在最新的報告中,根據其追蹤的銀行股來看,在過去首半年,我國銀行業核心淨利同比增長了9%,主要得益於營運盈利持續增長7%,以及穩定的信貸成本。

因此,分析員維持2024年全年營運盈利7.6%的增長預測。

而這主要基於對國內貸款增長預測爲5.5%、平均淨利息賺幅預計在2.07%、非利息收入比例爲25.1%,成本收入比率(CIR)爲44.7%預測的預估。

「考慮到較低信貸成本的支持,即22個點子,低於2023年的23點子,我們將核心淨利增長預期從6.8%,上調至7.8%,而銀行業平均股本回報率(ROE)預計爲10.4%。」

小題:今年可保低通脹

分析員指出,去年整體通脹率爲2.5%,該行經濟學家已將2024年通脹預測,從此前的3%下調至2%,並預計2025年通脹將在2.5%至3%區間,原因是預計明年將實施燃油針對性補貼措施。

儘管目前存款利率有正面回報,但鑑於明年通脹上升前景,意味着國家銀行短期內不太可能減息,...

馬銀行投行研究在最新的報告中,根據其追蹤的銀行股來看,在過去首半年,我國銀行業核心淨利同比增長了9%,主要得益於營運盈利持續增長7%,以及穩定的信貸成本。

因此,分析員維持2024年全年營運盈利7.6%的增長預測。

而這主要基於對國內貸款增長預測爲5.5%、平均淨利息賺幅預計在2.07%、非利息收入比例爲25.1%,成本收入比率(CIR)爲44.7%預測的預估。

「考慮到較低信貸成本的支持,即22個點子,低於2023年的23點子,我們將核心淨利增長預期從6.8%,上調至7.8%,而銀行業平均股本回報率(ROE)預計爲10.4%。」

小題:今年可保低通脹

分析員指出,去年整體通脹率爲2.5%,該行經濟學家已將2024年通脹預測,從此前的3%下調至2%,並預計2025年通脹將在2.5%至3%區間,原因是預計明年將實施燃油針對性補貼措施。

儘管目前存款利率有正面回報,但鑑於明年通脹上升前景,意味着國家銀行短期內不太可能減息,...

已翻譯

20

1

103956022

參與了投票

再有一家國際大型投行看好我國股市前景,日本野村證券認爲,投資者應該減持中國股票,轉而投資大馬和印尼股市。

根據野村證券分析員,包括切坦賽特等人的一份最新報告,指大馬和印尼股市有望從美國加速減息的趨勢中獲益,是兩國股市評級由「中和」上調至「增持」的理由之一。

野村證券同時將明晟中國指數(MSCI China)的評級下調,從「增持」降至「中和」。

「如今,正是大舉進軍東盟股市的時候了。在聯儲局即將減息,投資者對新興市場重燃購興的情景下,投資印尼股市,或許是最好的賭注。」

在上週,聯儲局主席鮑威爾已對外發布明確信號,將從9月開始減息。

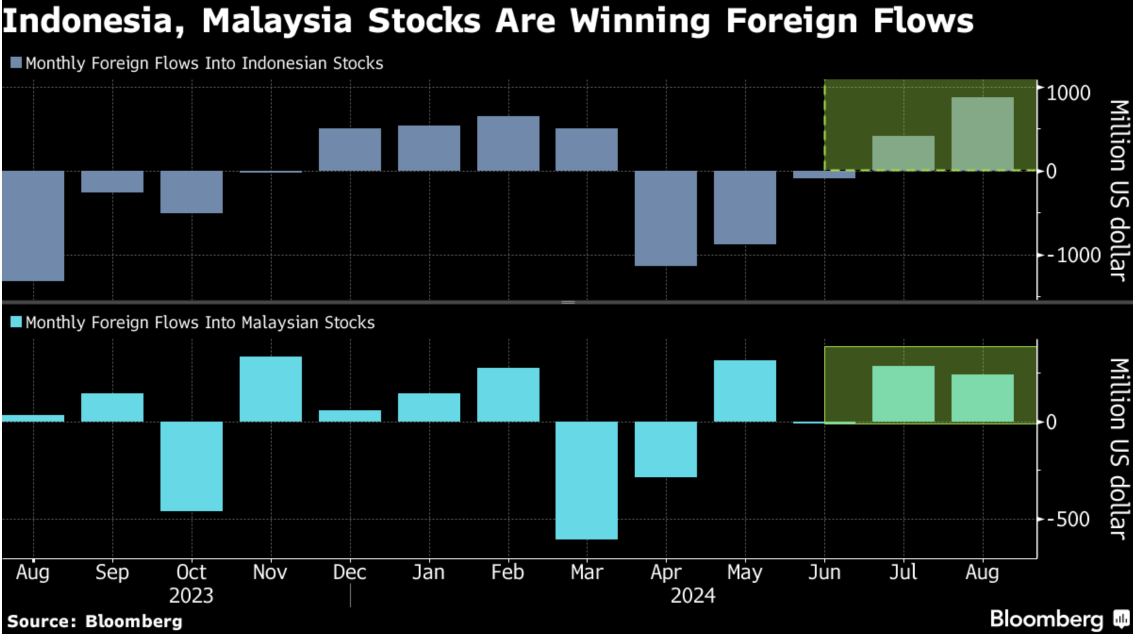

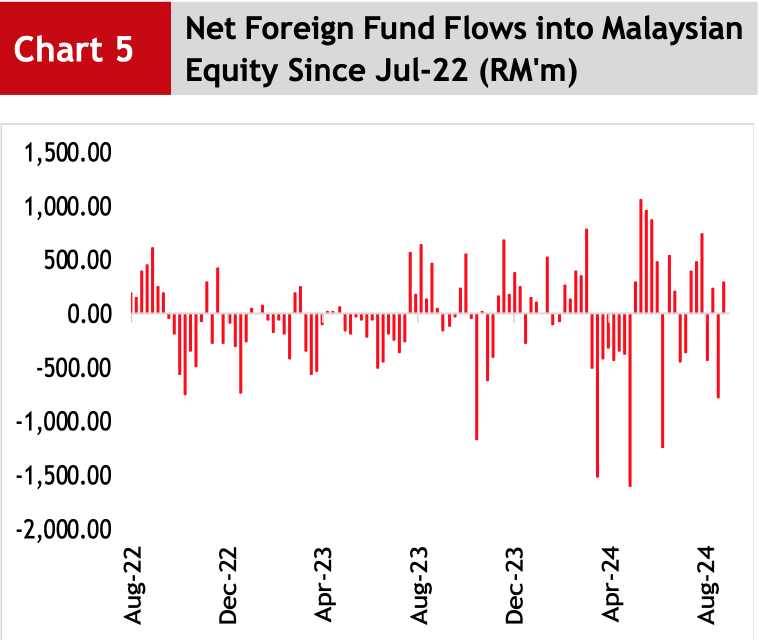

彭博社指出,在野村證券上調馬股和印尼股市評級之前,外資對兩國股市的興趣已經上漲,連續兩個月錄得外資流入的表現。

「投資者有理由認真看待野村證券的評語。在去年12月,他們上調臺灣股市,而臺灣加權指數 在今年已走高了25%,同期明晟亞太指數的漲幅爲9.8%。」

在野村證券之前,其實已有不少國際知名投行或財經媒體,包括摩根大通、高盛和福布斯等,對大馬市場前景轉爲樂觀。

$富時台灣50指數 (.FTTW50.TW)$

���������...

根據野村證券分析員,包括切坦賽特等人的一份最新報告,指大馬和印尼股市有望從美國加速減息的趨勢中獲益,是兩國股市評級由「中和」上調至「增持」的理由之一。

野村證券同時將明晟中國指數(MSCI China)的評級下調,從「增持」降至「中和」。

「如今,正是大舉進軍東盟股市的時候了。在聯儲局即將減息,投資者對新興市場重燃購興的情景下,投資印尼股市,或許是最好的賭注。」

在上週,聯儲局主席鮑威爾已對外發布明確信號,將從9月開始減息。

彭博社指出,在野村證券上調馬股和印尼股市評級之前,外資對兩國股市的興趣已經上漲,連續兩個月錄得外資流入的表現。

「投資者有理由認真看待野村證券的評語。在去年12月,他們上調臺灣股市,而臺灣加權指數 在今年已走高了25%,同期明晟亞太指數的漲幅爲9.8%。」

在野村證券之前,其實已有不少國際知名投行或財經媒體,包括摩根大通、高盛和福布斯等,對大馬市場前景轉爲樂觀。

$富時台灣50指數 (.FTTW50.TW)$

���������...

已翻譯

29

5

6

![[empty]](https://static.moomoo.com/node_futunn_nnq/assets/images/folder.5c37692712.png)

![[error]](https://static.moomoo.com/node_futunn_nnq/assets/images/no-network.991ae8055c.png)