Manlp1228

讚了

99 Speed Mart 零售控股 Berhad 是馬來西亞最大的本地小型市場連鎖零售商,將於 2024 年 9 月 9 日在消費品和服務領域中首次亮相。更多見解在 https://bit.ly/99speedmartipo

#BursaDigitalResearch #IPOAlert

#BursaDigitalResearch #IPOAlert

已翻譯

569

192

Manlp1228

讚了

領先的etf板塊(獲利有限,損失也有限)

$醫療保健精選行業指數ETF-SPDR (XLV.US)$

我的個別藥品股票

許多股票在漲幅更大後回吐了一些收益

$Deciphera Pharmaceuticals (DCPH.US)$

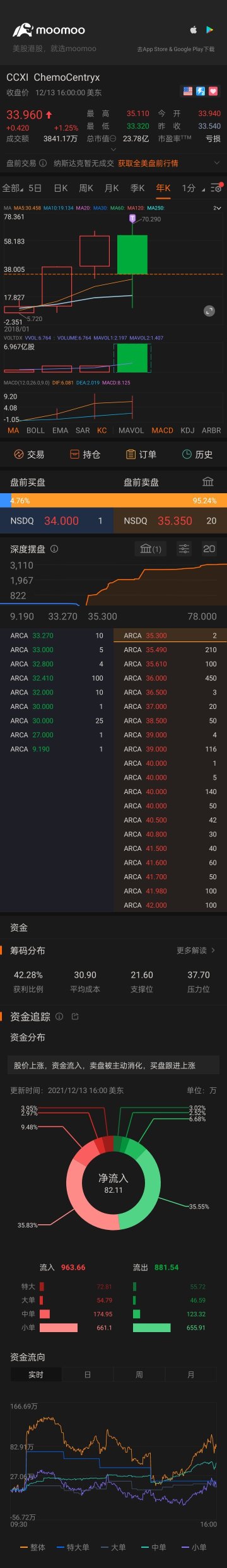

$ChemoCentryx (CCXI.US)$

$Cortexyme (CRTX.US)$

$180 Life Sciences (ATNF.US)$

$CorMedix (CRMD.US)$

$Aurinia Pharmaceuticals (AUPH.US)$

$Citius Pharmaceuticals (CTXR.US)$

$Coherus BioSciences (CHRS.US)$

$Biofrontera (BFRI.US)$

$醫療保健精選行業指數ETF-SPDR (XLV.US)$

我的個別藥品股票

許多股票在漲幅更大後回吐了一些收益

$Deciphera Pharmaceuticals (DCPH.US)$

$ChemoCentryx (CCXI.US)$

$Cortexyme (CRTX.US)$

$180 Life Sciences (ATNF.US)$

$CorMedix (CRMD.US)$

$Aurinia Pharmaceuticals (AUPH.US)$

$Citius Pharmaceuticals (CTXR.US)$

$Coherus BioSciences (CHRS.US)$

$Biofrontera (BFRI.US)$

已翻譯

29

6

Manlp1228

讚了

讓我們來談談「市場做市商」

直入主題。

要成為大多數零售交易者認為的“市場製造商”的變體,需要三個許可證。

然而,每個許可證並不能使您成為市場製造商。

有三種不同類型的許可證持有人:

-指定市場製造商(DMMs),

-樓內經紀人,

-補充流動性提供者(SLPs)

1.) DMMs,以前被稱為“專家”,在特定股票中充當經銷商。通常,紐交所上的每支股票都指定給一個DMM。作為經銷商,DMM維護雙向市場,意味著DMM不斷發布和更新買入和賣出價格。由於這個原因,DMM確保始終有買家或賣家可用,促進市場流動性。

2.) 樓內經紀人的工作是為客戶執行交易,極為強調獲得最佳價格。樓內經紀人通常是大型券商的員工。樓內經紀人與DMM之間的互動是紐交所上這種老派的非電子交易的關鍵。

3.) 現在,SLP(指定流動性提供者)基本上是同意成為指定股票的活躍參與者的投資公司。他們的工作是定期進行單邊市場交易(即賣盤或買盤)。他們純粹為自己的賬戶交易(使用自己的資金),所以他們不是代表客戶。他們在買入和賣出時會得到一小部分傭金,這激勵他們更積極地交易。紐交所的目標是產生盡可能多的流動性,這使普通投資者能夠以市場價格快速買入和賣出。與DMM(證券市場發行商)和交易所代理商(floor brokers)不同,SLP並不在交易所的交易場上運營。

DMm角色的例子:

交易所交易場地上有多個站台。這些站台上有多個櫃台,櫃台上方和兩側有許多終端屏幕。站台前後有人在相對固定的位置操作。

每個櫃台都是DMM的貼牌,DMM通常在櫃台前面監控和管理被分配給他們的股票的交易。在櫃台後面工作的是為DMM工作的文職員工。從交易所牆壁上排列的許多工作站移動到交易所交易場地,再返回的是一群群的floor brokers,接收客戶訂單,走到DMM的貼牌處執行訂單,然後返回確認訂單的執行情況並接收新的客戶訂單。

重要提示:紐約證券交易所(NYSE)和納斯達克(NASDAQ)之間有兩個主要區別:(1)納斯達克是一個計算機網絡,沒有實體交易場所;(2)納斯達克有多個市場製造商系統,而不是DMm系統。請注意,與紐交所不同,這裡沒有在交易場地上直接交易。

DMm角色的例子:

你的職員剛剛給了你一張關於賣出沃爾瑪2,000股的訂單,這是你所在的券商公司的一位客戶提出的。客戶希望以最好的價格盡快賣出這些股票。你立即走到(跑步違反交易所規定)沃爾瑪的DMM貼牌處。當你走向沃爾瑪的DMM貼牌處時,你查看终端屏幕以獲取有關當前市場價格的信息。屏幕上顯示最後成交價格為25.63美元,並且DMm出價25.50美元每股。你可以立即以25.50美元每股賣給DMm,但那會太容易了。相反,作為客戶的代表,你有責任以最好的價格成交。你的工作是“執行”訂單,你的工作取決於提供滿意的訂單執行服務。所以,你四處尋找另一位代表一位想要買沃爾瑪股票的客戶的經銷商。幸運的是,你很快找到了另一位經銷商在DMM貼牌處,他們有一張購買2,000股的訂單。經銷商報價每股25.76美元,你們都同意以25.63美元的價格相互成交。這個價格介於DMM的出價和賣盤價之間,相較於以公布價格交易,每位客戶能節省0.13美元 × 2,000股 = 260美元。

對於一個交易活躍的股票來說,在流動經紀商的買賣盤周圍應該有很多買家和賣家,大部分交易將直接在經紀商之間進行。這被稱為“眾人交易”。在這種情況下,流動經紀商的責任是維持秩序,確保所有買家和賣家都得到公平的價格。換句話說,流動經紀商本質上是充當裁判的角色。然而,通常情況下,流動經紀商的買賣盤周圍可能沒有眾多交易者。回到我們的沃爾瑪例子,假設你無法快速找到另一個準備買入2,000股票的經紀商。因為你有一個需要立即賣出的訂單,你可能只能以25.50美元的買價賣給流動經紀商。在這種情況下,迅速執行訂單的需求優先,而流動經紀商提供了必要的流動性以實現即時訂單執行。

$SPDR 標普500指數ETF (SPY.US)$ $Senseonics (SENS.US)$ $Phunware (PHUN.US)$

直入主題。

要成為大多數零售交易者認為的“市場製造商”的變體,需要三個許可證。

然而,每個許可證並不能使您成為市場製造商。

有三種不同類型的許可證持有人:

-指定市場製造商(DMMs),

-樓內經紀人,

-補充流動性提供者(SLPs)

1.) DMMs,以前被稱為“專家”,在特定股票中充當經銷商。通常,紐交所上的每支股票都指定給一個DMM。作為經銷商,DMM維護雙向市場,意味著DMM不斷發布和更新買入和賣出價格。由於這個原因,DMM確保始終有買家或賣家可用,促進市場流動性。

2.) 樓內經紀人的工作是為客戶執行交易,極為強調獲得最佳價格。樓內經紀人通常是大型券商的員工。樓內經紀人與DMM之間的互動是紐交所上這種老派的非電子交易的關鍵。

3.) 現在,SLP(指定流動性提供者)基本上是同意成為指定股票的活躍參與者的投資公司。他們的工作是定期進行單邊市場交易(即賣盤或買盤)。他們純粹為自己的賬戶交易(使用自己的資金),所以他們不是代表客戶。他們在買入和賣出時會得到一小部分傭金,這激勵他們更積極地交易。紐交所的目標是產生盡可能多的流動性,這使普通投資者能夠以市場價格快速買入和賣出。與DMM(證券市場發行商)和交易所代理商(floor brokers)不同,SLP並不在交易所的交易場上運營。

DMm角色的例子:

交易所交易場地上有多個站台。這些站台上有多個櫃台,櫃台上方和兩側有許多終端屏幕。站台前後有人在相對固定的位置操作。

每個櫃台都是DMM的貼牌,DMM通常在櫃台前面監控和管理被分配給他們的股票的交易。在櫃台後面工作的是為DMM工作的文職員工。從交易所牆壁上排列的許多工作站移動到交易所交易場地,再返回的是一群群的floor brokers,接收客戶訂單,走到DMM的貼牌處執行訂單,然後返回確認訂單的執行情況並接收新的客戶訂單。

重要提示:紐約證券交易所(NYSE)和納斯達克(NASDAQ)之間有兩個主要區別:(1)納斯達克是一個計算機網絡,沒有實體交易場所;(2)納斯達克有多個市場製造商系統,而不是DMm系統。請注意,與紐交所不同,這裡沒有在交易場地上直接交易。

DMm角色的例子:

你的職員剛剛給了你一張關於賣出沃爾瑪2,000股的訂單,這是你所在的券商公司的一位客戶提出的。客戶希望以最好的價格盡快賣出這些股票。你立即走到(跑步違反交易所規定)沃爾瑪的DMM貼牌處。當你走向沃爾瑪的DMM貼牌處時,你查看终端屏幕以獲取有關當前市場價格的信息。屏幕上顯示最後成交價格為25.63美元,並且DMm出價25.50美元每股。你可以立即以25.50美元每股賣給DMm,但那會太容易了。相反,作為客戶的代表,你有責任以最好的價格成交。你的工作是“執行”訂單,你的工作取決於提供滿意的訂單執行服務。所以,你四處尋找另一位代表一位想要買沃爾瑪股票的客戶的經銷商。幸運的是,你很快找到了另一位經銷商在DMM貼牌處,他們有一張購買2,000股的訂單。經銷商報價每股25.76美元,你們都同意以25.63美元的價格相互成交。這個價格介於DMM的出價和賣盤價之間,相較於以公布價格交易,每位客戶能節省0.13美元 × 2,000股 = 260美元。

對於一個交易活躍的股票來說,在流動經紀商的買賣盤周圍應該有很多買家和賣家,大部分交易將直接在經紀商之間進行。這被稱為“眾人交易”。在這種情況下,流動經紀商的責任是維持秩序,確保所有買家和賣家都得到公平的價格。換句話說,流動經紀商本質上是充當裁判的角色。然而,通常情況下,流動經紀商的買賣盤周圍可能沒有眾多交易者。回到我們的沃爾瑪例子,假設你無法快速找到另一個準備買入2,000股票的經紀商。因為你有一個需要立即賣出的訂單,你可能只能以25.50美元的買價賣給流動經紀商。在這種情況下,迅速執行訂單的需求優先,而流動經紀商提供了必要的流動性以實現即時訂單執行。

$SPDR 標普500指數ETF (SPY.US)$ $Senseonics (SENS.US)$ $Phunware (PHUN.US)$

已翻譯

21

Manlp1228

讚了

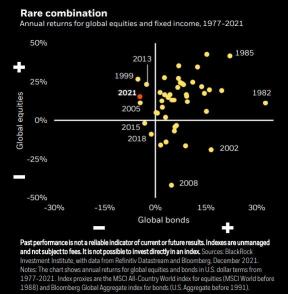

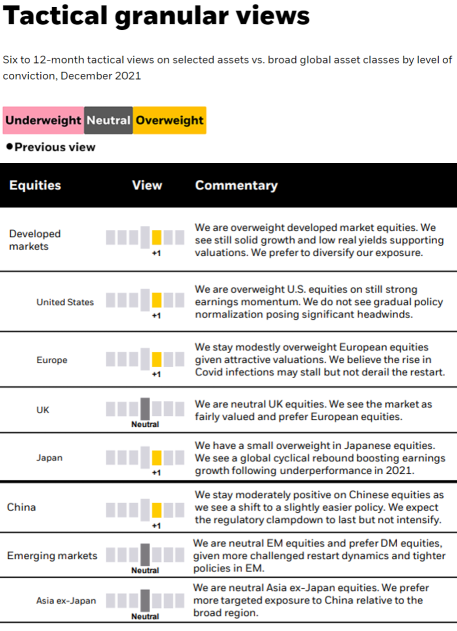

我們正在進入一個新的市場機制,與過去半個世紀不同:我們預期再度取得股票回報正面,同時債券將面臨下滑年度。但鑑於2022年各種潛在結果的廣泛範圍,貝萊德已降低風險承擔。

全球投資管理公司--貝萊德發布了 2022 年全球展望 '在新市場制度中蓬勃發展',並提出了三大投資主題和建議。

貝萊德看好中國資產在 2022 年的展望。 與此同時,摩根大通、高盛、布里奇沃特、費兒打利、萬國和其他華爾街機構都對中國持看好態度。

01 與通脹共存

我們預計通脹將持續存在並定居於新冠疫情前的水平之上。我們預計央行將開始加息,但對價格壓力將保持更寬容態度,使實質利率保持歷史低位並支持風險資產。

Implication: 偏好股票而非固收,並將通脹聯繫債券配置為過重部位。

02 Cutting through confusion

A unique mix of events – the restart, new virus strains, supply-driven inflation and new central bank frameworks – could cause markets and policymakers to misread inflation. We keep the big picture in mind but acknowledge risks – to the upside and downside - around our core view.

Implication: trim risk amid an unusually wide range of outcomes.

03 Navigating net zero

The journey for the world to achieve net-zero emissions by 2050 is happening now, and is part of the inflation story. We believe a smooth transition is the least inflationary outcome, yet even this still amounts to a supply shock playing out over decades.

Implication: 較之新興市場(EM)更青睞發達市場(DM)股票。

同時,貝萊德表示他們看到一個重大轉變 中國整體政策態度朝向更大的國家干預和社會目標,乃至有時可能以牺牲增長為代價。在2021年讓全球投資者震驚的監管收緊和更嚴格的政策態度清楚展示了這種轉變。

然而,我們認為全球投資者配置中國資產的低起點與該經濟體在世界中的日益增長不相符。我們估計全球投資組合中目前的配置指向了未來幾年過於消極的經濟前景 - 如同上世紀90年代的日本長期增長衝擊。

我們相對於全球低配置,保持長期對中國資產的超額配置。我們假設中國在戰略視野上加大監管,因中國平衡社會和經濟目標而使風險和風險賠償額大幅提高 - 這是我們相比於發達市場為中國增加的主要原因。

我們意識到風險,然而認為目前的估值為合格投資者提供了充分的補償。

$道瓊斯指數 (.DJI.US)$ $納斯達克綜合指數 (.IXIC.US)$ $標普500指數 (.SPX.US)$ $恒生指數 (800000.HK)$ $上證指數 (000001.SH)$ $恒生科技指數 (800700.HK)$

$特斯拉 (TSLA.US)$

全球投資管理公司--貝萊德發布了 2022 年全球展望 '在新市場制度中蓬勃發展',並提出了三大投資主題和建議。

貝萊德看好中國資產在 2022 年的展望。 與此同時,摩根大通、高盛、布里奇沃特、費兒打利、萬國和其他華爾街機構都對中國持看好態度。

01 與通脹共存

我們預計通脹將持續存在並定居於新冠疫情前的水平之上。我們預計央行將開始加息,但對價格壓力將保持更寬容態度,使實質利率保持歷史低位並支持風險資產。

Implication: 偏好股票而非固收,並將通脹聯繫債券配置為過重部位。

02 Cutting through confusion

A unique mix of events – the restart, new virus strains, supply-driven inflation and new central bank frameworks – could cause markets and policymakers to misread inflation. We keep the big picture in mind but acknowledge risks – to the upside and downside - around our core view.

Implication: trim risk amid an unusually wide range of outcomes.

03 Navigating net zero

The journey for the world to achieve net-zero emissions by 2050 is happening now, and is part of the inflation story. We believe a smooth transition is the least inflationary outcome, yet even this still amounts to a supply shock playing out over decades.

Implication: 較之新興市場(EM)更青睞發達市場(DM)股票。

同時,貝萊德表示他們看到一個重大轉變 中國整體政策態度朝向更大的國家干預和社會目標,乃至有時可能以牺牲增長為代價。在2021年讓全球投資者震驚的監管收緊和更嚴格的政策態度清楚展示了這種轉變。

然而,我們認為全球投資者配置中國資產的低起點與該經濟體在世界中的日益增長不相符。我們估計全球投資組合中目前的配置指向了未來幾年過於消極的經濟前景 - 如同上世紀90年代的日本長期增長衝擊。

我們相對於全球低配置,保持長期對中國資產的超額配置。我們假設中國在戰略視野上加大監管,因中國平衡社會和經濟目標而使風險和風險賠償額大幅提高 - 這是我們相比於發達市場為中國增加的主要原因。

我們意識到風險,然而認為目前的估值為合格投資者提供了充分的補償。

$道瓊斯指數 (.DJI.US)$ $納斯達克綜合指數 (.IXIC.US)$ $標普500指數 (.SPX.US)$ $恒生指數 (800000.HK)$ $上證指數 (000001.SH)$ $恒生科技指數 (800700.HK)$

$特斯拉 (TSLA.US)$

已翻譯

69

7

![[empty]](https://static.moomoo.com/node_futunn_nnq/assets/images/folder.5c37692712.png)

![[error]](https://static.moomoo.com/node_futunn_nnq/assets/images/no-network.991ae8055c.png)