本文英文原文首發於1月15日

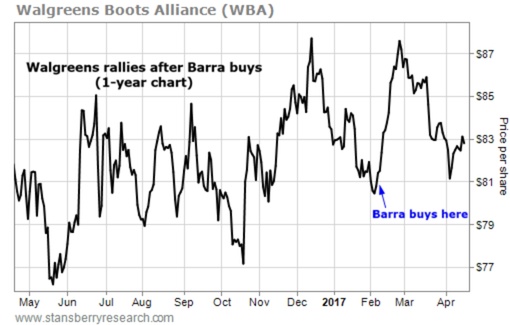

本文我想和你分享另外一種在交易中獲得優勢的方法,這個方法跟公開信息有關,大多數人要麼不知道有這些信息,要麼不知道該如何利用這些信息來令自己受益。

這個方法是看「內部人士買入」。

公司內部人士是指持有公司至少5%股份的管理團隊、董事成員或股東。他們能獲得公衆無法獲得的信息,但他們不能基於這些信息進行交易,因爲這是非法的「內幕交易」。

合法的內部人士交易是不同的。

這些內部人士被允許根據公開信息,以及他們對業務的深入了解來做交易。在大多數情況下,他們必須在兩天內向美國證券交易委員會(SEC)報告他們的交易,然後他們的交易信息會被公開。

如果你知道該怎麼解讀這些信息,它們可以提醒你交易的大機會來了。

要知道,並非所有的內部人士買入都是重要的,爲了選出重要的信息,你需要弄清楚以下幾個問題。

1. 問題一:是誰在買入?

一般來說,你希望是最高層的內部人士,也就是公司的高管在買入,比如首席執行官(CEO)、首席財務官(CFO)和首席運營官(COO)。

通常這些內部人士比任何人都更了解公司運營的細節,因此,當市場把公司的股票虐得過重...

本文我想和你分享另外一種在交易中獲得優勢的方法,這個方法跟公開信息有關,大多數人要麼不知道有這些信息,要麼不知道該如何利用這些信息來令自己受益。

這個方法是看「內部人士買入」。

公司內部人士是指持有公司至少5%股份的管理團隊、董事成員或股東。他們能獲得公衆無法獲得的信息,但他們不能基於這些信息進行交易,因爲這是非法的「內幕交易」。

合法的內部人士交易是不同的。

這些內部人士被允許根據公開信息,以及他們對業務的深入了解來做交易。在大多數情況下,他們必須在兩天內向美國證券交易委員會(SEC)報告他們的交易,然後他們的交易信息會被公開。

如果你知道該怎麼解讀這些信息,它們可以提醒你交易的大機會來了。

要知道,並非所有的內部人士買入都是重要的,爲了選出重要的信息,你需要弄清楚以下幾個問題。

1. 問題一:是誰在買入?

一般來說,你希望是最高層的內部人士,也就是公司的高管在買入,比如首席執行官(CEO)、首席財務官(CFO)和首席運營官(COO)。

通常這些內部人士比任何人都更了解公司運營的細節,因此,當市場把公司的股票虐得過重...

已翻譯

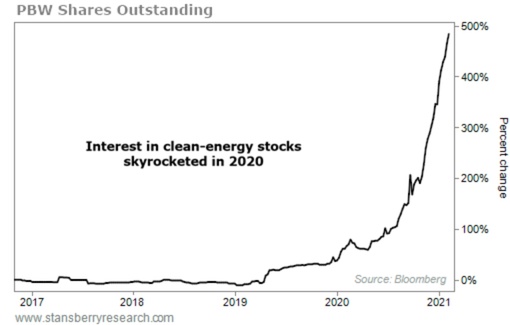

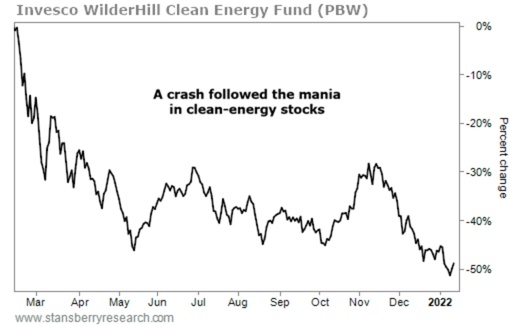

大趨勢投資可以產生誘人收益,但有一個條件:需要在沒人關注的時候,或者在所有人都在迴避這類資產的時候再投資。

即使你發現了一個顯而易見的大趨勢,如果其他投資者已經一把梭哈押注在這個機會上,那你的收益仍然會受到影響。

這正是去年一個板塊所有投資者的遭遇。

下文我將分享那個板塊發生了什麼,我們從中可以學到什麼,以及如何避免這個陷阱。

一個顯而易見的大趨勢背後的故事總是吸引人的,尤其是那種在未來幾十年一定會改變我們生活的投資主題。

那些正押注這個投資主題的投資者在大方向上是對的,他們湧入的那個板塊大概率會在未來多年起飛,但這也改變不了投資的基本原則:如果時機不對,你仍會蒙受巨大虧損。

我們今天聊的板塊就是清潔能源板塊。

2020年投資者對清潔能源的熱情高漲。福特汽車發佈了純電動野馬Mach-E,從其最具特色的肌肉車轉向電動汽車。同年,通用汽車也推出了一款純電動SUV。本田計劃在2024年推出一款名爲Honda Prologue的純電動SUV。

除了以上公司,捷豹、凱迪拉克、沃爾沃以及其它汽車品牌計劃到2030年只生產電動汽車。

不單止汽車公司在推動清潔能源的發展,美...

即使你發現了一個顯而易見的大趨勢,如果其他投資者已經一把梭哈押注在這個機會上,那你的收益仍然會受到影響。

這正是去年一個板塊所有投資者的遭遇。

下文我將分享那個板塊發生了什麼,我們從中可以學到什麼,以及如何避免這個陷阱。

一個顯而易見的大趨勢背後的故事總是吸引人的,尤其是那種在未來幾十年一定會改變我們生活的投資主題。

那些正押注這個投資主題的投資者在大方向上是對的,他們湧入的那個板塊大概率會在未來多年起飛,但這也改變不了投資的基本原則:如果時機不對,你仍會蒙受巨大虧損。

我們今天聊的板塊就是清潔能源板塊。

2020年投資者對清潔能源的熱情高漲。福特汽車發佈了純電動野馬Mach-E,從其最具特色的肌肉車轉向電動汽車。同年,通用汽車也推出了一款純電動SUV。本田計劃在2024年推出一款名爲Honda Prologue的純電動SUV。

除了以上公司,捷豹、凱迪拉克、沃爾沃以及其它汽車品牌計劃到2030年只生產電動汽車。

不單止汽車公司在推動清潔能源的發展,美...

已翻譯

標準普爾500指數通常被看成是美國經濟的風向標,但有時別被它迷惑了。

現在的標準普爾500指數已不同於過去,如今在標準普500指數的成份股中,寥寥數家公司就佔了權重大頭。

少數幾家公司是指「FAAMG」公司,包括Meta platform (FB)、蘋果(Apple)、亞馬遜(AMZN)、微軟(MSFT)和Alphabet(GOOGL)。

這5家公司市值共佔標準普爾500指數的22.3%。如果再算上市值1.1萬億美元的特斯拉(TSLA),這6家公司的市值佔標準普爾500指數的四分之一。

因此,雖然標準普爾500指數本來是代表廣泛的市場,但很多時候它的走勢與這些大型科技巨頭的直接相關。

其它規模較小的公司可能會陷入困境,它們的股價可能會下跌,但如果這6家科技巨頭的股價上漲,標普500指數也可能會上漲。因此,通常很難分辨牛市是真正健康的,還是僅僅是由幾家公司撐起的。

評估這一點的一種方法是看標準普爾500指數的漲跌線。

漲跌線是個簡單的評估指標,用某一天上漲的股票數量減去下跌的股票數量,如果當天上漲的股票多,漲跌線就會上升;如果下跌的股票更多,漲跌線...

現在的標準普爾500指數已不同於過去,如今在標準普500指數的成份股中,寥寥數家公司就佔了權重大頭。

少數幾家公司是指「FAAMG」公司,包括Meta platform (FB)、蘋果(Apple)、亞馬遜(AMZN)、微軟(MSFT)和Alphabet(GOOGL)。

這5家公司市值共佔標準普爾500指數的22.3%。如果再算上市值1.1萬億美元的特斯拉(TSLA),這6家公司的市值佔標準普爾500指數的四分之一。

因此,雖然標準普爾500指數本來是代表廣泛的市場,但很多時候它的走勢與這些大型科技巨頭的直接相關。

其它規模較小的公司可能會陷入困境,它們的股價可能會下跌,但如果這6家科技巨頭的股價上漲,標普500指數也可能會上漲。因此,通常很難分辨牛市是真正健康的,還是僅僅是由幾家公司撐起的。

評估這一點的一種方法是看標準普爾500指數的漲跌線。

漲跌線是個簡單的評估指標,用某一天上漲的股票數量減去下跌的股票數量,如果當天上漲的股票多,漲跌線就會上升;如果下跌的股票更多,漲跌線...

已翻譯

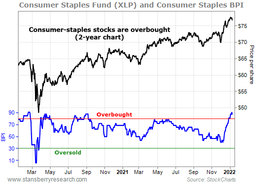

在過去一個月,消費必需品股票是股市表現最好的股票之一。基準的標準普爾500指數自12月10日以來下跌了0.9%,而標準普爾500消費必需品指數(S&P 500 Consumer Staples Index)卻上漲了4%。

衆所周知,消費必需品是人們在日常生活中離不開的商店和物品,比如雜貨店、食品公司,以及衛生紙、牙膏和垃圾袋等家居用品生產公司,這些都是主要必需品的出處。

不管經濟狀況如何,人們總要去這些商店購買這些產品,所以這些公司不需要像其它經濟板塊那樣經歷劇烈的需求波動。此外,由於它們的穩定性,這些公司經常定期向股東派發不斷增長的股息。

兩大優勢加身,令消費必需品成爲一個「規避風險」的板塊,當市場其它板塊看起來有風險的時候,投資者往往會將資金轉移到這個板塊。

最近股票市場風險不小,標準普爾500信息科技指數(最受歡迎的「風險投資」板塊之一)在過去一個月裏下跌了5%,這個板塊內的很多個股跌得更慘。

但消費必需品的股價漲勢可能會失去動力,至少在短期內是這樣。

我們最喜歡用的、評估交易者情緒的方法之一是看多頭百分比指數(BPI)。BPI追蹤的是在一...

衆所周知,消費必需品是人們在日常生活中離不開的商店和物品,比如雜貨店、食品公司,以及衛生紙、牙膏和垃圾袋等家居用品生產公司,這些都是主要必需品的出處。

不管經濟狀況如何,人們總要去這些商店購買這些產品,所以這些公司不需要像其它經濟板塊那樣經歷劇烈的需求波動。此外,由於它們的穩定性,這些公司經常定期向股東派發不斷增長的股息。

兩大優勢加身,令消費必需品成爲一個「規避風險」的板塊,當市場其它板塊看起來有風險的時候,投資者往往會將資金轉移到這個板塊。

最近股票市場風險不小,標準普爾500信息科技指數(最受歡迎的「風險投資」板塊之一)在過去一個月裏下跌了5%,這個板塊內的很多個股跌得更慘。

但消費必需品的股價漲勢可能會失去動力,至少在短期內是這樣。

我們最喜歡用的、評估交易者情緒的方法之一是看多頭百分比指數(BPI)。BPI追蹤的是在一...

已翻譯

1、要做的不是預測,而是風險評估

對人類來說,世事難料,主要是因爲未來是不可預測的。

我們生活在一個複雜、相互關聯的世界裏,沒有人能夠明確知道接下來會發生什麼。

回顧近期市場上的重大事件,任何真實的評估都會認可,它們不可預測。

沒有人特意預測COVID-19疫情暴發,不知道它從何而起,實際上回顧過去,我們甚至還沒有完全明確它的起源。

隨之而來的驚人牛市似乎也是不可預測的,全球封鎖後股市出現了瘋狂的牛市,這是史無前例的。

其它市場驅動因素並不是非人爲的“黑天鵝”(像COVID-19這種),而是取決於一小群人的一個決定,這個決定可能會發揮任何的驅動作用。

雖然你不可能預測得到疫情,但當你認真評估風險,你會估計到這類情況出現的可能性,即使你不知道確切的出現時間或方式。

但是,這些都是對風險的評估,而不是預測。因爲你清楚股票價格會受到波及面廣和不可預測的事件影響,所以你要確保不增加槓桿,你也會知道可能會出現50%的跌幅。

如果你信任你對你的投資組合所做的預測(或者別人做的預測),那麼你就在拿自己的資金去冒險。

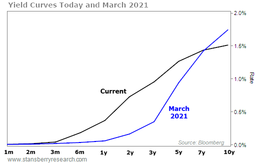

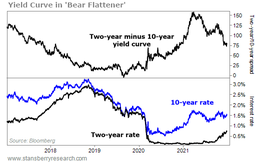

因此,我們在做2022年的專欄內容計劃的時候,我們轉爲做風險評...

對人類來說,世事難料,主要是因爲未來是不可預測的。

我們生活在一個複雜、相互關聯的世界裏,沒有人能夠明確知道接下來會發生什麼。

回顧近期市場上的重大事件,任何真實的評估都會認可,它們不可預測。

沒有人特意預測COVID-19疫情暴發,不知道它從何而起,實際上回顧過去,我們甚至還沒有完全明確它的起源。

隨之而來的驚人牛市似乎也是不可預測的,全球封鎖後股市出現了瘋狂的牛市,這是史無前例的。

其它市場驅動因素並不是非人爲的“黑天鵝”(像COVID-19這種),而是取決於一小群人的一個決定,這個決定可能會發揮任何的驅動作用。

雖然你不可能預測得到疫情,但當你認真評估風險,你會估計到這類情況出現的可能性,即使你不知道確切的出現時間或方式。

但是,這些都是對風險的評估,而不是預測。因爲你清楚股票價格會受到波及面廣和不可預測的事件影響,所以你要確保不增加槓桿,你也會知道可能會出現50%的跌幅。

如果你信任你對你的投資組合所做的預測(或者別人做的預測),那麼你就在拿自己的資金去冒險。

因此,我們在做2022年的專欄內容計劃的時候,我們轉爲做風險評...

已翻譯

+1

參加問答環節的獎勵禮遇:

Q1:美國在牛市中有多少年?

答:13 年 @71274309

第二季:標普 500 指數進入 2021 年,市值比率為 30.7,收盤比率為 23.6。

為什麼倍數下降?

答:盈利增長超過標普 500 指數上漲 @71274309

Q3:2022 年紹平最避開哪個行業?

答:賭場 @102866915

獎勵已經發行。感謝您參加節目!

Q1:美國在牛市中有多少年?

答:13 年 @71274309

第二季:標普 500 指數進入 2021 年,市值比率為 30.7,收盤比率為 23.6。

為什麼倍數下降?

答:盈利增長超過標普 500 指數上漲 @71274309

Q3:2022 年紹平最避開哪個行業?

答:賭場 @102866915

獎勵已經發行。感謝您參加節目!

已翻譯

2

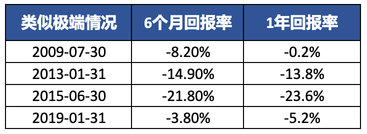

這是一個讓很多投資者欲罷不能、很容易陷入的陷阱。

在市場大幅下跌的時候,他們會有買入股票的慾望,希望能抄底。

畢竟,正如老話所說,我們希望能“低買高賣”。但在股價仍在下跌時買入有時候是一種危險的玩法,通常會導致虧損。

今天我們來聊聊,有一個市場正處於它的低迷期,但投資者正在蜂擁而至,這釋放了一個危險信號,2022年可能還會進一步虧損。

今年中丐讓不少人虧損(我們一年前就說過,遠離中概股,不知道多少朋友做到了)。尤其受回港熱潮的影響,但跌到現在,很多朋友會好奇,到底該抄底嗎?畢竟在底部買入具有很大的吸引力,潛在的收益最大,如果能做成一單大的,也夠炫耀一陣子了。

因此許多投資者準備抄底。

ETF-iShares(FXI)持有一籃子在香港上市的中國龍頭公司的股票,這是美國投資者投資中國股票最簡單的方式之一。

重要的是,自去年2月份見頂以來,FXI一直在持續下跌,自那之後FXI下跌了約32%。

但投資者並未放棄這個市場,我們從FXI的流通份額總數量中可以看出這一點,原理很簡單:

FXI獨特的基金結構令它能夠根據投資者的需求增發或清算份額。如果投資者看漲中國的藍籌...

在市場大幅下跌的時候,他們會有買入股票的慾望,希望能抄底。

畢竟,正如老話所說,我們希望能“低買高賣”。但在股價仍在下跌時買入有時候是一種危險的玩法,通常會導致虧損。

今天我們來聊聊,有一個市場正處於它的低迷期,但投資者正在蜂擁而至,這釋放了一個危險信號,2022年可能還會進一步虧損。

今年中丐讓不少人虧損(我們一年前就說過,遠離中概股,不知道多少朋友做到了)。尤其受回港熱潮的影響,但跌到現在,很多朋友會好奇,到底該抄底嗎?畢竟在底部買入具有很大的吸引力,潛在的收益最大,如果能做成一單大的,也夠炫耀一陣子了。

因此許多投資者準備抄底。

ETF-iShares(FXI)持有一籃子在香港上市的中國龍頭公司的股票,這是美國投資者投資中國股票最簡單的方式之一。

重要的是,自去年2月份見頂以來,FXI一直在持續下跌,自那之後FXI下跌了約32%。

但投資者並未放棄這個市場,我們從FXI的流通份額總數量中可以看出這一點,原理很簡單:

FXI獨特的基金結構令它能夠根據投資者的需求增發或清算份額。如果投資者看漲中國的藍籌...

已翻譯

1

編者注:作爲開年系列內容,我們再次來分析房地產市場。

1、 房地產市場長牛剛開始

l 黃金和房地產投資二選一,Steve無疑會選後者

誠然,美國房地產市場是2021年的焦點,創紀錄的低利率和高需求導致了瘋狂的房屋競標戰和房價飛漲。

這些都像是投機狂熱,讓人想起金融危機前的房地產泡沫。但是按照Steve Sjuggerud博士的觀點,房地產牛市並不是一個泡沫,而是一個遠沒有結束的長期趨勢的開始。

正如Steve在9月9日發佈的研報中所稱,他認爲房地產是當今乃至未來10年的一項優秀投資,如果非選不可,他會選擇放棄所有的黃金投資。老讀者可能都知道Steve很看好美國房地產市場投資。

Steve將這次房地產牛市稱爲他對本世紀20年代最重要的預測。在下文中,Steve會分享把握這個巨大趨勢的三個最佳方法。

如果非選不可,我(指Steve,下文同指)會選擇永遠放棄投資黃金,轉而投資房地產市場。

在2000年左右,當時黃金也即將結束長達10年的熊市。

要說當時沒有人關注黃金是過於保守了。

我記得我第一次去看金幣展,展廳是半滿狀態,來看展的人都是60歲以上的。...

1、 房地產市場長牛剛開始

l 黃金和房地產投資二選一,Steve無疑會選後者

誠然,美國房地產市場是2021年的焦點,創紀錄的低利率和高需求導致了瘋狂的房屋競標戰和房價飛漲。

這些都像是投機狂熱,讓人想起金融危機前的房地產泡沫。但是按照Steve Sjuggerud博士的觀點,房地產牛市並不是一個泡沫,而是一個遠沒有結束的長期趨勢的開始。

正如Steve在9月9日發佈的研報中所稱,他認爲房地產是當今乃至未來10年的一項優秀投資,如果非選不可,他會選擇放棄所有的黃金投資。老讀者可能都知道Steve很看好美國房地產市場投資。

Steve將這次房地產牛市稱爲他對本世紀20年代最重要的預測。在下文中,Steve會分享把握這個巨大趨勢的三個最佳方法。

如果非選不可,我(指Steve,下文同指)會選擇永遠放棄投資黃金,轉而投資房地產市場。

在2000年左右,當時黃金也即將結束長達10年的熊市。

要說當時沒有人關注黃金是過於保守了。

我記得我第一次去看金幣展,展廳是半滿狀態,來看展的人都是60歲以上的。...

已翻譯

1

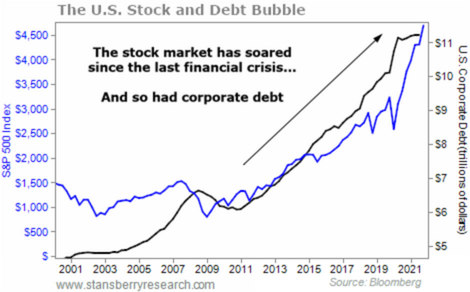

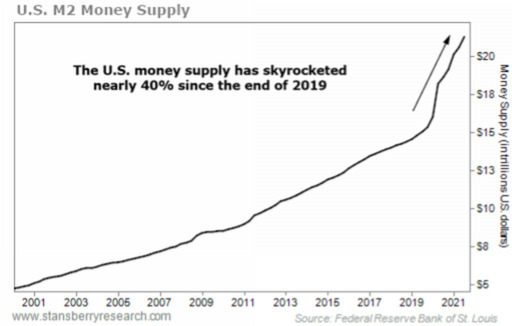

1、我個人認為2022年或會出現市場崩盤這裏的“市場”,是指股票市場和規模遠超股市的公司債券市場。我不是唯一一個這麼認為的人。Michael Burry是少數幾個能預見2008年出現金融危機的人之一。2007年,他通過他的對衝基金買入抵押貸款債券的信用違約互換,大舉押注市場下跌。這筆交易為Burry的投資者賺了7.5億美元,他自己也賺了1億美元。Michael Lewis寫了一本關於他的書,後來被改編成電影《大空頭》。我們都應該關注Burry這個人。他不經常分享他的想法,這些天他分享的時候,也通常是在推特上發言。現在Burry預測“崩盤之母”正在出現,他表示,現在的市場就像在刀刃上跳舞,最近他在推特上發佈了一則關於市場的消息:比20世紀20年代更投機,比20世紀90年代的過高估值還要高,比20世紀70年代地緣政治和經濟衝突更甚。除了在推特上發帖,Burry還在拋售他的大部分股票。在他的對衝基金賽恩資產管理公司(Scion Asset Management),他在第三季度末將投資組合從20多隻股票削減至6只。不是所有的同事都贊...

已翻譯

+2

1

![[empty]](https://static.moomoo.com/node_futunn_nnq/assets/images/folder.5c37692712.png)

![[error]](https://static.moomoo.com/node_futunn_nnq/assets/images/no-network.991ae8055c.png)