圍繞果鏈企業的最被擔心之事還是發生了。

11月8日晚間,$歌爾股份 (002241.SZ)$發佈公告稱收到境外某大客户的通知,暫停生產其一款智能聲學整機產品,預計影響2022年不超過33億元的營業收入。

受該消息影響,歌爾股份11月9日開盤後直接觸及跌停,而截至當日收盤賣一檔仍有摺合62億元市值的299.6萬手賣單欲爭相而逃。

市場多個消息源指出,被上述“大客户”所暫停的產品,正是歌爾股份存有較大依賴的蘋果公司旗下Airpods無線耳機,而遭遇“砍單”的原因,則疑似指向了其產品的良率瑕疵。

此次砍單風波之所以備受關注,在於其引發了市場對歌爾股份成長性乃至如何守住蘋果存量訂單的擔憂——在歌爾股份2021年高達782.21億元的收入中,近5成均來自疑似為蘋果公司的“客户一”。

“目前只是應需求暫停客户的一款產品,其他產品的項目仍在正常開展合作。”歌爾股份對信風(ID:TradeWind01)迴應稱。

另有推測認為,歌爾股份“丟失”的訂單可能被立訊精密(002475.SZ)、瑞聲科技(2018.HK)所搶食。

其實早在該事件“落地”前,亦有相似消息在市場間流傳,但歌爾股份對此遲遲未做明確答覆,而如今似乎有所“遲來”的告知也讓其信息披露的及時性備受爭議。

“公司嚴格按信披要求履行披露義務。”歌爾股份對信風(ID:TradeWind01)如此迴應稱;但即便如此,仍然有不少機構投資者似乎提前“嗅到”風聲進行了減倉。

值得一提的是,歌爾股份先前分拆並運作創業板IPO的旗下子公司歌爾微雖然剛剛完成過會,但其後續的註冊是否會受該事件影響的不確定性也在升温——與歌爾股份一樣,歌爾微的第一大客户同樣是蘋果公司,2021年從蘋果處獲得收入達17.68億元,收入佔比超過一半。

事實上,業內關於歌爾股份所代表的“果鏈”企業對蘋果高度依賴所折射出的業績脆弱性討論早已有之,它們如何開闢更多潛在客户或通過業務多元化來提高自身的抗風險能力,可能會成為一個長期且艱難的命題。

或緣於良率瑕疵

“近日收到境外某大客户的通知,暫停生產其一款智能聲學整機產品。目前與該客户的其他產品項目合作仍在正常開展。”作為昔日千億聲學組件龍頭的歌爾股份11月8日晚間突然發佈的一則“砍單”訊息在市場間引起軒然大波。

因為市場普遍認為,這一併未被明確的“境外大客户”正是其所重度依賴的蘋果公司。

“此產品可能是Apple的AirPods Pro 2,歌爾股份暫停生產較可能是因為生產問題,而非需求問題。”天風國際電子行業分析師郭明錤在社交平臺中表示。

據歌爾股份預測,此次事件對2022年收入的影響將不超過33億元,占上一年度收入的4.2%。“該事項對公司經營業績的影響仍在評估中。公司將盡快推動相關評估工作,並按照相關法律法規的要求履行信息披露義務。”歌爾股份表示。

2021年,歌爾股份智能聲學整機業務收入為302.97億元,這意味着上述“被砍”的訂單規模約佔歌爾股份該項業務的十分之一。

有市場分析人士指出,該生產問題疑似指向產品的良率造假。該指標是產品品質的保證,良率越高則代表產品的質量越好。

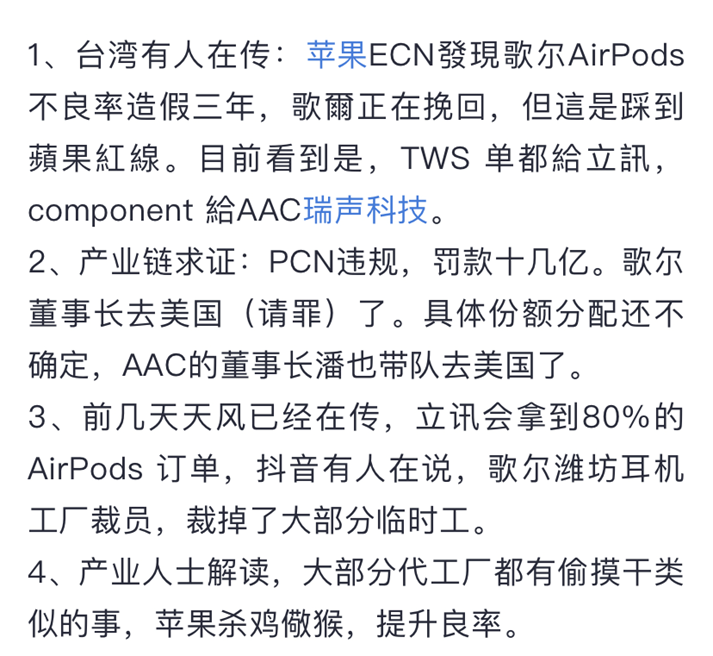

“蘋果ECN發現歌爾AirPods不良率造假三年,歌爾正在挽回,但這是踩到蘋果紅線。”坊間一則市場消息如此指出。

“蘋果對良率的要求很高,但是價格又壓的很低,現有的價格體系下代工廠難以實現這一良率水平,就會出現良率造假,該情況在業內也較為普遍。”一位消費電子行業分析人士分析稱。

歌爾股份對此並未給出明確答覆,其對信風(ID:TradeWind01)表示:“相關事項以公司公告為準,網絡上的一些傳言還請您注意甄別。”

有人歡喜有人愁。

在歌爾股份訂單流失的背後,亦有分析認為相關智能聲學整機產品的訂單可能被立訊精密、瑞聲科技等同類企業所“截胡”。

郭明錤對此指出,瑞聲科技並不負責整機組裝,此次事件與其並無關係,而若由立訊精密承擔這一份額,則其第四季度將直接增加約30億元的收入。

從業務結構看,瑞聲科技的聲學業務主要聚焦MEMS麥克風,而非整機產品,此次訂單流向瑞聲科技的可能性或許相對有限。

相比之下,已從消費電子零部件、模組升級至整機系統的立訊精密,或許能夠在此次訂單風波中獲取更多優勢。

信披爭議背後的減持與“按兵”

早在歌爾股份官宣之前,客户流失傳聞就一直在市場上空盤旋。

信風(ID:TradeWind01)注意到,早在2022年10月底,有關歌爾股份遭遇大客户退訂業務的消息就市場中流傳,但歌爾股份彼時卻並未做出更多回應或澄清。

如今的靴子落地,無疑讓前期“閉口不言”的歌爾股份信息披露及時性受到了更多質疑。

“這個消息之前就在市場中流傳了,但歌爾一直沒有迴應具體的情況和進度。”北京一傢俬募機構投資經理表示:“其實丟失訂單也好,是良品率出的問題也罷,這麼大筆業務的流失顯然不會是一蹴而就的事情,中間肯定會有談判、協商的過程,但這中間歌爾並沒有向市場進行過解釋,哪怕是澄清。”

亦有分析人士認為,由於該事件產生的市場影響較大,歌爾股份理應做出更多解釋,並對業務影響做出更詳盡的預判。

“畢竟是一家果鏈龍頭,這種業務的去留對於公司乃至行業都有比較大的影響,歌爾應該更詳細的解釋一下這件事的原因,或者澄清一下是否和良率有關。”

歌爾股份似乎並不認為自身的信披存在問題。其11月9日向信風(ID:TradeWind01)迴應稱:“公司嚴格按信披要求履行披露義務。”

但與這一表態相悖的是,不少機構已在該事件官宣前實施了“精準出逃”。

從持倉情況來看,包括易方達、東方資管、寶盈等機構旗下產品在2022年三季度出現大幅減持。

截至2022年上半年末,易方達、東方紅、寶盈旗下持有歌爾股份的基金產品分別有34只、20只、17只;但到三季度末,已降至7只、5只、10只,持倉比例也從此前的2.63%、0.70%、0.46%,分別降至1.81%、0.10%、0.41%。

不過也有部分基金產品仍在在歌爾股份中有較多配置。

截至2022年三季度,易方達馮波管理的4只公募仍合計持有歌爾股份5349.65萬股、合計持股比達1.78%;華夏的鄭煜旗下2只基金合計持有歌爾股份336萬股,持倉比達0.11%。

果鏈的“脆弱性”難題

作為消費電子領域的聲學組件龍頭,歌爾股份與蘋果公司的合作最早可追溯至2010年,伴隨着移動手機滲透率的提高,歌爾股份也在蘋果等大客户的帶動下開啟了業績騰飛之旅。

從2012年到2021年的9年時間,歌爾股份從72.53億元增長至782.21億元,增長超過10倍。

但由於智能手機市場集中度的提高,作為歌爾股份的“含果量”也在直線攀升,其2016年來自蘋果公司的收入僅為51.61億元,佔比僅為26.76%;但到2020年其源自蘋果的收入達到了277.60億元,收入佔比更是接近一半。

需要強調的是,歌爾股份對蘋果的依賴並不止於母公司層面。今年10月,歌爾股份分拆旗下從事MEMS傳感器及微系統模組業務的子公司歌爾微赴創業板IPO並獲得過會,但截至目前該公司還尚未向證監會提交註冊申請。

招股書顯示,歌爾微2021年來自蘋果公司的收入達17.68億元,佔比達52.81%;而歌爾股份此次與蘋果公司之間的“退訂風波”是否可能也會對歌爾微的相關業務產生構成潛在衝擊並對其IPO造成影響,這一不確定性正在悄然提升。

在業內看來,歌爾股份所代表的“果鏈”企業雖然近年來在消費電子的高增長週期下獲得帶動,但其客觀存在的大客户依賴問題,仍然是自身難以擺脱的脆弱性魔咒。

“國內多數手機供應商企業的優勢是規模化量產疊加成本優勢的結果。即在保證量產品質的前提下能夠保證一定的價格優勢。”上述私募機構投資經理指出,“但目前‘果鏈’企業的問題之一是智能手機的滲透率可能正在日趨飽和,行業內卷程度加深,手機廠商出於利潤考慮會開始進一步控制成本,進而這種壓力會傳導至上游。”

“就是前期靠這個賺取了超額收益,但後期大行業出現逆轉後,一些潛在的問題會逐漸的暴露出來。”上述投資經理表示。

事實上,歌爾股份已不是第一家出現大客户風險的“果鏈”企業。早在2021年3月,歐菲光(002456.SZ)宣佈與實為蘋果的“境外特定客户”終止合作,成為近年來“果鏈”企業大客户風險暴露的重要標誌。

自從被踢出“果鏈”後,歐菲光不僅面臨收入縮水的壓力,而且此後還頻頻計提大額減值。

2021年,歐菲光營業收入和歸母淨利潤分別為228.44億元、-25.25億元,前者同比下降了52.75%,後者虧損擴大了34.99%。

到了2022年前三季度,歐菲光的收入同比進一步下滑37.06%,並出現了32.81億元的虧損,同期還累計計提了14.96億元的資產減值準備。

基本面的“墜落”讓歐菲光的二級市場價格遭受重創,其從2020年7月的最高點至今市值蒸發超過500億元。

不過也並不能將歌爾股份與歐菲光進行簡單的類比。原因在於歐菲光的暴雷始於與蘋果公司合作的全面終斷,而目前歌爾股份流失的業務僅限於某一特定產品,但如今圍繞在歌爾股份周遭的緊張氣氛也恰恰指向了市場的另一潛在擔憂——耳機業務的退單風險是否會向其他業務進一步蔓延。

事實上,歌爾股份近年來毛利率已在消費電子的“內卷”趨勢下大幅下滑。

數據顯示,歌爾股份的毛利率從2012年的25.79%降至2021年的14.13%,9年間縮水了11.49個百分點;其2021年的銷售淨利率僅為5.51%,較9年前同樣下滑了7.22個百分點。

“歌爾股份雖然不一定會成為歐菲光第二,但是還想保持目前在蘋果體系中的地位難度較高。”上述電子行業分析人士指出。“蘋果公司的終端售價並未發生大幅降價,但卻在不斷擠壓代工廠的利潤份額,導致代工廠的盈利空間越來越小。”

事實上,歐菲光、歌爾股份等“果鏈”企業並非沒有意識到依賴“果鏈”的潛在危險,但這條路似乎也是知易行難。

為了擺脱對蘋果等大客户的依賴,歐菲光、歌爾股份等果鏈企業近年來也在積極佈局多元化業務,例如歐菲光就在智能汽車、VR/AR等領域有所發力,2022年上半年,其智能汽車產品收入為5.96億元,佔比僅為7.66%。

歌爾股份也於數年前就對VR/AR、可穿戴、家用電子遊戲機等各類智能硬件進行佈局,該業務板塊2022年前三季度已創收435.52億元,同比增長了95.87%,佔總收入比重為58.73%。

“歌爾還是應該看好,VR、AR、TWS,主要代工都是它。”上述消費電子行業分析人士對信風(ID:TradeWind01)表示。

但也有業內人士指出,相比於供應核心終端廠商所獲得的海量收入,創新類業務的天花板大多有限,難以實現對原有業務規模的有效替代。

“原來的產能恆定在一個量級上,新的業務即便轉型創新出來,也很難維持‘果鏈’狀態下的規模,與之對應的業績下行、資產減值都需要時間消化。”上述投資經理坦言,“除非行業有新的終端硬件替換潮出現,否則‘成也龍頭,敗也龍頭’很可能會成為這類企業的‘宿命’。”