美國商業銀行貸款三週來首次上升,大小銀行的貸款均有所增加,商業銀行存款(不包括大型定期存款)不但結束了連續10周的流出趨勢,而且創下了去年12月以來的最大存款流入。

大銀行一季報首戰告捷,銀行存貸款雙雙回升,越來越多證據表明,美國銀行業情況可能遠比想象得更有韌性。

這是否意味着,聯儲局可以拋開銀行業的顧慮,將加息進行到底,直到通脹被徹底打敗?

美國銀行業貸款三週來首次上升,大型定期以外存款增幅創去年12月以來最大紀錄

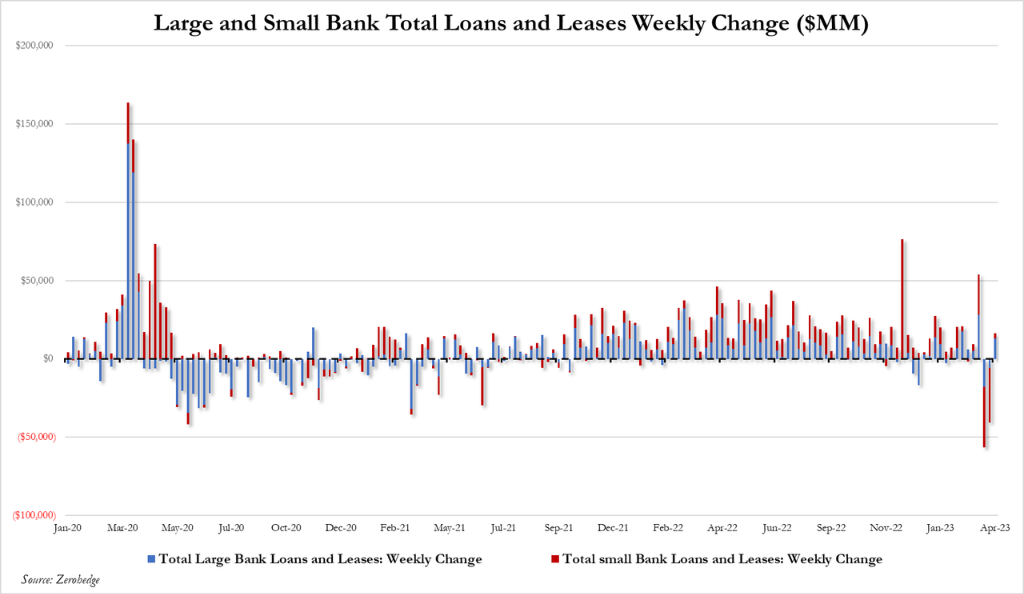

根據聯儲局週五公佈的商業銀行資產負債表格H.8,經季節性因素調整後,截至4月5日的一週,商業銀行貸款及租賃貸款增加了102億美元,爲三週以來首次上升。未經調整的貸款及租賃貸款減少56億元。

大銀行和小銀行的貸款都有所增加。

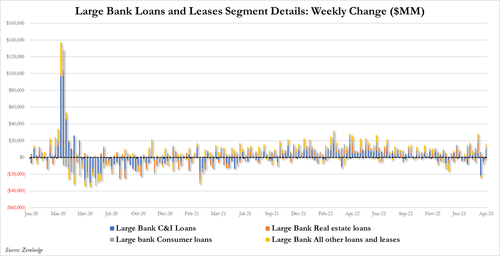

其中,大銀行的貸款和租賃貸款總計增加了132億美元。

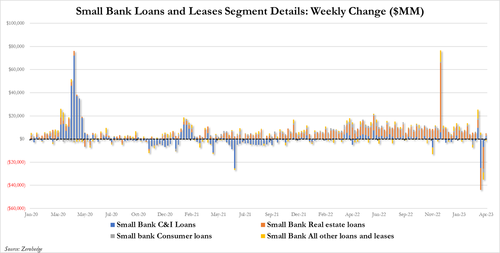

小銀行的貸款和租賃貸款總計增加了31.2億美元。

而從貸款部門來看,商業和工業貸款三週來首次回升,商業地產貸款略有改善,住宅地產貸款回落。

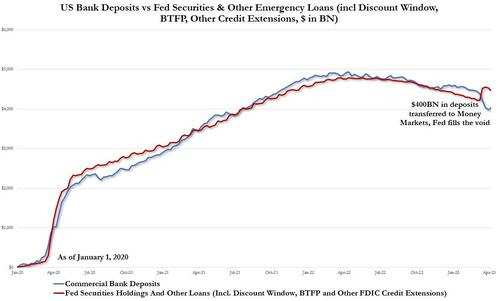

更重要的是,商業銀行存款增加了近610億美元,經季節性調整之前更是增加了752億美元。

這一結果相當令人驚喜。

要知道,自2022年4月見頂以來,銀行存款一直在流出,3月份流出的速度還加快了。

具體來看,大小銀行、外國銀行的存款均有所增加,更令人驚喜的是,小銀行的存款年內增幅最大,儘管仍遠低於近期危機爆發前的水平。

另值得一提的是,如果排除大型定期存款,美國商業銀行的存款依然顯著增長。

在季節性因素調整的基礎上,截至4月5日的一週,商業銀行存款(不包括大型定期存款)增加了370億美元,不但結束了連續10周的流出趨勢,而且創下了去年12月以來的最大存款流入。

經季節性調整之前,商業銀行存款(不包括大型定期存款)增加了540億美元,爲連續兩週流入。

值得注意的是,H.8報告關注的是商業銀行領域,因此可能會扭曲銀行業整體的情況。

聯儲局臨時工具已經起作用?

回顧三月銀行業危機剛爆發的兩週,美國信貸狀況出現了歷史上最嚴重的收緊。

數據顯示,在硅谷銀行倒閉後的兩週(截至3月22日和3月29日),美國商業銀行貸款和租賃貸款出現了有記錄以來的最大兩週跌幅,大部分貸款損失來自小銀行部門,過去兩週達到736億美元。

對於美國經濟來說,“信貸緊縮”是一個大問題,因爲美國經濟增長的70%來自信貸支持的支出。對於那些在最近的銀行業危機中受到嚴重打擊的小銀行和他們的客戶來說,更是如此。

分析認爲,除非約4000億美元的銀行存款從貨幣市場回流,否則聯儲局提振市場流動性的“臨時”緊急措施,如BTFP,將很快變成永久性措施。

然而,最新一系列數據表明,聯儲局臨時工具已經起作用,而且正在退出。

這一“好”消息是否會讓區域性銀行重新煥發生機?

對此,彭博經濟學家Stuart Paul表示:

越來越多的證據顯示,銀行體系的動盪仍然得到很好的控制,存款外流緩解對金融穩定來說是一個可喜的發展。不過,我們預期銀行會繼續提高貸款標準,導致金融環境收緊。

大銀行捷報連連

就在這些數據公佈的幾個小時前,美股業績季打頭陣的三家大銀行均迎來好消息。

受益於持續上行的利率,摩根大通、花旗、富國銀行一季度收入和盈利均優於預期,貸款收入同比大幅增長。其中,摩根大通存款出人意料的增加,Q1營收創歷史新高,淨利潤同比增52%超預期。

當然,壓力依然存在。

比如,花旗針對貸款損失的撥備同比增長近75%,摩根大通也大幅增加了針對可能變質貸款的準備金。

5月加息板上釘釘?

根據聯儲局本週早些時候公佈的3月份會議紀要,一系列銀行倒閉事件導致聯儲局官員下調了加息的預期。

紀要還指出,美國銀行業危機產生的後果可能會使美國經濟在今年晚些時候陷入衰退。通貨膨脹雖然顯示出一些緩和跡象,但仍遠高於聯儲局2%的目標。

不過,3月零售數據超預期疲軟,聯儲局高官敦促繼續緊縮,消費者的近期通脹預期又意外強勁回升,聯儲局加息預期再度升溫。

4月15日週五晚間,3月零售數據剛公佈後,互換市場報價顯示聯儲局5月加息概率高達90%。

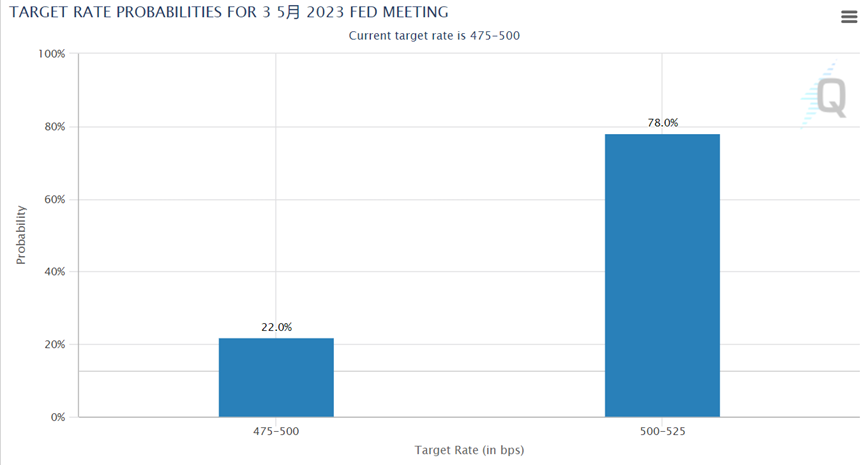

週六加息預期仍然相當高,芝商所聯儲局觀察工具顯示,聯儲局5月加息25點子的概率爲78%,不加息的概率爲22%。

編輯/phoebe