近日,資本市場傳來訊息,專注於腫瘤醫療解決方案的中國民營醫療機構美中嘉和醫學技術發展集團股份有限公司(以下簡稱美中嘉和)於12月29日正式開啓招股。據招股書資料顯示,美中嘉和的招股價格區間爲每股14.10港元至16.40港元,一手入場費爲3,313.08港元,中金公司和海通國際爲公司聯席保薦人。

美中嘉和作爲國內爲數不多的同時具備先進腫瘤診療技術研究與應用能力且擁有多間質子治療艙的民營醫療機構之一,其資本市場動作一經公佈便引來了市場的廣泛關注。

那麼,如何看待這傢俱備以稀缺治療手段爲特色的腫瘤醫療集團?

吸引多方大拿青睞

從過往表現來看,今年港股IPO表現相對平淡,投資風格更爲謹慎,但依舊不乏亮點。以投融資爲例,美中嘉和正在憑藉強大的競爭優勢獲得市場青睞。

從過往表現來看,今年港股IPO表現相對平淡,投資風格更爲謹慎,但依舊不乏亮點。以投融資爲例,美中嘉和正在憑藉強大的競爭優勢獲得市場青睞。

據悉,美中嘉和有豐富的融資經歷。早在2018年公司便獲得了中金資本的投資,並在2020年引入中信系投資,在2023年D輪融資中獲得石藥集團的戰略投資。至此,美中嘉和的主要股東構成除了實控人還包含券商資本、金融系資本、產業資本及財務投資者。股東在各自領域的資源優勢亦將爲美中嘉和的綜合發展提供助力。

協同效應強,可持續發展空間大

那麼,美中嘉和資質如何?可以用兩個詞來概況:競爭壁壘高,可持續發展空間大。

美中嘉和所處的民營腫瘤機構行業市場處於高度分散的狀態。在此等競爭格局下,股東背景、市場環境等因素只是外部助力,公司能否生存下去核心仍是公司有無良好的業務模式以及對手難以複製的競爭優勢。

從業務模式上來看,美中嘉和的主要業務分爲醫院業務及醫用設備、軟件及相關服務,其業務佈局設計伊始便規劃了相互支撐的正循環協同效應,以支持公司長久可持續發展。

美中嘉和的醫院業務主要是依託六家線下以及一家線上醫療機構,向癌症患者提供貫穿治療全過程(包括篩查、診斷、治療及治療後健康管理)的全方位腫瘤醫療服務。

相比起常規腫瘤醫療機構,美中嘉和主要的優勢在於其擁有一支由來自各學科的全職醫生及護理人員組成的專職團隊,於多學科團隊(MDT)全過程中滿足患者的需求。

以中國女性發病率最高的乳腺癌爲例,通過先進的CT血管造影和補充放療形成MDT協作可實現保乳手術,遠比切除整個乳房的傳統手術對患者侵入性更小。但限於患者數多,國內醫療資源不均衡,醫療機構MDT能力有限,我國乳腺癌手術採用保乳手術的比例不到20%,而同期的美國和歐洲的採用率分別約爲60%及80%。醫療機構具備MDT能力則能帶來爲患者提供更優治療效果方案的可能性,給予患者更好的生存體驗。

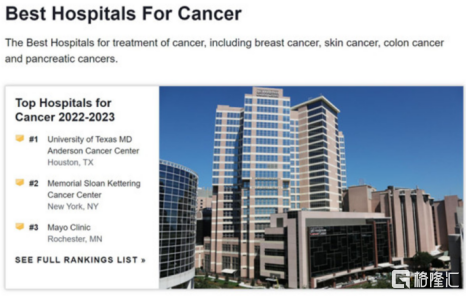

除了自身的專業醫療團隊,美中嘉和還與MD安德森、梅奧診所等世界頂級醫療機構存在長期戰略合作關係。

MD安德森是全球最知名的癌症治療中心之一及美國最大型的癌症治療中心。自2015年起,憑藉硬實力美中嘉和與其簽署排他性合作,開展多層次合作。目前,雙方已連續多年舉辦年度學術會議,並舉行超20期學術研討會,有效搭建中美腫瘤醫療領域的橋樑。據悉,MD安德森與美中嘉和聯合學術年會匯聚中美腫瘤領域的大咖,通過互動探討和思維碰撞,以期促進腫瘤診療創新的腫瘤診療模式,助力攻克癌症,造福更多患者。

梅奧診所是全球規模最大的綜合性非營利醫生執業組織,擁有全美規模最大、設備最先進的綜合性醫療體系。目前,美中嘉和旗下的廣州醫院已制定一套與梅奧診所的標準相當的服務標準,2021年9月,已爲一名雙側乳房切除術失敗的女性乳腺癌患者完成了高度複雜的DIEP乳房重建手術,而中國有能力進行該手術的醫院屈指可數。

圖表一:美中嘉和戰略合作伙伴位列癌症專科排名前三甲

數據來源:公司官網,格隆彙整理

此外,美中嘉和向企業客戶(主要包括合作醫院、其他醫療機構及醫療企業以及分銷商)提供必需的相關醫用耗材,以建立或升級其他放療科或影像診斷科。公司亦向自公司租賃或採購的腫瘤醫用設備提供設備運行、臨床實踐及質量控制方案、醫院專業培訓及學術研究所涉及的管理及技術支持。

截至2023年6月30日已有47家企業客戶使用了美中嘉和的醫用設備、軟件及相關服務。另外美中嘉和已將線下醫療資源整合入雲平台,以在醫用設備、軟件及相關服務提供多項基於雲的服務,客戶可以根據實際需求選擇一項或者全套雲平台服務。截至2023年6月30日,美中嘉和以雲平台服務、管理及技術支持以及經營租賃賦能17家合作醫院。

總體來看,美中嘉和的各項業務具備相互支撐的正循環協同效應,互相推動發展,螺旋式上升。在協同效應的支持下,美中嘉和很好地處理了醫療技術、管理能力、外部供應鏈及客戶來源之間的內生關係,創造了公司規模螺旋式上升的可能性,亦避免了發展不平衡個別領域“卡脖子”的困境。

“差異化+專業化”,打造寬護城河

除了需要關注公司業務本身外,還需要探究其競爭格局背後的投資邏輯。

根據弗若斯特沙利文報告,在中國所有民營腫瘤醫療集團中,按2022年的收入計,美中嘉和是中國最大的民營腫瘤醫療服務提供商之一,所佔市場份額爲0.5%。

能在高強度的競爭中佔據行業龍頭的市場地位,美中嘉和除了擁有良好協同效應的業務模式之外,主要依賴對手難以複製的競爭優勢。

一方面,美中嘉和作爲腫瘤醫療服務行業的領軍者,積極參與國家行業標準制訂項目,成爲國家放射治療行業標準的主要制定者,走在行業前列,引領腫瘤醫療行業持續發展。

2022年2月及2023年6月,公司獲國家癌症中心選定成爲制定2021版及2023版《國家腫瘤質控中心放療質控指南》的編輯之一。目前,公司已啓動三項國家標準制定項目,以制定《放射治療數據審核質量保證實踐指 南》、《基於5G的遠程放療計劃設計、實施與質控平台建設指南》及《全皮膚(電子束)照射技 術實踐指南》。在精準放療以及病理和影像診斷方面的醫療技術,美中嘉和已經形成了對競爭對手的技術壁壘。

另一方面, 公司擁有良好的區位佈局及有特色的療法,差異化設計精準覆蓋潛在人群。

在人口老齡化加速的時代下,我國醫療資源不均衡正在持續加劇。公立醫院人滿爲患,許多公立國際部以及民營醫院承接大部分患者需求。然而現實情況是,並非每家醫院都能夠滿足患者更加精準有效的放療方式需求。

從美中嘉和的招股說明書就可以看出,公司的差異化設計正在完美匹配當下市場需求。在腫瘤治療上,公司佈局更精準,副作用更小的質子治療,通過使用質子束釋放最大的能量,精準定位腫瘤組織並達到最佳療效。例如,公司佈局的廣州泰和腫瘤醫院質子中心預計將於2024年3月開始運營,在建的上海泰和誠腫瘤醫院預期將於2026年1月開始運營。根據規劃,上海泰和誠腫瘤醫院將建立質子中心,配備一套質子治療設備及四間治療艙,預計2027年開始運營。以上海質子重離子中心爲例,患者平均收費約27.8萬元,2022年該中心治療約1000名患者。橫向對比來看,伴隨着廣州的質子中心開始運營,成長空間十足。

而在地區分佈上,美中嘉和的線下自營醫療機構的地域集中性反映了大灣區、長江三角洲和華北地區的高人口密度和先進的經濟發展程度,從而能夠最大限度地擴大患者群的地理覆蓋範圍。例如,公司設立上海門診部可以覆蓋泛長三角地區,廣州醫院則能服務整個大灣區,有利於品牌的構建。

值得注意的是,公司根據區域間不同腫瘤發病率的差異設計了差異化的學科特色,在廣州側重乳腺癌、鼻咽癌,在上海注重腸胃癌,在內依託專業技能及國際合作執行MDT方法,與常規腫瘤醫療機構形成差異。

圖表二:美中嘉和自營機構及合作醫院的地理佈局

數據來源:招股說明書,格隆彙整理

後續如何看待?

登陸港交所,對於美中嘉和而言僅僅只是一個新篇章的開始,後續看點並不止於此。

從宏觀層面上來看,人口老齡化加速的時代下,腫瘤醫療服務需求旺盛,具有確定性。

根據Frost&Sullivan數據顯示,以收入計算,中國腫瘤醫療服務市場的市場規模從2016年的人民幣2,656億元增長至2022年的人民幣4,951億元,複合年增長率爲10.9%,預計2026年將達到人民幣7,687億元,2022年至2026年的複合年增長率爲11.6%,市場空間巨大。

從微觀競爭層面上來看,作爲醫療資源的重要補充板塊,腫瘤民營醫療機構美中嘉和處於行業頭部水平,有望延續強者恒強的競爭格局。

由於醫療資源普遍集中在大城市和大型公立醫療機構,民營醫療機構實際上要學會與大型公立醫療機構做互補。美中嘉和能夠保持在精準放療以及病理和影像診斷方面的行業領頭羊地位,憑藉其和國際接軌的技術與經驗,配合如廣州、上海等質子中心逐步落地運營,很大概率能夠延續強者恒強的境遇。

從長遠來看,美中嘉和正在積極佈局擴展業務場景,有望形成多個業務增長曲線。

除了常規的兩大塊業務外,美中嘉和也通過收購等方式向其他領域佈局。早在“AI+醫療”熱度爆發前夕,美中嘉和就前瞻性的收購北京和信康公司,引進應用人工智能技術,從而提高其在腫瘤醫療服務市場的競爭力。

小結

根據Frost&Sullivan數據顯示,中國腫瘤新發腫瘤確診病例在2022年已經達到全球的23.8%。高發的腫瘤患病率與當前並不能匹配的醫療資源形成鮮明對比。伴隨着人口老齡化加速,患者對於腫瘤醫療治療服務需求或許會更加旺盛。作爲醫療資源的重要一環,公立腫瘤醫院承擔保基本的職責,而腫瘤民營醫療機構正在承擔着越來越重要的角色。作爲行業的頭部企業,美中嘉和也憑藉強大的行業競爭力和優秀的業務協同能力,走出一條不一樣的道路,後續發展值得期待。

从过往表现来看,今年港股IPO表现相对平淡,投资风格更为谨慎,但依旧不乏亮点。以投融资为例,美中嘉和正在凭借强大的竞争优势获得市场青睐。

从过往表现来看,今年港股IPO表现相对平淡,投资风格更为谨慎,但依旧不乏亮点。以投融资为例,美中嘉和正在凭借强大的竞争优势获得市场青睐。