- 要聞

- 市場對國航股份有限公司(HKG: 753)的收入降溫

Market Cool On Air China Limited's (HKG:753) Revenues

Market Cool On Air China Limited's (HKG:753) Revenues

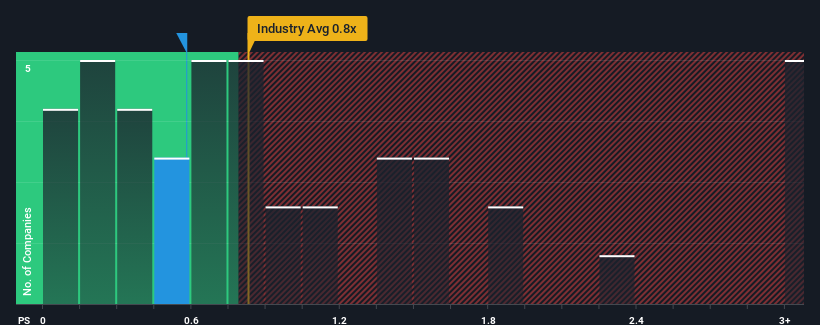

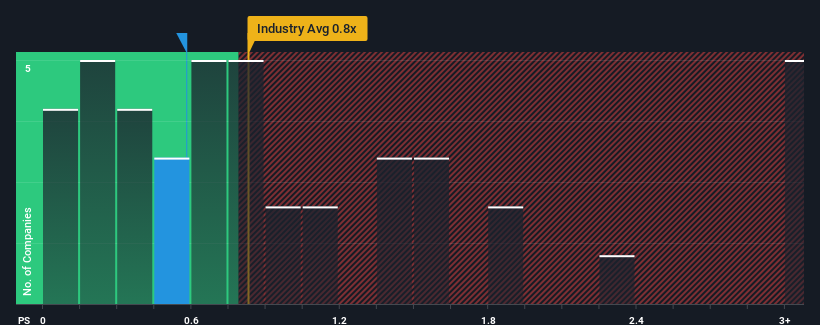

With a median price-to-sales (or "P/S") ratio of close to 0.8x in the Airlines industry in Hong Kong, you could be forgiven for feeling indifferent about Air China Limited's (HKG:753) P/S ratio of 0.6x. While this might not raise any eyebrows, if the P/S ratio is not justified investors could be missing out on a potential opportunity or ignoring looming disappointment.

View our latest analysis for Air China

How Air China Has Been Performing

With revenue growth that's superior to most other companies of late, Air China has been doing relatively well. Perhaps the market is expecting this level of performance to taper off, keeping the P/S from soaring. If the company manages to stay the course, then investors should be rewarded with a share price that matches its revenue figures.

Want the full picture on analyst estimates for the company? Then our free report on Air China will help you uncover what's on the horizon.What Are Revenue Growth Metrics Telling Us About The P/S?

Air China's P/S ratio would be typical for a company that's only expected to deliver moderate growth, and importantly, perform in line with the industry.

Air China's P/S ratio would be typical for a company that's only expected to deliver moderate growth, and importantly, perform in line with the industry.

If we review the last year of revenue growth, the company posted a terrific increase of 97%. Pleasingly, revenue has also lifted 43% in aggregate from three years ago, thanks to the last 12 months of growth. Accordingly, shareholders would have definitely welcomed those medium-term rates of revenue growth.

Looking ahead now, revenue is anticipated to climb by 16% per annum during the coming three years according to the analysts following the company. Meanwhile, the rest of the industry is forecast to only expand by 11% per year, which is noticeably less attractive.

With this information, we find it interesting that Air China is trading at a fairly similar P/S compared to the industry. It may be that most investors aren't convinced the company can achieve future growth expectations.

The Key Takeaway

While the price-to-sales ratio shouldn't be the defining factor in whether you buy a stock or not, it's quite a capable barometer of revenue expectations.

Despite enticing revenue growth figures that outpace the industry, Air China's P/S isn't quite what we'd expect. There could be some risks that the market is pricing in, which is preventing the P/S ratio from matching the positive outlook. It appears some are indeed anticipating revenue instability, because these conditions should normally provide a boost to the share price.

A lot of potential risks can sit within a company's balance sheet. Take a look at our free balance sheet analysis for Air China with six simple checks on some of these key factors.

Of course, profitable companies with a history of great earnings growth are generally safer bets. So you may wish to see this free collection of other companies that have reasonable P/E ratios and have grown earnings strongly.

Have feedback on this article? Concerned about the content? Get in touch with us directly. Alternatively, email editorial-team (at) simplywallst.com.

This article by Simply Wall St is general in nature. We provide commentary based on historical data and analyst forecasts only using an unbiased methodology and our articles are not intended to be financial advice. It does not constitute a recommendation to buy or sell any stock, and does not take account of your objectives, or your financial situation. We aim to bring you long-term focused analysis driven by fundamental data. Note that our analysis may not factor in the latest price-sensitive company announcements or qualitative material. Simply Wall St has no position in any stocks mentioned.

香港航空業的市銷率中位數(或 “市銷率”)接近0.8倍,你對國航股份有限公司(HKG: 753)0.6倍的市銷率漠不關心是可以原諒的。儘管這可能不會引起任何關注,但如果市銷率不合理,投資者可能會錯過潛在的機會或無視迫在眉睫的失望情緒。

查看我們對國航的最新分析

國航的表現如何

近來,國航的收入增長優於大多數其他公司,因此表現相對較好。也許市場預計這種表現水平將逐漸減弱,從而防止市銷率飆升。如果公司設法堅持下去,那麼投資者應該獲得與其收入數字相匹配的股價作爲獎勵。

想全面了解分析師對公司的估計嗎?然後,我們關於國航的免費報告將幫助您發現即將發生的事情。收入增長指標告訴我們有關市銷率的哪些信息?

國航的市銷率對於一家預計只會實現適度增長且重要的是表現與行業持平的公司來說是典型的。

國航的市銷率對於一家預計只會實現適度增長且重要的是表現與行業持平的公司來說是典型的。

如果我們回顧一下去年的收入增長,該公司公佈了97%的驚人增長。令人高興的是,得益於過去12個月的增長,總收入也比三年前增長了43%。因此,股東們肯定會對這些中期收入增長率表示歡迎。

根據關注該公司的分析師的說法,展望未來,收入預計將在未來三年內每年增長16%。同時,預計該行業的其他部門每年僅增長11%,這明顯不那麼吸引人。

有了這些信息,我們發現有趣的是,國航的交易市銷率與行業相似。可能是大多數投資者不相信公司能夠實現未來的增長預期。

關鍵要點

儘管市銷率不應該成爲決定你是否買入股票的決定性因素,但它是衡量收入預期的有力晴雨表。

儘管誘人的收入增長數據超過了該行業,但國航的市銷率並不完全符合我們的預期。市場可能存在一些定價風險,這使市銷率無法與樂觀的前景相匹配。看來有些人確實在預測收入不穩定,因爲這些條件通常應該會提振股價。

公司的資產負債表中可能存在許多潛在風險。看看我們對國航的免費資產負債表分析,對其中一些關鍵因素進行了六次簡單檢查。

當然,具有良好收益增長曆史的盈利公司通常是更安全的選擇。因此,您可能希望看到這些免費收集的市盈率合理且收益增長強勁的其他公司。

對這篇文章有反饋嗎?對內容感到擔憂?直接聯繫我們。 或者,給編輯團隊 (at) simplywallst.com 發送電子郵件。

Simply Wall St的這篇文章本質上是籠統的。我們僅使用公正的方法根據歷史數據和分析師的預測提供評論,我們的文章無意作爲財務建議。它不構成買入或賣出任何股票的建議,也沒有考慮到您的目標或財務狀況。我們的目標是爲您提供由基本數據驅動的長期重點分析。請注意,我們的分析可能不考慮最新的價格敏感型公司公告或定性材料。簡而言之,華爾街沒有持有任何上述股票的頭寸。

moomoo是Moomoo Technologies Inc.公司提供的金融資訊和交易應用程式。

在美國,moomoo上的投資產品和服務由Moomoo Financial Inc.提供,一家受美國證券交易委員會(SEC)監管的持牌主體。 Moomoo Financial Inc.是金融業監管局(FINRA)和證券投資者保護公司(SIPC)的成員。

在新加坡,moomoo上的投資產品和服務是通過Moomoo Financial Singapore Pte. Ltd.提供,該公司受新加坡金融管理局(MAS)監管(牌照號碼︰CMS101000) ,持有資本市場服務牌照 (CMS) ,持有財務顧問豁免(Exempt Financial Adviser)資質。本內容未經新加坡金融管理局的審查。

在澳大利亞,moomoo上的金融產品和服務是通過Moomoo Securities Australia Limited提供,該公司是受澳大利亞證券和投資委員會(ASIC)監管的澳大利亞金融服務許可機構(AFSL No. 224663)。請閱讀並理解我們的《金融服務指南》、《條款與條件》、《隱私政策》和其他披露文件,這些文件可在我們的網站 https://www.moomoo.com/au中獲取。

在加拿大,透過moomoo應用程式提供的僅限訂單執行的券商服務由Moomoo Financial Canada Inc.提供,並受加拿大投資監管機構(CIRO)監管。

在馬來西亞,moomoo上的投資產品和服務是透過Moomoo Securities Malaysia Sdn. Bhd. 提供,該公司受馬來西亞證券監督委員會(SC)監管(牌照號碼︰eCMSL/A0397/2024) ,持有資本市場服務牌照 (CMSL) 。本內容未經馬來西亞證券監督委員會的審查。

Moomoo Technologies Inc., Moomoo Financial Inc., Moomoo Financial Singapore Pte. Ltd.,Moomoo Securities Australia Limited, Moomoo Financial Canada Inc和Moomoo Securities Malaysia Sdn. Bhd., 是關聯公司。

風險及免責聲明

moomoo是Moomoo Technologies Inc.公司提供的金融資訊和交易應用程式。

在美國,moomoo上的投資產品和服務由Moomoo Financial Inc.提供,一家受美國證券交易委員會(SEC)監管的持牌主體。 Moomoo Financial Inc.是金融業監管局(FINRA)和證券投資者保護公司(SIPC)的成員。

在新加坡,moomoo上的投資產品和服務是通過Moomoo Financial Singapore Pte. Ltd.提供,該公司受新加坡金融管理局(MAS)監管(牌照號碼︰CMS101000) ,持有資本市場服務牌照 (CMS) ,持有財務顧問豁免(Exempt Financial Adviser)資質。本內容未經新加坡金融管理局的審查。

在澳大利亞,moomoo上的金融產品和服務是通過Moomoo Securities Australia Limited提供,該公司是受澳大利亞證券和投資委員會(ASIC)監管的澳大利亞金融服務許可機構(AFSL No. 224663)。請閱讀並理解我們的《金融服務指南》、《條款與條件》、《隱私政策》和其他披露文件,這些文件可在我們的網站 https://www.moomoo.com/au中獲取。

在加拿大,透過moomoo應用程式提供的僅限訂單執行的券商服務由Moomoo Financial Canada Inc.提供,並受加拿大投資監管機構(CIRO)監管。

在馬來西亞,moomoo上的投資產品和服務是透過Moomoo Securities Malaysia Sdn. Bhd. 提供,該公司受馬來西亞證券監督委員會(SC)監管(牌照號碼︰eCMSL/A0397/2024) ,持有資本市場服務牌照 (CMSL) 。本內容未經馬來西亞證券監督委員會的審查。

Moomoo Technologies Inc., Moomoo Financial Inc., Moomoo Financial Singapore Pte. Ltd.,Moomoo Securities Australia Limited, Moomoo Financial Canada Inc和Moomoo Securities Malaysia Sdn. Bhd., 是關聯公司。

- 分享到weixin

- 分享到qq

- 分享到facebook

- 分享到twitter

- 分享到微博

- 粘贴板

使用瀏覽器的分享功能,分享給你的好友吧