银行正在抛售资产,其中许多银行正转向债券市场的一个蓬勃发展的领域。

被称为《巴塞尔协议III》的最新一轮全球资本规则预计将提高银行持有大量贷款的成本。作为回应,贷款机构正在将更多的汽车贷款、设备租赁和其他类型的债务捆绑到资产支持证券中。

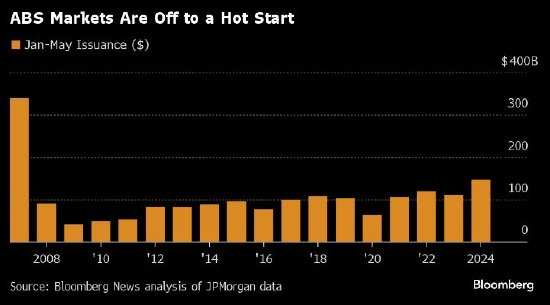

汇编的数据显示,仅在美国,ABS今年的销售额就超过了1700亿美元,比2023年的这个时候增长了约38%。欧洲也出现了类似的增长:汇编的不包括抵押贷款证券的数据显示,今年的发行量约为210亿欧元(合229亿美元),比去年同期增长了约35%。

而且,发行的浪潮似乎并没有消退。美国银行策略师5月31日将这些债券的全年美国销售预测从之前的2700亿美元上调至约3100亿美元,主要是由于汽车贷款证券化。这些债券在信贷投资者中找到了现成的买家,本周在巴塞罗那举行的全球ABS会议上,与会者对市场表达了谨慎乐观的态度。

摩根大通资产管理公司(JPMorgan Asset Management)负责美国固定收益业务的首席投资官凯赫尔(Kay Herr)在播客Credit Edge中表示:“我们在资产支持证券中看到了有吸引力的机会,”特别是那些与美国家庭有关的证券。”我们绝对看到了那里收益率上升的机会。”

银行对重大风险转移(类似于ABS)的使用,也在推动债券发行,达到2008年金融危机重创市场以来的最高水平。

标普评级(S&P Ratings)结构性金融研究主管安德鲁索斯(Andrew South)在本周的一次会议上表示:“到目前为止,许多SRT交易都发生在美国。”他补充说:“随着巴塞尔协议3.1在监管方面的大量变化,银行可能会有更多的动机利用证券化来缓解资本压力。”

需求强劲的一个迹象是,投资者在寻找评级相对较高、收益率较高的证券时,抢购了由越来越奇异的资产支持的资产,包括伦勃朗·范·莱茵(Rembrandt van Rijn)和安迪·沃霍尔(Andy Warhol)的艺术品,以及互联网协议地址。

South说:”我们收到了很多关于深奥证券化的询问。”他引用数据中心和太阳能电池板证券化作为两个例子。

策略师们表示,可以肯定的是,发行者可能会提前销售,以避免美国总统选举或美联储(Federal Reserve)货币政策转向带来的任何波动。这种动态可能会导致今年下半年的经济增长大幅放缓。

华尔街的首席执行官们一直在直言不讳地抱怨《巴塞尔协议III》(Basel III)的终局规则。摩根大通公司(JPMorgan Chase & Co., jpm)的杰米•戴蒙(Jamie Dimon)表示,对冲基金和银行体系之外的其他公司对它们将从这些监管规定中获益的业务感到兴奋。

”他们在狂欢。”戴蒙去年说。

监管机构似乎在倾听。今年3月,美联储(Federal Reserve)主席杰尔姆鲍威尔表示,央行正在计划对央行实施这些规则的做法进行”广泛和实质性的改变”,并有可能进行全面改革。

但即便如此,银行为更严格的新资本规定所做的准备,从越来越多的ABS发行中可以看出。最近几天,银行准备在下周出售一批新债券,包括桑坦德银行(Santander)和丰田(Toyota)的汽车债券。

銀行正在拋售資產,其中許多銀行正轉向債券市場的一個蓬勃發展的領域。

被稱爲《巴塞爾協議III》的最新一輪全球資本規則預計將提高銀行持有大量貸款的成本。作爲回應,貸款機構正在將更多的汽車貸款、設備租賃和其他類型的債務捆綁到資產支持證券中。

彙編的數據顯示,僅在美國,ABS今年的銷售額就超過了1700億美元,比2023年的這個時候增長了約38%。歐洲也出現了類似的增長:彙編的不包括抵押貸款證券的數據顯示,今年的發行量約爲210億歐元(合229億美元),比去年同期增長了約35%。

而且,發行的浪潮似乎並沒有消退。美國銀行策略師5月31日將這些債券的全年美國銷售預測從之前的2700億美元上調至約3100億美元,主要是由於汽車貸款證券化。這些債券在信貸投資者中找到了現成的買家,本週在巴塞羅那舉行的全球ABS會議上,與會者對市場表達了謹慎樂觀的態度。

摩根大通資產管理公司(JPMorgan Asset Management)負責美國固定收益業務的首席投資官凱赫爾(Kay Herr)在播客Credit Edge中表示:“我們在資產支持證券中看到了有吸引力的機會,”特別是那些與美國家庭有關的證券。”我們絕對看到了那裏收益率上升的機會。”

銀行對重大風險轉移(類似於ABS)的使用,也在推動債券發行,達到2008年金融危機重創市場以來的最高水平。

標普評級(S&P Ratings)結構性金融研究主管安德魯索斯(Andrew South)在本週的一次會議上表示:“到目前爲止,許多SRT交易都發生在美國。”他補充說:“隨着巴塞爾協議3.1在監管方面的大量變化,銀行可能會有更多的動機利用證券化來緩解資本壓力。”

需求強勁的一個跡象是,投資者在尋找評級相對較高、收益率較高的證券時,搶購了由越來越奇異的資產支持的資產,包括倫勃朗·範·萊茵(Rembrandt van Rijn)和安迪·沃霍爾(Andy Warhol)的藝術品,以及互聯網協議地址。

South說:”我們收到了很多關於深奧證券化的詢問。”他引用數據中心和太陽能電池板證券化作爲兩個例子。

策略師們表示,可以肯定的是,發行者可能會提前銷售,以避免美國總統選舉或聯儲局(Federal Reserve)貨幣政策轉向帶來的任何波動。這種動態可能會導致今年下半年的經濟增長大幅放緩。

華爾街的首席執行官們一直在直言不諱地抱怨《巴塞爾協議III》(Basel III)的終局規則。摩根大通公司(JPMorgan Chase & Co., jpm)的傑米•戴蒙(Jamie Dimon)表示,對沖基金和銀行體系之外的其他公司對它們將從這些監管規定中獲益的業務感到興奮。

”他們在狂歡。”戴蒙去年說。

監管機構似乎在傾聽。今年3月,聯儲局(Federal Reserve)主席傑爾姆鮑威爾表示,央行正在計劃對央行實施這些規則的做法進行”廣泛和實質性的改變”,並有可能進行全面改革。

但即便如此,銀行爲更嚴格的新資本規定所做的準備,從越來越多的ABS發行中可以看出。最近幾天,銀行準備在下週出售一批新債券,包括桑坦德銀行(Santander)和豐田(Toyota)的汽車債券。